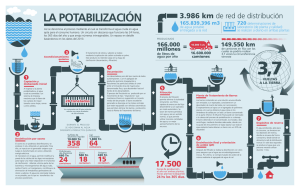

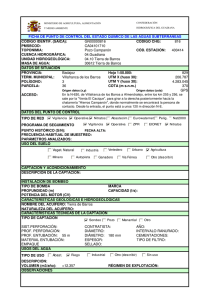

planta de tratamiento de barro anódico

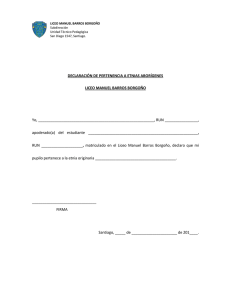

Anuncio