Instrumentos contables

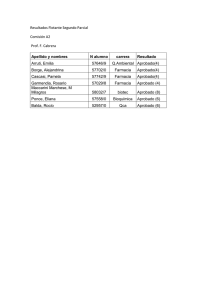

Anuncio

Módulo 3 Instrumentos contables para analizar la rentabilidad de la farmacia Dr. Francesc Bonet Clols Instrumentos contables Mó dul para analizar la rentabilidad de la farmacia o 3 3.1. Introducción El farmacéutico es un profesional sanitario con una formación científica, al que normalmente no atraen los aspectos relacionados con la gestión económica de su farmacia, en comparación con los temas estrictamente profesionales o los de marketing. Pese a ello, una correcta gestión económico-financiera es vital para el correcto funcionamiento de la farmacia, de tal manera que pueda cumplir con sus objetivos sanitarios, además de ser el medio de vida del propietario. Por otro lado, tiene un capital invertido en la farmacia que ha de rentabilizar, de tal manera que se asegure de que los recursos económicos de los que dispone se utilizan de forma eficaz y eficiente. Esto lo consigue planteándose unos objetivos en su papel de director económico-financiero de la farmacia: • Recoger los datos sobre la situación económica de la farmacia. En este aspecto, los programas de gestión son una gran ayuda, pero también se ha de considerar toda la documentación que acompaña a la gestión de la farmacia, como albaranes y facturas. • Conocer la contabilidad de la farmacia. Una actividad que el farmacéutico delega normalmente, pero es necesario tener unas nociones y conocer los requerimientos legales que existen. • Conocer el balance de la farmacia, las pérdidas y las ganancias. Establecer unos indicadores sobre la salud económica de la farmacia. • Elaborar unos presupuestos para conocer con anticipación los beneficios, las pérdidas o las futuras necesidades de financiación de la farmacia. • Prever los impuestos que pagará por su actividad profesional. • Analizar las desviaciones en el beneficio obtenido y establecer las medidas correctoras de cara al futuro. 3.2. Conceptos de contabilidad La normativa fundamental que regula los temas contables en España es el RD 1514/2007 por el que se aprueba el plan general de contabilidad. Según el contenido de este Real Decreto, las farmacias se pueden encontrar en dos situaciones: que se consideren microempresas o pequeñas empresas. Están consideradas microempresas si se dan dos de los siguientes criterios: • Que el total de las partidas del activo no supere el millón de euros. • Que el importe neto de su cifra de negocio no supere los dos millones de euros. • Que el número medio de trabajadores empleados durante el ejercicio no sea superior a diez. Por ello, la gran mayoría de farmacias pueden ser consideradas microempresas, siendo de gran importancia la gestión económico-financiera. Instrumentos contables Mó dul o 3 para analizar la rentabilidad de la farmacia Dentro de los principios de contabilidad destacamos tres de importancia para la farmacia: Principio fundamental: no hay deudor sin acreedor. Por ello, el propietario de la farmacia es un acreedor de la misma, porque ha puesto el capital que permite la existencia de la farmacia. Principio del devengo: cuando se contabilizan ingresos y gastos para establecer las ganancias de la farmacia en un año, deberá hacerse en función de la corriente real de bienes y servicios que los mismos representan, no de la cantidad de dinero que entra o sale de la farmacia. Así, si la farmacia cobra una factura con fecha del 2011, se contabiliza como un ingreso de ese año, aunque se cobre en el 2012. Principio de prudencia: contabilizar todas las pérdidas cuando se conocen, y las ganancias solamente cuando se han percibido. Así, por ejemplo, no se considera una ganancia el aumento de valor de la farmacia por el hecho de haber aumentado la cantidad que se cobraría con su traspaso. Los medios materiales para llevar la contabilidad de la farmacia están constituidos por los documentos, las cuentas y los libros. Los documentos son los portadores de los hechos contables y pueden llegar de diferentes fuentes. Sería el caso de albaranes, facturas, recibos, cheques, contratos,… Las cuentas son el núcleo de la contabilidad. Están las cuentas de patrimonio -representadas en el balance- y las cuentas de gestión o resultados -básicamente la cuenta de pérdidas y ganancias-. Libros: de acuerdo con la legislación sobre el IRPF (Ley 35/2006, art 104 y RD 439/2007 art. 68) el farmacéutico, como cualquier persona física que ejerce una actividad empresarial, ha de llevar una serie de libros: • Si el volumen de facturación de la farmacia no supera los 600.000 euros o es el primer año de funcionamiento de la misma, estará obligado a llevar libros registros de ventas e ingresos, de compras y gastos y de bienes de inversión. • Si el volumen de facturación de la farmacia supera los 600.000 euros, deberá llevar los establecidos en el Código de Comercio, es decir, el libro de inventarios y cuentas anuales y el libro diario. - El libro de inventarios y cuentas anuales es un cajón de sastre, que incluye el balance inicial, balance de comprobación de sumas y saldos, inventario final del ejercicio y cuentas anuales (balance de situación, de pérdidas y ganancias y memoria). - El libro diario es el libro principal y está ordenado cronológicamente. 3.3. Balance de situación. Concepto de pasivo y activo Normalmente, se habla del balance de situación simplemente como balance. Es un documento que presenta bienes y deudas de una empresa en un determinado momento, y siempre se refiere a una fecha. Es como una foto o una representación estática de la empresa; por ello, no deja de ser algo artificial, puesto que el patrimonio de la farmacia es algo que siempre cambia. Instrumentos contables Mó dul o 3 para analizar la rentabilidad de la farmacia Con el dinero invertido por el propietario, la farmacia tiene un patrimonio, formado por el conjunto de bienes y deudas. Los bienes son la estructura económica y las deudas, la financiera. Los bienes se desdoblan en dos grupos: cosas materiales y derechos. • Cosas materiales, que incluyen: - Local - Existencias - Utillaje - Cuentas corrientes - Dinero en efectivo • Derechos: en el caso de la farmacia están constituidos por el crédito contra clientes; no incluiría los clientes que pagan al contado, pero sí es el caso de la Seguridad Social y las mutuas (MUFACE, ISFAS, MUGEJU,…) y aquellos clientes a los que la farmacia fía (si se da la situación). También se incluye el fondo de comercio, que representa la cantidad que se paga por el traspaso de una farmacia. Las deudas están constituidas fundamentalmente por: el dinero que se adeuda a entidades bancarias cuando se necesita acudir a ellas para obtener financiación, el dinero que se debe a proveedores, y el capital, que es como una deuda que tiene la farmacia con el propietario que ha puesto el dinero. De todo ello se desprende que el valor de los bienes es igual al valor de las deudas. Si los primeros están contabilizados como un millón de euros es porque el propietario -a través de su capital, la financiación bancaria o la de proveedores- ha invertido ese dinero. En contabilidad, a los bienes se les denomina activo y a las deudas pasivo. El activo es todo lo que ha conseguido el propietario con el dinero invertido y la financiación conseguida, que figuran en el pasivo. Normalmente al capital se le conoce como pasivo no exigible, mientras que las deudas son el pasivo exigible o simplemente exigible. Con el activo, el farmacéutico obtiene un rendimiento económico de su farmacia, al cual el pasivo puede lastrar mediante los intereses que se pagan por el exigible. El Balance se agrupa por conceptos y muestra siempre la igualdad entre activo y pasivo. Además, permite tener una visión general de la situación económica de la farmacia. El activo nos dice en qué ha invertido la farmacia y el pasivo de dónde obtiene la financiación la farmacia. (Fig. 1) Figura 1 Activo fijo Fondo de comercio Local Activo circulante Stocks Deuda de la Seguridad Social Cuentas, efectivo Capital Exigible a largo plazo Exigible a corto plazo Proveedores Cantidades a amortizar Préstamo Mó Instrumentos contables dul o 3 para analizar la rentabilidad de la farmacia 3.3.1 Ordenación del activo Se divide en fijo y circulante: • Activo fijo: incluye una serie de partidas que no pueden ser vendidas, salvo en el caso de traspaso de la farmacia. Se trata de bienes necesarios para el funcionamiento de la farmacia, como puede ser el local (si es en propiedad). • Circulante: incluye los stocks, las facturas que debe el seguro a la farmacia, el efectivo en caja o el dinero en entidades bancarias. Tanto el uno como el otro pueden ser materiales e inmateriales. En el caso del fijo, es inmaterial el fondo de comercio, que es la cantidad de dinero que se paga por el traspaso de una farmacia. Es importante considerar la diferencia entre activo material e inmaterial. Por ejemplo, de cara a la capacidad de la farmacia para pedir un crédito, no presenta tantas garantías para una entidad de crédito el fondo de comercio, como el local de la farmacia, si se dispone de él en propiedad. 3.3.2. Ordenación del pasivo Se incluye el capital y el exigible: • Capital: tiene como contrapartida natural el activo fijo. • Exigible: que puede ser: Exigible a largo plazo: su vencimiento es superior a un año, también debería tener como contrapartida el activo fijo. Exigible a corto plazo (o pasivo circulante): su vencimiento es inferior a un año. Con respecto al tratamiento del resultado de la farmacia, se dan dos opciones: • Ganancias: van en el pasivo de la farmacia, puesto que ésta debe pagar estas ganancias al propietario, hasta que se efectúa el pago. • Pérdidas: van en el activo, hasta que se saldan con una reducción del capital propio. 3.3.3 Análisis del Balance Consiste en obtener conclusiones sobre la situación patrimonial actual y el desarrollo histórico de la farmacia. Con ello se pretende saber cómo se financia la farmacia, su solvencia a corto plazo, la evolución de la rotación del activo circulante, así como el resultado obtenido, con toda la secuela de cuestiones sobre márgenes, rendimiento de activos, rentabilidad por productos o líneas de productos,… Estos análisis sirven para determinar los futuros beneficios de la farmacia y también para la búsqueda de financiación, si fuera necesario. Análisis del pasivo • Endeudamiento: se analiza mediante el ratio: Endeudamiento = Total Deuda Capital propio Instrumentos contables Mó dul o 3 para analizar la rentabilidad de la farmacia Mide el grado de garantía que la farmacia ofrece ante sus acreedores. Por tanto, cuanto menor es el ratio, mayor garantía ofrece la farmacia. Pero no hay que hablar de un nivel bueno o malo de endeudamiento, sino de alto o bajo. Un ratio bajo indica que la farmacia tiene capacidad de endeudarse, algo que puede ser vital para permitir al farmacéutico acometer inversiones, como puede ser la ampliación de la farmacia u otras mejoras que requieran acudir al crédito. Aún así, veremos cómo el endeudamiento puede facilitar que el farmacéutico obtenga una mayor rentabilidad de su capital, con el efecto apalancamiento. Análisis de la solidez patrimonial Una vez establecido que el grado de endeudamiento no es malo por sí mismo, nos centraremos en la calidad del endeudamiento. Siempre es más preocupante, para el día a día de la farmacia, la amenaza de las deudas a corto plazo. Por ello, el estudio de la solidez patrimonial se centra en el pasivo circulante. El primer punto de la solidez patrimonial ya se ha enunciado: el capital y el exigible a largo plazo deben tener como contrapartida el activo fijo, con lo cual el exigible a corto plazo ha de estar cubierto por el circulante. La idea es que con la transformación del activo circulante en dinero se conseguirá pagar el exigible a corto plazo. Esto es lo que se conoce como solvencia. El estudio conjunto de la solvencia con el ratio de endeudamiento da una idea de la solidez económica de la farmacia • Análisis de la solvencia: nos centramos en la solvencia corriente, que estudia la capacidad que tiene la farmacia para poder pagar las deudas a corto plazo -fundamentalmente con proveedores- de manera puntual. Si se llega a una situación de gran impuntualidad de pago, estamos ante la situación de concurso de acreedores, en la que se hace una revisión de las finanzas de la farmacia y se reorganizan las deudas para que el máximo número de acreedores cobren la mayor cantidad posible. La solvencia se mide de dos maneras: el fondo de maniobra y los ratios de solvencia corriente. - Fondo de maniobra: es la diferencia entre el activo circulante y el pasivo circulante. Si la farmacia lo posee es que la salud económica a corto plazo es buena, pues quiere decir que liquidando las partidas del circulante haríamos frente al exigible a corto plazo. Se suele medir con un ratio, que es el Fondo de maniobra/ activo circulante. - Ratios de solvencia corriente: 1. El ratio de solvencia principal viene constituido por: Ratio de solvencia principal = Activo circulante Pasivo circulante Lo ideal es que este ratio se sitúe por encima de 1, mide el fondo de maniobra mediante un cociente. No obstante, incluye en el activo circulante los stocks, que son indispensables para la actividad de la farmacia y con los que, a efectos prácticos, no podemos responder por las deudas de la farmacia, puesto que son vitales para la actividad de la farmacia. Instrumentos contables Mó dul o 3 para analizar la rentabilidad de la farmacia 2. Ratio de tesorería: También se conoce como prueba ácida, terminología tomada de la química y que por ello quizás podría resultar más familiar a un farmacéutico. Es el resultado del cociente: Ratio de tesorería = Activo circulante - stocks Pasivo circulante También en este caso el valor ideal estaría por encima de 1, pero es difícil en el caso de las farmacias porque, por motivos económicos, de marketing, éticos y -en algunas comunidades autónomas- legales, es necesario disponer de un stock que satisfaga las necesidades de los clientes, lo que también implica tener a disposición de los clientes artículos de muy escasa rotación. En el caso específico de la farmacia, básicamente consistiría en que el efectivo -dinero en los bancos y deudas de la seguridad social y mutuas- sea lo más parecido al dinero que se adeuda a los proveedores y al vencimiento en los próximos 12 meses de créditos a largo plazo. Lo que significa que la farmacia puede afrontar los pagos a corto plazo sin necesidad de endeudarse. En el contexto actual de constante reducción de los márgenes de la farmacia, conviene que este indicador vaya subiendo, puesto que sería un indicador de un aumento de la rotación por disminución de los stocks, de tal manera que se contrarresta la pérdida de márgenes que merma la rentabilidad. No se puede dar una cifra ideal para la farmacia, puesto que una farmacia situada en una zona comercial o de paso tenderá a tener un mayor stock que aquellas situadas cerca de un ambulatorio y que no están obligadas a tener un stock tan grande. Mención especial merece el hecho de que, en el actual contexto económico, se producen retrasos por parte de los servicios de salud de las comunidades autónomas en el pago de la factura farmacéutica. En principio habría que decir que la Administración es un cliente solvente, pero conviene pagar a los proveedores en un plazo de tiempo lo más corto posible. Si se produjera un retraso por parte de la Administración y se llegase a la situación extrema de que los bancos no ofreciesen pólizas de crédito, se establecería con los proveedores un alargamiento del plazo de pago. 3.4. Análisis de los resultados Hay que dejar muy clara una diferencia entre dos pares de conceptos que se pueden confundir y que se han apuntado al hablar del criterio del devengo. • Diferencia entre cobro e ingreso: - Cobro: supone una entrada de dinero. - Ingreso: es una ganancia, un beneficio, renta producto, utilidad. Los ingresos se devengan. En el caso de la factura de la Seguridad Social, puede tener fecha de principio de mes y cobrarse mucho más tarde. Instrumentos contables Mó dul o 3 para analizar la rentabilidad de la farmacia • Diferencias entre pago y coste: - Pago: es una salida de dinero de la empresa. - Gasto: es un consumo de algo, una pérdida, quebranto… Hay gastos que no significan pago, como la amortización. Cuando se definen, los resultados son la diferencia entre los ingresos y los gastos, no entre los cobros y los pagos. A la hora de definir un gasto, la frontera con una inversión no siempre está clara, como pueda ser la reparación de un activo fijo de la farmacia. Dentro de los gastos, conviene conceptuar claramente qué es la amortización. 3.4.1 Concepto de amortización Las amortizaciones no suponen ninguna salida de dinero para la farmacia, no son un pago, por lo que son un gasto distinto. Son una medida de la depreciación del activo que se tiene en la farmacia (el local cuando es en propiedad, el fondo de comercio...) o bien de su obsolescencia (ordenadores, programas informáticos…). Por ello, hay gastos que no serán amortizables, como pueda ser el material fungible (papel, bolígrafos…). La amortización se puede definir como la constatación contable y periódica de la pérdida de valor, latente y continua de los bienes materiales e inmateriales. Es una necesidad, puesto que ayuda a mantener el valor del patrimonio de la farmacia, al permitir reconstruir el activo al restarse de los beneficios. Al contabilizar la pérdida de valor prevista, significa repartir el coste de adquisición entre los años que se cree que se va a utilizar. • Causas de la amortización. Estamos ante razones técnicas, jurídicas y económicas: - Razones técnicas: incluyen el desgaste inevitable de cualquier activo, la obsolescencia (caso de un programa informático) y, en algunos casos, la improductividad (como puede ser el caso de un aparato del laboratorio de elaboración de fórmulas magistrales que no se utiliza). - Razones jurídicas: la ley concede la posibilidad de amortizar de cara al IRPF (Impuesto sobre la Renta de las Personas Físicas), lo que resulta en una menor cantidad de impuestos a pagar. El periodo de tiempo de amortización de cada concepto está fijado en la normativa fiscal. - Razones económicas: por el principio contable de la prudencia. Así se constata la pérdida de valor de los activos de la farmacia. Si hubiese que destacar un aspecto importante a efectos prácticos de las amortizaciones, sin duda estaría el hecho de que se considera la amortización como un gasto a efectos fiscales. Desde esta perspectiva, merece mención aparte el hecho de que la amortización desde el punto de vista fiscal, puede diferir del punto de vista contable. Así, desde el primer punto de vista, la amortización del fondo de comercio no es una amortización, sino una deducción que se lleva a cabo durante 20 años desde la fecha de adquisición de la farmacia. 3.4.2 Cuenta de pérdidas y ganancias Su objetivo es determinar los beneficios que ha conseguido la farmacia. Es la diferencia entre ingresos y gastos: Instrumentos contables Mó dul o 3 para analizar la rentabilidad de la farmacia • Ingresos: - Son fundamentalmente las ventas de la farmacia. A las ventas brutas se les resta los descuentos a los que obliga la Seguridad Social y devoluciones de clientes, con lo que se obtendrían las ventas netas. - Otros ingresos. Incluye ingresos financieros (de cuentas corrientes, depósitos…) • Gastos: - El coste de las ventas, que son las existencias al principio del año fiscal más el coste de las ventas del periodo, a lo que se resta las existencias al final del periodo. - Gastos de personal: se incluyen las cotizaciones a la Seguridad Social. - Gastos financieros: devoluciones de créditos, básicamente. - Dotación de fondos de amortización: en este punto no se incluye el fondo de comercio, que -como se ha comentado- es una deducción fiscal. - Otros gastos: material fungible, de merchandising, etc. 1. Un primer resultado que se obtiene con la cuenta de pérdidas y ganancias es el beneficio bruto, que es la diferencia entre los ingresos por ventas y el coste de las ventas. 2. Restando al beneficio bruto los gastos de explotación (los demás gastos, excepto el coste de las ventas) se obtendrán los resultados de explotación. 3. Al resultado de explotación se deben sumar los beneficios atípicos -que en las farmacias son poco habituales, por no decir extraños- y se tendría el resultado neto, que es el que se considera como resultado de actividades económicas en el IRPF. 3.4.3. Cuenta de resultados analítica Existe diferencia entre los costes fijos -aquellos que no dependen del volumen de facturación de la farmacia- y los costes variables -que varían con el volumen de ventas (es el caso de la compra de género)-. En la farmacia se dispensan muchos productos relacionados con la salud, por lo que es interesante saber el beneficio que dejan cada uno de estos productos. Para ello, se prescinde del Plan General de Contabilidad, puesto que no permite calcular la rentabilidad de cada una de las actividades de la farmacia. Primero se ha de definir una serie de conceptos: - Costes fijos: al no depender del volumen de facturación de la oficina de farmacia, se incurre en ellos aunque la farmacia esté cerrada: salarios, alquiler, … - Costes variables: son fundamentalmente las compras a proveedores. - Costes directos: directamente relacionados con una actividad dentro de la farmacia. - Costes indirectos: son aquellos costes que no pueden asignarse a una actividad determinada. Mó Instrumentos contables dul o 3 para analizar la rentabilidad de la farmacia Para elaborar la cuenta de resultados analítica seguiremos el modelo Direct Costing, que es sencillo de llevar a cabo en la farmacia. Se considera que los costes variables son directos, ya que se sabe lo que cuesta cada compra (son los costes de compra totales asociados a las ventas, incluidos IVA y recargo de equivalencia). Por otro lado, los costes fijos corresponden al resto de gastos estructurales de la farmacia (algunos autores lo consideran inexacto puesto que imputa a cada producto como precio de coste solamente el de su coste variable y, en realidad, en un examen pormenorizado podría llegarse a la conclusión de que los costes fijos también son imputables a cada producto). En el ejemplo (Fig. 2), se ha simplificado el número de líneas de productos en una farmacia a sólo 3. La diferencia entre venta y coste variable de cada artículo nos da el margen de contribución, el cual nos muestra qué porcentaje de costes fijos cubre cada producto. Gracias a él podemos ver qué productos contribuyen más decisivamente a la rentabilidad de la farmacia, y establecer una política de compras. Figura 2. Direct Costing en la farmacia CONCEPTO Medicamentos Homeopatía Dietética TOTAL 28.000 4.000,00 10.000,00 42.000,00 300.000,00 20.000,00 75.000,00 395.000,00 10,71 5,00 7,50 Ventas unitarias Unidades Volumen de ventas (Euros) Precio de venta unitario Unidades/volumen ventas Costes variables de las ventas (Euros) Mercaderías (Euros) 210.000,00 14.000,00 60.000,00 284.000,00 Total costes variables Costes variables totales 210.000,00 14.000,00 60.000,00 284.000,00 Coste variable unitario Costes variables totales/ unidades 7,50 3,50 6,00 Margen de beneficio bruto Ventas- total costes variables 90.000,00 6.000,00 15.000,00 3,21 1,50 1,50 Margen de contribución Beneficio bruto/unidades 111.000,00 Costes fijos (Euros) 90.000,00 Beneficio neto total Margen de beneficio bruto - costes fijos 21.000,00 3.5. Análisis del rendimiento y la rentabilidad de la farmacia 3.5.1. Punto de equilibrio Es importante conocer este concepto, que recibe diferentes nombres según los autores, tales como punto de equilibrio, punto muerto o la terminología inglesa “break even point”. También se utiliza el concepto de umbral de rentabilidad, pero puede ser equívoco, puesto que no incluye gastos financieros ni amortizaciones. Es aquel punto en el cual el farmacéutico puede pagar todos los costes fijos: alquiler del local, salarios… con el margen que dan las ventas. Dicho de otra manera, si una farmacia tiene unos gastos fijos de 200.0000 euros anuales y un margen del 20%, considerado como la proporción de gastos Instrumentos contables Mó dul o 3 para analizar la rentabilidad de la farmacia variables sobre las ventas, necesita un volumen de facturación de 1 millón de euros para ser rentable. Se calcula de la siguiente manera: Punto de equilibrio = Costes fijos totales 1-( Gastos variables ) Ventas Se puede hacer una modificación práctica sobre este punto de equilibrio. Naturalmente, el farmacéutico tiene su oficina de farmacia como medio de subsistencia y se puede considerar el beneficio que le permita vivir, que podríamos cifrar en 25.000 € antes de impuestos. Punto de equilibrio = Costes fijos totales + Beneficio deseado 1-( Gastos variables Ventas ) En el caso anterior, -llevando a cabo la operación- el resultado es de una cifra de negocio igual a 1.125.000 €. Imaginemos el caso de una farmacia que opera en la circunstancia anterior y cuyo margen se reduce del 20 al 19%; el punto de equilibrio sube. Punto de equilibrio = 200.000 + 25.000 1 - 0,81 = 1.184.210 € Este aumento del punto de equilibrio significa que, en un entorno de crisis económica y de recortes por parte de las administraciones, la farmacia debería aumentar las ventas un 5% para continuar con los mismos beneficios. El punto de equilibrio es un concepto clave para entender por qué una pequeña bajada de la cifra de ventas puede tener consecuencias muy graves en la salud económica de la farmacia. El beneficio deseado puede interpretarse de muchas maneras. La farmacia ha de invertir en mejoras y en la conservación del activo y ello puede hacerse -como se ha comentado- de diversas maneras. Si se acude a la financiación, puede ser un gran problema en tiempos de crisis económica, por lo cual podría convenir ir ahorrando una cantidad. Por ejemplo, si se piensa en una reforma de la zona de atención a clientes cifrada en 40.000 euros y que ahorraremos durante 4 años, este punto de equilibrio subiría: Punto de equilibrio = 200.000 + 25.000 + 10.000 1 - 0,81 = 1.175.000 € Mó Instrumentos contables dul o 3 para analizar la rentabilidad de la farmacia 3.5.2. Rendimiento del activo Viene dado por el siguiente cociente: Rendimiento del activo = Resultado de explotación Activo total x 100 Este ratio viene a informar sobre el partido que le saca el farmacéutico al activo de la farmacia, dejando de lado las aportaciones que haga el farmacéutico propietario con su propio capital o los pagos de préstamos adquiridos, puesto que el resultado de explotación sería el beneficio, sin considerar lo que se paga de intereses por las deudas y siempre antes de impuestos. No hay que confundirlo con el resultado de explotación de la cuenta de resultados, en donde se restaban los gastos financieros. Se puede desglosar en lo siguiente, multiplicando y dividiendo por la cifra de ventas: Rendimiento del activo = Resultado de explotación Activo total = Resultado de explotación Ventas x Ventas Activo total Al primer cociente se le denomina Margen de explotación y al segundo Rotación del activo. Tanto uno como otro pueden diferir grandemente de una farmacia a otra. Si imaginamos dos farmacias con el mismo volumen de ventas, la farmacia que pague un alquiler tendrá un margen de explotación menor que una en la que el local sea en propiedad; es la explicación de por qué en algunas zonas muy comerciales de grandes ciudades han desparecido farmacias, puesto que el coste del alquiler podía llegar a minimizar este margen. Por el contrario, la rotación tenderá a ser mayor en la farmacia cuyo local sea arrendado. La rotación del activo es como un potenciador del margen. Por ello, podemos tener el caso de una farmacia que obtenga mayor rendimiento que otra pese a tener un margen de explotación menor, por el hecho de tener una rotación del activo superior. Del conocimiento del margen y de la rotación del activo se pueden establecer medidas que aumenten -o al menos defiendan- el rendimiento, como puedan ser intentar mejorar el margen mediante una negociación con los proveedores que permita unos mayores descuentos, ofreciendo servicios en la farmacia que supongan un valor añadido o mejorar la rotación mediante una reducción de los stocks mínimos, que permitan satisfacer igualmente las necesidades de los clientes. 3.5.3. Rentabilidad del capital propio Nos referimos como rentabilidad a la rentabilidad antes de impuestos. La rentabilidad real del farmacéutico, tras pagar el IRPF (Impuesto sobre la Renta de las Personas Físicas), depende de su situación personal y le afectarán diferentes desgravaciones y deducciones. Instrumentos contables Mó dul o 3 para analizar la rentabilidad de la farmacia Su resultado se obtiene por el siguiente coeficiente, en el que el resultado total estaría constituido por el resultado de explotación menos las cargas financieras: Rentabilidad = Resultado total Capital propio x 100 Como en el caso del rendimiento del activo, se puede dividir y multiplicar por la cifra de ventas y se obtiene: Rentabilidad = Resultado total Ventas x Ventas Capital propio El primer cociente es el Margen total y el segundo la Rotación del capital propio. La diferencia de estos dos cocientes con sus equivalentes del rendimiento técnico de explotación son dos: - Con la rotación del activo se mide la eficiencia económica de la farmacia, mientras que con la rotación del capital propio se mide si con el capital se consigue un buen volumen de negocio. - El margen total lo que hace, en comparación con el margen de explotación, es comprobar el efecto que tiene el endeudamiento de la farmacia sobre el margen de explotación. Por ello, una farmacia en la cual el farmacéutico disponga del local en propiedad y no tenga deudas significativas -más allá de la que tenga con proveedores- verá un margen total muy superior al de una farmacia con el mismo volumen de ventas, que tenga que pagar el alquiler del local y además tenga deudas importantes (por ejemplo, las que se adquieren con entidades bancarias al adquirir una farmacia). En cambio, su rotación del capital será inferior que el de una farmacia con igual cifra de ventas y de local arrendado y más endeudada. Aquellos farmacéuticos que pretendan adquirir una farmacia en zonas urbanas donde se pague una elevada cantidad por el alquiler del local -y además paguen una gran cantidad por el traspaso de la farmacia mediante un crédito- deberán considerar que han de obtener una cifra muy alta de ventas para que la rotación del capital compense el bajo margen total. Por el contrario, está el caso de aquellas farmacias situadas en zonas donde el pago del alquiler signifique una cifra exigua: el margen no se ve seriamente afectado y además, normalmente, se obtiene una mayor rotación del capital propio al pagar menos por el fondo de comercio, lo que hace interesante su rentabilidad. 3.5.4. Efecto apalancamiento No es sinónimo de endeudamiento. Significa una mayor rentabilidad del capital que se tiene invertido en la farmacia gracias a que el farmacéutico se ha endeudado, siempre que el rendimiento de la farmacia lo permita. Instrumentos contables Mó dul o 3 para analizar la rentabilidad de la farmacia Para aclarar el concepto utilizaremos un ejemplo práctico: en el punto de partida, una farmacia factura un millón de euros y el comprador la adquiere por esa misma cantidad. De esta forma, consideraremos que el activo total se corresponde con la cantidad abonada por el traspaso, que incluye el fondo de comercio, stocks y local -si se diese el caso-. Caso A. La farmacia se paga al contado. En este caso, el rendimiento coincidiría con la rentabilidad. Imaginando un rendimiento del 10%, la rentabilidad sería del 10%, pues no habría gastos financieros. Por tanto, si la farmacia factura un millón de euros, el resultado total antes de impuestos sería de 100.000 euros. Caso B. Por el contrario, si la farmacia se compra, mitad con el propio capital y mitad mediante un préstamo hipotecario a 20 años, las deudas y el capital están igualadas, y el ratio de endeudamiento sería 1. El tipo de interés habitual sería euribor a un año más 1,5 (3,5% a septiembre de 2011). En este caso, quedaría una cuota anual de 34.797,60 €. El resultado total sería igual al resultado de explotación menos el gasto financiero: 1.000.000 x 10% = 100.000-34.797,60 = 65.202,40 € Con lo que la rentabilidad antes de impuestos sería de 65.202,40/ 500.000 = 13,04%. Por ello, vemos que se gana menos dinero pero invirtiendo la mitad de capital, por lo que aumenta la rentabilidad del mismo. Caso C. Sería como el Caso B, pero en este caso el rendimiento baja al 8% y el euribor sube al 5% (con lo que el tipo de interés sería del 6,5%). En este caso, la cuota anual para un préstamo de 500.000 € pasaría a ser de 44.734,22 € Resultado total: 1.000.000 x 8% = 80.000 - 44.734,22 = 35.265,68 € Rentabilidad del capital 35.265,88/ 500.000 = 7,05%. En principio se ve cómo un rendimiento elevado garantiza la viabilidad de la farmacia pese al endeudamiento, pero una subida de los tipos de interés o bien una pérdida de margen de explotación por una reducción de los márgenes, lleva a un apalancamiento negativo, puesto que la rentabilidad del capital es inferior al rendimiento del activo. La conclusión es que, antes de pensar en la inversión en una oficina de farmacia, se han de considerar los distintos escenarios respecto a tipos de interés y los márgenes de beneficio, además de otros aspectos -como la composición de las ventas de la farmacia-. Aquellas con mayor proporción de ventas de parafarmacia estarán menos expuestas a una reducción de beneficios por decisión del Gobierno. Para el futuro inmediato, los farmacéuticos ya establecidos han de idear un plan estratégico en el que, cuando proyecten llevar a cabo una inversión en su farmacia, habrán de considerar que el margen de beneficio irá disminuyendo -por los recortes de las administraciones y la mayor competencia- y que los tipos de interés irán subiendo, por lo cual el apalancamiento puede ser negativo y mermar el margen de explotación de las farmacias, que oscila alrededor del 10% según el volumen de facturación de las farmacias. Instrumentos contables Mó dul o 3 para analizar la rentabilidad de la farmacia 3.5.5. La rentabilidad de la farmacia y el coste de oportunidad Una consideración importante en la rentabilidad de la farmacia es considerar el concepto de coste de oportunidad. El farmacéutico tiene otras opciones profesionales más allá de la propiedad de la oficina de farmacia. Por ello, cuando adquiere una farmacia renuncia a su sueldo como trabajador asalariado, el cual ha de comparar con la rentabilidad que le ofrecerá la farmacia. Los márgenes de explotación de la farmacia serían muy inferiores al 10% si se restase ese coste de oportunidad como sueldo para el propietario (antes mencionado como beneficio deseado cuando se hablaba del punto de equilibrio). Naturalmente, en la adquisición de la farmacia también se ha de pensar en los aspectos de vocación y en las ventajas de ejercer una profesión liberal sobre las de ser un empleado. Desde el punto de vista económico, en muchos casos la decisión de comprar es equivocada, pues se obtiene una rentabilidad muy baja del capital invertido. 3.5.6. Formas de endeudamiento. Existe toda una serie de alternativas para encontrar financiación, de las que destacamos las siguientes: • Póliza de crédito. En ella, el farmacéutico acuerda con el banco un volumen de crédito, del cual el farmacéutico puede disponer el porcentaje que quiera y a lo largo del periodo pactado. El coste de los intereses, aunque nominalmente sea mayor que en un préstamo hipotecario, no se deja notar tanto, pues una póliza de crédito al 5,5% no castiga tanto como un crédito hipotecario a 12 años al 3%, por ser a corto plazo. La póliza de crédito es ideal para casos en que la farmacia se encuentra con problemas para afrontar pagos puntuales, como es el caso de un retraso por parte del cobro de la factura de la Seguridad Social. • Leasing. Es el alquiler con opción de compra. Hay que entenderlo dirigido a la compra de adquisición de un bien concreto, como pueda ser el material informático. • Préstamos personales. Han de evitarse, ya que suponen un tipo de interés muy elevado, de hasta el 10%. • Crédito hipotecario. Más pensado para la adquisición de la farmacia, por ello son de mayor duración, pudiendo llegar a los 20 años. Presenta como problema los altibajos del euribor, como ya se ha comentado. • Proveedores. Pueden constituir una forma de financiación si se alarga el plazo de pago, pero no es conveniente, puesto que si se hace, es a cambio de una disminución del descuento, lo que entraña una pérdida de rentabilidad. 3.6. Elaboración del presupuesto La elaboración del presupuesto es algo intuitivo, pero aún así hay que hacer una serie de consideraciones. Primero de todo ,son algo cuantitativo y se pueden elaborar tres clases de presupuestos: Instrumentos contables Mó dul o 3 para analizar la rentabilidad de la farmacia • Presupuesto de operaciones. Son específicos de determinados aspectos, así podemos elaborar un presupuesto de ventas y otro de ingresos y gastos financieros. • Presupuesto de capital. En ellos se plasman los cambios previstos en el capital y en los activos fijos. Es esencialmente una relación de los proyectos que el farmacéutico tiene para la adquisición de nuevos activos, que pueden ser los siguientes: - Reducción de costes y sustituciones de equipos. - Expansión de las líneas de productos existentes. - Introducción de nuevos productos en la farmacia. - Otros: incluye medidas de seguridad e higiene, entre otras. • Presupuesto de tesorería. Sirve para ver la cantidad de dinero en efectivo y bancos que tendrá la farmacia en cada mes y de dónde y en qué se emplea este disponible. En los presupuestos siempre se encuentran los ingresos y los gastos: • Ingresos. Las previsiones se basan en datos de experiencias posteriores. Se han de hacer dos consideraciones principales: - Variables internas. La farmacia tiene una curva de crecimiento. En el caso de farmacias de nueva instalación, este crecimiento puede ser rápido. En este caso, se ha de considerar que se puede llegar a una “meseta” en la curva de crecimiento hacia el cuarto o quinto año. - Variables externas. Incluyen las condiciones del mercado farmacéutico, existiendo multitud de factores: las condiciones generales de la economía, medidas por el incremento del Producto Interior Bruto, variaciones locales o regionales en la economía, factores estacionales (que pueden ser importantes, por ejemplo, en farmacias situadas en zonas turísticas) o decisiones gubernamentales, como retirada de medicamentos de las farmacias, políticas de genéricos, … Para hacer las previsiones se han de considerar los ingresos de, al menos, los últimos cinco años. • Gastos. Como se ha comentado, existen los gastos fijos y los variables. En el caso de los variables, al ser una proporción de las ventas, simplemente se pueden calcular multiplicando por un porcentaje. Los gastos fijos no plantean tantos problemas, puesto que para un mismo ejercicio fiscal se mantendrán sin variación. 3.6.1. Presupuesto de tesorería El presupuesto de tesorería es algo muy sencillo de llevar acabo, sobre todo con programas de contabilidad como Excel y otros. Se elabora normalmente una vez al año y se limita a citar por meses las entradas y salidas de dinero a fin de detectar diferencias positivas o negativas de dinero en efectivo y en bancos, conocidas como superávit o déficit de tesorería. En este caso, se sigue el criterio del cobro y del pago, no del devengo, y además no se introducen las amortizaciones; sólo consideraremos entradas y salidas de dinero. Este presupuesto sirve sobre todo para calcular si existirá una punta de tesorería que puede obligar a acudir a una póliza de crédito o a negociar con los proveedores un Mó Instrumentos contables dul o 3 para analizar la rentabilidad de la farmacia alargamiento de los plazos de pago (Fig. 3). Las puntas de tesorería pueden deberse a diferentes factores, como las pagas extraordinarias de los trabajadores, alguna compra masiva a un laboratorio, pagos de impuestos... Su elaboración incluye dos fases: - Una primera fase de planificación, en la que la farmacia se plantea unos objetivos. Es importante señalar que, en algunos casos, se habrá hecho una planificación estratégica a largo plazo, pero se ha de considerar siempre que se confeccionan en el contexto de la marcha de la empresa. Se incluyen unas previsiones de ventas y de gastos, en las que se ha de evitar unas previsiones demasiado optimistas. - Una segunda fase de ejecución y control. Normalmente, las condiciones reales nunca serán las mismas que las previstas y las diferencias pueden ser importantes. Por ello, el farmacéutico ha de prever estas acciones y establecer las medidas correctoras pertinentes, como pueda ser recurrir a una póliza de crédito. Figura 3 Enero Saldo inicial Febrero (saldo final de enero) Cobros Pagos Proveedores Nóminas Seguridad Social Alquiler Impuestos Gastos generales Gastos financieros Varios Total pagos Superávit/déficit Saldo final (cobros- pagos) (cobros- pagos) Superávit/déficit + saldo inicial Superávit/déficit + saldo inicial Instrumentos contables Mó dul o 3 para analizar la rentabilidad de la farmacia 3.7. Rentabilidad de una inversión La farmacia puede plantearse una inversión que suponga un gran desembolso económico, como la creación de una nueva sección. Para medirlo existe el ROI (Return On Investment, retorno sobre la inversión), que se expresa como un tanto por ciento y viene dado por el resultado del cociente entre los beneficios anuales que da la inversión y la cantidad desembolsada para la inversión entendida como el total de los activos. Por ejemplo, si se hacen obras para implantar una sección de homeopatía, se deberá incluir el importe de las obras más el stock medio que se dispondrá de los productos. El ROI no sirve tanto para planificar los ingresos como para controlar el resultado de una inversión. En el cálculo del ROI se han de definir tanto los beneficios como los activos: • Beneficios. Se seguirán las normas contables, atribuyendo a los artículos vendidos por la nueva sección parte de los gastos generales. • Componentes de la inversión. Se calcula la totalidad de los activos empleados. De esta manera, con la utilización del ROI se consiguen varios aspectos: • Comparar las diferentes inversiones que ha hecho la farmacia. Así, si una farmacia ha llevado a cabo una ampliación con la implantación de varias secciones, se pueden comparar los resultados entre ellas. • Si la inversión se lleva a cabo mediante un crédito bancario, la tasa ROI siempre ha de ser superior al coste del crédito. • En el caso de las farmacias más grandes, organizadas en secciones (plantas medicinales, dietética, infantil, óptica,...) también sirve para la remuneración del farmacéutico encargado de la sección, en caso de que se establezcan estímulos económicos según el volumen de ventas. Bibliografía Masson Rabassa J: Finanzas: diagnóstico y planificación a corto plazo. Ed Hispano Europea, Barcelona, 1989. Alegre E, Amado J, Bel E (coord.): Gestión empresarial farmacéutica. CISS, Valencia, 1998. Smith HA: Principles and Methods of Pharmacy Management. Lea & Febiger, Philadelphia, 1986. Tootelian DH, Gaedeke RM: Essential of Pharmacy Management. Mosby, St Louis, 1993. Caso práctico Módulo 3 Esperanza vive satisfecha con su trabajo de farmacéutica de hospital, pero no está contenta con su sueldo, congelado por los recortes del Gobierno. Por ello, piensa invertir lo que ha cobrado tras la venta de una de sus propiedades inmobiliarias -por valor de 250.000 euros- y, complementado con un crédito hipotecario, comprar la farmacia cercana a su casa, que factura 350.000 euros y se la ofrecen como ocasión inmejorable por 550.000 euros. Por ello, pediría un préstamo hipotecario por el valor restante. ¿Cree que Dña. Esperanza mejorará sus ingresos como farmacéutica propietaria? ¿Cree que toma una buena decisión para rentabilizar su capital? Considere: 1) Las condiciones del préstamo hipotecario serían por un periodo de 20 años y euribor a 12 meses más el 1,5%, lo que representaría una cuota anual de 20.878,56 €. 2) Un margen de explotación para esta farmacia del 7,55%. 3) El coste de oportunidad, cifrado en el salario bruto anual como farmacéutica adjunta, de 35.000 €. El caso clínico no es evaluable. Con la publicación de los resultados de los tests se incluirá la resolución del caso práctico.