Informe de Política Monetaria

Anuncio

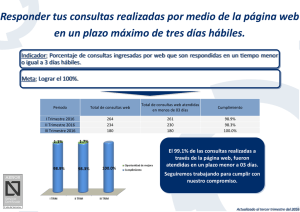

Informe de Política Monetaria Cuarto Trimestre 2013 INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 1 I. El contexto macroeconómico de la política monetaria I.1. La situación regional internacional y Crecimiento global El desempeño esperado de la economía global para los próximos dos años luce más auspicioso que en trimestres anteriores, debido al afianzamiento de la recuperación de las economías avanzadas y a la estabilización de las perspectivas de crecimiento de China. Sin embargo, las perspectivas de las economías de la región se han ajustado a la baja. Diversas proyecciones ubican el crecimiento de la economía global en el entorno del 3% para 2014 y en 3.25% para 2015,1 luego de que creciera alrededor de 2% en 2013. Este aumento respecto al año anterior se debe al mayor dinamismo esperado de las economías avanzadas (2% en 2014 versus 1.1% en 2013), al tiempo que las economías emergentes continuarían creciendo a tasas similares (4.7%). CRECIMIENTO PROYECTADO ANUAL 2014 (%) Emergentes Avanzadas Mundo 0.0 2.0 4.0 6.0 8.0 En la situación económica de Estados Unidos se destaca una moderación en la contracción de la política fiscal, lo que tenderá a amortiguar el efecto negativo de la consolidación fiscal sobre el consumo privado (“fiscal drag”). Asimismo, se espera que la mejora de los precios de las viviendas, así como del empleo y los salarios, apuntale la riqueza y el ingreso de los hogares y ayude a expandir el consumo del sector privado, lo que a su vez tienda a generar una mayor disposición a invertir y a aumentar el empleo por parte de los empresarios. Los últimos datos de la actividad económica en Estados Unidos han mostrado una clara mejora; así, la segunda estimación del crecimiento del PIB para el tercer trimestre fue mayor a lo esperado (3.6% anualizado). Si bien, es necesario relativizar esta cifra, pues no están considerados los efectos del shutdown (cierre parcial del gobierno ocurrido en el cuarto trimestre), y a que hubo una incidencia positiva del ciclo de inventarios, la recuperación del nivel de actividad parece consolidarse. La expansión de la actividad económica tuvo su correlato en el mercado de trabajo. La creación de empleos se aceleró en octubre y se corrigieron al alza las estimaciones de los meses previos. El promedio mensual de puestos creados en el acumulado del año ascendió a 186 mil, mientras que durante el trimestre móvil cerrado en octubre se ubicaba por encima de 200 mil. Ambas cifras superan con holgura el umbral necesario para absorber el crecimiento natural de la fuerza de trabajo (estimado en 100 mil nuevos empleos mensuales). ESTADOS UNIDOS: CREACIÓN DE EMPLEO Fecha de realizada la proyección: abr-13 jul-13 oct-13 (en miles de personas) 550 450 Fuente: FMI 350 250 150 50 -50 -150 -250 oct-13 feb-13 jun-13 oct-12 feb-12 jun-12 oct-11 jun-11 feb-11 oct-10 jun-10 feb-10 oct-09 La mejora en las perspectivas de las economías avanzadas se debe principalmente a la recuperación esperada de la economía estadounidense (2.6%) y, en menor medida, de la Zona Euro (1.1%), al tiempo que las proyecciones de Japón fueron revisadas levemente a la baja (1.4%). Creación de empleos Creación necesaria para absorber a los nuevos trabajadores 1 FMI, Institute of International Finance, JP Morgan. Fuente: BLS. INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 2 Por su parte, la producción industrial se aceleró en el cuarto trimestre, de acuerdo con el índice manufacturero ISM,2 que alcanzó su mayor valor desde abril de 2011, y se ubicó en terreno positivo (57.3, por encima del nivel de neutralidad de 50). Este dato es indicativo de que el sector manufacturero será una fuente de crecimiento para la economía en el cuarto trimestre 2013 y en 2014. La Eurozona retomaría el crecimiento a lo largo de 2014, si bien lo haría a tasas reducidas. El mismo sería impulsado por la demanda externa, dado el dinamismo previsto de la economía china. Por su parte, continuaría observándose una gran heterogeneidad entre el comportamiento de las economías del centro y las de la periferia. Así, el crecimiento será liderado por Alemania, al tiempo que algunas de las economías de la periferia todavía muestran elevadas tasas de desempleo, lo que dificulta la reactivación. Asimismo, si bien se han registrado algunos avances, persisten dificultades para consolidar las reformas estructurales en el sistema bancario, al tiempo que siguen presentes algunas vulnerabilidades en los frentes fiscal y financiero. En lo que respecta a China, luego de cierto deterioro en las perspectivas de crecimiento para 2014, en el último tramo del año tendieron a estabilizarse (7.4%). Ello se debe, a que el gobierno lanzó un ambicioso plan de reformas para los próximos 10 años, en el cual – entre otros objetivos sociales y políticos –se propuso ampliar la participación del sector privado en la economía y que la asignación de recursos siga en mayor medida una lógica de mercado. En ese marco, se procura potenciar el sector de servicios y evitar que el crecimiento sea tan dependiente de la inversión. Por otra parte, las exportaciones de China se beneficiarán de la reactivación prevista de las economías avanzadas. Estas perspectivas muestran algunos riesgos a la baja e incertidumbres. Por una parte, existe cierta preocupación acerca de la evolución de la demanda interna, debido al rápido crecimiento del crédito, lo que ha llevado a la autoridad monetaria a endurecer las regulaciones prudenciales. Por otra parte, existe evidencia de recalentamiento en el mercado inmobiliario: el precio de la vivienda aumentó en todo el país, especialmente en las principales ciudades (20%). Es probable que en los próximos meses se anuncien algunas medidas, dado el riesgo que conlleva el mercado inmobiliario sobre la economía y la estabilidad del sistema financiero. Finalmente, persisten dudas de cómo se implementará la reforma del sistema financiero y la apertura de la cuenta capital. Finalmente, se espera que América Latina crezca en forma moderada en 2014 (2.7%), por debajo del promedio de las economías emergentes. En lo que refiere a las economías regionales, el panorama de crecimiento ha empeorado en los últimos meses. Por un lado, el crecimiento promedio de los últimos años de Brasil ha sido bajo, como consecuencia de restricciones de oferta y falta de reformas estructurales para resolverlas. Asimismo, luego de que se anunciara la posibilidad del retiro gradual de los estímulos monetarios en Estados Unidos en mayo, Brasil fue uno de los países que sufrió en mayor medida los efectos de la salida de capitales, debido al relativo deterioro de sus fundamentos macroeconómicos. En este marco, las expectativas de crecimiento para 2014 fueron ajustadas a la baja sucesivamente a lo largo del año (2.1%). Por otro lado, la economía argentina parece haber ingresado en un escenario de un relativo estancamiento económico y alta inflación. En un marco de restricciones de oferta que limitan las posibilidades de crecimiento futuro, −como es la baja tasa de crecimiento de la inversión y de la productividad y un clima de baja confianza de los inversores− y dado el crecimiento previsto para Brasil, su principal socio comercial, la proyección de crecimiento para 2014 es reducida (1%). 2 Este índice está basado en una encuesta a más de 300 empresas manufactureras relevada por el Institute of Supply Management (ISM). INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 3 Mercados financieros La principal novedad fue el anuncio de la Reserva Federal (Fed) el 18 de diciembre respecto al comienzo del retiro gradual de los estímulos monetarios (tapering) a partir de enero de 2014. Si bien esta medida era esperada por los analistas, persistía cierta incertidumbre acerca del momento en que iba a ser tomada. En particular, la decisión de la Fed se adelantó a las expectativas dela mayoría de los analistas los que esperaban el inicio del tapering a partir de marzo. 29-nov-13 29-sep-13 29-jul-13 29-may-13 29-mar-13 29-ene-13 29-nov-12 29-sep-12 En octubre la tasa de desempleo era de 7.3%. (promedio diario en %) 3.2 3.0 2.8 2.6 2.4 2.2 2.0 1.8 1.6 1.4 1.2 29-jul-12 3 TASA DE INTERÉS TREASURIES A 10 AÑOS 29-may-12 Este cambio en las condiciones financieras en Estados Unidos tendrá impactos sobre la economía global y afectará especialmente a las economías emergentes, que durante los últimos años se beneficiaron de condiciones muy beneficiosas de financiamiento. Por un lado, tenderá a aumentar el costo de endeudamiento externo −que se había reducido sustancialmente−, al tiempo que podría registrarse una disminución de los flujos de capitales de las economías emergentes y, por ende, un debilitamiento de las monedas domésticas respecto al dólar. Si bien posteriormente, una vez que la Fed descartara el inicio del tapering, el contexto financiero internacional retomó cierta calma, las variables financieras no retornaron a los niveles de abril. De este modo, las tasas de los bonos del Tesoro americano a 10 años, que en abril se ubicaban en 1.7%, actualmente han oscilado entre 2.6% y 2.9%.4 Luego del anuncio del tapering en diciembre, dicha tasa mostró una leve tendencia alcista, ubicándose en 3% a fines del año. 29-mar-12 La Fed anunció que desde enero de 2014 las compras de títulos públicos pasarán de USD 45 mil millones a USD 40 mil millones mensuales, mientras que la adquisición de títulos respaldados por hipotecas será de USD 35 mil millones, en lugar de USD 40 mil millones mensuales. Esta reducción fue acompañada por otros anuncios tendientes a señalar a los mercados de que se mantendrá el sesgo expansivo de la política monetaria por un buen tiempo. De esta forma, el comunicado del Comité de Política Monetaria (FOMC por sus sigla en inglés) señala que las tasas de interés de los fondos federales seguirán próximas a cero aún hasta un tiempo después de que la tasa de desempleo alcance al 6.5%,3 especialmente si la inflación proyectada continúa por debajo de la meta de largo plazo (2%). Así, el consenso de los analistas espera que las tasas de los fondos federales continúen bajas por lo menos hasta la segunda mitad de 2015. Parte de este proceso se verificó luego de los primeros anuncios realizados por Bernanke en mayo de la posibilidad de una reducción gradual de las compras de activos financieros. En efecto, los inversores anticiparon un incremento en la tasa de largo plazo de los bonos, lo que a su vez repercutió en el precio de todos los activos a nivel global: acciones, deuda soberana de emergentes, valor del dólar respecto a otras divisas y precios de commodities. Fuente: Fed Los impactos sobre las economías emergentes se verificaron principalmente en Brasil, India, Indonesia, Turquía y Sudáfrica. Así, el riesgo soberano de estas economías subió considerablemente, al tiempo que las monedas se depreciaron en forma significativa, y las perspectivas de crecimiento fueron ajustadas a la baja. 4 Cabe recordar que previo a la crisis de 2008 la tasa de estos bonos era 3.5%. INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 4 económica y evitar la deflación. De esta forma, no se descartan nuevas medidas de flexibilización monetaria, del estilo de las llevadas a cabo a mediados de 2012. En esa oportunidad se implementó un programa de facilidad crediticia para los bancos, lo que redujo de forma significativa el estrés financiero. TIPOS DE CAMBIO (Indice promedio enero 2012=100 dólares) 140 135 130 125 120 115 110 105 100 95 90 dic-13 oct-13 Real ago-13 jun-13 abr-13 feb-13 dic-12 oct-12 ago-12 abr-12 jun-12 feb-12 Rupia Lira Turca Fuente: Bloomberg Inflación y política monetaria La región En Brasil el PIB se contrajo 0.5% desestacionalizado en el tercer trimestre de 2103, siendo el primer retroceso desde 2009. Los componentes del gasto que crecieron fueron el consumo público y privado, mientras que la inversión y las exportaciones netas incidieron de forma negativa. Como se comentó, las proyecciones de crecimiento han sido progresivamente revisadas a la baja. BRASIL: EXPECTATIVAS DE CRECIMIENTO DEL PIB PARA 2014 (en %) 5.0 4.5 4.0 3.5 3.0 2.5 2.0 27/11/2013 01/10/2013 06/08/2013 11/06/2013 12/04/2013 14/02/2013 14/12/2012 17/10/2012 20/08/2012 25/06/2012 26/04/2012 29/02/2012 02/01/2012 En las economías avanzadas la inflación permanecería baja en los próximos dos años. Se estima que la inflación subyacente en Estados Unidos permanezca por debajo de los umbrales de confort (2% anual) por lo menos hasta 2015. Por su parte, en las economías de la Eurozona el riesgo de deflación no se ha disipado, debido a la debilidad de la demanda interna. En consecuencia, se espera que la política monetaria de estas economías continúe manteniendo un sesgo expansivo en los próximos dos años. En Estados Unidos existe cierto consenso de que las tasas de política no se incrementarían hasta mediados de 2015. La Fed ha hecho énfasis en implementar el tapering sin endurecer las condiciones monetarias (“tapering without tightening”), de forma de no frenar la recuperación económica. En ese sentido, la política monetaria seguirá un esquema de guiar las expectativas de los agentes (“forward guidance”), al tiempo que el ritmo del tapering se irá graduando a medida que se vayan conociendo los datos de la coyuntura, en particular del nivel de actividad, mercado laboral e inflación. En lo que refiere a la Eurozona, si bien el Banco Central Europeo (BCE) en la reunión de diciembre se tomó una pausa en la reducción de la tasa de interés, el presidente Draghi dejó la puerta abierta para la implementación de los instrumentos que se requieran para promover la reactivación Por su parte, en algunas economías emergentes la inflación permanece elevada, al tiempo que el crecimiento se ha enlentecido. Por tanto, en 2014 estas economías tendrán el desafío de implementar una combinación de políticas monetarias y fiscales de forma de balancear el objetivo de inflación y evitar una desaceleración significativa de la actividad económica. Fecha de realizada la proyección Fuente: IBGE. El resultado primario del sector público se redujo a lo largo del año, lo que limita el margen de maniobra del gobierno para implementar políticas expansivas para impulsar la actividad. Paralelamente, se amplió el déficit de cuenta corriente, pese a que el Real es una de las monedas que más se depreció en el año. INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 5 BRASIL: DESEQUILIBRIOS FISCAL Y EXTERNO (% del PIB, 12 meses) -1.5 -2.0 -2.5 -3.0 -3.5 -4.0 oct-13 ago-13 jun-13 abr-13 feb-13 dic-12 oct-12 ago-12 jun-12 abr-12 feb-12 dic-11 oct-11 ago-11 jun-11 abr-11 feb-11 Saldo de Cuenta Corriente Resultado Global Sector Público Fuente: IBGE En este marco, la inflación permaneció estable en noviembre (5.8%), cercana al techo del rango-meta. La débil perspectiva de la actividad podría hacer variar el balance de riesgos del BCB, que en los últimos tiempos estuvo orientado a combatir las presiones inflacionarias. La inflación sigue elevada, al tiempo que se observan fuertes distorsiones de precios relativos. En particular, se destaca el desfasaje de las tarifas públicas, las que en algunos casos se mantienen congeladas desde hace once años. Asimismo se observa una nueva caída de Activos de Reserva. Las causas de la pérdida de Reservas son el desbalance del sector turístico, la reducción del superávit comercial y los pagos de deuda pública. En ese marco, una de las primeras medidas del nuevo equipo económico fue elevar el impuesto por el uso de tarjetas de crédito en el exterior de 20% a 35%, tratando de afectar la salida de turistas. ARGENTINA: RESERVAS INTERNACIONALES (En miles de millones de dólares - promedio diario) 54 49 44 39 INFLACIÓN EN BRASIL (Rango meta %) 34 8 7 6 5 4 3 2 1 0 31 nov-13 sep-13 jul-13 may-13 mar-13 ene-13 nov-12 sep-12 jul-12 may-12 mar-12 ene-12 nov-11 sep-11 jul-11 oct-13 abr-13 oct-12 abr-12 oct-11 abr-11 oct-10 abr-10 oct-09 abr-09 oct-08 abr-08 oct-07 abr-07 Fuente: BCB may-11 5,8 mar-11 29 Si bien luego del anuncio de esta medida, la cotización del dólar blue descendió, la brecha cambiaria permanece en niveles muy elevados. TIPOS DE CAMBIO (peso argentino por dólar) 10 9 8 7 6 5 4 3-dic-13 3-oct-13 3-ago-13 3-jun-13 3-abr-13 3-feb-13 3-dic-12 Oficial 3-oct-12 3-ago-12 3-jun-12 3-abr-12 3-feb-12 3-dic-11 3-oct-11 3-ago-11 3-jun-11 3-abr-11 3-feb-11 En Argentina, luego de un crecimiento alto en la primera mitad del año, producto de la muy buena cosecha de soja y del boom del sector automotor, la economía se debilitó en el segundo semestre. Según estimaciones efectuadas por analistas privados, en 2013 el PIB crecería 3.2%, influido por el muy buen segundo trimestre (1.7% desestacionalizado), ya que espera un crecimiento muy modesto para el tercer y cuarto trimestre (0.3% desestacionalizado). Blue Fuente: Bloomberg y Ámbito Financiero INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 6 No obstante ello la perspectiva de mayor dinamismo en EEUU constituye un factor positivo para la economía global. I.2. La economía uruguaya I.2.1 Nivel de actividad y empleo EVOLUCIÓN DEL PIB IVF desestacionalizado 160 150 140 130 120 110 100 90 80 Oferta y utilización finales La oferta final de la economía se expandió en términos interanuales como consecuencia del crecimiento del PIB y de las importaciones de bienes y servicios. Esto último fue el resultado de las mayores importaciones de servicios, asociadas a la prospección de hidrocarburos y al incremento del turismo emisivo, ya que las compras de bienes al exterior se mantuvieron estables. En términos interanuales la mayoría de los sectores continuó creciendo, salvo la Construcción y la Industria manufacturera. Entre las actividades que generaron una mayor contribución al crecimiento se destacan Transporte, almacenamiento y comunicaciones, y Otras actividades, en particular los servicios de salud y los servicios prestados a las empresas. UTILIZACIÓN FINAL 20 15 10 5 0 -5 -10 -15 (incidencia interanual en %) III-13 II-13 I-13 IV-12 III-12 II-12 I-12 IV-11 III-11 II-11 I-11 IV-10 III-10 II-10 I-10 La economía uruguaya continuó expandiéndose durante el tercer trimestre de 2013; el Producto Interno Bruto (PIB) creció 3.3% respecto a igual período del año anterior. En la comparación trimestral en términos desestacionalizados, se registró una contracción de 0.7% respecto al segundo trimestre, asociada principalmente a factores irregulares en los sectores de Suministro de electricidad, gas y agua e Industria manufacturera, aunque también se observaron caídas desestacionalizadas en otros sectores. III-13 IV-12 I-12 II-11 III-10 IV-09 I-09 II-08 III-07 IV-06 I-06 II-05 III-04 IV-03 I-03 II-02 III-01 IV-00 I-00 II-99 III-98 IV-97 I-97 Según estimaciones, el déficit primario ascendería a 2.6% del PIB en 2013. En la medida que no puede acceder al financiamiento del mercado a tasas razonables, el Estado debe monetizar el déficit, acelerando el fenómeno inflacionario. En síntesis, el panorama internacional en el que se desenvolverá la economía uruguaya en los próximos años presenta claroscuros. Por un lado, parece afianzarse la recuperación de las economías avanzadas y estabilizarse el crecimiento de China en niveles superiores al 7%. En contrapartida, en la región el panorama no es alentador, ya que las perspectivas de crecimiento de corto plazo son reducidas; existen restricciones de oferta que afectan el crecimiento del producto potencial; y los inequívocamente ciertos desequilibrios macroeconómicos tienden a agudizarse. Finalmente, el inicio del tapering determinó el fin de una etapa beneficiosa para las economías emergentes en lo referente al costo de financiamientoy plantea desafíos para enfrentar una tendencia gradual de aumento del costo de financiamiento, de menores flujos de capitales y de un debilitamiento de las monedas domésticas respecto al dólar. Esto último, a su vez, puede implicar una reducción del precio de los commodities, tendencia que puede ser mitigada por el aumento de la demanda de algunas economías avanzadas y si la demanda de China se mantiene firme. Variación de existencias Export netas Form Bruta Capital Fijo Consumo INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 7 El consumo privado continuó expandiéndose por encima del PIB impulsado por la mejora de los ingresos y por el dinamismo del crédito a las familias. Asimismo, se¡ destaca el mayor gasto de residentes en el exterior, en particular en Argentina. Por su parte, la inversión privada en capital fijo se redujo respecto a igual periodo del año anterior como consecuencia de la finalización de las obras de instalación de la planta de celulosa en Colonia. Este menor dinamismo se compensó parcialmente por la mayor inversión en maquinaria y equipo por parte del sector público. I.2.2 Empleo e ingresos La tasa de desempleo en el tercer trimestre de 2013 para el total del país (6.4%) fue levemente inferior a la registrada en igual período de 2012 (6.6%), debido a que la caída en la oferta de trabajadores fue mayor al descenso en la demanda de empleo. En octubre, la tasa de desempleo se mantuvo en 6.4%. 10 65 9 8 60 7 6 55 5 Desempleo (eje derecho) Actividad (eje izquierdo) Empleo (eje izquierdo) El número de ocupados en las localidades de 5000 o más habitantes creció levemente en promedio anual en octubre respecto a un año atrás (0.5%). En tanto, el componente tendencia-ciclo de la serie muestra una trayectoria creciente en 2013. NÚMERO DE PERSONAS EMPLEADAS (localidades de 5000 o más habitantes) 1 425 000 1 400 000 1 375 000 1 350 000 1 325 000 1 300 000 oct-13 jul-13 abr-13 ene-13 oct-12 jul-12 abr-12 ene-12 oct-11 jul-11 abr-11 ene-11 oct-10 jul-10 abr-10 ene-10 oct-09 Finalmente, las exportaciones se expandieron como consecuencia de las mayores ventas de bienes al exterior, que lograron contrarrestar la caída en las exportaciones de servicios. En cuanto a las primeras, se destacan soja y automotores, en tanto que las menores exportaciones de servicios obedecieron a caídas en el turismo receptivo y en otros servicios. En particular, se registró una reducción en el gasto promedio medido en términos reales en comparación con un año atrás. ACTIVIDAD, EMPLEO Y DESEMPLEO (Total País, mensual, %) oct-13 jul-13 abr-13 ene-13 oct-12 jul-12 abr-12 ene-12 oct-11 jul-11 abr-11 ene-11 oct-10 jul-10 abr-10 ene-10 oct-09 Desde el punto de vista del gasto, la economía estuvo impulsada por la demanda interna −en particular por el consumo final del sector privado (5.3% interanual)− y en menor medida por la demanda externa (2.8%). No obstante, el mayor crecimiento de las importaciones (4.7%) se tradujo en un saldo neto negativo en el volumen de transacciones con el exterior. componente tendencia-ciclo Asimismo, puede destacarse la reducción de las exigencias para aceptar un empleo. En octubre, el 58% de los desocupados no requería condiciones para tomar un empleo, porcentaje superior al registrado en igual período de 2012 (51%). En este sentido, disminuyeron los desempleados que requerían un empleo acorde a sus conocimientos o experiencia y mejores condiciones salariales. Por otro lado, la duración media del desempleo continúa estable en 7 semanas. Respecto a la calidad del empleo, continuó la tendencia decreciente en el porcentaje de trabajadores no registrados, abarcando al INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 8 25.9% de la población ocupada en octubre. Sin embargo, se registró una leve suba en el subempleo, situándose en 7.6%. Con información del BPS a setiembre, se observa que la serie de los beneficiarios del seguro de paro continúa con una trayectoria al alza desde abril. Sin embargo, las solicitudes otorgadas se redujeron en los últimos dos meses, por lo que se espera una suavización de esta tendencia en los próximos meses. I.2.3 Sector Externo BENEFICIARIOS DEL SUBSIDIO POR DESEMPLEO SIN RELIQUIDACIONES 39 000 36 000 33 000 30 000 27 000 24 000 21 000 18 000 15 000 sep-13 jun-13 mar-13 dic-12 sep-12 jun-12 mar-12 dic-11 sep-11 jun-11 mar-11 dic-10 sep-10 jun-10 mar-10 dic-09 sep-09 componente tendencia-ciclo El poder adquisitivo de los hogares para el total del país, creció en promedio 3.2% en el año cerrado a octubre, aumento superior al de igual período de 2012 (2.8%). Por fuentes de ingreso, el aumento fue explicado en mayor medida por las pasividades (10.9%), que mostraron aumentos superiores a los de los ingresos por cuenta propia y los salarios (2.2% y 1.7% respectivamente). En síntesis, el mercado de trabajo sigue manteniendo las tendencias generales de los últimos meses: un alto porcentaje de empleados, una tasa de desempleo baja en términos históricos, una duración media del desempleo reducida y una mejora de la calidad del empleo. En este marco, los costos salariales continuaron creciendo en términos reales, especialmente en los mercados de bienes y servicios no transables, cuya demanda permanece firme. En el año móvil cerrado a setiembre de 2013, la economía uruguaya registró un déficit por transacciones corrientes con el resto del mundo de 3.126 millones de dólares, equivalentes a 5.7% del Producto Interno Bruto (PIB). La explicación de una nueva profundización en el desequilibrio en cuenta corriente se basa en un mayor déficit en el balance de Servicios por un mayor desbalance en los rubros Viajes y Otros Servicios; y un incremento en los intereses pagados a no residentes. En el rubro Viajes, el resultado usualmente superavitario se ha reducido a causa de menores exportaciones por una disminución en el ingreso de turistas y su gasto medio; y de mayores importaciones por un aumento del turismo emisivo. A su vez, el inicio de las tareas de varios proyectos de prospección y exploración de hidrocarburos ha implicado un aumento de importaciones clasificadas en el rubro Otros Servicios. Estos dos factores fueron parcialmente compensados en el margen por una mejora del balance en Bienes. Por sector institucional, las contribuciones relativas del sector privado y del sector público al déficit global se ubicaron en niveles cercanos al 80% y 20% del total respectivamente. INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 9 En el año móvil cerrado a junio 2013 la participación del sector público en el déficit global alcanzó su nivel mínimo al menos desde el segundo trimestre de 2011. En el último trimestre volvió a registrarse un aumento, debido a un aumento de los intereses pagados y una menor contribución del resultado de las empresas públicas por un incremento en el gasto de inversión. En cuanto al sector privado, el nivel de déficit se vio incrementado por la mayor inversión relacionada principalmente a las obras de la planta de pulpa de celulosa en el departamento de Colonia. Este desequilibrio del sector privado alcanzó un máximo en el primer trimestre de 2013 y luego ha comenzado un lento proceso de ajuste. La finalización de la obra antes mencionada ha contribuido a la reducción del déficit. Cuenta Corriente El déficit en cuenta corriente en el año móvil a setiembre de 2013 supera en una cifra cercana a 950 millones de dólares al nivel alcanzado un año atrás. La explicación de este incremento del déficit se debe a un deterioro en la Cuenta Comercial y en el resultado de la Renta de la Inversión. El incremento del déficit en la balanza comercial se explica por un fuerte deterioro del balance en Servicios que más que compensó la mejora en el déficit registrado en la cuenta de Bienes. Mientras que la cuenta de Bienes disminuye su déficit en 592 millones de dólares la cuenta de Servicios reduce su superávit en 1100 millones de dólares. En los primeros dos trimestres de 2013 la disminución del superávit en Servicios que venía observándose desde el segundo semestre de 2012 se acentúa pero es parcialmente compensada por un ajuste también importante en la balanza de bienes de tal manera que el resultado en balanza comercial al cierre del segundo trimestre quebró la tendencia que venía registrándose en el 2012. Sin embargo, en el tercer trimestre continúa el deterioro en Servicios, por un fuerte aumento de las importaciones que no pudo ser compensado con el resultado más favorable en Bienes respecto al mismo trimestre de 2012. De esta manera el desbalance comercial alcanzó 2.4% del PIB frente a 1.7% en el año móvil cerrado a setiembre de 2012. Finalmente, el aumento del resultado negativo de la Renta de la Inversión se explica por un mayor monto de intereses pagados por el sector público y un mayor giro de utilidades del sector privado. Cuenta Capital y Financiera y Errores y Omisiones En el año móvil cerrado a setiembre de 2013 el resultado global de la Cuenta Capital y Financiera muestra que la economía uruguaya continúa en un ciclo al alza en flujos de ingreso de capitales. El monto total ha alcanzado en este período a 6.432 millones, equivalentes a 11.7% del PIB, dos puntos porcentuales más que en el año móvil cerrado a setiembre del año anterior. INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 10 Este aumento se explica por partes iguales por mayores flujos de financiamiento hacia el sector público y el sector privado. El aumento de ingresos de capital al Sector público se explica por el sector público no financiero, en tanto en los agentes financieros públicos el monto de ingresos netos se redujo sensiblemente en los últimos trimestres. El aumento de los ingresos de capital al sector público no financiero se debió principalmente al incremento de las tenencias de títulos del Gobierno Central por parte de no residentes. Hasta el segundo trimestre de 2013 ese proceso se dio básicamente por un cambio de portafolio de agentes no residentes que compraban títulos del Gobierno en el mercado secundario. La nueva emisión de títulos en el mercado internacional realizada en agosto por parte del Gobierno Central –bono global 2024vuelve a incrementar la participación de no residentes. En el sector público financiero se observa un aumento de la posición del Banco de la República (BROU) con no residentes. Esto corresponde a un aumento de activos por un monto similar al aumento de pasivos del BCU en el año móvil. Este aumento de pasivos del BCU refiere a mayores tenencias por parte de no residentes de títulos del BCU, aunque el monto total es inferior a los montos registrados hasta el tercer trimestre de 2013. En los fondos ingresados al Sector Privado una parte considerable continúa correspondiendo a flujos de Inversión Extranjera Directa. El aumento registrado en el año móvil acumulado a setiembre de 2013 correspondió en su totalidad a aumentos en la participación en empresas no financieras (lo cual incluye la planta de celulosa de Colonia y la inversión en exploración de hidrocarburos), en tanto hubo una leve reducción en la inversión inmobiliaria y en tierras. El sistema financiero privado residente redujo su posición neta con no residentes a partir de un aumento en sus pasivos, tanto en depósitos de no residentes como otros pasivos con el sector financiero no residente. I.2.3. Finanzas Públicas El sector público mantiene un déficit global anual de 2 puntos del PIB a noviembre 2013. Asimismo, el resultado primario (de GC-BPS) presenta una tendencia creciente, impulsado por el crecimiento de la masa salarial y la creciente formalización de la economía. En materia de endeudamiento neto, tanto su nivel, que en términos del PIB se mantiene en niveles históricamente bajos, como su composición por monedas y perfil de vencimientos, reflejan una situación confortable en el escenario actual. En el año culminado en noviembre5, el déficit del sector público (SPG6) se ubicó levemente por debajo de la proyección para 2013 incluida en la Rendición de Cuentas y Balance de Ejecución Presupuestal 2012 (2.1% del PIB). 5 El análisis de este apartado se realiza tomando en cuenta el año cerrado en noviembre 2013, salvo aclaración en contrario. 6 El sector público global (SPG) incluye al Gobierno Central, al Banco de Previsión Social, a las empresas públicas, al Banco Central del Uruguay, a los gobiernos departamentales y al Banco de Seguros del Estado. INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 11 Este déficit es 0.6% del PIB inferior al de igual período del año anterior. Sin embargo, esta evolución estuvo afectada por efectos irregulares que si se depuran determinan un incremento en 0.7% del PIB en el período considerado.7 RESULTADO GLOBAL SECTOR PÚBLICO % del PIB - año móvil 2.0% 1.0% 0.0% -1.0% -2.0% -3.0% -4.0% Nov-00 May-01 Nov-01 May-02 Nov-02 May-03 Nov-03 May-04 Nov-04 May-05 Nov-05 May-06 Nov-06 May-07 Nov-07 May-08 Nov-08 May-09 Nov-09 May-10 Nov-10 May-11 Nov-11 May-12 Nov-12 May-13 Nov-13 -5.0% El superávit primario consolidado de GC-BPS fue 1% del PIB, superior en 0.4% del PIB al de igual período del año anterior, resultado de un crecimiento de los ingresos que superó al de los egresos (7.2% versus 5.8% en términos reales) 8. 7 En el ajuste realizado tuvo un peso importante la ganancia financiera extraordinaria de enero de 2013 asociada a la cancelación anticipada de deuda contraída por ANCAP con la empresa petrolera venezolana PDVSA (0.4% del PIB). Por otro lado, también se destaca la depuración de las cifras de 2012 del impacto fiscal de la crisis energética (0.7% del PIB), y del pago extraordinario por litigios por la liquidación del Banco Comercial (0.25% del PIB). 8 Se depuraron las cifras de 2012 del pago extraordinario por litigios por la liquidación del Banco Comercial. 4.0% 3.0% 2.0% 1.0% 0.0% -1.0% -2.0% -3.0% Nov-00 May-01 Nov-01 May-02 Nov-02 May-03 Nov-03 May-04 Nov-04 May-05 Nov-05 May-06 Nov-06 May-07 Nov-07 May-08 Nov-08 May-09 Nov-09 May-10 Nov-10 May-11 Nov-11 May-12 Nov-12 May-13 Nov-13 En los últimos meses, se ha producido un leve aumento del resultado primario consolidado Gobierno Central-Banco de Previsión Social (GC-BPS), mientras que las finanzas de las Empresas Públicas (EEPP) y del Banco Central del Uruguay (BCU), en especial las primeras, contribuyeron al aumento del déficit del SPG. RESULTADO PRIMARIO GC-BPS % del PIB - año móvil Según datos preliminares de la DGI, en 2013, la recaudación impositiva en términos reales fue 5.3% superior a la de 2012. Los impuestos a la renta (30% de los ingresos de la DGI de 2013) fueron los que más contribuyeron a este crecimiento, con un aumento de recaudación de 14%. Por otra parte, una vez depurado el efecto de la inflación, se observa que se mantuvieron prácticamente constantes los ingresos que la oficina recaudadora obtuvo vía impuestos al consumo (60% de su recaudación de 2013). Los ingresos del BPS tuvieron un crecimiento real de 9% con respecto al año anterior. El incremento de la recaudación vía impuestos a la renta de las personas físicas y de los ingresos del BPS refleja el crecimiento del salario real y la creciente formalización de la economía uruguaya. En este sentido, téngase presente que mientras en los últimos siete años el empleo creció 14%, la cantidad de cotizantes al BPS lo hizo en 36%. Por otra parte, los egresos primarios de GCBPS representaron un 27.9% del PIB (27.2% del PIB un año atrás9). Las transferencias fueron los gastos que más contribuyeron al aumento de estos egresos, en especial los pagos por seguro de enfermedad del BPS. Según datos divulgado por el BPS, en el año culminado en octubre, los egresos del FONASA superaron a sus ingresos en 0.5% del PIB, un desequilibrio que supera en 0.2% del PIB al de un año atrás. 9 Se depuraron las cifras de 2012 del pago extraordinario por litigios por la liquidación del Banco Comercial. INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 12 Años móviles, % del PIB, sin corrección por efectos irregulares RESULTADO PRIMARIO GC-BPS Resultado primario corriente Ingresos De los cuales DGI Egresos Remuneraciones y pasividades Gastos no personales Transferencias Inversiones EEPP Resultado primario corriente Inversiones BCU INTENDENCIAS BSE INTERESES GC-BPS BCU Resto dic-11 2.0% 1.9% 3.4% 27.9% 17.7% 24.5% 14.0% 3.5% 6.9% 1.5% -0.1% 1.1% 1.2% -0.1% 0.1% 0.2% 2.9% 2.5% 0.5% -0.1% dic-12 -0.2% 0.3% 1.7% 27.6% 17.3% 25.9% 14.3% 3.6% 8.0% 1.5% -0.5% 0.8% 1.4% 0.0% -0.1% 0.2% 2.6% 2.4% 0.3% -0.1% nov-12 -0.1% 0.4% 2.0% 27.8% 17.4% 25.8% 14.2% 3.7% 7.9% 1.6% -0.7% 0.7% 1.5% 0.0% 0.0% 0.3% 2.5% 2.3% 0.3% -0.1% nov-13 0.8% 1.0% 2.4% 28.9% 17.7% 26.5% 14.4% 3.8% 8.3% 1.4% -0.3% 1.5% 1.8% -0.1% -0.1% 0.3% 2.8% 2.5% 0.4% 0.0% En lo que refiere a las EEPP, fueron deficitarias en 0.4% del PIB. Este déficit fue inferior al de igual período de 2012 (0.8% del PIB). RESULTADO PRIMARIO EEPP % del PIB - año móvil debido a la reducción del superávit en moneda extranjera, al influjo del menor rendimiento de los activos de reserva como consecuencia de las bajas tasas de interés en Estados Unidos. Financiamiento del SPG En los 12 meses a setiembre 2013 el déficit del SPG, 2.1% del PIB, la acumulación de activos financieros y la amortización de préstamos internacionales se financiaron principalmente con emisión de títulos públicos, y en menor medida con el incremento de los depósitos en dólares y los pasivos monetarios. Financiamiento SPNF + BCU 12MM %PIB-a setiembre 2013 Financiamiento Pasivos monetarios 2.3% Títulos públicos Préstamos 1.4% Depóstitos netos 0.5% Activos Financieros Otros -0.4% -7% -5% -3% Nov-00 May-01 Nov-01 May-02 Nov-02 May-03 Nov-03 May-04 Nov-04 May-05 Nov-05 May-06 Nov-06 May-07 Nov-07 May-08 Nov-08 May-09 Nov-09 May-10 Nov-10 May-11 Nov-11 May-12 Nov-12 May-13 Nov-13 -1.3% PAGOS NETOS DE INTERESES DEL BCU (sin intereses de capitalización) % del PIB - año móvil 1.2% 0.6% 0.0% -1% 1% 3% 5% 7% 9% Fuente(+) Usos(-) La Deuda Bruta del Sector Público Global a setiembre 2013 asciende a USD 31894 millones (63.7% del PIB), en tanto, los Activos se ubican en USD 19271 millones (38.5% del PIB). De esta forma, la Deuda Neta es USD 12623 millones (25.2% del PIB), lo que implica una caída de 1 punto en relación al cierre del año 2012. De esta forma, el endeudamiento neto en términos del PIB se mantiene en niveles históricamente bajos. 14500 35% % PIB El déficit del BCU (sin intereses de capitalización) se incrementó 0.1% del PIB en el último año, ubicándose en 0.7% del PIB10, DEUDA NETA SPG % PIB - mill.dólares 40% 12000 30% 25% 9500 20% 15% Deuda Neta %PIB jun-13 dic-12 jun-12 dic-11 jun-11 dic-10 jun-10 dic-09 7000 jun-09 Los intereses de los bonos en los que se materializó la capitalización del BCU por parte del GC, se registran como egresos del GC e ingresos del BCU, por lo que su evolución no afecta a las finanzas del SPG. dic-08 10 Deuda Neta U$S (eje derecho) INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 13 Mill. de dólares Nov-00 May-01 Nov-01 May-02 Nov-02 May-03 Nov-03 May-04 Nov-04 May-05 Nov-05 May-06 Nov-06 May-07 Nov-07 May-08 Nov-08 May-09 Nov-09 May-10 Nov-10 May-11 Nov-11 May-12 Nov-12 May-13 Nov-13 -0.6% Analizando la gestión en materia de títulos públicos, cuya información se dispone con menor rezago, a diciembre 2013 los títulos en moneda nacional (nominal e indexada) representan el 70% del circulante de títulos públicos (siendo 50% la participación de la deuda en pesos indexados a la inflación en el circulante total de títulos). La participación del sector no residente en los títulos públicos se mantiene sin cambios respecto a setiembre 2013 ( 50% del total). Títulos Públicos Moneda-Acreedor 80% 70% 60% 50% 40% 30% dic-13 oct-13 jun-13 ago-13 feb-13 abr-13 dic-12 oct-12 ago-12 jun-12 feb-12 abr-12 dic-11 20% MN sobre total Sector NO Residente sobre total MN Sector NO Residente sobre total El nivel de activos de reserva del Sector Público (descontando los activos de reservas originados por los depósitos en dólares del Sector Bancario en el BCU) a setiembre de 2013 permitía cubrir el servicio de Deuda Pública hasta principios de 2015. Adicionalmente, se cuenta con líneas de crédito contingente en organismos multilaterales por USD 1940 millones. Activos y Servicio de Deuda del SPG 20% 20% 15% %PIB 12% 11% 10% 5% 5% 5% 5% 4% 2013 2014 Activos Públicos 2015 2016 2017 Amortizaciones+Intereses 2018 II.1. Gestión de la liquidez, mercado de dinero y tasas de interés En la reunión celebrada el 7 de octubre de 2013 el Comité de Política Monetaria (COPOM) decidió ratificar la instancia contractiva de la política monetaria fijando un rango de referencia indicativo de crecimiento del agregado M1 ampliado de 15%-17% interanual para el trimestre octubrediciembre de 201311. Este anuncio se encontraba en línea con una trayectoria gradual del agregado monetario hacia el 8% en el horizonte de política, tasa de crecimiento anual consistente con la meta de inflación y el crecimiento del producto potencial, y que no generaría desequilibrios macroeconómicos que alteren la consolidación de una evolución virtuosa de crecimiento con equidad. Esta decisión se adoptó teniendo en cuenta que en el periodo reciente la economía uruguaya creció por encima de lo previsto, en un contexto de depreciación cambiaria, haciendo que las presiones inflacionarias por el lado de la demanda persistan. A su vez, tanto la inflación efectiva como las expectativas de los agentes se mantienen notoriamente por encima del rango objetivo, lo que coloca al tema inflacionario en el centro de las preocupaciones de la política económica. La situación internacional alentaba la incertidumbre y volatilidad, principalmente con relación a la orientación de los agregados monetarios en EEUU, que finalmente se aclararon en buena medida con los anuncios de la FED en diciembre pasado. Tal como fuera anunciado en junio de 2013, a partir del segundo semestre del año el instrumento a través del cual el COPOM trasmite la referencia de la política monetaria 5% 0% sep-13 II. La Política Monetaria en el cuarto trimestre de 2013 2019 11 Tal como fuera anunciado en junio de 2013, a partir del segundo semestre del año el instrumento a través del cual el COPOM trasmite la referencia de la política monetaria está basado en una trayectoria del agregado M1’ para el horizonte de política monetaria. INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 14 está basado en una trayectoria del agregado M1’ para el horizonte de política monetaria. En función de esos lineamientos establecidos por el COPOM, el BCU gestionó los instrumentos de política monetaria para lograr condiciones de oferta primaria de dinero consistentes con la referencia anunciada. Al cabo del trimestre, el agregado monetario M1’ experimentó un aumento de 13.6%12, por debajo de la referencia dada por el COPOM de 15%-17%. Desde el punto de vista de la oferta de dinero, esta menor expansión reflejó una menor oferta primaria de dinero a inicios del trimestre, que progresivamente fue aumentando hacia el final, junto a un cambio en la preferencia por la liquidez del sistema financiero. que resultó inferior al proyectado13 en octubre y diciembre, pautando un descenso respecto al trimestre anterior. Estos valores inferiores a los proyectados son los que permiten explicar, en buena medida, que el agregado M1’ ampliado haya crecido por debajo de la referencia anunciada por el BCU para el último trimestre del año. En este contexto de manejo restrictivo de la oferta primaria de dinero, la medición del M1’ ampliado promedio en términos de tendencia-ciclo continúa marcando una desaceleración, señal clara de la política contractiva que lleva adelante el BCU en el marco del nuevo instrumento. En el conjunto del trimestre el desvío que registró la base monetaria respecto a los objetivos operativos internos en los que se base la programación monetaria se ubicaría en 0.5% en promedio. Hacia fines del trimestre se observó que los bancos mantuvieron reservas líquidas más altas a lo habitual, posiblemente debido a los mayores movimientos de la tasa call interbancaria propios del nuevo instrumento y a la necesidad de establecer encajes en forma contemporánea. El mismo crece al 9%, en comparación con el 11.2% registrado en el tercer trimestre, al tiempo que la medición interanual promedio de trimestre en base a datos diarios14 cierra el año en 13%, también inferior al guarismo del trimestre previo e inferior también al 13.6% que surge del mismo calculo pero utilizando solo los datos fin de mes. Esto repercutió directamente en el comportamiento del multiplicador monetario 12 Medido como la variación del promedio de fin de mes de octubre, noviembre y diciembre de 2013 contra su correspondiente de 2012. Datos preliminares. 13 Proyecciones internas del BCU realizadas por el área de política monetaria y programación macroeconómica. 14 Recordar que el BCU maneja datos preliminares del M1’ ampliado diario que actualmente se encuentran sujetos a revisión estadística previo a ser publicados en el transcurso del año 2014. INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 15 habría sido una restricción efectiva, más aun considerando las subas registradas en las tasas pagadas localmente en los últimos meses. El cambio en la instrumentación de la política monetaria se ha reflejado en una nula participación del BCU en el mercado de dinero. En términos de este mercado el BCU inyecta fondos a través de la facilidad marginal de crédito, que no es un instrumento de política monetaria; sino una ventanilla a la cual los bancos pueden acudir de manera puntual en caso de falta de liquidez, a la tasa punitiva de 30%. De esta manera la tasa call interbancaria continuó siendo volátil, aunque con una desviación estándar menor a la registrada en el trimestre anterior, fruto posiblemente de una mejor adaptación del sistema al funcionamiento del nuevo instrumento. El promedio trimestral se ubicó en 11%, aunque en diciembre fue más bajo acompañando la mayor liquidez con que operaron algunas instituciones. El ingreso de capitales extranjeros en busca de títulos emitidos en pesos en el mercado local mostró un muy moderado comportamiento en los últimos meses, marcando que el régimen de fondos inmovilizados a la tenencia por parte de no residentes de títulos emitidos localmente Sin embargo debe notarse que no se ha configurado un escenario de salida de capitales. En efecto, el interés por los títulos locales sigue vigente, siempre que no supere el tope que implica pagar el 50%, aunque es posible que algunos no estén renovando los vencimientos de títulos emitidos localmente que tengan en su poder. Este menor influjo de capitales de no residentes hace menos presión sobre la tasa de los títulos, y junto a una menor integración en dólares de los mismos, permitiría una mejor transmisión de las señales de política. Por su parte, en el mercado de cambios se observó que el peso se mantuvo estable en el trimestre, a pesar de los anuncios realizados por la FED en diciembre pasado. INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 16 El peso uruguayo promedió 21.5 pesos en el trimestre, sin intervenciones en el mercado por parte del BCU. En relación al comportamiento de las tasas de interés en el mercado doméstico debe subrayarse que en el cuarto trimestre del año se consolidó la suba de tasas ocurrida en el trimestre anterior. se pierde la referencia para los títulos de mayor plazo. En este caso, cinco y diez años en UI, y tres años en pesos. Con respecto al comportamiento de las tasas en el sistema bancario, se observó cómo en el segmento empresarial las mismas reaccionan fuertemente en el sentido esperado, acompañando la suba de las tasas de los títulos, subiendo cerca de 400pbs desde que se encuentra operativo el nuevo instrumento. La curva de rendimientos en pesos tendió a aplanarse en valores apenas por debajo del 15% para todos los plazos. A pesar de esta mayor tasa en comparación a los meses previos, el BCU no pudo colocar todo lo ofertado, recurriendo en casos puntuales al mercado secundario para colocar el remanente, a diferencia de lo acontecido en el tercer trimestre del año. Las tasas pagadas por los títulos en UI continuaron el ascenso iniciado en el tercer trimestre, estabilizándose en diciembre apenas por encima del 5% para los plazos de uno y dos años. En las tasas cobradas a las familias el salto registrado en noviembre está afectado por un traspaso de cartera de algunas administradoras de créditos a bancos, por lo que no debe ser interpretado como una suba genuina, dado que estas administradoras generalmente conceden créditos a tasas superiores a las del sistema bancario. En diciembre se registra una caída estacional, asociada al crédito social que concede el BROU, habitualmente a jubilados y pensionistas. Las tasas de interés activas en UI permanecieron estables en el plazo más largo, acompañando la tasa utilizada por el BHU para sus nuevos créditos, mientras que las de plazo intermedio mostraron mayores fluctuaciones, típicas de un segmento aun poco profundo. Cabe recordar que en este trimestre el GC no emitió títulos en el mercado local, por lo cual INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 17 La reacción de la estructura de tasas pasivas a la instancia más contractiva de la política monetaria se mantuvo en octubre y noviembre, aunque con fluctuaciones. La tasa con mayor volatilidad es la menor a 30 días de plazo, dado que incluye la operativa del mercado mayorista, que reacciona más ágilmente a las condiciones del mercado interbancario. La misma presentó un descenso en diciembre acompañando el comportamiento de la tasa call, pero estuvo igualmente por encima de la de los plazos más largos. Con esto puede concluirse que tanto del lado activo como pasivo del sistema bancario se observó una reacción de las tasas en el sentido deseado de la política monetaria contractiva llevada a cabo en el último semestre, lo que constituye una buena señal de la transmisión de la política. Las tasas activas en dólares a empresas mostraron cierta tendencia a la baja, ubicándose sistemáticamente por debajo del 5%, a diferencia del riesgo país que tendió a subir en el trimestre. Las tasas pasivas en UI, en el margen, también mostraron incrementos en todos los plazos, aunque de manera inferior a la registrada en los títulos. Por su parte, las tasas pasivas en dólares mostraron una incipiente recuperación en el plazo más largo pero a partir de niveles muy bajos. INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 18 II.2. Evolución del crédito y de los principales agregados monetarios M1' promedio nominal y real Promedio trimestre móvil de la tasa de variación anualizada de la tendencia-ciclo 32,0% 27,0% 22,0% CREDITO AL SECTOR PRIVADO MONEDA NACIONAL En pesos constantes Variaciones mensuales anualizadas de TC 17,0% 12,0% 35% 7,0% 30% 2,0% 25% -3,0% 20% 10% m1' - TC 5% 0% BROU+BP BROU Nov-13 Ago-13 May-13 Feb-13 Nov-12 Ago-12 May-12 Feb-12 Nov-11 Ago-11 May-11 Feb-11 -5% BP En el bimestre octubre-noviembre el crédito en moneda nacional evidencia una aceleración lo que se debió al comportamiento de la banca privada, medido en variación anualizada de la tendencia ciclo (T-C) en pesos constantes. Por su parte, el crédito otorgado por el BROU permaneció estable. En términos de destinos las familias y los servicios fueron los sectores que aumentaron su endeudamiento medido en la variación anualizada de la T-C. CREDITO AL SECTOR PRIVADO MONEDA EXTRANJERA En dólares corrientes Variaciones mensuales anualizadas de TC 35% Dic-13 Sep-13 Jun-13 Mar-13 M1' - TC En términos de tendencia-ciclo la estimación preliminar del agregado monetario M1’ promedio, mostró – pese a una cierta aceleración en el margen - una tasa de crecimiento en el cuarto trimestre notoriamente inferior a la de los trimestres previos. En los últimos meses los depósitos transaccionales continuaron cayendo lo que se debió al peso de los depósitos a la vista. Por el contrario los depósitos a plazo en moneda nacional crecieron, aunque hay señales que indican que podrían estar desacelerándose. En consecuencia, como el monto de estos últimos es menor en relación a los más transaccionales, los depósitos totales en moneda nacional siguieron cayendo en la variación anualizada de la T-C. Comportamiento de los depósitos transaccionales y a plazo en moneda nacional Variación anualizada de la T-C- en términos reales-. 35% 30% 25% Dic-12 Sep-12 Jun-12 Mar-12 Dic-11 Sep-11 Mar-11 Jun-11 -8,0% 15% 25% 20% 15% 15% 10% 5% 5% BROU+BP BROU nov-13 ago-13 may-13 feb-13 nov-12 ago-12 may-12 feb-12 nov-11 ago-11 may-11 feb-11 0% -6% BP dep.plazo Vista +Ahorro Nov-13 Oct-13 Sep-13 Ago-13 Jul-13 Jun-13 May-13 Abr-13 Feb-13 Mar-13 Ene-13 Dic-12 Oct-12 Nov-12 Sep-12 Ago-12 Jul-12 Jun-12 Abr-12 May-12 Mar-12 Feb-12 -16% Asimismo, el stock de crédito medido en dólares corrientes se aceleró impulsado por BP en tanto el que otorga el BROU se mantuvo estable. dep. total En consecuencia el leve descenso del grado de liquidez de los depósitos se estaría revirtiendo. INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 19 GRADO DE LIQUIDEZ DE DEPÓSITOS EN M.N. Dep. vista y cajas de ahorro/Dep. totales GRADO DE MONETIZACIÓN Tendencia-ciclo de agregados en % del PIB centrado 79% 16% 78% 15% 14% 77% 13% 12% 76% 11% 10% 75% 9% 74% 8% 7% M1/PIB La disminución del dinamismo de los flujos de depósitos a plazo afectó a los constituidos en UI en menor medida que los efectuados en pesos nominales, que tienden a reducirse en términos reales. dic-13 dic-12 jun-13 dic-11 M1'/PIB jun-12 dic-10 jun-11 dic-09 jun-10 dic-08 jun-09 dic-07 jun-08 dic-06 Tendencia-ciclo jun-07 dic-05 Dic-13 Sep-13 Jun-13 Mar-13 6% jun-06 Serie original Dic-12 Sep-12 Jun-12 Mar-12 Dic-11 Sep-11 Jun-11 Mar-11 73% M2/PIB Durante el cuarto trimestre, el sector privado no financiero residente continuó canalizando parte de sus ahorros hacia la demanda de títulos públicos en moneda nacional por lo que la participación alcanzó el 18% del PIB. FLUJOS MENSUALES DE DEPÓSITOS A PLAZO EN UI en millones de UI Finalmente, los depósitos en moneda extranjera de los agentes residentes si bien continuaron creciendo a una tasa del orden del 12% en la variación anualizada de la T-C, comenzaron a dar señales de una leve desaceleración. 535 485 435 385 335 285 235 Evolución de los depósitos en moneda extranjera Agentes Residentes y No Residentes Tendencia-ciclo saldos promedio en millones de dólares 2000 13500 1500 13000 1000 12500 500 12000 0 Ago-12 Feb-12 Nov-13 2500 14000 Ago-13 3000 14500 May-13 3500 15000 Serie original Feb-13 4000 15500 Nov-12 16000 May-12 16500 135 Nov-11 185 Tendencia-ciclo FLUJOS MENSUALES DE DEPÓSITOS A PLAZO EN $ en millones de pesos constantes Dic-11 Ene-12 Feb-12 Mar-12 Abr-12 May-12 Jun-12 Jul-12 Ago-12 Sep-12 Oct-12 Nov-12 Dic-12 Ene-13 Feb-13 Mar-13 Abr-13 May-13 Jun-13 Jul-13 Ago-13 Sep-13 Oct-13 Nov-13 Dic-13 2990 4500 2740 TC Residentes 2490 2240 1990 Flujo depósitos en $ TC Flujo depósitos en $ Los ratios correspondientes al grado de monetización de la economía continúan estables en T-C. El fuerte proceso de monetización que caracterizó a la economía parece haberse detenido. nov-13 ago-13 may-13 feb-13 nov-12 ago-12 may-12 feb-12 nov-11 1740 TC No residentes (eje derecho) En el caso de los depósitos en moneda extranjera de los agentes no residentes, los mismos se incrementaron en el trimestre, aunque a un menor ritmo en promedio menor que en el trimestre previo. II.3. El balance monetario del banco central En el cuarto trimestre de 2013 los pasivos monetarios continuaron la tendencia creciente que los caracterizó durante el año. INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 20 Pasivos Monetarios (millones de pe sos) 80000 75000 70000 65000 60000 55000 50000 45000 2013 TRIMIII 2013 TRIMIV 2013 TRIMI 2013 TRIMII 2012 TRIMIII 2012 TRIMIV 2012 TRIMI 2012 TRIMII 2011 TRIMIII 2011 TRIMIV 2011 TRIMI 2011 TRIMII 2010 TRIMIII 2010 TRIMIV 2010 TRIMII 35000 2010 TRIMI 40000 Promedio diario trimestral La expansión registrada en el cuarto trimestre en la oferta primaria fue generada por la compra neta de moneda extranjera y el déficit de moneda nacional de $2.126 millones del BCU; a lo que se añade la amortización en términos netos de instrumentos de regulación monetaria, LRM y Notas en pesos y UI. Por otra parte, la variación de las disponibilidades en moneda nacional de GC-BPS en el BCU fue levemente contractiva. moneda nacional de GC-BPS tanto en el BROU como en el BCU. En efecto, el 4to. Trimestre estas disponibilidades disminuyeron en el entorno de $ 6.300 millones, debido al déficit primario en moneda nacional en que se habría incurrido en el período, el pago de intereses de deuda y las compras netas de divisas realizadas por el conjunto GC-BPS15. En materia de gestión de deuda no se registraron operaciones. Sin perjuicio de ello, parte de la mencionada expansión fue contrarrestada a través de la recuperación de fondos que previamente habían sido prestados a la Agencia Nacional de Vivienda. MANEJO DE DISPONIBILIDADES DEL GC-BPS en moneda nacional (millones de $) 20.000 15.000 10.000 5.000 0 -5.000 -10.000 VI/12 Factores de Variación de los Pasivos Monetarios y de la oferta primaria I/13 II/13 COLOCACIONES NETAS DEL GC III/13 VI/13 COMPRAS DE DIVISAS DEL GC 2012 2013 RESULTADO OPERATIVO DEL GC TOTAL 60.000 Composición de los Pasivos Monetarios 90.000 80.000 70.000 60.000 50.000 40.000 30.000 20.000 10.000 Emisión Depósitos vista m/n Facilidad de depositos dic-13 oct-13 nov-13 jul-13 sep-13 jun-13 ago-13 abr-13 mar-13 may-13 dic-12 feb-13 ene-13 oct-12 sep-12 nov-12 jul-12 jun-12 0 ago-12 Tal como se mencionó en informes previos, la operativa de la política monetaria consiste en gestionar la base monetaria restringida, que está representada por la línea azul en el gráfico precedente, y que refleja la oferta monetaria primaria que bajo el actual régimen controla el BCU. La misma resulta de deducir de los pasivos monetarios aquella parte que corresponde al encaje de 100% que el BROU debe mantener sobre las cuentas en moneda nacional del conjunto Gobierno Central-BPS (GC-BPS). En el transcurso del último trimestre del año la oferta primaria así definida aumentó $ 11.792 millones. El principal factor que explica este comportamiento es la variación que experimentaron las disponibilidades en abr-12 Resultado BCU Instrumentos de política monetaria Variación de la oferta primaria mar-12 2013 ACUM 2012 ACUM TRIM IV 13 Gobierno Central Compras netas de m/e Variación de los pasivos Monetarios TRIM III 13 TRIM II 13 TRIM I 13 -60.000 may-12 -40.000 dic-11 -20.000 Desde el punto de vista de la composición de los pasivos monetarios, en el cuarto trimestre se produjo un aumento del stock de los depósitos a la vista del sector bancario y la facilidad de depósitos. La incidencia de los depósitos en este último trimestre en la variación de los pasivos monetarios alcanzó un 3.2 %. feb-12 0 ene-12 20.000 Saldos fin de mes en Millones de pesos 40.000 Instrumentos de sintonia fina 15 Estas ventas netas resultan de computar las compras por prefinanciación de exportaciones, las compras por integraciones de títulos y la venta de divisas que se realizó en el marco de la recomposición del Fondo para estabilización energética. INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 21 Flujos m ensuales en millones de U$S Por su parte, tanto los Activos de Reserva totales como los propios crecieron en el tercer trimestre del 2013, manteniendo la tendencia creciente que los ha caracterizado desde el año 2012. Depósitos m. m . e . del Sistema Bancario -flujos 600 500 400 300 200 100 Activos de Reservas (datos a 28/06/13) 17.000 0 B ANCA PRIV ADA 9.000 TRI M I V / 13 11.000 TRI M I I I / 13 TRI M I / 13 13.000 TRI M I I / 13 -100 15.000 B ANCA PUBLICA 7.000 5.000 En el cuarto trimestre de 2013, el principal factor que incidió en la variación de los Activos de Reservas fueron las compras netas de divisas, en particular las resultantes de las integraciones de títulos del BCU con dólares (101 millones de dólares) y las compras realizadas a través del mecanismo de financiación de exportaciones (US$ 155 millones de dólares). Factores de variación de las Reservas 2.400 2.000 1.600 1.200 Activos Externos Propios y cobertura de deuda con plazo residual a un año 9000 8000 7000 6000 5000 4000 3000 2000 1000 0 200% 180% 160% 140% 120% 100% 80% 60% 40% 20% 0% dic/07 mar/08 jun/08 sep/08 dic/08 mar/09 800 Los Activos Externos propios del BCU se incrementaron hasta los U$S 7.988 millones en el cuarto trimestre del año 2013. Al mes de setiembre de 2013 estos activos, que a esa fecha se ubicaron en U$S 7.887 millones de dólares, excedían en 56% los recursos necesarios para cancelar la deuda existente con vencimiento residual hasta un año, en moneda nacional y extranjera. 400 0 jun/09 sep/09 dic/09 mar/10 jun/10 sep/10 dic/10 mar/11 jun/11 sep/11 dic/11 mar/12 jun/12 sep/12 dic/12 mar/13 jun/13 sep/13 jun-13 ACTIVOS PROPIOS sep-13 dic-12 mar-1 3 jun-12 sep-12 dic-11 mar-1 2 jun-11 TOTAL DE ACTIVOS sep-11 dic-10 mar-11 jun-10 sep-10 mar-10 dic-09 3.000 AR propios -400 Ratios AR/Deuda < 1 año (m.n.+m.e.) -800 TRIM I 13 TRIM II 13 TRIM III 13 TRIM IV 13 ACUM 2012 COMPRAS NETAS DE DIVISAS DEP.SISTEMA BANCARIO CREDITO NETO GOBIERNO CENTRAL RESULTADO BCU EN MONEDA EXTRANJERA ACUM 2013 III. Evolución de los precios OTROS Adicionalmente, los depósitos en moneda extranjera del conjunto del sistema financiero mostraron un significativo aumento, incidiendo positivamente en la variación de los Activos de Reservas en el cuarto trimestre del año. III.1 Análisis de la inflación Al cierre de 2013 la tasa de inflación interanual se ubicó en 8.52%, fuera del rango meta fijado por el Comité de Coordinación Macroeconómica (3%-7%) que rige a partir de julio de 2014. INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 22 INCIDENCIAS ACUMULADAS EN EL IPC INFLACIÓN OBJETIVO Y EFECTIVA 5.0 11% % 7% 3.0 2.82 2.50 1.86 2.0 5% 1.59 0.89 1.0 3% 3.84 3.77 4.0 9% 0.28 0.0 1% dic-13 ago-13 abr-13 dic-12 ago-12 abr-12 dic-11 ago-11 abr-11 dic-10 ago-10 abr-10 dic-09 Rango objetivo oct 2012 - set 2013 Variación anual del IPC El IPC sin frutas, verduras y servicios administrados, que constituye una medida usual de inflación subyacente (IPCX), presentó una variación interanual de 9.1%. Este comportamiento se explicó por una aceleración de los precios de los bienes transables sin frutas y verduras (8.2%), al influjo del aumento del tipo de cambio registrado entre mayo y setiembre (16.6%). En tanto, los precios de los bienes y servicios no transables de mercado mantuvieron un ritmo de crecimiento mayor (10%), sostenido por el dinamismo de la demanda doméstica y la inercia inflacionaria de este sector que no está expuesto a la competencia internacional. Frutas y verduras Transables sin frutas y verduras No transables sin adm Administrados Un análisis en el margen muestra que el componente tendencia-ciclo del indicador de exclusión presenta una trayectoria a la baja, situándose a diciembre de 2013 en 8.2% (variación mensual anualizada).16 Esta evolución se explica por la desaceleración de los precios transables sin frutas y verduras, siguiendo la caída del tipo de cambio en los últimos tres meses (-3.6%). En tanto, la variación promedio anualizada y centrada de este indicador muestra una leve tendencia al alza, al estar más afectado por el aumento del tipo de cambio ocurrido entre mayo y setiembre. INDICADOR DE EXCLUSIÓN IPC sin frutas, verduras, administrados y cigarrillos Componente T-C 14 12 10 8 6 4 2 dic-13 ago-13 abr-13 dic-12 ago-12 abr-12 dic-11 ago-11 abr-11 dic-10 ago-10 abr-10 dic-09 Por otro lado, los precios administrados se desaceleraron respecto al trimestre anterior (7.8% interanual), debido a la aplicación del plan “UTE Premia” en diciembre, que redujo las tarifas de electricidad. Finalmente, los precios de las frutas y verduras se desaceleraron significativamente hacia fin de año, creciendo por debajo de la inflación headline (6.1%). ene 2013 - dic 2013 variación promedio mensual anualizada y centrada variación mensual anualizada 16 El indicador calculado en base a la variación mensual anualizada permite captar oportunamente los cambios de tendencia, el tiempo que, al ser más sensible a la incorporación de datos, puede transmitir una señal equivocada cuando los cambios son transitorios. INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 23 En tanto, los precios de los bienes y servicios no transables de mercado muestran una leve desaceleración, aunque se mantienen creciendo en torno a 9.5% (variación mensual anualizada del componente tendencia-ciclo). TIPO DE CAMBIO REAL EFECTIVO (índices base 2010=100) 140 130 120 110 TRANSABLES Y NO TRANSABLES Variación mensual anualizada del componente tendencia-ciclo 100 90 15 80 70 nov-13 may-13 nov-12 may-12 Extrarregional nov-11 90 may-11 ÍNDICE DE DIFUSIÓN ((% precios con variación mensual positiva% precios con variación mensual negativa)+100)/2 componente tendencia-ciclo nov-10 Por otra parte, la evolución del componente tendencia-ciclo del índice de difusión muestra una mayor generalización en los aumentos de precios, superando los valores registrados en 2012. may-10 dic-13 ago-13 abr-13 dic-12 ago-12 abr-12 dic-11 ago-11 abr-11 dic-10 ago-10 abr-10 dic-09 No transables sin administrados Transables sin frutas, verduras y cigarrillos Global nov-09 -5 may-09 0 nov-08 5 may-08 nov-07 10 Regional Por su parte, el Indicador de Excedente Bruto de Explotación Unitario de la Industria Exportadora17, que mide la relación entre el índice agregado de precios de exportación y el índice agregado de costos unitarios de todas las ramas industriales, cuyas exportaciones superaron el 10% de su producción en el año 2005, mostró una trayectoria al alza en términos de tendenciaciclo durante los primeros diez meses del año, recuperando parte de la caída experimentada durante la segunda mitad de 2012. Esta evolución obedeció a una reducción de los costos unitarios de producción medidos en dólares, al influjo de la caída en los costos globales y aumentos en la productividad, mientras que los precios de exportación se mantuvieron relativamente estables. 80 110 70 INDICADOR DE EXCEDENTE BRUTO UNITARIO DE LA INDUSTRIA EXPORTADORA Base 2005=100 100 60 90 50 dic-13 sep-13 jun-13 mar-13 dic-12 sep-12 jun-12 mar-12 dic-11 sep-11 jun-11 mar-11 dic-10 sep-10 jun-10 mar-10 dic-09 80 70 oct-13 may-13 dic-12 jul-12 feb-12 sep-11 abr-11 nov-10 jun-10 ene-10 ago-09 mar-09 oct-08 may-08 dic-07 jul-07 feb-07 sep-06 abr-06 nov-05 jun-05 ene-05 Precios relativos El indicador de tipo de cambio real efectivo (TCRE) volvió a caer en octubre y noviembre (-5.2%), luego del incremento registrado entre mayo y setiembre (7.2%), reflejando la evolución del tipo de cambio nominal. Original Componente tendencia-ciclo 17 La metodología puede consultarse http://www.bcu.gub.uy/Estadisticas-eIndicadores/Precios_Relativos/metodologia.pdf en INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 24 III.2 Expectativas de mercado En diciembre, luego del aumento registrado el mes anterior, la mediana de expectativas de inflación se redujo en todos los horizontes relevantes (24, 18 y 12 meses), situándose en 7.56%, 7.5% y 7.9% respectivamente. Sin embargo, las mismas continúan por encima del rango de política que rige a partir de julio de 2014 (3%-7%) en estos horizontes relevantes. EXPECTATIVAS DE INFLACIÓN 9% 8% 7% 6% 5% dic-13 ago-13 abr-13 dic-12 18 meses ago-12 abr-12 dic-11 ago-11 abr-11 dic-10 ago-10 abr-10 dic-09 12 meses 24 meses IV. Balance de riesgos y decisión de política monetaria IV.1 Desempeño reciente de la inflación y expectativas inflacionarias Al cierre del cuarto trimestre de 2013 la tasa de inflación interanual se redujo respecto al trimestre anterior, alcanzando 8,5%, aunque manteniéndose por encima del rango meta fijado por el Comité de Coordinación Macroeconómica (3%-7%). Este comportamiento se debe a dos efectos contrapuestos. Los rubros transables y no transables incidieron al alza, mientras que los componentes del resto del IPC (Frutas y Verduras, y Administrados) presentaron importantes caídas en el mes de Diciembre. En particular, la incidencia del plan “UTE premia” fue de -0.9 en la variación mensual del IPC. En el mismo período, el IPC sin frutas, verduras y servicios administrados, que constituye una medida usual de inflación subyacente, presentó una variación interanual de 9,1%, superando a la inflación headline. Por su parte, las expectativas de inflación en el horizonte relvante para la política continuaron ubicadas por encima del rangometa, siendo 7,6% la expectativas que los expertos informan para el horizonte de política. IV.2 Escenario internacional y su impacto interno Respecto al contexto internacional, la última parte de 2013 estuvo marcada por el anuncio de la Reserva Federal respecto a la reversión paulatina de su política de compra de títulos, decisión adoptada en un contexto de recuperación de la economía de Estados Unidos. A ello se agregó una situación europea que mostró menores tensiones de tipo financiero y signos de irse encaminando hacia una estabilización, en una tónica de bajas tasas de crecimiento. Por otra parte, China, aún cuando ha mostrado un menor dinamismo en el margen, continuó consolidándose como uno de los principales motores de la economía mundial. En este contexto se prevé un leve sesgo a la baja en el precio de los commodities. En la región, se reafirman las previsiones de enlentecimiento en el crecimiento de Brasil, que además muestra actualmente inflación en el techo del rango y cierto aumento de los déficit fiscal y de cuenta corriente. En Argentina, parecen haberse agudizado algunos factores de riesgo macreoconómico. IV.3 Escenario interno La economía uruguaya continuó creciendo en el tercer trimestre del año,superando nuevamente las previsiones. Se estima que la brecha de producto continuó siendo positiva, lo cual es consistente con el mantenimiento de la tasa de desempleo en niveles históricamente bajos. El gasto doméstico, y en particular el consumo, que continuó expándiendose por encima del PIB – sigue siendo un elemento de preocupación en el diagnóstico inflacionario. En este entorno, la política monetaria se ha mantenido en terreno contractivo, INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 25 aplicándose una gestión monetaria que buscó evitar generar volatilidades excesivas en el mercado de dinero. Esto se reflejó en un paulatino corrimiento al alza de la curva de rendimientos de los títulos emitidos por la Autoridad Monetaria en el transcurso del trimestre. IV.4 Decisiones de política monetaria El COPOM ratificó que el comportamiento del agregado M1’ consistente con el compromiso inflacionario fijado al fin del horizonte de política, implica un crecimiento nominal de 8%, medido en términos interanuales. Para el trimestre que finalizará en marzo de 2014, se fijó la referencia de crecimiento de los agregados en un entorno de 13%-15%. Esta tasa está en línea con una convergencia gradual hacia la referencia de largo plazo, a fin de no generar desequilibrios macroeconómicos. INFORME DE POLITICA MONETARIA - Cuato trimestre 2013 26