4 - Prinex

Anuncio

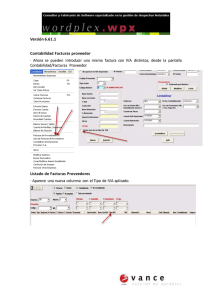

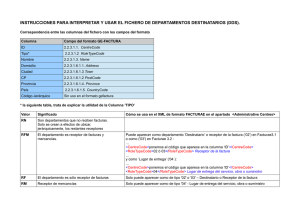

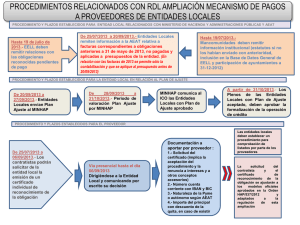

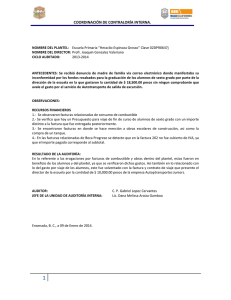

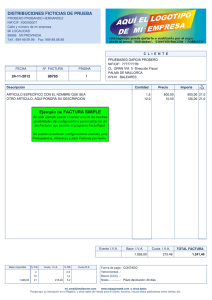

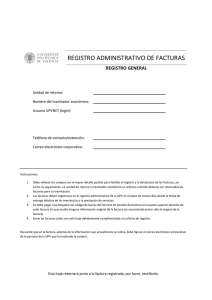

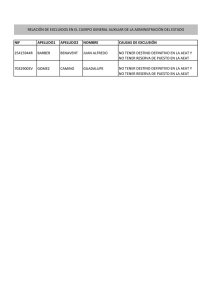

Documentación PRINEX21 14.00.00 PRINEX Versión 14.00.00 1/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 ÍNDICE DE CONTENIDOS VERSIÓN 14.00.00 INNOVACIONES Y MEJORAS GENÉRICAS ........................................................................................3 Declaraciones Informativas y adaptación de PRINEX al REEC.............................................................3 ÁREA ECONÓMICO-FINANCIERA ....................................................................................................4 Cuentas a Pagar .....................................................................................................................4 1. Adaptación al RECC .............................................................................................................4 2. Mantenimiento de proveedores .............................................................................................4 3. Recepción de facturas ..........................................................................................................5 4. Operaciones excluidas del RECC ............................................................................................8 5. Devengo del impuesto .........................................................................................................9 6. Devengo del impuesto por el pago de la factura ......................................................................9 7. Devengo del impuesto al margen del pago ........................................................................... 12 8. Anulación del devengo del impuesto .................................................................................... 16 9. Libro de facturas recibidas.................................................................................................. 19 10. Liquidación de IVA............................................................................................................. 24 11. Tubo de importación de facturas recibidas ............................................................................ 27 Contabilidad.........................................................................................................................29 1. Modelo 190 Declaración Anual............................................................................................. 29 2. FAQ´s Modelo 190............................................................................................................. 31 3. Modelo 180 Declaración Anual............................................................................................. 34 4. FAQ´s Modelo 180............................................................................................................. 36 5. Modelo 390 Declaración Anual............................................................................................. 38 6. FAQ´s Modelo 390............................................................................................................. 41 2/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 INNOVACIONES Y MEJORAS GENÉRICAS Declaraciones Informativas y adaptación de PRINEX al REEC La presente versión incluye junto a los nuevos formatos para el ejercicio 2013 correspondiente a las Declaraciones Informativas de la AEAT (modelos 180, 190 y 390) ciertas novedades recogidas en la Ley de Emprendedores necesarias para gestionar el nuevo Régimen Especial de Criterio de Caja, conforme a la Ley 14/2013. La reciente modificación del Reglamento del IVA a través del Real Decreto 828/2013, ha abierto la posibilidad de declarar el impuesto, tanto de las facturas emitidas como recibidas, no en el momento en el que tiene lugar la entrega de los bienes o la prestación de los servicios, sino cuando se efectúa el cobro o pago de las facturas. Este nuevo sistema afecta tanto al impuesto repercutido como al soportado, pero por el momento, en PRINEX se han realizado las adaptaciones referidas al registro de facturas expedidas por proveedores, dado que cualquier empresa, acogida o no a la nueva normativa, podrá recibir por parte de sus proveedores facturas sujetas al nuevo criterio de caja, lo que implicará un tratamiento especial de cara a su liquidación. Si usted ha actualizado a la versión 14.00.00 desde la versión 12.05, le recomendamos encarecidamente, descargue el manual de cambio de versión a la versión 12.09.00 desde el área de clientes de nuestra web (www.prinex.es) con objeto de conocer los principales cambios en la aplicación como consecuencia de la adaptación de PRINEX a la SEPA. 3/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 ÁREA ECONÓMICO-FINANCIERA Cuentas a Pagar 1. Adaptación al RECC La reciente modificación del Reglamento del IVA a través del Real Decreto 828/2013, ha abierto la posibilidad de declarar el impuesto, tanto de las facturas emitidas como recibidas, no en el momento en el que tiene lugar la entrega de los bienes o la prestación de los servicios, sino cuando se efectúa el cobro o pago de las facturas. A esta nueva normativa, denominada “Régimen especial del criterio de caja en el IVA”, sólo podrán acogerse aquellas empresas que cumplan una serie de requisitos, siendo en cualquier caso un régimen opcional. Como hemos mencionado, este nuevo sistema afecta tanto al impuesto repercutido como al soportado, pero por el momento, en Prinex se han realizado las adaptaciones referidas al registro de facturas expedidas por proveedores, dado que cualquier empresa, acogida o no a la nueva normativa, podrá recibir por parte de sus proveedores facturas sujetas al nuevo criterio de caja, lo que implicará un tratamiento especial de cara a su liquidación. 2. Mantenimiento de proveedores Para poder informar si un proveedor está adherido al nuevo Régimen Especial del Criterio de Caja, en las fichas de los proveedores se ha incorporado un ítem que permitirá calificarlo a tal efecto. 4/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 3. Recepción de facturas Al igual que las fichas de los proveedores, en el proceso de recepción de facturas también se ha habilitado una marca para poder informar si se trata de una factura sujeta al Régimen Especial del Criterio de Caja. Si el proveedor de la factura se ha acogido al nuevo criterio de caja, todas sus facturas entrarán por defecto con este ítem marcado. Aunque se entiende que en el caso de los proveedores acogidos al nuevo RECC cualquier factura que expidan deberá estar sujeta, en el supuesto de no querer tratarlas bajo este criterio, el usuario siempre podrá desmarcar el check. Las facturas sujetas al RECC, serán del tipo “Factura con impuesto diferido”. Dado que la nueva normativa establece como fecha de inicio de aplicación del nuevo reglamento el 01 de enero de 2014, cualquier factura que esté sujeta al RECC deberá tener una fecha igual o posterior a 01/01/2014. 5/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 Teniendo que cuenta que la casuística de las facturas con impuesto diferido radica en realizar el devengo del impuesto en un momento distinto a la contabilización del gasto, se recomienda utilizar una cuenta distinta a la de impuesto soportado habitual para contabilizar el importe correspondiente al IVA. Por este motivo, al recepcionar una factura sujeta a criterio de caja el sistema recuperará por defecto la cuenta de IVA diferido que se encuentre configurada para ese concepto en la tabla “Cuentas Básicas” (módulo Contabilidad, menú Maestros), aunque podrá ser modificada por el usuario. 6/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 Dicha cuenta se utilizará para contabilizar el importe del IVA en la recepción de la factura: Llegado el momento de hacer el pago (y/o devengo del impuesto), el sistema realizará el asiento de regularización de dicho importe contra la cuenta de IVA soportado. Devengo del impuesto: 7/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 4. Operaciones excluidas del RECC Aunque una empresa adherida al régimen de caja debe seguir dicho criterio para todas las operaciones que realice, la normativa establece algunos casos en los que dicho régimen no será aplicable. Dos de los supuestos que Prinex ya contempla y que serían incompatibles con el nuevo criterio de caja, son las adquisiciones intracomunitarias y las operaciones con inversión de sujeto pasivo. En ambos casos, el sistema está preparado para evitar la grabación de facturas sujetas a RECC. - Adquisiciones intracomunitarias Las adquisiciones o prestaciones de servicios intracomunitarios se informan en Prinex a través del tipo de documento, por lo que en este sentido, nunca podría darse el caso de grabar facturas sujetas a RECC que además fuesen de tipo intracomunitario. - Operaciones con inversión de sujeto pasivo Para las operaciones con inversión de sujeto pasivo, en el supuesto de seleccionar que también esté sujeta a RECC, el sistema realizará la validación que impedirá su grabación. 8/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 5. Devengo del impuesto Como ya hemos adelantado, las facturas sujetas al nuevo criterio de caja serán tratadas como facturas de impuesto diferido. Actualmente Prinex ya contempla la posibilidad de recibir facturas cuyo devengo de IVA se realice con posterioridad a la contabilización de la misma. Si un proveedor está acogido al nuevo criterio de caja, el devengo del IVA de las facturas que nos expida deberá efectuarse en el momento que estas se paguen. 6. Devengo del impuesto por el pago de la factura Para ello, cuando en Prinex se realice el pago total o parcial de una factura sujeta, se efectuará automáticamente el devengo del impuesto correspondiente. 9/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 ***NOTA: En el ejemplo expuesto anteriormente se ha realizado el pago a través de “cheque”, por lo que el devengo se realiza en el mismo proceso del pago. Puede darse el caso de realizar un pago con un instrumento “aplazado” (pagaré, recibo, efecto…), en cuyo caso el devengo no se produciría tras confirmar el proceso de pago, sino al realizar la liquidación del vencimiento (módulo Cuentas a Pagar, menú Vencimientos) 10/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 Pago de factura: Liquidación del pagaré llegado su vencimiento: 11/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 7. Devengo del impuesto al margen del pago De forma adicional, Prinex cuenta también con un proceso que permite realizar el “Devengo de impuesto diferido” (módulo Cuentas a Pagar, menú Facturas), al margen del pago. 12/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 Este proceso se ha adaptado para poder tratar por separado el devengo de facturas sujetas y no sujetas a RECC. En el caso de seleccionar facturas no sujetas al nuevo criterio de caja, se realizará el mismo procedimiento que hasta ahora. El usuario deberá seleccionar la factura de la cual quiere devengar el impuesto e indicar el importe. 13/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 En el caso de querer efectuar el devengo de facturas que sí estén sujetas, se habilitarán nuevos ítems que permitirán localizar a su vez, aquellas cuyo devengo deba realizarse por motivos puntuales (al margen del pago correspondiente que implicaría su devengo automático), o en su defecto, a 31 de diciembre del año siguiente al de la fecha de factura, momento en el cual, según la nueva normativa podría deducirse el IVA aunque la factura no se hubiese pagado. Para realizar el devengo en base a este segundo criterio, se deberá siempre informar el año en el que va a efectuarse el movimiento. En el siguiente ejemplo, facturas recepcionadas en el ejercicio 2014, se devengarían a 31/12/2015 si a esa fecha no se hubiese producido el pago. Para la contabilización en este supuesto, el sistema asignará automáticamente el total a devengar en todas las facturas, de manera que facilite un movimiento masivo. 14/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 En caso de no querer realizar el devengo del impuesto de alguna de las facturas, el usuario deberá entrar a modificar, y quitar el importe a devengar. 15/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 8. Anulación del devengo del impuesto Dada la casuística del criterio de caja en el IVA, en caso de necesitar anular una factura sujeta al nuevo régimen, Prinex validará si el devengo del impuesto de esa factura ya se ha producido, dado que en estos casos, estos dos hechos se realizan en distintos momentos del tiempo. En el proceso de anulación de facturas (módulo Cuentas a Pagar, menú Facturas), en el caso de facturas de IVA diferido el usuario apreciará que se crean dos registros, uno por la recepción de la factura y otra por el/los devengo/s producidos con posterioridad. La anulación de la factura “origen”, nunca será posible si el devengo ya se ha realizado. 16/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 Para efectuar la anulación del devengo, bastará con anular el registro que se crea por el devengo, tanto si se ha producido por el pago de la factura, como si se trata de un devengo manual. ***NOTA: Para el caso de un devengo producido por un pago, el sistema avisará a tal efecto. La anulación podrá realizarse tanto por esa vía como por la anulación del pago de la factura, en cuyo caso el sistema lo realizaría de manera automática (a través de un contrasiento). Por la anulación del devengo: 17/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 Por la anulación del pago: 18/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 9. Libro de facturas recibidas Las empresas que contraten con proveedores que estén acogidos al criterio de caja, también deben reflejar en su libro registro de facturas recibidas nuevos datos, independientemente de si dichas empresas receptoras están o no acogidas al RECC. Para ello, en Prinex se ha adaptado el “Libro de facturas recibidas” contemplando las modificaciones establecidas por la nueva normativa: Las facturas recibidas en régimen de criterio de caja deberán registrase en el libro de facturas recibidas del mismo modo que el resto de facturas. Siendo así, por la recepción de la factura se insertará un registro que identifique este evento, y una vez pagada, se agregará un nuevo registro. Por la recepción de la factura Por el pago de la factura 19/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 Para que puedan coexistir ambas facturas sin que descuadren los importes informados en el Libro, en el caso de las facturas recibidas bajo el nuevo criterio de caja, los importes correspondientes a “Base”, “Cuota” y “Deducible” se presentarán sin valor, pasando a visualizarse dentro de los nuevos campos “Base diferida”, “Cuota diferida” y “Deducible diferido”. Además se han incorporado nuevos totales para acumular dichos importes, de cara al cuadre con las declaraciones periódicas de IVA. Para el registro del pago y/o devengo, la información en cuanto a la base, cuota e impuesto deducible, seguirá presentándose en los apartados correspondientes, como cualquier otra factura cuyo impuesto se devengue en el mismo momento de la recepción. 20/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 Se debe especificar que la factura recibida la ha emitido un proveedor acogido al criterio de caja. En este aspecto, se ha añadido una nueva columna para diferenciar si se trata de una factura sujeta. Se debe indicar la fecha en la que se ha realizado el pago, total o parcial, especificando además la cantidad pagada en cada momento. 21/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 Se debe detallar el medio de pago utilizado (transferencia bancaria, cheque, efectivo…) ***NOTA: Para aquellas facturas cuyo IVA se haya devengado al margen de un pago (por el proceso automático expuesto en el apartado 1.3 de este manual), la anotación en el Libro de facturas para el concepto “Importe” será nula, y en cuanto a la “Forma de pago”, se informará como “Devengo a DD/MM/AAAA” 22/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 En el ejemplo siguiente, una factura recibida el 01/03/2014 bajo el nuevo criterio de caja, que no se pagase, pero que se devengase por el proceso automático el día 01/04/2014, se visualizaría del siguiente modo: 23/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 10. Liquidación de IVA Para la declaración del impuesto correspondiente a facturas con IVA soportado diferido, se debe tener en cuenta que dicho impuesto no se declarará en el momento en que se reciba el bien o servicio, sino cuando se realice el pago. Siendo así, el proceso de liquidación de IVA en Prinex agregará el IVA deducible de estas facturas sólo cuando se entienda devengado, ya sea por el pago o a través del devengo manual. En el ejemplo que exponemos, una factura contabilizada a 01/05/2014 que se paga en su totalidad a fecha 10/06/2014, se visualizará en el Libro de Facturas Recibidas del siguiente modo: 24/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 En la Liquidación del IVA del mes de mayo, no se tendrá en cuenta el impuesto de dicha factura para declarar: 25/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 El importe del impuesto se incluirá en la liquidación del mes de junio, que es cuando se ha producido el pago de la factura. ***NOTA: Como se aprecia en los ejemplos expuestos anteriormente, a semejanza del Libro de Facturas Recibidas, en el informe del “Detalle de Liquidación de IVA” también se han incorporado los nuevos campos para diferenciar las facturas sujetas a RECC. 26/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 11. Tubo de importación de facturas recibidas Las adaptaciones efectuadas en el proceso de recepción de facturas para poder incorporar aquellas que estén sujetas al RECC, se han trasladado también al proceso de importación de facturas del módulo de Enlace con Sistemas Externos, de manera que puedan entrar en el sistema con el mismo criterio que por la recepción manual. El dato que determinará si la factura va a ser importada como sujeta al nuevo criterio de caja, es el nuevo campo “Fra. sujeta a RECC”. Formato: 27/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 Siendo así, en el fichero de importación deberá informarse si la factura está o no sujeta a criterio de caja, a través de los valores S/N. Cuando la marca sea “S”, el sistema validará que la factura sea del tipo “D” (IVA diferido). En caso contrario, se avisará a tal efecto, impidiendo la importación. Además, para facturas de este tipo (“IVA diferido”), en el fichero deberán venir informadas tanto la cuenta como la subcuenta de impuesto diferido. 28/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 Contabilidad 1. Modelo 190 Declaración Anual A través de este proceso podrá generarse la declaración anual de las Retenciones e Ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas. Están obligadas a presentar el modelo 190 todas aquellas personas físicas, jurídicas y demás entidades, incluidas las Administraciones públicas, que, estando obligadas a retener o a ingresar a cuenta del Impuesto sobre la Renta de las Personas Físicas (IRPF) conforme a lo establecido en el artículo 76 del Reglamento de dicho Impuesto, satisfagan o abonen alguna de las rentas declaradas en el modelo. El modelo 190 podrá presentarse impreso, siempre y cuando la declaración contenga como máximo 15 perceptores para el registro del declarante. Para ello, la AEAT cuenta con un servicio de impresión en su Sede Electrónica, donde el usuario podrá incorporar el fichero correspondiente a la declaración (vía formulario) e imprimir el resultado de la misma. Desde PRINEX no es posible la impresión de la declaración, dado que la AEAT no suministra actualmente (desde la implantación de su nuevo servicio de impresión) el programa que permitía la impresión en papel de dicha declaración. Cuando tengan más de 15 perceptores, la modalidad de presentación será por vía telemática (generando el correspondiente fichero para su presentación por Internet). Podrá generarse un “Informe de Trabajo” (por pantalla o bien a través de hoja de cálculo), obteniendo un resumen de la información a declarar. Desde la “Generación de fichero para presentación telemática”, se obtendrá un fichero .txt válido para su presentación, teniendo en cuenta que actualmente no puede realizarse la prevalidación adicional, debido a que la AEAT ya no facilita a las empresas desarrolladoras de software el programa de comprobación de errores. En el caso de necesitar realizar una confirmación previa se deberá incorporar la información a los programas facilitados por la AEAT. 29/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 En el caso de optar por la generación de fichero para la presentación telemática, el usuario deberá cumplimentar la información solicitada en el siguiente formulario. 30/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 2. FAQ´s Modelo 190 A continuación se relacionan las FAQ´s (“Frecuently Asked Questions”) propias del modelo 190: FAQ Nº 1: ¿Qué mecanismos de presentación son válidos para los diferentes modelos?. El modelo 180 y 190 se podrá presentar impreso, siempre y cuando la declaración contenga como máximo 15 perceptores para el registro del declarante. Para ello, la AEAT ha elaborado un servicio de impresión en su Sede Electrónica, donde el usuario podrá incorporar el fichero correspondiente a la declaración (vía formulario) e imprimir el resultado de la misma. Desde PRINEX, no será factible la impresión de la declaración como en ejercicios anteriores, dado que la AEAT, no suministra actualmente (desde la implantación de su nuevo servicio de impresión) el programa que permitía la impresión en papel de dicha declaración. Cuando tengan más de 15 perceptores, la modalidad de presentación será por vía telemática (generando el correspondiente fichero para su presentación por Internet). En referencia al modelo 390, la presentación se efectuará con carácter obligatorio por vía telemática cuando se trate de sujetos pasivos que tengan forma jurídica de sociedad anónima o de responsabilidad limitada, cuando se trate de sujetos pasivos inscritos en el Registro de Devolución Mensual, aquellos que tengan la condición de gran empresa, los que tributen en Régimen especial de Grupos de Entidades, así como por los sujetos pasivos cuyo período de liquidación coincida con el mes natural. Asimismo la presentación podrá ser efectuada potestativamente por vía telemática por los restantes sujetos del Impuesto obligados a la presentación de declaraciones periódicas. FAQ Nº 2: ¿En qué difieren los diferentes tipos de presentación existentes?. Existen diferentes tipos de presentación para las declaraciones informativas en PRINEX. Para los modelos 180 y 190, podemos encontrar las siguientes: Informe de Trabajo: Permite imprimir un informe de trabajo de la declaración correspondiente al modelo 180/190. Dicho informe se puede obtener bien por pantalla o bien a través de hoja de cálculo. Generación Soporte para presentación telemática: El proceso generará un fichero con toda la información correspondiente al modelo 180/190. Dicho fichero no será prevalidado por el programa oficial de la AEAT (la AEAT no facilita para este año, el programa de prevalidación que permitía validar la información correspondiente a la declaración generada). Para validarlo, será preciso importar la declaración en el programa padre facilitado por la AEAT. Para el modelo 390, se generará la declaración oficial del modelo 390 válida para su presentación telemática. FAQ Nº 3: ¿Cómo puedo importar un fichero generado por PRINEX al modelo oficial de la AEAT? Una vez generado el fichero correspondiente al modelo 180/190, éste puede ser importado al modelo oficial de la AEAT. Para ello abra el modelo oficial del 180/190 suministrado por la AEAT y acceda al menú Utilidades. Dentro de las Utilidades deberá seleccionar la opción Importar, Importar Datos con Formato BOE. A continuación el programa la solicitará la ruta donde se encuentre el fichero que usted quiere importar al modelo. 31/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 FAQ Nº 4: ¿Es posible presentar declaraciones complementarias o sustitutivas a través de PRINEX? PRINEX no posee en la actualidad la posibilidad de generar declaraciones complementarias y/o sustitutivas de los modelos 180 y 190. Para presentar una declaración de esa índole, deberá realizarla a través del programa oficial suministrado por la AEAT. En el caso del modelo 390, sí será posible generar una declaración sustitutiva de la declaración. A tal efecto se habilitará el número de justificante de la declaración anterior. FAQ Nº 5: ¿Se pueden imprimir los Certificados de Retenciones e Ingresos a Cuenta por rendimientos del IRPF desde PRINEX? No. La impresión de dichos certificados únicamente se puede llevar a cabo desde el modelo oficial de la AEAT. Para ello usted puede importar al modelo oficial, el fichero generado por PRINEX para la presentación telemática, y una vez estén los datos cargados en el programa oficial de la AEAT, imprimir dichos certificados. FAQ Nº 6: ¿Es posible modificar una clave para el IRPF de una factura o nómina ya contabilizada? Sí. Dicha clave puede ser modificada a través del módulo de Cuentas a Pagar, menú Facturas, opción F – Modificar Facturas Recibidas, siempre y cuando se trate de facturas (no de nóminas). En el apartado de otros datos, aparecerá la clave y subclave para el modelo 190. Esta clave podrá ser modificada por el usuario en todo momento. Si la clave se corresponde con una nómina ya contabilizada, esta clave podrá modificarse a través del módulo de Cuentas a Pagar, menú Nóminas, opción C – Trabajar con Nóminas, y modificando la nómina en cuestión. FAQ Nº 7: Para un mismo proveedor/empleado aparecen dos registros en el modelo. ¿A qué puede ser debido? Esta circunstancia puede ser debida a que la fecha de devengo de dicha factura o nómina no se corresponda con el ejercicio 2013. Dicho caso se corresponde cuando alguna de las percepciones relacionadas en el resumen anual se refiera a cantidades satisfechas en concepto de atrasos cuyo devengo o exigibilidad corresponda a ejercicios anteriores al que es objeto de declaración. En tal caso, además de cumplimentar los demás datos que procedan, se consignarán en esta casilla las cuatro cifras del ejercicio de devengo. De la misma forma se informará de dicho campo cuando se hayan satisfecho a un mismo perceptor cantidades cuyo devengo corresponda a diferentes ejercicios, el importe de dichas percepciones, así como el de las retenciones practicadas o el de los ingresos a cuenta efectuados, deberá desglosarse en varios apuntes o registros, de forma que cada uno de ellos refleje exclusivamente percepciones y retenciones o ingresos a cuenta correspondientes a devengos de un mismo ejercicio. 32/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 También se informará cuando se incluyan en el modelo 190 los datos relativos a cantidades reintegradas por sus perceptores en el ejercicio, como consecuencia de haber sido indebida o excesivamente percibidas en ejercicios anteriores. En estos supuestos, cada reintegro se relacionará bajo la misma clave y, en su caso, subclave de percepción bajo la cual se incluyeron en su día las cantidades indebida o excesivamente satisfechas, reflejando su importe precedido del signo menos (-) en la casilla "Percepción íntegra" o "Valoración", según proceda, consignando el número cero (0) en la casilla "Retenciones practicadas" o "Ingresos a cuenta efectuados" y haciendo constar en la casilla "Ejercicio devengo" el año en el que se hubieran devengado originariamente las percepciones reintegradas. Adicionalmente, si entre los datos de la percepción reintegrada reflejados en su día en el modelo 190 se hubiera incluido alguna cantidad en concepto de "Reducciones", en la casilla "Reducciones aplicables" se hará constar, sin signo, el importe de las mismas que corresponda a la cuantía efectivamente reintegrada. Cuando se hayan producido reintegros de un mismo perceptor que correspondan a percepciones originariamente devengadas en varios ejercicios, su importe deberá desglosarse en varios apuntes o registros, de forma que cada uno de ellos refleje exclusivamente el reintegro de percepciones originariamente devengadas en un mismo ejercicio. FAQ Nº 8: Los ingresos a cuenta efectuados son igual a cero. ¿A qué puede ser debido? Si no se hubieran efectuado ingresos a cuenta, o si en el campo anterior se hubiera relacionado una valoración en especie negativa (reintegro), en este campo se consignará el número cero (0). FAQ Nº 9: Las percepciones íntegras son negativas. ¿A qué puede ser debido? Cuando se trate de cantidades reintegradas por sus perceptores en el ejercicio, como consecuencia de haber sido indebida o excesivamente percibidas en ejercicios anteriores, se consignará su importe precedido del signo menos (-). FAQ Nº 10: Las retenciones son igual a cero. ¿A qué puede ser debido? Si no se hubieran practicado retenciones, o si en el campo anterior se hubiera relacionado una percepción íntegra dineraria negativa (reintegro), en este campo se consignará el número cero (0). FAQ Nº 11: La valoración en especie es negativa . ¿A qué puede ser debido? Cuando se trate de reintegros, su importe se reflejará precedido del signo menos (-). 33/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 3. Modelo 180 Declaración Anual A través de este proceso podrá generarse la declaración anual de los Rendimientos procedentes del arrendamiento de inmuebles Urbanos. El modelo 180 podrá presentarse impreso, siempre y cuando la declaración contenga como máximo 15 perceptores para el registro del declarante. Para ello, la AEAT cuenta con un servicio de impresión en su Sede Electrónica, donde el usuario podrá incorporar el fichero correspondiente a la declaración (vía formulario) e imprimir el resultado de la misma. Desde PRINEX no es posible la impresión de la declaración, dado que la AEAT no suministra actualmente (desde la implantación de su nuevo servicio de impresión) el programa que permitía la impresión en papel de dicha declaración. Cuando tengan más de 15 perceptores, la modalidad de presentación será por vía telemática (generando el correspondiente fichero para su presentación por Internet). Podrá generarse un “Informe de Trabajo” (por pantalla o bien a través de hoja de cálculo), obteniendo un resumen de la información a declarar. Desde la “Generación de fichero para presentación telemática”, se obtendrá un fichero .txt válido para su presentación, teniendo en cuenta que actualmente no puede realizarse la prevalidación adicional, debido a que la AEAT ya no facilita a las empresas desarrolladoras de software el programa de comprobación de errores. En el caso de necesitar realizar una confirmación previa se deberá incorporar la información a los programas facilitados por la AEAT. 34/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 En el caso de optar por la generación de fichero para la presentación telemática, el usuario deberá cumplimentar la información solicitada en el siguiente formulario. 35/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 4. FAQ´s Modelo 180 A continuación se relacionan las FAQ´s (“Frecuently Asked Questions”) propias del modelo 180: FAQ Nº 1: ¿Qué mecanismos de presentación son válidos para los diferentes modelos?. El modelo 180 y 190 se podrá presentar impreso, siempre y cuando la declaración contenga como máximo 15 perceptores para el registro del declarante. Para ello, la AEAT ha elaborado un servicio de impresión en su Sede Electrónica, donde el usuario podrá incorporar el fichero correspondiente a la declaración (vía formulario) e imprimir el resultado de la misma. Desde PRINEX, no será factible la impresión de la declaración como en ejercicios anteriores, dado que la AEAT, no suministra actualmente (desde la implantación de su nuevo servicio de impresión) el programa que permitía la impresión en papel de dicha declaración. Cuando tengan más de 15 perceptores, la modalidad de presentación será por vía telemática (generando el correspondiente fichero para su presentación por Internet). En referencia al modelo 390, la presentación se efectuará con carácter obligatorio por vía telemática cuando se trate de sujetos pasivos que tengan forma jurídica de sociedad anónima o de responsabilidad limitada, cuando se trate de sujetos pasivos inscritos en el Registro de Devolución Mensual, aquellos que tengan la condición de gran empresa, los que tributen en Régimen especial de Grupos de Entidades, así como por los sujetos pasivos cuyo período de liquidación coincida con el mes natural. Asimismo la presentación podrá ser efectuada potestativamente por vía telemática por los restantes sujetos del Impuesto obligados a la presentación de declaraciones periódicas. FAQ Nº 2: ¿En qué difieren los diferentes tipos de presentación existentes?. Existen diferentes tipos de presentación para las declaraciones informativas en PRINEX. Para los modelos 180 y 190, podemos encontrar las siguientes: Informe de Trabajo: Permite imprimir un informe de trabajo de la declaración correspondiente al modelo 180/190. Dicho informe se puede obtener bien por pantalla o bien a través de hoja de cálculo. Generación Soporte para presentación telemática: El proceso generará un fichero con toda la información correspondiente al modelo 180/190. Dicho fichero no será prevalidado por el programa oficial de la AEAT (la AEAT no facilita para este año, el programa de prevalidación que permitía validar la información correspondiente a la declaración generada). Para validarlo, será preciso importar la declaración en el programa padre facilitado por la AEAT. Para el modelo 390, se generará la declaración oficial del modelo 390 válida para su presentación telemática. FAQ Nº 3: ¿Cómo puedo importar un fichero generado por PRINEX al modelo oficial de la AEAT? Una vez generado el fichero correspondiente al modelo 180/190, éste puede ser importado al modelo oficial de la AEAT. Para ello abra el modelo oficial del 180/190 suministrado por la AEAT y acceda al menú Utilidades. Dentro de las Utilidades deberá seleccionar la opción Importar, Importar Datos con Formato BOE. A continuación el programa la solicitará la ruta donde se encuentre el fichero que usted quiere importar al modelo. 36/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 FAQ Nº 4: ¿Es posible presentar declaraciones complementarias o sustitutivas a través de PRINEX? PRINEX no posee en la actualidad la posibilidad de generar declaraciones complementarias y/o sustitutivas de los modelos 180 y 190. Para presentar una declaración de esa índole, deberá realizarla a través del programa oficial suministrado por la AEAT. En el caso del modelo 390, sí será posible generar una declaración sustitutiva de la declaración. A tal efecto se habilitará el número de justificante de la declaración anterior. FAQ Nº 5: ¿Se pueden imprimir los Certificados de Rendimientos arrendamiento o subarrendamiento de inmuebles urbanos desde PRINEX? procedentes del No. La impresión de dichos certificados únicamente se puede llevar a cabo desde el modelo oficial de la AEAT. Para ello usted puede importar al modelo oficial, el fichero generado por PRINEX para la presentación telemática, y una vez estén los datos cargados en el programa oficial de la AEAT, imprimir dichos certificados. FAQ Nº 6: ¿Es posible modificar el tipo de operación de arrendamiento de una factura ya contabilizada? Sí. Dicha clave puede ser modificada a través del módulo de Cuentas a Pagar, menú Facturas, opción F – Modificar Facturas Recibidas, siempre y cuando se trate de facturas (no de nóminas). En el apartado de otros datos, aparecerá la operación de arrendamiento para el modelo 180. Este tipo de operación podrá ser modificada por el usuario en todo momento. FAQ Nº 7: Para un mismo proveedor aparecen dos registros en el modelo. ¿A qué puede ser debido? Esta circunstancia puede ser debida a que la fecha de devengo de dicha factura o nómina no se corresponda con el ejercicio 2013. Se informará también en otro registro separado, cuando alguna de las rentas o rendimientos relacionados en el resumen anual se refiera a cantidades satisfechas cuyo devengo o exigibilidad corresponda a ejercicios anteriores al que es objeto de declaración; en estos casos, además de cumplimentar los demás datos que procedan, se reflejarán en este campo las cuatro cifras del ejercicio de devengo. De la misma forma, cuando se incluyan en el modelo 180 los datos relativos a cantidades reintegradas por sus perceptores en el ejercicio, como consecuencia de haber sido indebida o excesivamente percibidas en ejercicios anteriores. FAQ Nº 8: ¿Es posible modificar la modalidad de renta o rendimiento satisfecho a través de PRINEX? No. Por defecto, dicho campo vendrá catalogado con el valor “Renta o Rendimiento Satisfecho de Tipo Dinerario”. Si esta modalidad quisiera cambiarse, debe hacerlo a través del modelo oficial. 37/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 5. Modelo 390 Declaración Anual Este proceso genera la declaración tributaria que contiene las operaciones realizadas a lo largo del año natural relativas a la liquidación del Impuesto sobre el Valor Añadido. Están obligados a presentar la declaración-resumen anual todos aquellos sujetos pasivos del IVA que tengan la obligación de presentar autoliquidaciones periódicas por este Impuesto, ya sean mensuales o trimestrales. La presentación se efectuará con carácter obligatorio por vía telemática cuando se trate de sujetos pasivos que tengan forma jurídica de sociedad anónima o de responsabilidad limitada, cuando se trate de sujetos pasivos inscritos en el Registro de Devolución Mensual, aquellos que tengan la condición de gran empresa, los que tributen en Régimen especial de Grupos de Entidades, así como por los sujetos pasivos cuyo período de liquidación coincida con el mes natural, (aquellos que tengan la consideración de Grandes Empresas, por haber realizado operaciones en el ejercicio anterior por importe superior a 6.010.121,04 euros, calculado según lo dispuesto en el artículo 121 de la Ley del impuesto, los sujetos pasivos inscritos en el registro de devolución mensual, o los que tributen de acuerdo con el Régimen especial de grupo de entidades), asimismo, la presentación podrá ser efectuada potestativamente por vía telemática por los restantes sujetos del Impuesto obligados a la presentación de declaraciones periódicas, incluidos los sujetos pasivos autorizados a la presentación conjunta de autoliquidaciones, según lo dispuesto en el artículo 71.5 del Reglamento del Impuesto sobre el Valor Añadido. Al acceder al proceso se mostrarán las liquidaciones efectuadas en períodos anteriores: Para generar la liquidación del ejercicio correspondiente, bastará con “añadir” una nueva. El modelo se divide en diferentes apartados que permiten distribuir la información que debe presentarse a la AEAT. 38/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 Se generará un fichero .xml válido para su presentación telemática, no pudiendo realizar una prevalidación de la información que contiene debido a que la AEAT ya no facilita a las empresas desarrolladoras de software el programa de comprobación de errores. En el caso de necesitar realizar una confirmación previa se deberá incorporar la información a los programas facilitados por la AEAT. Se podrá obtener de manera adicional un borrador de la declaración, en cuyo caso el sistema, además de generar el fichero .xml, conectará con la página de la Agencia Tributaria para incorporar los datos de la declaración en un formato no válido para presentación. 39/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 Al activar la marca de “Obtención del borrador de la declaración”, el formulario conectará con la página web de la AEAT, el cual solicitará el fichero generado (en nuestro caso, el fichero 3902013.xml que hemos guardado en el directorio C:\aeat). Seleccionado dicho fichero, se obtendrá el borrador de la declaración. Seleccionado el fichero, podremos pulsar sobre la opción de “Generar PDF” para que la AEAT nos presente el borrador de nuestra declaración. 40/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 6. FAQ´s Modelo 390 A continuación se relacionan las FAQ´s (“Frecuently Asked Questions”) propias del modelo 390: FAQ Nº 1: ¿Qué mecanismos de presentación son válidos para los diferentes modelos?. El modelo 180 y 190 se podrá presentar impreso, siempre y cuando la declaración contenga como máximo 15 perceptores para el registro del declarante. Para ello, la AEAT ha elaborado un servicio de impresión en su Sede Electrónica, donde el usuario podrá incorporar el fichero correspondiente a la declaración (vía formulario) e imprimir el resultado de la misma. Desde PRINEX, no será factible la impresión de la declaración como en ejercicios anteriores, dado que la AEAT, no suministra actualmente (desde la implantación de su nuevo servicio de impresión) el programa que permitía la impresión en papel de dicha declaración. Cuando tengan más de 15 perceptores, la modalidad de presentación será por vía telemática (generando el correspondiente fichero para su presentación por Internet). En referencia al modelo 390, la presentación se efectuará con carácter obligatorio por vía telemática cuando se trate de sujetos pasivos que tengan forma jurídica de sociedad anónima o de responsabilidad limitada, cuando se trate de sujetos pasivos inscritos en el Registro de Devolución Mensual, aquellos que tengan la condición de gran empresa, los que tributen en Régimen especial de Grupos de Entidades, así como por los sujetos pasivos cuyo período de liquidación coincida con el mes natural. Asimismo la presentación podrá ser efectuada potestativamente por vía telemática por los restantes sujetos del Impuesto obligados a la presentación de declaraciones periódicas. FAQ Nº 2: ¿En qué difieren los diferentes tipos de presentación existentes?. Existen diferentes tipos de presentación para las declaraciones informativas en PRINEX. Para los modelos 180 y 190, podemos encontrar las siguientes: Informe de Trabajo: Permite imprimir un informe de trabajo de la declaración correspondiente al modelo 180/190. Dicho informe se puede obtener bien por pantalla o bien a través de hoja de cálculo. Generación Soporte para presentación telemática: El proceso generará un fichero con toda la información correspondiente al modelo 180/190. Dicho fichero no será prevalidado por el programa oficial de la AEAT (la AEAT no facilita para este año, el programa de prevalidación que permitía validar la información correspondiente a la declaración generada). Para validarlo, será preciso importar la declaración en el programa padre facilitado por la AEAT. Para el modelo 390, se generará la declaración oficial del modelo 390 válida para su presentación telemática. FAQ Nº 3: ¿Cómo puedo importar un fichero generado por PRINEX al modelo oficial de la AEAT? Una vez generado el fichero correspondiente al modelo 180/190, éste puede ser importado al modelo oficial de la AEAT. Para ello abra el modelo oficial del 180/190 suministrado por la AEAT y acceda al menú Utilidades. Dentro de las Utilidades deberá seleccionar la opción Importar, Importar Datos con Formato BOE. A continuación el programa la solicitará la ruta donde se encuentre el fichero que usted quiere importar al modelo. 41/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 FAQ Nº 4: ¿Es posible presentar declaraciones complementarias o sustitutivas a través de PRINEX? PRINEX no posee en la actualidad la posibilidad de generar declaraciones complementarias y/o sustitutivas de los modelos 180 y 190. Para presentar una declaración de esa índole, deberá realizarla a través del programa oficial suministrado por la AEAT. En el caso del modelo 390, sí será posible generar una declaración sustitutiva de la declaración. A tal efecto se habilitará el número de justificante de la declaración anterior. FAQ Nº 5: ¿Qué información se cumplimenta en la solapa Identificación? PRINEX cumplimenta por defecto la siguiente información: Nombre CIF/NIF Apellidos o Razón Social Teléfono Registro de Devolución Mensual (se cumplimentará automáticamente cuando exista más de una solicitud de devolución en el ejercicio). El resto de información deberá ser cumplimentada manualmente por el usuario. FAQ Nº 6: ¿Qué información debo cumplimentar en la solapa Representante? El usuario debe cumplimentar manualmente todo el contenido de esta solapa referente al modelo. FAQ Nº 7:¿Qué información debo cumplimentar en la solapa Devengado? PRINEX cumplimenta por defecto la siguiente información: Régimen Ordinario (casillas 01 – 06 y 527-530) Adquisiciones Intracomunitarias de Bienes (casillas 21 – 26 y 541-544). Modificación de Bases y Cuotas (casillas 29 – 30). Bases a distintos tipos impositivos. IVA Devengado en otros supuestos de ISP (casillas 27 y 28). Total Bases y Cuotas de IVA (casillas 33 – 34, resultado de formulación). Totales (casilla 47, resultado de formulación). El resto de información deberá ser cumplimentada manualmente por el usuario. FAQ Nº 8 :¿Qué información debo cumplimentar en la solapa Deducciones? PRINEX cumplimenta por defecto la siguiente información: Operaciones Interiores de Bienes y Servicios Corrientes (casillas 48 y 49, sub-casillas 190-195; 555-558; 603-606 ). Las facturas correspondientes al régimen de agencias de viajes, se incluirán en las casillas 605 y 606 respectivamente. Adquisiciones Intracomunitarias de Bienes Corrientes (casillas 56 y 57). Regularización por aplicación de porcentaje definitivo de prorrata (casilla 522). Suma de Deducciones (casilla 64, resultado de formulación). Resultado Régimen General (casilla 65, resultado de formulación). El resto de información deberá ser cumplimentada manualmente por el usuario. 42/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel Documentación PRINEX21 14.00.00 FAQ Nº 9: ¿Qué información debo cumplimentar en la solapa Resultado? PRINEX cumplimentará por defecto la siguiente información: Suma de resultados (casilla 84, resultado de formulación). Compensación de cuotas del ejercicio anterior (casilla 85). Resultado de la liquidación (casilla 86, resultado de formulación). Total resultados a ingresar en las autoliquidaciones por IVA del ejercicio (casilla 95). Total devoluciones mensuales por IVA sujetos pasivos inscritos en el registro de devolución mensual (casilla 96). Dicha casilla estará activa cuando en la solapa identificación se active la marca “Registro de Devolución Mensual”. Resultado de la autoliquidación a devolver o a compensar (casillas 97 – 98). Si la marca de “Registro de Devolución Mensual” de la solapa identificación estuviera activa, la casilla 98 permanecerá desactivada. El resto de información deberá ser cumplimentada manualmente por el usuario. FAQ Nº 10: ¿Qué información debo cumplimentar en la solapa Volumen de Operaciones? El usuario debe cumplimentar manualmente todo el contenido de esta solapa referente al modelo. FAQ Nº 11: ¿Qué información debo cumplimentar en la solapa Específicas? El usuario debe cumplimentar manualmente todo el contenido de esta solapa referente al modelo. FAQ Nº 12: ¿Qué información debo cumplimentar en la solapa Prorrata? El usuario debe cumplimentar manualmente todo el contenido de esta solapa referente al modelo. FAQ Nº 13: ¿Qué información debo cumplimentar en la solapa Reg. Dif.? El usuario debe cumplimentar manualmente todo el contenido de esta solapa referente al modelo. 43/43 Área de Soluciones a Medida. Departamento I+D. Grupo Shebel