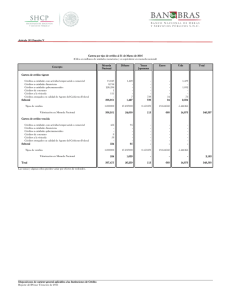

Efectos de las variaciones del tipo de cambio sobre las actividades

Anuncio