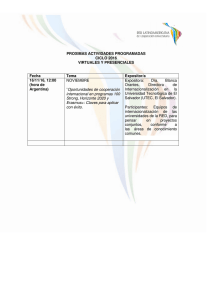

la internacionalización de la empresa gallega

Anuncio