Análisis de los estados financieros

Anuncio

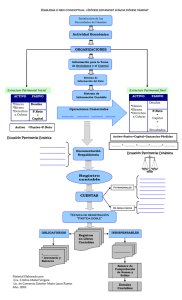

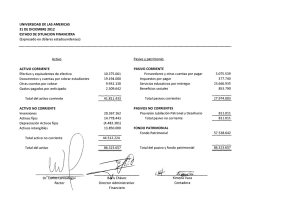

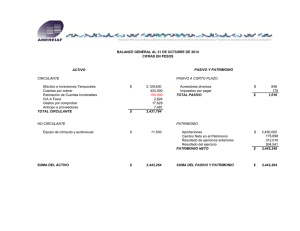

Finanzas Sesión 2 Tema 4: Indicadores Financieros 1 Escuela Profesional de Ingeniería de Sistemas e Informática Análisis de los estados financieros • El cuerpo de la información que describe hasta la mas pequeña empresa es enorme y comprende las operaciones internas de la organización y sus relaciones con el mundo exterior. • Para que esta información sea útil, se debe organizar en un conjunto de datos, coherentes y de fácil comprensión. 2 Alejandro Chambergo • El análisis de los estados financieros es útil porque destaca financieramente las debilidades y fortalezas de los negocios. • DEBILIDADES FORTALEZAS • Mala gestión de cobros • Baja rentabilidad patrimonial • Exceso de stock innecesario Un buen resguardo patrimonial Adecuada estructura financiera Buen palanqueo financiero • La realización de estos análisis es una herramienta valiosa para las operaciones de una empresa, también es un aliado efectivo para la las decisiones de la gerencia. • Esto hace que los estados financieros se conviertan en un aliado estratégico para la toma de decisiones de control, de planeación y estudios de proyectos. 3 Alejandro Chambergo Importancia estratégica de los estados financieros • Las organizaciones de hoy en día no pueden ser competitivas si no cuentan con un sistema de información eficiente. • En un ambiente globalizado, donde la competencia es intensa entre las organizaciones, se necesita un flujo de información constante y precisa para tomar decisiones correctas con miras al logro de sus objetivos. 4 Alejandro Chambergo ¿Que tipo de información permiten los estados financieros?, • • • • • • • • • ¿A que precio vender los productos? ¿A que precio comprar la mercadería? ¿Cuánto cuesta lo que vende? ¿Cuánto cuesta el dinero que se pidió prestado? ¿Cuánto esta ganado la empresa? ¿Cuánto esta perdiendo la empresa? ¿Cuánto valen las acciones de los socios? ¿Cuál es la situación financiera de la empresa? ¿Cuál es la situación económica de la empresa? 5 Alejandro Chambergo Principales métodos de análisis de los estados financieros • Análisis de estados financieros • • • • Análisis estructural Análisis de indicadores financieros Análisis Diagnostico Empresarial Análisis de planeamiento futuro • • • comparativos Análisis horizontal Análisis vertical Análisis de tendencias • • • • Índices de liquidez Índices de gestión Índices de solvencia Índices de rentabilidad • • • EBITDA Punto de Equilibrio Leverage o Apalancamiento Operativo • • • • Flujo de caja proyectado VAN – TIR Payback CPPC Alejandro Chambergo 6 Estados financieros básicos La NIC 1 considera los siguientes componentes o estados financieros básicos: • El balance general • El estado de ganancias y pérdidas • El estado de cambios en el patrimonio neto, • El estado de flujo de efectivo 7 Alejandro Chambergo Balance general • El balance general es un estado financiero que muestra la posición financiera de una empresa en un momento determinado, indicando los recursos que posee y las fuentes de financiamiento, externas o internas, de tales recursos. • ¿Cuánto tengo y que tengo? Activo • ¿Cuánto debo y que debo? Pasivo • ¿Cuánto han invertido los dueños o socios / accionistas? Capital contable o Patrimonio 8 Alejandro Chambergo Estructura del activo • “El activo, son los recursos económicos de propiedad de una empresa y se espera que beneficien operaciones futuras”. Activo corriente • Disponible (caja y bancos, valores negociables) • Exigible (cuentas por cobrar comerciales) • Realizable (existencias o inventarios NIC 2) Activo no corriente • Inversiones (valores NICs 25, 32 y 39, inmuebles, • maquinarias y equipos NIC 16, intangibles NIC 38) 9 Alejandro Chambergo El pasivo • Al pasivo representa todas aquellas deudas, compromisos u obligaciones presentes contraídas por una empresa, provenientes de transacciones o hechos pasados con el objeto de financiar los bienes que constituyen el activo. Estructura del pasivo • Pasivo corriente • Pasivo no corriente 10 Alejandro Chambergo El patrimonio • Capital social. Representa la inversión o aporte de los accionistas, dueños os socios de la empresa, en dinero, títulos, etc., con el fin de obtener una renta. • Capital adicional. Es el exceso de capital no aportado, capital que es recibido por los canales distintos a los usuales del giro del negocio, por ejemplo: donaciones, prima de emisión, aportes voluntarios de los socios o accionistas. • Acciones de inversión o Acciones laborales. Representan las participaciones de los trabajadores en las utilidades de la empresa que han sido invertidas o que se encuentra por invertir. • Excedentes de revaluación. Constituye el incremento neto proveniente de mayor valor de los bienes inmovilizados, después de haberse deducido la depreciación acumulada correspondiente. • Reservas. Ganancias retenidas por el negocio para un fin especifico, por ejemplo: para inversión, legal, contractuales, estatutarias, facultativas y las de capital) Resultados acumulados 11 Alejandro Chambergo Estado de ganancias y pérdidas • El estado de ganancias y pérdidas es un estado financiero que muestra el resultado de una empresa en u periodo determinado. • Ingresos ¿Cuánto vendí? • (-) Costos ¿Cuánto me costó? • (-) Gastos ¿Cuánto gasté? • Resultado ¿Cuánto gane o perdí? 12 Alejandro Chambergo Estado de cambios en el patrimonio neto • El estado de cambios en el patrimonio neto es un estado financiero que explica y analiza los cambios o variaciones en el patrimonio neto. • Se realiza con el fin de conocer las modificaciones que sufre el patrimonio de una empresa en una fecha determinada. 13 Alejandro Chambergo Estado de flujo de efectivo • El estado de flujo de efectivo es un estado financiero que resume y muestra el efectivo recibido y los pagos realizados por la empresa en un periodo determinado. • El estado de flujo de efectivo esta integrado por las entradas y salidas de efectivo y se realiza con el fin de conocer la cantidad de efectivo que requiere el negocio para operar durante un periodo determinado (semana, mes, trimestre, semestre, año). • Los elementos que lo integran: Orígenes y aplicaciones generados por la operación. Orígenes y aplicaciones generados por las inversiones. Orígenes y aplicaciones generados por financiamientos. 14 Alejandro Chambergo TÉCNICAS DE ANÁLISIS ESTRUCTURAL • Estados financieros comparativos. Esta técnica de análisis consiste en comparar los estados financieros de dos o mas ejercicios contables y determinar los cambios que se hayan presentado en los diferentes periodos, • Análisis horizontal. El análisis horizontal consiste en determinar las variaciones entre cada una de las cuentas de los estados financieros, en referencia de un ejercicio y otro. • Análisis vertical. El análisis vertical consiste en determinar la participación de cada una de las cuentas del estado financiero, en referencia sobre el total de activos o total de pasivos y patrimonio para el balance general, o sobre el total de ventas para el estado de ganancias y pérdidas. • Análisis de tendencias. calcular razones financieras para estados proyectados o pro forma y compararlos con razones actuales y pasadas. 15 Alejandro Chambergo ANÁLISIS DE INDICADORES FINANCIEROS • Ratios. Es una razón, es decir, la relación entre dos números, resultado de relacionar dos cuentas del balance o del estado de ganancias y pérdidas, • Razones Financieras. Relación numérica entre dos cuentas o grupos de cuenta del balance general o del estado de ganancias y perdidas, dando como resultado un coeficiente. • Índices financieros. Indican la proporcionalidad que existe entre una cuenta o grupo de cuentas del balance general o del estado de ganancias y pérdidas, 16 Alejandro Chambergo RATIOS DE LIQUIDEZ • Capital de trabajo. es capacidad que tiene la empresa de generar sus propios recursos una vez cubierta sus obligaciones a corto plazo. Capital de trabajo = Activo corriente – Pasivo corriente • Liquidez corriente. Es la capacidad con que cuenta la empresa para poder cubrir sus obligaciones a corto plazo. Liquidez corriente = Activo corriente/Pasivo corriente • Prueba ácida (Ratio Quick). Razón que nos indica que tan capaz es la empresa para hacer frente a sus obligaciones corrientes, descontando las existencia y los gastos pagados por adelantado al activo corriente. Prueba ácida = (Activo corriente – Existencias – Gastos pagados por adelantado) / Pasivo corriente • Prueba defensiva (Ratio de Tesorería o Liquidez Absoluta). Esta es una prueba de mayor exigencia a los estados financieros y es que trata de cubrir su obligaciones con únicamente con su disponible. Prueba defensiva =(Caja y bancos + Valores negociables)/Pasivo corriente 17 Alejandro Chambergo RATIOS DE GESTIÓN • Rotación de Inventarios. Nos muestra el numero de veces que cambian los inventarios cada año, en otras palabras nos indican la rapidez con la que las existencias (inventarios) se convierten en cuentas por cobrar o en efectivo a través del proceso de venta. Rotación de inventarios =Costo de ventas/Inventario final • Rotación de cuentas por cobrar. La rotación de las cuentas por cobrar comerciales muestra el número de días en que las ventas se reflejan en las cuentas por cobrar, es decir el plazo medio de cobranza que se recibe de los clientes Rotación de cuentas por cobrar = (Cuentas por cobrar comerciales x 360 días) /Ventas netas • Rotación de cuentas por pagar. La rotación de cuentas por pagar o de pagos, nos muestra el número de días en que una compra se refleja en las cuentas por pagar, es decir el plazo medio de pago que reciben los proveedores. Rotación de cuentas por cobrar = (Cuentas por pagar comerciales x 360 días)/Compras 18 Alejandro Chambergo RATIOS DE SOLVENCIA • Solvencia patrimonial. Mide el nivel de endeudamiento con terceros respecto al patrimonio neto. Indica la estructura de endeudamiento que tiene la empresa. Solvencia patrimonial = Pasivo Total/ Patrimonio neto • Leverage financiero. Mide el nivel de dependencia con terceros respecto a los pasivos totales. Apalancamiento Financiero =Patrimonio Neto/Activo total 19 Alejandro Chambergo RATIOS DE RENTABILIDAD • Rentabilidad patrimonial – ROE. Muestra la rentabilidad del patrimonio neto, mide el rendimiento de los capitales propios aportados por los dueños del negocio, Rentabilidad patrimonial = Utilidad neta/Patrimonio neto inicial o anterior • Rendimiento operativo del activo total – ROA. Mide la eficiencia de la empresa en la utilización de los activos para producir utilidades antes de los intereses e impuestos. Rendimiento del activo total =Utilidad operativa/Activo total inicial o anterior • Rendimiento operativo del activo total – ROI. Mide la eficiencia de la empresa en la utilización de los activos para producir utilidades netas. Rendimiento neto del activo total =Utilidad neta/Activo total inicial o anterior 20 Alejandro Chambergo