Untitled - CCP - Universidad de Costa Rica

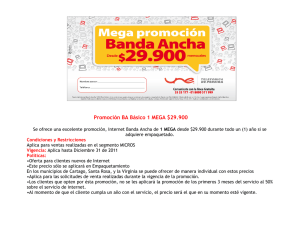

Anuncio