Banco HSBC Salvadoreño, S. A. y Subsidiarias

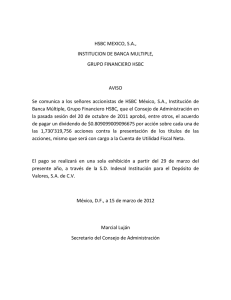

Anuncio

Banco HSBC Salvadoreño, S. A. y Subsidiarias Tasa de costo promedio 1.16% (1.16% en 2011). La tasa de costo promedio es el porcentaje que resulta de dividir el rubro costo de captación de depósitos, entre el saldo promedio de la cartera de depósitos. 320,629.2 (1.6) 320,627.6 $ Nota 9. Préstamos del Banco de Desarrollo de El Salvador (BANDESAL) Al 30 de septiembre de 2012 y de 2011 los estados financieros del Banco incluyen obligaciones con el Banco de Desarrollo de El Salvador por $14,272.5 ($14,215.1 en 2011), en concepto de capital e intereses. Las provisiones en los períodos reportados no han presentado movimientos. Nota 10. Préstamos de otros bancos Notas 2012 2011 Préstamos 2012 3 4y5 Otros activos Bienes recibidos en pago, neto de provisión por pérdida Inversiones accionarias Diversos, neto de reservas de saneamiento de $1,295.6 ($1,375.8 en 2011) $ 239,851.6 274,530.7 1,169,555.2 1,683,937.5 $ 297,048.9 320,627.6 1,165,913.6 1,783,590.1 10,063.8 3,660.7 6,449.3 3,068.4 9,013.3 22,737.8 9,014.3 18,532.0 51,068.0 $ 1,757,743.3 50,919.2 $ 1,853,041.3 $ 1,290,813.8 14,272.5 2,429.6 5,435.0 128,902.9 12,427.6 1,454,281.4 $ 1,395,765.5 14,215.1 6,805.0 131,550.0 11,205.9 1,559,541.5 21,322.4 2,278.6 19,759.9 43,360.9 1,497,642.3 27,280.9 2,001.9 19,223.5 48,506.3 1,608,047.8 150,000.0 110,101.0 260,101.0 $ 1,757,743.3 150,000.0 94,993.5 244,993.5 $ 1,853,041.3 6 7 Activo fijo Bienes inmuebles, muebles y otros, neto de depreciación acumulada Total activo Cartera bruta Menos – Reservas Cartera de riesgos neta Contingencias $ 1,216,515.1 (46,959.9) $ 1,169,555.2 $ Cartera bruta Menos – Reservas Cartera de riesgos neta $ $ Contingencias $ 1,215,226.3 (49,312.7) $ 1,165,913.6 $ $ $ 1,337,973.2 (61,436.7) 1,276,536.5 $ 8 9 10 11 5 y 12 Otros pasivos Cuentas por pagar Provisiones Diversos Total pasivo Patrimonio Capital social pagado Reservas de capital, resultados acumulados y patrimonio no ganado Total patrimonio Total pasivo y patrimonio Saldos al 31 de diciembre de 2010 Más - Constitución de reservas Menos - Liquidación de préstamos Traslado a activos Extraordinarios Liberación de reservas Reclasificación Saldos al 30 de septiembre de 2011 Sobre contingencias $ 49,324.5 18,669.4 (16,966.2) (946.8) (938.0) 169.8 $ 49,312.7 $ 60,936.0 19,234.2 (16,966.2) (946.8) (938.0) 117.5 $ 61,436.7 María Eugenia Brizuela de Ávila Secretaria Leila Victoria Santos Moreno Contador General Banco HSBC Salvadoreño, S. A. y subsidiarias 2012 $71,227.7 12,914.0 3,145.0 23.0 80.2 1,028.0 10,257.8 98,675.7 $75,258.4 13,063.2 4,695.2 24.2 154.2 165.9 1,064.5 8,276.7 102,702.3 11,476.4 598.4 3,213.2 20.5 8,505.7 23,814.2 17,911.1 41,725.3 56,950.4 12,207.0 1,643.8 3,087.4 5.5 7,522.6 24,466.3 19,590.5 44,056.8 58,645.5 25,422.9 19,243.1 3,153.7 47,819.7 9,130.7 9,277.0 18,407.7 (6,118.0 ) $12,289.7 24,670.2 25,596.4 4,564.8 54,831.4 3,814.1 9,753.6 13,567.7 (4,815.0 ) $ 8,752.7 Menos - costos de operación: Intereses y otros costos de depósitos Intereses sobre préstamos Intereses sobre emisión de obligaciones Pérdida por venta de títulos valores Otros servicios y contingencias Reservas de saneamiento Utilidad antes de gastos Gastos de operación: De funcionarios y empleados Generales Depreciaciones y amortizaciones 15 Utilidad de operación Otros ingresos, neto Utilidad antes de impuestos Impuesto sobre la renta Utilidad neta 2011 Las notas que se acompañan son parte integral de estos estados financieros Moisés Castro Maceda Vicepresidente María Eugenia Brizuela de Ávila Secretaria Leila Victoria Santos Moreno Contador General Banco HSBC Salvadoreño, S. A. y subsidiarias Notas sobre los estados financieros consolidados intermedios 30 de septiembre de 2012 y 2011 (expresado en miles de dólares de los Estados Unidos de América) Saldos al 31 de diciembre de 2011 Más - Constitución de reservas Menos - Liquidación de préstamos Traslado a activos Extraordinarios Liberación de reservas Reclasificación Saldos al 30 de septiembre de 2012 $ 47,363.8 16,953.4 (14,880.1) (2,664.8) (291.0) 478.6 $ 46,959.9 $12,347.4 755.9 (0.3) (478.6) $12,624.4 $ 59,711.2 17,709.3 (14,880.1) (2,665.1) (291.0) $ 59,584.3 En Junta General Extraordinaria de Accionistas de fecha 26 de febrero de 2007, acordó modificar su nombre de Banco Salvadoreño, S. A. a Banco HSBC Salvadoreño, S. A., con fecha 28 de marzo de 2007, la Superintendencia del Sistema Financiero autorizó modificar del pacto social, el cual fue inscrito en el Registro de Comercio, el 30 de abril de 2007. Los intereses devengados por la cartera de préstamos y no reconocidos como resultados en el período reportado ascienden a $2,616.9 ($4,278.2 en 2011). Nota 5. Cartera pignorada a. Préstamos recibidos del Banco de Desarrollo de El Salvador por $24,145.8 ($22,543.9 en 2011), los cuales están garantizados con créditos categoría "A" y "B" por un monto de $23,980.4 ($23,558.3 en 2011). Al 30 de septiembre de 2012, el saldo del préstamo más intereses es de $14,272.5 ($14,215.1 en 2011) y el de la garantía de $16,208.6 ($15,837.2 en 2011). b. Emisión de certificados de inversión CIBCOSAL8, colocados a través de la Bolsa de Valores, por $60,000.0 ($60,000.0 en 2011) e intereses acumulados de $128.8 ($99.7 en 2011), la cual está garantizada con créditos categoría “A”, por un monto de $75,230.3 ($75,742.4 en 2011) dicha emisión vence entre el 3 de marzo y el 21 de junio de 2013. c. Emisión de certificados de inversión CIBHSBC1, colocados a través de la Bolsa de Valores por $61,380.0 ($61,380.0 en 2011) e intereses acumulados de $160.0 ($60.5 en 2011), la cual está garantizada con créditos categoría "A" por un monto de $77,058.9 ($77,598.6 en 2011), dicha emisión vence entre el 31 de octubre de 2013 y el 17 de abril de 2015. d. Emisión de certificados de inversión CIBHSBC2, colocados a través de la Bolsa de Valores por $7,220.0 e intereses acumulados de $8.4, la cual está garantizada con créditos categoría "A" por un monto de $12,542.8, dicha emisión vence el 21 de marzo de 2017 El movimiento de activos extraordinarios, registrado durante el período reportado, se resume a continuación: Saldos al 31 de diciembre de 2010 Más – Adquisiciones Menos - Retiros por venta Saldos al 30 de septiembre de 2011 Valor de los Activos $22,872.2 2,601.4 (3,156.5) $22,317.1 Valor de las Reservas $16,342.5 1,489.1 (1,963.8) $15,867.8 Valor neto de Reservas $ 6,529.7 1,112.3 (1,192.7) $ 6,449.3 Saldos al 31 de diciembre de 2011 Más – Adquisiciones Menos - Retiros por venta Saldos al 30 de septiembre de 2012 $22,943.4 8,281.2 (3,694.8) $27,529.8 $15,956.3 3,827.0 (2,317.3) $17,466.0 $ 6,987.1 4,454.2 (1,377.5) $ 10,063.8 Por ventas Descripción del bien 2012 Ventas de activos extraordinarios 2011 Ventas de activos extraordinarios Precio de venta Costo de adquisición Provisión constituida Utilidad $2,282.1 $ 3,694.8 $2,317.3 $904.5 $2,179.3 $ 3,156.5 $1,963.8 $986.6 Descripción de la sociedad Porcentaje de Participación Giro del negocio Servicios Financieros Políticas obligatorias Las políticas de obligatorio cumplimiento tratan sobre los temas siguientes: SERSAPROSA Traslado de valores y Mensajería Garantía y Servicios, S. A. de C. V. Desarrollo del Sistema de Garantía Recíproca a) b) c) d) e) f) g) h) i) j) k) l) m) Bolsa de Valores de El Salvador S. A. de C. V. CEDEVAL S. A. de C. V. ACH El Salvador, S. A. de C. V. Mercado Bursátil Custodia de Valores Pagos electrónicos Descripción de la sociedad Giro del Negocio Porcentaje de Participación del Banco Servicios Financieros 99.99% 99.99% $ 34.3 1,142.7 $ 1,177.0 HSBC Valores Salvadoreño, S. A. de C. V. Almacenadora HSBC Salvadoreña, S. A. Bancosal, Inc. Total Casa corredora de bolsa Almacén general de depósitos Agencia de captación 99.99% 99.99% 100.00% $ 34.3 1,142.7 1.0 $ 1,178.0 Fecha Monto Inversión según libros Resultado del Ejercicio Agosto 18, 1993 Febrero 23, 1993 $ 114.3 403.6 $1,022.3 2,374.5 $ 185.5 416.0 3.1% Febrero 19, 2004 114.3 114.3 Diciembre 31, 1993 Agosto 31, 1995 2.1 0.5 200.0 0.6 23.0 126.0 14.0 $ 834.8 $3,660.7 $ 615.5 Abril 20, 2010 - SERSAPROSA Traslado de valores y Mensajería Garantía y Servicios, S. A. de C. V. Bolsa de Valores de El Salvador S. A. de C. V. CEDEVAL S. A. de C. V. ACH El Salvador, S. A. de C. V. 3.1% Febrero 19, 2004 114.3 114.3 - Mercado Bursátil 0.5% Diciembre 31, 1993 2.1 0.6 - Custodia de Valores 1.9% Agosto 31, 1995 Pagos electrónicos 25.0% Abril 20, 2010 2012 $ 1,199,561.3 13,430.2 46,581.2 30,054.9 1,186.2 $ 1,290,813.8 Depósitos del público Depósitos de otros bancos Depósitos de entidades estatales Restringidos e inactivos Intereses por pagar Total $ (57.6) (91.0) $ (148.6) Depósitos del público Depósitos de entidades estatales Depósitos restringidos e inactivos Total Uso de estimaciones contables en la preparación de los estados financieros La preparación de los estados financieros requiere que la gerencia del Banco realice ciertas estimaciones y supuestos que afectan los saldos de los activos y pasivos, la exposición de los pasivos contingentes a la fecha de los estados financieros así como los ingresos y gastos por los años informados. Los activos y pasivos son reconocidos en los estados financieros cuando es probable que futuros beneficios económicos fluyan hacia o desde la entidad y que las diferentes partidas tengan un costo o valor que puede ser confiablemente medido. Si en el futuro estas estimaciones y supuestos, que se basan en el mejor criterio de la gerencia a la fecha de los estados financieros, se modificaran con respecto a las actuales circunstancias, los estimados y supuestos originales serán adecuadamente modificados en el año en que se produzcan tales cambios. Nota 3. Inversiones financieras Este rubro representa los títulos valores y otras inversiones en instrumentos monetarios, adquiridos para fines especulativos o por disposición de las autoridades monetarias, los cuales se detallan a continuación: 112.0 $3,068.4 (88.0) $ 323.3 Al 30 de septiembre de 2012 y 2011, la distribución de la cartera de depósitos del Banco se detalla a continuación: $ 1,909.2 2,594.1 $ 4,503.3 6.4 (220.3) ( 4.9) $ (218.8) - 23.0 200.0 $ 834.8 Nota 8. Depósitos de clientes La cartera de depósitos del Banco en Euros se detalla así: $ 0.5 860.0 1,958.5 6.3 405.0 Desarrollo del Sistema de Garantía Recíproca Total $ $ $ 114.3 403.6 Resultado ejercicio $ 1,944.1 2,803.5 $ 4,747.6 Total $350,000.0 $ 131,385.7 $ 164.3 La emisión CIBANCA2 venció el 30 de enero de 2002; sin embargo, un monto $5.7 no ha sido cobrado por sus beneficiarios. 2012 2011 $0.08 $0.06 Nota 15. Gastos de operación Los gastos de operación se detallan a continuación: 2012 Gastos de funcionarios y empleados: Remuneraciones Prestaciones al personal Indemnizaciones al personal Gastos del directorio Otros gastos del personal Pensiones y jubilaciones 2011 $18,168.0 5,762.9 820.9 26.2 572.0 72.9 25,422.9 19,243.1 3,153.7 $47,819.7 Gastos generales Depreciaciones y amortizaciones $18,106.8 5,751.5 124.1 25.6 602.2 60.0 24,670.2 25,596.4 4,564.8 $54,831.4 Nota 16. Fideicomisos El detalle de los fideicomisos y sus resultados netos por los períodos terminados el 30 de septiembre de 2012 y 2011 es el siguiente: 2012 Nombre Fideicomiso "A" Fideicomiso "B" Fideicomiso "C" Fideicomiso "D" Fideicomiso "E" Fideicomiso "F” Fideicomiso "G” Total Valor Activo $ 4,534.2 859.5 1.7 1,335.9 364.1 271.3 $ 7,366.7 2011 Ingresos del Período Valor Activo Ingresos del Período $ 3.1 2.3 0.5 1.3 28.0 $ 35.2 $ 4,124.7 752.8 2.4 1,335.9 2,000.0 357.8 115.0 $ 8,688.6 $ 6.9 2.9 1.0 10.0 12.0 1.3 18.0 $ 52.1 2011 $ 1,261,231.2 21,659.6 84,200.8 27,727.1 946.8 $ 1,395,765.5 2012 Dólar Euros $ 2,107.2 75.4 34.0 ¤1,574.3 56.4 25.4 $2,605.7 ¤2,026.4 $2,216.6 ¤1,656.1 Las diferentes clases de depósitos del Banco son los siguientes: 2012 272,681.9 428,556.7 588,389.0 1,186.2 $ 1,290,813.8 2011 351,219.1 416,591.0 627,008.6 946.8 $ 1,395,765.5 $ Las diferentes clases de depósitos del Banco en Euros son los siguientes: 2011 Euros Juicio Ejecutivo Mercantil promovido en el Juzgado Cuarto de lo Mercantil, contra la sociedad Ingeniero José Antonio Salaverría y Cía. De C.V., bajo la referencia 309-EM-08 reclamando el pago de US$160.0 en concepto de capital, más intereses y costas procesales. Estado Actual: Para dictar Sentencia. De los procesos antes relacionados, los dos primeros por existir comunidad de bienes embargados fueron remitidos al Juzgado Cuarto de lo Mercantil para su acumulación. Estado Actual: Evacuación de Pruebas. En virtud de estas demandas, la sociedad Ingeniero José Antonio Salaverría y Cía. de C.V., inició los siguientes juicios contra el Banco, según detalle: Juicio Sumario Mercantil de Reclamación y Liquidación de Daños y Perjuicios, iniciado por la Sociedad Ingeniero José Antonio Salaverría y Cía. de C.V., bajo referencia 34-SM-09, por un monto reclamado de $22,727.7 Estado Actual: Evacuación de pruebas. Juicio Sumario Mercantil de Reclamación y Liquidación de Daños y Perjuicios, iniciado por la Sociedad Ingeniero José Antonio Salaverría y Cía. de C.V., bajo referencia 35-SM-09, por un monto reclamado de $22,727.7 Estado Actual: Contestación de la demanda. En los procesos antes relacionados y a esta fecha, nuestros asesores legales consideran que las pretensiones del demandante no gozan de la fuerza necesaria para lograr una resolución que afecte materialmente al banco. Los procesos, por su carácter de sumario, serán de largo trámite. Juicio Civil Ordinario de Reclamación de Daños y Perjuicios de Carácter Moral, iniciado por el señor José Antonio Salaverría, bajo referencia 65-O-09, monto reclamado $45,455.5 Estado Actual: La demanda interpuesta fue declara Improponible, de dicha resolución el demandante interpuso Recurso de Casación, el cual fue declarado INADMISIBLE por la Sala de lo Civil de la Corte Suprema de Justicia. En espera que el proceso se remita al Juzgado de origen para su archivo. Con este resultado favorable, se ha disminuido el riesgo del banco. Según la Ley de Bancos son personas relacionadas quienes sean titulares del tres por ciento o más de las acciones del banco. Para determinar ese porcentaje se tendrán como propias las acciones del cónyuge y parientes del primer grado de consanguinidad, así como la proporción que les corresponda cuando tengan participación social en sociedades accionistas del banco. Dentro de las personas relacionadas existe un grupo a quienes la Ley de Bancos denomina accionistas relevantes, por ser titulares de al menos el diez por ciento de las acciones del banco. También son personas relacionadas los directores y gerentes del banco, con participación en el otorgamiento de créditos. Nota 20. Créditos relacionados De conformidad a los artículos 203, 204, 205 y 206 de la Ley de Bancos se prohíbe que los bancos, así como sus subsidiarias, otorguen préstamos, créditos, garantías y avales a personas naturales o jurídicas relacionadas directa o indirectamente con la propiedad o en forma directa con la administración de la entidad, ni adquirir valores emitidos por éstas en un monto global superior al cinco por ciento (5%) del capital pagado y reservas de capital de cada una de las entidades consolidadas. El capital social y reservas de capital al 30 de septiembre del 2012 y de 2011 es de $229,311.8 y $214,389.9 respectivamente. El total de créditos relacionados es de $6,766.5 y $7,000.6 que representa el 2.9% y 3.3%, respectivamente, del capital social y reservas de capital de la entidad; dicho monto está distribuido entre 124 (121 en 2011) deudores. Durante los períodos reportados el Banco le dio cumplimiento a las disposiciones sobre créditos relacionados antes referidas. Nota 21. Créditos a subsidiarias extranjeras 2012 Dólar Juicio Ejecutivo Mercantil promovido en el Juzgado Cuarto de lo Mercantil, contra las sociedades Ingeniero José Antonio Salaverría y Cía de C.V., Vivero Santa Clara, S. A. de C.V., Vivero Santa Rita, S.A. de C.V., Inversiones Doresta, S.A. de C.V. y los señores José Antonio Jesús Salaverría Borja y Ana María Salaverría Borja, bajo la referencia 319-EM-08, reclamando el pago de $848.5 en concepto de capital, más intereses y costas procesales. Reclamos y Gravámenes no Iniciados: A la fecha no se tiene conocimiento de reclamos o gravámenes pendientes de iniciar. ¤1,873.1 61.7 91.6 $ Juicio Administrativo, iniciado por la Presidenta de la Defensora el Consumidor, ante la Defensoría del Consumidor, ref. 876-06, el cual dio inicio el día 30 de julio de 2007. El proceso se tramita por presuntos cobros de comisiones o recargos por administración de cuentas de ahorro, por un monto de $940.0 Actualmente se resuelve el recurso contencioso Administrativo, la Sala de lo Contencioso Administrativo de la Corte Suprema de Justicia admitió el recurso y ha ordenado la suspensión del acto reclamado. Actualmente para dictar Sentencia. Nota 19. Personas relacionadas y accionistas relevantes $ 2,408.7 79.3 117.7 Depósitos en cuenta corriente Depósitos en cuenta de ahorro Depósitos a plazo Intereses por pagar Total Nota 18. Litigios pendientes Proceso Común Declarativo de Terminación de Contrato y de Indemnización de Daños y Perjuicios, iniciado por Inversiones Carr, S.A. de C.V., bajo referencia 00732-11-PC-5CM1, monto reclamado $ 4,124.4 Estado Actual: Sentencia de Primera Instancia a favor del Banco. 2011 Euros Al 30 de septiembre de 2012 y de 2011 el Banco ha mantenido un promedio de 1,614 y 1,653 empleados, respectivamente. De ese número, el 63.9% se dedican a los negocios del banco (63.1% en 2011) y el 36.1% es personal de apoyo (36.9% en 2011). Juicio Ejecutivo Mercantil promovido en el Juzgado Tercero de lo Mercantil, contra la Sociedad Ingeniero José Antonio Salaverría y Cía de C.V. y los señores José Antonio Jesús Salaverría Borja y Ana María Salaverría Borja, bajo la referencia 268-EM-08 reclamando el pago de $221.2 en concepto de capital, más intereses y costas procesales. Agosto 18, 1993 Febrero 23, 1993 Inversión según libros 30 de septiembre de 2011 Créditos categoría "A" Créditos categoría "A" Créditos categoría "A" El Banco promueve juicios ejecutivos mercantiles en contra de la sociedad Ingeniero José Antonio Salaverría y Cía. de C.V. y Otros, según detalle: 41.0% 25.0% Dólar Casa corredora de bolsa Almacén general de depósitos 1.17% 2.56% 3.49% Al 30 de Septiembre de 2012 y 2011 41.0% 25.0% 0.5% 1.9% 25.0% SERFINSA, S. A. de C. V. 30 de septiembre de 2012 HSBC Valores Salvadoreño, S. A. de C. V. Almacenadora HSBC Salvadoreña, S. A. Total $ 4.1 99.7 60.5 - Juicio Administrativo, iniciado por la Presidenta de la Defensoría del Consumidor, ante el Tribunal Sancionador de la Defensoría del Consumidor, bajo las referencias 164-08 y 1154-08. Causales de la denuncia: por presuntos recargos por cobros anticipados de créditos por un monto de $904.6 actualmente se resuelve el Recurso Contencioso Administrativo, la Sala de lo Contencioso Administrativo de la Corte Suprema de Justicia admitió el recurso y ha ordenado la suspensión del acto reclamado. Actualmente para dictar Sentencia. 30 de septiembre de 2011 Inversión Inicial $ 297.2 $ 10,000.0 60,000.0 61,380.0 5.7 Procedimiento Administrativo en sede municipal, iniciado por la Alcaldía Municipal de Ilopango por presunto incumplimiento en pago de tributos municipales sobre inmueble, inmueble activo extraordinario del Banco en el período del 01/08/2002 al 31/08/2011. Monto actual reclamado $174.24, Apoderados del Banco interpusieron Recurso Contencioso Administrativo ante la Sala de lo Contencioso Administrativo de la Corte Suprema de Justicia. Actualmente el recurso ha sido admitido. Total Forman parte de los estados financieros consolidados, las siguientes subsidiarias controladas por el Banco: $ 128,605.7 Litigios pendientes 30 de septiembre de 2012 SERFINSA, S. A. de C. V. Consolidación Banco HSBC Salvadoreño, S. A. consolida sus estados financieros con aquellas sociedades en las que es titular de más del cincuenta por ciento de las acciones comunes. Estas sociedades son a las que se refieren los artículos 23, 24, 118 y 145 de la Ley de Bancos, denominándolas subsidiarias. Todas las cuentas y transacciones importantes entre compañías han sido eliminadas en la preparación de los estados financieros consolidados. $ 50,000.0 100,000.0 200,000.0 - Nota 17. Indicadores relativos a la carga de recurso humano Al 30 de septiembre de 2012 y 2011, la institución mantiene saldos por activos extraordinarios por valor de $10,063.8 y $6,449.3, respectivamente. Inversión Inicial Conversión de moneda y unidad monetaria La Ley de Integración Monetaria aprobada con fecha 30 de noviembre de 2000, establece que a partir de enero de 2001 el dólar de los Estados Unidos de América será moneda de curso legal y que todas las transacciones que se realicen en el sistema financiero se expresarán en dólares. A partir del 1 de enero de 2001, los libros del Banco se llevan en dólares de los Estados Unidos de América representados por el símbolo $ en los estados financieros adjuntos. Créditos categoría "A" Créditos categoría "A" Créditos categoría "A" Los créditos referidos constan en registros que permiten su identificación plena, a efecto de responder ante los acreedores por las responsabilidades legales derivadas de los contratos respectivos. Nota 6. Bienes recibidos en pago (activos extraordinarios) Las inversiones accionarias del Banco en sociedades de inversión conjunta son las que se detallan a continuación: Las políticas sobre los temas antes relacionados se publican por la Superintendencia en los boletines y otros medios de divulgación. CIBCOSAL 7 CIBCOSAL 8 CIBHSBC1 CIBANCA2* El Banco ha obtenido recursos con garantía de la cartera de préstamos como a continuación se describe: Nota 2. Principales políticas contables Consolidación de estados financieros Inversiones financieras Reconocimiento de ingresos Reservas de saneamiento Préstamos e intereses vencidos Provisión de intereses y suspensión de la provisión Inversiones accionarias Activo fijo Activos extraordinarios Intereses y comisiones por pagar Indemnizaciones y retiro voluntario Transacciones en moneda extranjera Reconocimiento de pérdidas en préstamos y cuentas por cobrar Clase de garantía 3.37% 4.04% 4.25% El valor anterior ha sido calculado considerando la utilidad neta mostrada en el estado de resultados y un promedio de acciones en circulación de 150,000,000 expresan en miles de dólares de los Estados Unidos de América. Normas técnicas y principios de contabilidad Los estados financieros consolidados adjuntos han sido preparados por el Banco con base a las normas internacionales de información financiera y las normas contables emitidas por la Superintendencia del Sistema Financiero, las cuales prevalecen cuando existe conflicto con las primeras (Nota 29). Cuando las normas internacionales de información financiera presenten diferentes opciones para contabilizar un mismo evento se deberá adoptar la opción más conservadora. 5 y 6 años 7 años 5 y 6 años $128.8 160.0 8.4 - Utilidad por acción (en dólares de los Estados Unidos de América) Nota 7. Inversiones accionarias Los estados financieros se Julio 28, 2005 Marzo 03, 2006 Octubre 31,2008 $ 60,000.0 61,380.0 7,220.0 5.7 La utilidad por acción de los períodos reportados se presenta a continuación: Tasa de cobertura 4.38% (4.59% en 2011). La tasa de cobertura determinada es el cociente expresado en porcentaje, que resulta de dividir el monto de las provisiones entre el monto del activo. a. El Banco HSBC Salvadoreño, S. A. es una sociedad salvadoreña de naturaleza anónima de capital fijo, que tiene por objeto principal dedicarse a todos los negocios bancarios y financieros permitidos por las leyes de la República de El Salvador. El Banco forma parte del conglomerado financiero, cuya sociedad controladora de finalidad exclusiva es In versiones Financieras HSBC, S. A., quien es subsidiaria de HSBC Bank (Panamá), S. A. $310,000.0 7 años 5 y 6 años 5 años 2. Al 30 de septiembre de 2011 se recuperaron inmuebles por $ 27.9 En los períodos reportados se dieron de baja activos extraordinarios por los conceptos siguientes: Nota 1. Operaciones Total Marzo 03, 2006 Octubre 31,2008 Marzo 21, 2012 Nota 14. Utilidad por acción Los préstamos con tasa de interés ajustable representan el 100% de la cartera de préstamos. Notas Ingresos de operación: Intereses de préstamos Comisiones y otros ingresos de préstamos Intereses de inversión Utilidad en venta de títulos valores Reportos y operaciones bursátiles Intereses sobre depósitos Operaciones en moneda extranjera Otros servicios y contingencias $100,000.0 200,000.0 10,000.0 - 1. Al 30 de septiembre de 2012 se recuperaron inmuebles por $ 59.7 Tasa de rendimiento promedio 9.21% (9.73% en 2011). La tasa de rendimiento promedio es el porcentaje que resulta de dividir los ingresos de la cartera de préstamos (incluidos los intereses y comisiones) entre el saldo promedio de la cartera bruta de préstamos por el período reportado. Estado consolidado intermedio de resultados Por los períodos de nueve meses que terminaron el 30 de septiembre de 2012 y 2011 (expresado en miles de dólares de los Estados Unidos de América) Tasa de Interés Pactada Bajo este concepto se presentan las recuperaciones en especie, de activos que fueron dados de baja en ejercicios anteriores: Las reservas de saneamiento por contingencias se presentan en el rubro de pasivos diversos. Moisés Castro Maceda Vicepresidente Saldo de Intereses Nota 13. Recuperaciones de activos castigados Al 30 de septiembre de 2012 el Banco posee reservas voluntarias por $9,788.2 ($5,344.4 en 2011) Las notas que se acompañan son parte integral de estos estados financieros CIBCOSAL8 CIBHSBC1 CIBHSBC2 CIBANCA2* * Total $11,611.5 564.8 (52.3) $12,124.0 Saldo de Capital Plazo 30 de septiembre de 2011 Al 30 de septiembre de 2012 y 2011, el banco mantiene reservas de saneamiento para cubrir eventuales pérdidas por un total de $59,584.3 y $61,436.7 respectivamente. Sobre préstamos e intereses Fecha de Emisión 30 de septiembre de 2012 Total 122,746.9 (12,124.0) 110,622.9 Nota 12. Títulos de emisión propia Monto de la emisión 1,349,817.1 (59,584.4) 1,290,232.7 El movimiento registrado, durante los períodos reportados, en las cuentas de reservas de saneamiento se resume a continuación: Pasivo y patrimonio Pasivos de intermediación Depósitos de clientes Préstamos del Banco de Desarrollo de El Salvador Préstamos de otros bancos Reportos y otras operaciones bursátiles Títulos de emisión propia Diversos Nota 11. Reportos y otras obligaciones bursátiles Los títulos valores emitidos con base al artículo 53 de la Ley de Bancos, para captar recursos del público se detallan a continuación: Total 133,302.0 (12,624.5) 120,677.5 $ Préstamos 2011 Al 30 de septiembre de 2012 los estados financieros del Banco registran obligaciones por préstamos con bancos extranjeros por $2,429.6. Al 30 de septiembre de 2011 los estados financieros del Banco no registran obligaciones por préstamos con bancos extranjeros. Al 30 de septiembre de 2012 el banco registra obligaciones por reporto y obligaciones bursátiles por $5,435.0 ($6,805.0 en 2011) que se han realizado por intermediación de la subsidiaria HSBC Valores Salvadoreño, S. A. de C. V. Al 30 de septiembre de 2012 y de 2011 la institución mantiene cartera de préstamos y operaciones contingentes neto de reserva de saneamiento por $1,290,232.7 y de $1,276,536.5, respectivamente, el detalle es el siguiente: Activo Activos de intermediación Caja y bancos Inversiones financieras, netas Cartera de préstamos, neta de reservas de saneamiento Gerardo José Simán Siri Presidente Ejecutivo y de Junta Directiva en Funciones $ $ Nota 4. Préstamos y contingencias y sus provisiones Balance general consolidado intermedio 30 de septiembre de 2012 y 2011 (expresado en miles de dólares de los Estados Unidos de América) Firmado por: 2011 274,532.3 (1.6) 274,530.7 La tasa de rendimiento promedio de la cartera de las inversiones financieras es de 1.45% (1.93% en 2011). La tasa de rendimiento promedio es el porcentaje que resulta de dividir los ingresos (incluyendo intereses y comisiones) de la cartera de inversiones entre el saldo promedio de la cartera bruta de inversiones por el período reportado. Banco HSBC Salvadoreño, S. A. y subsidiarias Gerardo José Simán Siri Presidente Ejecutivo y de Junta Directiva en Funciones $ La tasa de cobertura de las inversiones es de 0.0006% (0.0005% para 2011). La tasa de cobertura es el cociente expresado en porcentaje que resulta de dividir el monto de las provisiones entre el monto del activo. Informe y Estados Financieros Consolidados Intermedios (no auditados) 30 de septiembre de 2012 y 2011 Firmado por: 2012 Cartera bruta de inversiones financieras Menos – Provisión constituida Dólar Euros De conformidad al artículo 23 de la Ley de Bancos, el límite máximo de créditos que los bancos pueden otorgar a sus subsidiarias constituidas en el extranjero, no puede exceder del cincuenta por ciento (50%) del fondo patrimonial o del diez por ciento (10%) de la cartera de préstamos, el que sea menor, ambos parámetros del otorgante. Al 30 de septiembre de 2012 y de 2011 el fondo patrimonial del Banco era de $248,401.3 y $233,066.9 respectivamente, y el monto bruto de la cartera de préstamos de $1,216,515.1 y $1,215,226.3 respectivamente. Depósito en cuenta de ahorro Depósitos a plazo $2,475.1 130.6 ¤1,924.8 101.6 $2,035.4 181.2 ¤1,520.7 135.4 Total $ 2,605.7 ¤2,026.4 $ 2,216.6 ¤1,656.1 Al 30 de septiembre de 2012 y 2011 el banco no ha otorgado créditos a subsidiarias extranjeras. Nota 22. Créditos a subsidiarias nacionales De conformidad al artículo 24 de la Ley de Bancos, el límite máximo de créditos que los bancos pueden otorgar a sus subsidiarias constituidas en El Salvador, no puede exceder del cincuenta por ciento (50%) del fondo patrimonial o del diez por ciento (10%) de la cartera de préstamos, el que sea menor, ambos parámetros del otorgante. Al 30 de septiembre de 2012 y de 2011 el fondo patrimonial del Banco era de $248,401.3 y $233,066.9, respectivamente, y el monto bruto de la cartera de préstamos de $1,216,515.1 y $1,215,226.3, respectivamente. Al 30 de septiembre de 2012 y de 2011, el total de créditos otorgados a subsidiarias nacionales es de $3,343.3 y $3,265.3, respectivamente, el cual representa el 1.35% y 1.40% del fondo patrimonial de la entidad, y el 0.27% y 0.27% de la cartera bruta de préstamos, respectivamente. Nivel 1 Instrumento cuyo emisor cuenta con la más alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada ante los posibles cambios en el emisor, en la industria a que pertenece o en la economía. 14. La consolidación de estados financieros se utiliza sobre bases de tenencia accionaria, las NIIF requieren que la consolidación se haga en base a control, y que el interés minoritario en el balance general y en los estados de resultados y de cambios en el patrimonio se muestre como inversión de los accionistas. Emisiones largo plazo: 15. Las normas actuales requieren que las plusvalías sean amortizadas en un período de tres años utilizando el método de línea recta. La NIIF requiere la no amortización de los intangibles con vida útil indefinida. Estos activos están sujetos a una evaluación anual del deterioro. AA Corresponde a aquellos instrumentos en que sus emisores cuentan con una muy buena capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. AAA Entidad que cuenta con la más alta capacidad de pago de sus obligaciones en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en la entidad, en la industria a que pertenece o en la economía. Los factores de riesgo son insignificantes. Durante el período reportado el Banco le dio cumplimiento a las disposiciones sobre créditos antes referidas. Emisiones largo plazo con garantía hipotecaria: AAA Al 30 de septiembre de 2012 y de 2011 no se tienen créditos a una sola persona o grupo económico que excedan del veinticinco por ciento del fondo patrimonial del Banco. Durante el período reportado el banco le dio cumplimiento a las disposiciones del artículo 197 de la Ley de Bancos. 17. De acuerdo con las NIIF, el establecimiento de reservas voluntarias no forma parte de los resultados, más bien son apropiaciones de utilidades retenidas. Nota 30. Hechos relevantes y subsecuentes Nota 23. Límites en la concesión de créditos El artículo 197 de la Ley de Bancos establece que los bancos y sus subsidiarias no podrán otorgar créditos ni participar en el capital accionario por una suma global que exceda el veinticinco por ciento (25%) de su propio fondo patrimonial, a una misma persona o grupo de personas con vínculos económicos. También establece que el exceso del quince por ciento (15%) en créditos, respecto de su propio fondo patrimonial debe ser cubierto por garantías reales suficientes o avales de bancos locales o bancos extranjeros de primera línea. 16. El Estado de cambios en el patrimonio neto debe mostrar, entre otras cosas, el resultado del período. Entidad que cuenta con la más alta capacidad de pago de sus obligaciones en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en la entidad, en la industria a que pertenece o en la economía. Los factores de riesgo son insignificantes. 1. Acciones: Nivel 2: Acciones que presenta una muy buena combinación de solvencia y estabilidad de la rentabilidad del emisor, y volatilidad de sus retornos. El signo “+” indica una tendencia ascendente hacia la categoría de clasificación inmediata superior, mientras que el signo “-” refleja una tendencia descendente hacia la categoría de clasificación inmediata inferior Nota 24. Contratos con personas relacionadas La operación de adquisición antes descrita se encuentra sujeta a ciertas condiciones, incluyendo la obtención de las autorizaciones regulatorias correspondientes de acuerdo con la legislación aplicable. Nota 28. Información por segmentos De conformidad al artículo 208 de la Ley de Bancos, la Superintendencia puede objetar la celebración de contratos entre un banco y las personas relacionadas con éste. Se entiende que son personas relacionadas aquellas que se encuentran vinculadas en forma directa o indirecta con la propiedad accionaria del banco en forma directa con la administración. La institución consolidada se dedica básicamente a prestar servicios bancarios, alquiler de bodegas a través de la Almacenadora y de intermediación bursátil, a través de la casa de corredores de bolsa, en la República de El Salvador. Los servicios bancarios se prestan en el territorio nacional a través de 57 agencias. La información por segmentos se detalla a continuación: 2. En Junta General Extraordinaria de Accionistas de fecha 25 de julio de 2012, acordó la Modificación de la Cláusula I. NATURALEZA, NACIONALIDAD Y DENOMINACIÓN, del Pacto Social del Banco, según la cláusula propuesta y II) Aprobar que el otorgamiento de la Escritura Pública de Modificación del Pacto Social pueda formalizarse hasta que se hayan cumplido las siguientes condiciones: a) Que la Superintendencia del Sistema Financiero autorice la solicitud presentada por Banco Davivienda, S.A, para adquirir las acciones de Inversiones Financieras HSBC, S.A. propiedad de HSBC Bank (Panamá), S.A. y b) Que el ejecutor especial tenga conocimiento que las acciones de Inversiones Financieras HSBC, S.A. propiedad de HSBC Bank (Panamá), S.A. se hayan endosado a favor de Banco Davivienda, S.A. 3. La Junta General de Accionistas, celebrada el 23 de febrero de 2011, acordó distribuir un dividendo de $0.02667 centavos de dólar por acción. El monto total pagado para 2011 ascendió a $4,000.0. 4. La Junta General Ordinaria de Accionistas celebrada el 21 de febrero de 2012, acordó la reestructuración de la Junta Directiva, la que quedó integrada de la siguiente forma: Los contratos celebrados con personas relacionadas son los siguientes: 1. Servicios recibidos: Segmento de negocios - Contratos de arrendamiento de inmueble renovable a un año plazo, vigente hasta el 13 de junio de 2012 por un monto de $255.6; de los cuales se aplicaron a los resultados del período 2012 y 2011 $127.8 por año. 30 de septiembre de 2012 Banca Almacén general de depósito Intermediación bursátil Total 30 de septiembre de 2011 Banca Almacén general de depósito Intermediación bursátil Total - Contrato de arrendamiento de inmueble renovable a un año plazo hasta el 1 de julio de 2012 por un monto de $103.2, de los cuales se aplicaron a los resultados del período 2012 y 2011 $51.6 por año. - Contrato de servicios recibidos en concepto de asistencia técnica, consultoría y asesoría relacionada con la administración de los procesos; financieros, contables, planilla y negocios, se aplicaron a los resultados del periodo 2012 y 2011 la cantidad de $2,283.7 y $5,343.2, respectivamente. 2. Servicios prestados: Contrato de arrendamiento de inmueble vigente hasta el 13 de julio de 2013 por un monto de $839.3, de los cuales se aplicaron a los resultados del período 2012 y 2011 $83.9 por año. Durante el período de nueve meses que terminó el 30 de septiembre de 2012, la Superintendencia no objetó contratos con personas relacionadas. Nota 25. Relaciones entre operaciones activas y pasivas en moneda extranjera De acuerdo con el artículo 62 de la Ley de Bancos, la Superintendencia determinará las normas referentes a las relaciones entre las operaciones activas y pasivas de los bancos, con el fin de procurar que el riesgo cambiario se mantenga dentro de rangos razonables. Para cumplir con tal propósito, se ha establecido que la diferencia absoluta entre activos y pasivos de moneda extranjera no podrá ser mayor del 10% del fondo patrimonial. Al 30 de septiembre de 2012 y de 2011, el Banco dio cumplimiento a la citada disposición al mantener una relación del 0.2174% y 0.8422%, respectivamente. Total de Activos Total de Pasivos $ 1,753,398.2 3,500.0 845.1 $1,757,743.3 $ 1,497,488.7 88.4 65.2 $1,497,642.3 $ 12,312.6 34.6 (57.5) $ 12,289.7 $1,849,025.0 3,450.7 565.6 $1,853,041.3 $1,607,976.6 37.0 34.2 $1,608,047.8 $8,832.4 (86.1) 6.4 $8,752.7 Resultado Nota 29. Sumario de Diferencias Significativas entre las Normas Internacionales de Información Financiera y las Normas Contables Emitidas por la Superintendencia del Sistema Financiero. La Administración del Banco ha establecido inicialmente las siguientes diferencias principales entre las normas internacionales de información financiera (NIIF) y las normas contables emitidas por la Superintendencia del Sistema Financiero: 1. Las inversiones no se tienen registradas y valuadas de acuerdo a la clasificación que establecen las NIIF, las cuales son las siguientes: instrumentos financieros a su valor razonable a través de pérdidas y ganancias, préstamos y cuentas por cobrar originados por la empresa, inversiones disponibles para la venta, e inversiones mantenidas hasta el vencimiento; las NIIF requieren que las inversiones sean clasificadas para determinar el método de valuación que les corresponde. Según el artículo 41 de la Ley de Bancos, con el objeto de mantener constantemente su solvencia, los bancos deben presentar en todo momento las siguientes relaciones: i. a. El 12.0% o más entre su fondo patrimonial y la suma de sus activos ponderados. ii. La información sobre la naturaleza de los riesgos cubiertos, tales como riesgo de crédito, riesgo de mercado, riesgo de moneda y riesgo de la tasa de interés. b. El 7.0% o más entre el fondo patrimonial y sus obligaciones o pasivos totales con terceros, incluyendo las contingentes. c. El 100% o más entre el fondo patrimonial y el capital social pagado a que se refiere el artículo 36 de la Ley de Bancos. La situación del Banco la muestran las siguientes relaciones: 2012 19.56% 15.34% 165.60% Fondo patrimonial a activos ponderados Fondo patrimonial a pasivos y contingencias Fondo patrimonial a capital social pagado 2011 17.94% 13.52% 151.51% El artículo 235 de la Ley de Bancos requiere el banco publique la calificación de riesgo realizada por una calificadora de riesgo registrada en la Superintendencia de Valores, la cual es la siguiente: Emisor Emisiones corto plazo Emisiones largo plazo Emisiones largo plazo con garantía hipotecaria Acciones 6. Según Decreto Legislativo N°592 de fecha 14 de enero 2011, que contiene la Ley de Supervisión y Regulación del Sistema Financiero, publicado en Diario Oficial N°23 del 2 de febrero de 2011, a partir del 2 de agosto de 2011, se crea la Superintendencia del Sistema Financiero, que asume las funciones de las anteriores Superintendencia de Pensiones, Superintendencia de Valores y Superintendencia del Sistema Financiero. La ley transfiere las facultades de aprobar, modificar y derogar la normativa técnica emitida por las anteriores Superintendencias al Banco Central de Reserva de El Salvador, pero mantiene vigente la normativa contable emitida por las anteriores Superintendencias. 7. La Superintendencia del Sistema Financiero ha emitido las siguientes normas prudenciales: NPB4-47 Normas para la Gestión Integral de Riesgos de las Entidades Financieras, NPB4-49 Normas para la Gestión de Riesgo Crediticio y de Concentración de Crédito, NPB4-50 Normas para la Gestión de Riesgo Operacional de las Entidades Financieras, las cuales requieren la implementación de un sistema de gestión integral de riesgos para las empresas que conforman el "Conglomerado Financiero HSBC". Las normas se implementaron a partir del 2 de agosto del año 2012. 8. Según Decreto Legislativo N°957 y 958 de fecha 14 de diciembre de 2011, publicados en Diario Oficial de fecha 15 de diciembre al mismo año, se aprobaron reformas a la Ley de Impuesto sobre la Renta y al Código Tributario, respectivamente, con vigencia a partir del 1 de enero de 2012. Las reformas incrementan la tasa impositiva sobre las utilidades de 25% al 30%, excepto cuando las rentas gravadas son menores o iguales a ciento cincuenta mil dólares, en este caso mantienen la tasa del 25%; el pago o acreditación de utilidades correspondientes a los años del 2011 en adelante, están sujetas a una retención del 5% como pago definitivo del impuesto; incluye un pago mínimo de impuesto sobre la renta del 1% sobre el monto de la renta obtenida (ingresos totales), excepto cuando se tienen pérdidas fiscales hasta dos ejercicios consecutivos; y el anticipo a cuenta del impuesto sobre la renta se incrementa del 1.5% al 1.75% de los ingresos brutos mensuales. 9. La Junta General Extraordinaria de Accionistas celebrada el 19 de febrero de 2010 acordó modificar el Pacto Social del Banco HSBC Salvadoreño, S. A., convirtiendo el valor nominal de las acciones de $11.43 equivalente a cien colones, a un valor nominal de un dólar de los Estados Unidos de América ($1.00) cada una. El Capital Social del Banco es de $150,000.0 y está representado y dividido en ciento cincuenta millones de acciones (150,000,000). La modificación al Pacto Social fue inscrita en el Registro de Comercio el 28 de mayo de 2010. 6. La política contable del reconocimiento de intereses indica que no se calculan intereses sobre préstamos vencidos. La NIIF 39 requiere el reconocimiento contable de los intereses de todos los activos financieros. Las NIIF permiten el diferimiento de los gastos relacionados con las comisiones diferidas. 2011 2012 2011 7. Los revalúos de activo fijo realizados son aprobados por la Superintendencia del Sistema Financiero a solicitud del Banco y no son actualizados periódicamente; las NIIF requieren que los revalúos de activo fijo sean actualizados periódicamente para reflejar los valores justos de mercado de los bienes revaluados. AA+ Nivel - 1 AA+ AA+ Nivel - 1 AA+ AAA Nivel - 1 AAA AAA Nivel - 1 AAA 8. La vida útil de los activos fijos se determina con base en los plazos fiscales; las NIIF establecen que la vida útil de los activos fijos debe determinarse con base a la vida económica del bien; asimismo, la NIIF revisó la definición de valor residual de los activos. AAA AAA AAA AAA Nivel -2 Nivel -2 Nivel -2 Nivel -2 9. No se registran impuestos diferidos; las NIIF requieren el reconocimiento de éstos cuando la base de valuación fiscal de los activos y pasivos difiere de lo financiero contable. FITCH IBCA La fecha de referencia de la clasificación de riesgos es al 30 de junio de 2011 y 30 de junio de 2012. La descripción de las calificaciones se detalla a continuación: Emisor: AAA Entidad que cuenta con la más alta capacidad de pago de sus obligaciones en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en la entidad, en la industria a que pertenece o en la economía. Los factores de riesgo son insignificantes. AA Corresponde a aquellas entidades que cuentan con una muy alta capacidad de pago de sus obligaciones en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en la entidad, en la industria a que pertenece o en la economía. Los factores de protección son fuertes. El riesgo es modesto. Emisiones corto plazo: La Junta General extraordinaria de Accionistas, celebrada el 5 de diciembre de 2011, acordó modificar el Pacto Social del Banco, con el propósito de adecuar su contenido con la Normativa de Gobierno Corporativo para las Entidades Financieras emitida por la Superintendencia del Sistema Financiero; clarificar la forma de conformación del quórum para llevar a cabo las sesiones de Junta Directiva, adecuar el contenido de la cláusula XXIX a la Norma de Gobierno Corporativo ya mencionada; y modificar la cláusula XXXI con la finalidad de concentrar la representación extrajudicial y el uso de la firma social en el Presidente de la Junta Directiva y en el Presidente Ejecutivo; y regular la manera de delegar la representación extrajudicial en materia laboral y la representación judicial del Banco, de manera exclusiva, en las personas que la Junta Directiva designe. Las NIIF sugieren que el análisis para el establecimiento de reservas se realice en base a los flujos de efectivo futuros, incluyendo el valor justo razonable de la garantía. 2012 EQUILIBRIUM, S. A. Con fecha 31 de marzo de 2012 el Sr. Andrew Gent presentó su renuncia. 5. 3. Las NIIF requieren que debe revelarse información acerca de los valores razonables de cada clase o grupo de sus activos y pasivos de carácter financiero. 4. Las provisiones para riesgo de crédito se indica que se han establecido con base a la normativa emitida por la Superintendencia del Sistema Financiero; conforme a las NIIF en la preparación de los estados financieros debe considerarse el perfil de los riesgos de crédito de la cartera, debiendo considerar variables como el comportamiento de la economía, tendencias históricas de la mora, localización geográfica, actividad económica, etc., para establecer reservas adecuadas a los riesgos de recuperación de estos préstamos. 10. Los activos extraordinarios deben tratarse bajo la NIIF 5, de acuerdo con la cual debe reconocerse una pérdida por deterioro para cualquier activo dado de baja al momento inicial o subsecuente al valor justo menos los costos para vender. Bajo NIIF las reservas constituidas por Ley para los activos extraordinarios no forman parte de los resultados del ejercicio; éstas son apropiaciones de las utilidades retenidas. Las normas vigentes disponen que la utilidad por venta de activos extraordinarios con financiamiento se reconozca como ingreso hasta que dicha utilidad se ha percibido, lo cual no está de acuerdo con las NIIF. 11. No se está divulgando la política contable de los instrumentos financieros de deuda y los instrumentos financieros de capital. Esta situación tiene efecto cuando existen bonos convertibles en acciones, aportes para aumentos de capital, etc. 12. No se está divulgando una política contable para la actividad fiduciaria. 13. Las NIIF requieren que se registren estimaciones para el deterioro de los activos, en función de los flujos de efectivo futuros, relacionados con el activo, descontados a una tasa de interés apropiada. Andrew Gent Moisés Castro Maceda María Eugenia Brizuela de Ávila Gerardo José Simán Siri José Manuel Domínguez Díaz Cevallos Claudia María Stadthagen Bequillord de De la Ossa Adolfo Salume Freddie Frech Con base a la cláusula XXX del Pacto Social, la Junta Directiva de fecha 11 de abril de 2011 hace llamamiento al Primer Director Propietario, Gerardo José Simán Siri, para que ejerza el cargo de Presidente de la Junta Directiva de la Sociedad, en virtud de que el Presidente de la Junta Directiva, Andrew Gent, estará ausente temporalmente. Los objetivos y políticas concernientes a la gestión de los riesgos financieros, incluyendo su política respecto a la cobertura, desglosada para cada uno de los tipos principales de transacciones previstas. 5. Las liberaciones de reservas constituidas en años anteriores se registran con crédito a otros ingresos no de operación; las NIIF requieren que las transacciones de la misma naturaleza se muestren netas. Nota 27. Calificación de riesgo Instrumento Presidente Vicepresidente Secretaria Primer Director Propietario Primer Director Suplente Segundo Director Suplente Tercer Director Suplente Cuarto Director Suplente 2. No se están realizando todas las divulgaciones relacionadas con el uso de los instrumentos financieros; por ejemplo: Nota 26. Requerimiento de fondo patrimonial o patrimonio neto HSBC Bank Panamá, S. A., accionista mayoritario de Inversiones Financieras HSBC, S. A., sociedad controladora de finalidad exclusiva y accionista mayoritaria de las sociedades que conforman el conglomerado financiero denominado “Conglomerado Financiero HSBC”, ha suscrito un acuerdo con BANCO DAVIVIENDA, S. A., para la adquisición esta última de la totalidad de las acciones que HSBC Bank Panamá, S. A. posee en el capital social de Inversiones Financieras HSBC, S. A., que a su vez es la accionista mayoritaria de las sociedades salvadoreñas que forman parte del Conglomerado y que incluye las siguientes: Inversiones Financieras HSBC, S. A., sociedad controladora de finalidad exclusiva; Banco HSBC Salvadoreño, S. A., entidad bancaria; HSBC Seguros Salvadoreño, S. A., sociedad de seguros; HSBC Vida Salvadoreño, S. A. Seguros de Personas, entidad de seguros de personas; Factoraje HSBC Salvadoreño, S. A. de C. V., sociedad dedicada a servicios de factoraje; y las siguientes sociedades salvadoreñas, subsidiarias de Banco HSBC Salvadoreño, S. A.: HSBC Valores Salvadoreño, S. A. de C. V. Casa de Corredores de Bolsa, sociedad dedicada a la intermediación bursátil por cuenta de terceros; y Almacenadora HSBC Salvadoreña, S. A., almacén general de depósitos. 10. El registro de accionistas muestra que durante los períodos que terminaron el 30 de septiembre de 2012 y 2011 no se realizaron traspasos de acciones. 11. El Banco mantiene los siguientes contratos por administración de cartera: Fondo de Saneamiento y Fortalecimiento Financiero FICAFE Ministerio de Planificación Fondo de Reactivación de Actividades Productivas 2012 $ 2,044.8 24,145.5 2,659.9 508.4 $29,358.6 2011 $ 2,005.1 26,009.7 2,604.8 499.8 $31,119.4 12. El Departamento de Estado Bancario de Texas, informa que con fecha 2 de junio de 2010, Bancosal Inc. terminó voluntariamente su existencia.