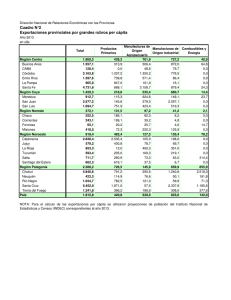

ExPORTACIONES DE LA CIUDAD DE BUENOS AIRES

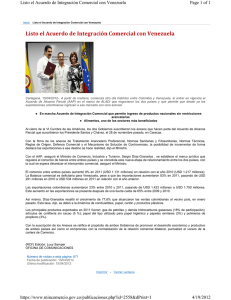

Anuncio