Tesis Final - Pontificia Universidad Católica del Ecuador

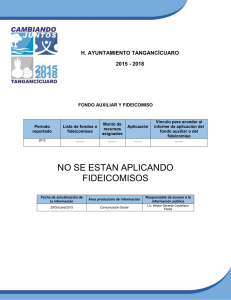

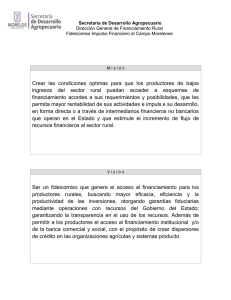

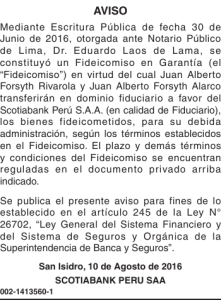

Anuncio