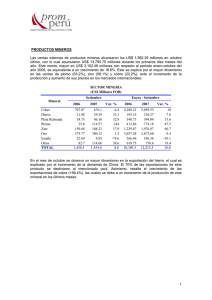

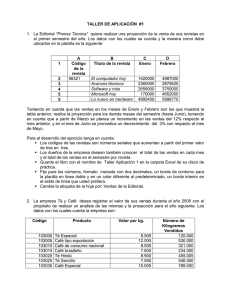

Informe anual 2012

Anuncio