LA REFORMA DEL SISTEMA DE FINANCIACIÓN AUTONÓMICA

Anuncio

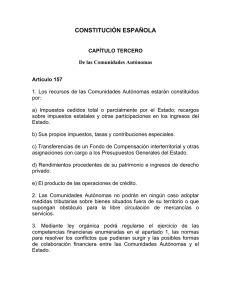

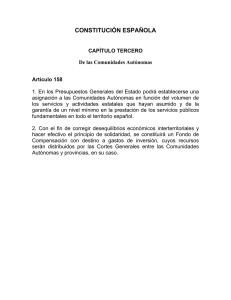

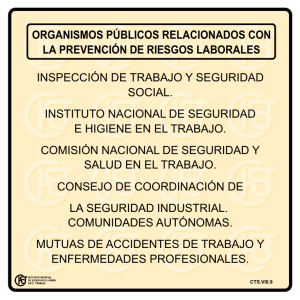

TÍTULO DE LA COMUNICACIÓN: LA REFORMA DEL SISTEMA DE FINANCIACIÓN AUTONÓMICA AUTOR 1 (Author 1): ANTONIO JOSE SANCHEZ PINO. PROFESOR TITULAR DE DERECHO FINANCIERO Email: [email protected] DEPARTAMENTO (Department): Departamento de Derecho Público UNIVERSIDAD (University): Universidad de Huelva ÁREA TEMÁTICA (Subject Area): Financiación autonómica y local RESUMEN (Abstract): (máximo 300 palabras) El 15 de julio de 2009 el Consejo de Política Fiscal y Financiera de las Comunidades Autónomas adoptó el acuerdo 6/2009, por el que se reformó el sistema de financiación de las Comunidad Autónomas de Régimen Común y Ciudades con Estatuto de Autonomía. Con el objeto de introducir este nuevo sistema de financiación autonómico en nuestro ordenamiento jurídico se han aprobado la Ley Orgánica 3/2009, de 18 de diciembre, de modificación de la Ley Orgánica 3/1980 y la Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias. La presente comunicación pretende poner de manifestó las principales novedades que incorpora este nuevo acuerdo, incidiendo principalmente en los principios que rigen la actividad financiera de las Comunidades Autónomas en coordinación con la Hacienda del Estado. Así, nos referiremos a la incorporación de la garantía de un nivel básico equivalente de financiación de los servicios públicos fundamentales y al incremento de la corresponsabilidad fiscal de las Comunidades Autónomas. Ello nos obligará, por una parte, a analizar los nuevos fondos creados para dar cumplimiento a esta garantía, como el Fondo de Garantía de Servicios Públicos Fundamentales o los Fondos de Convergencia. Pero, por otra, al estudio del incremento de la cesión de tributos, la atribución de competencias normativas sobre los tributos cedidos, la capacidad legal para modificar el nivel o la distribución de los recursos tributarios o la participación y colaboración en las labores de gestión tributaria. PALABRAS CLAVE (Key words): (máximo 6 palabras, (max. 6 words)) FINANCIACIÓN AUTONÓMICA- PRINCIPIOS- REFORMA 2 1. INTRODUCCIÓN Ciertamente, en los últimos años se había abierto el debate sobre la reforma del sistema de financiación autonómica, como consecuencia de factores endógenos o intrínsecos al propio sistema, acontecimientos vinculados a las propias características del mismo, que alteraban las variables o parámetros tenidos en cuenta para el ajuste de la financiación singular de cada Comunidad Autónoma, como era el incremento de la población, de forma heterogénea, entre las Comunidades Autónomas (debido fundamentalmente a la inmigración), lo que tiene una especial impacto en competencias transferidas como la sanidad o educación. Y de factores exógenos, acontecimientos externos, de carácter político pero de relevancia y trascendencia jurídica, como han sido la aprobación de las reforma estatutarias, especialmente la de Cataluña, que podían tener incidencia no sólo en su financiación específica, sino alterar el sistema general de financiación autonómica1. Así, ya por acuerdo de 7 de febrero de 2006 del Consejo de Política Fiscal y Financiera, se constituyó un Grupo de Trabajo con el mandato de analizar la problemática del sistema de financiación de las Comunidades Autónomas de régimen común y ciudades con Estatuto de Autonomía, como base para comenzar los trabajos de revisión del sistema. A estos efectos el Ministerio de Economía y Hacienda remitió a las Comunidades Autónomas el 26 de diciembre de 2006 un documento en el que se recogía el diagnóstico de la Administración General del Estado sobre el funcionamiento de dicho sistema2. Con posterioridad, el 20 de mayo de 2008, el Ministerio de Economía presentó unas líneas generales para la reforma del sistema de financiación autonómico y avanzó el proceso para su reforma. En cumplimiento del mismo se realizó una primera ronda de 1 En la “Propuesta de Acuerdo para la Reforma del Sistema de Financiación de la Comunidades Autónomas de régimen común y ciudades con Estatuto de Autonomía”, de 12 de julio de 2009, se reconoce que “dichas reformas estatutarias contienen disposiciones relativas a los regímenes de financiación que han de ser consideradas como uno de los referentes básicos de la reforma del sistema” 2 Documento denominado “Problemática del Sistema de Financiación de las Comunidades Autónomas de régimen común regulado en la Ley Orgánica 8/1980 y en la Ley 21/2001”, publicado en el apartado de Estadísticas Territoriales de la página web del Ministerio de Economía y Hacienda (http://www.meh.es). 3 contactos bilaterales, tras la cual el Gobierno presentó en la sesión plenaria del Consejo de Política Fiscal y Financiera de 22 de julio de 2008 un primer documento de “Bases para la Reforma del Sistema de Financiación”. Tras una segunda ronda de contactos con las Comunidades Autónomas, el 30 de diciembre de 2008 se culminó con la presentación por parte del Gobierno del documento de su “Propuesta de bases para un acuerdo sobre la Reforma del Sistema de Financiación”3. Este documento se completó seguidamente con una tercera ronda con cada una de las Comunidades Autónomas para concretar determinados aspectos de la misma. Este proceso finalizó con la “Propuesta de acuerdo para la reforma del Sistema de Financiación de las Comunidades Autónomas de régimen común y ciudades con Estatutos de Autonomía” de 12 de julio de 2009. Finalmente, el Pleno del Consejo de Política Fiscal y Financiera de las Comunidades Autónomas celebrado el 15 de julio de 2009 adoptó el Acuerdo 6/2009, para la reforma del Sistema de Financiación de las Comunidad Autónomas de Régimen Común y Ciudades con Estatuto de Autonomía4. Con el objeto de introducir este nuevo sistema de financiación autonómico en nuestro ordenamiento jurídico se ha aprobado la Ley Orgánica 3/2009, de 18 de diciembre, de modificación de la Ley Orgánica 3/1980, que se ha completado, para la implantación de la reforma que no requiere el rango de Ley Orgánica, con la aprobación de la Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias. Nuestra comunicación pretende poner de manifestó las principales novedades que incorpora este nuevo acuerdo, incidiendo principalmente en los principios que rigen la actividad financiera de las Comunidades Autónomas en coordinación con la Hacienda del Estado. 3 Que se recoge en la Memoria de Actuaciones de 2008 del Consejo de Política Fiscal y Financiera. Fue aprobado con los votos a favor de la Administración General del Estado y de las Comunidades Autónomas de Cataluña, Andalucía, Principado de Asturias, Cantabria, Aragón, Canarias, Castilla-La Mancha, Extremadura e Illes Balears y la Ciudad con Estatuto de Autonomía de Ceuta y las abstenciones de las Comunidades Autónomas de Galicia, La Rioja, Murcia, Valencia, Madrid y León y de la Ciudad con Estatuto de Autonomía de Melilla. 4 4 2. PRINCIPIOS QUE SE INCORPORAN AL NUEVO SISTEMA DE FINANCIACIÓN AUTONÓMICA Cabe subrayar que el citado Acuerdo incorpora dos nuevos principios de forma expresa al catálogo de principios que rigen la actividad financiera de las Comunidades Autónomas en coordinación con la Hacienda del Estado. Así, la LO 3/2009 da una nueva redacción al apartado Uno del artículo segundo de la LOFCA, con el objeto de incorporar entre éstos a la garantía de un nivel básico equivalente de financiación de los servicios públicos fundamentales y a la corresponsabilidad de las Comunidades Autónomas y el Estado, en consonancia con sus competencias en materia de ingresos y gastos. Antes de iniciar el análisis de cada uno de ellos, cabe destacar el acierto de incorporar dichos principios a la enumeración que realiza la LOFCA, dado que se trata de principios fundamentales que derivan de la reforma realizada y es esta Ley la que debe disciplinar el régimen jurídico del sistema de financiación de las Comunidades Autónomas. 2.1. Garantía de un nivel básico equivalente de financiación de los servicios públicos fundamentales. Según se indica en la Exposición de Motivos de la Ley, se pretende con este principio que los servicios básicos del Estado del Bienestar sean prestados en igualdad de condiciones a todos los ciudadanos, independientemente de la Comunidad Autónoma en la que residan. A tal fin se crea el Fondo de Garantía de Servicios Públicos Fundamentales, que según la nueva redacción del artículo 15 de la LOFCA tiene por objeto garantizar que cada Comunidad Autónoma reciba “los mismos recursos por habitantes, ajustados en función de sus necesidades diferenciales... garantizando la cobertura del nivel mínimo de los servicios fundamentales en todo el territorio” (art. 15.Dos). Y a estos efectos, se amplían 5 los servicios públicos que se consideran fundamentales, añadiendo “los servicios sociales” a la educación y a la sanidad (art. 15.Uno). La Ley 22/2009, que es la que realiza las reformas del sistema financiero que no requieren el rango de Ley Orgánica, desarrolla este nuevo Fondo de Garantía de Servicios Públicos Fundamentales y establece que dicho fondo, que supone el 80 % en de los recursos del sistema, se financia con el 75 % de los recursos tributarios de las CCAA y un 5% de los recursos provenientes del Estado. De esta forma, en el artículo 9 se contempla la transferencia por parte de cada Comunidad Autónoma de la diferencia entre la participación que le corresponde en el Fondo de Garantía, atendiendo a su población ajustada de 2007, y el 75% de sus recursos tributarios en términos normativos correspondiente a dicho año5. La incorporación de este principio también hace necesario realizar modificaciones adicionales en la LOFCA. Por un lado, se incluye entre los recursos de las Comunidades Autónomas la participación en este nuevo Fondo de Garantía (art. 4.Uno.d). Y, por otro lado, se da una nueva regulación al hasta ahora denominado Fondo de Suficiencia. La nueva redacción del artículo decimotercero de la LOFCA pasa a denominarlo Fondo de Suficiencia Global, en cuanto que ahora busca asegurar la suficiencia en la financiación de la totalidad de las competencias, esto es, viene a cubrir “la diferencia entre las necesidades del gasto de cada Comunidad Autónoma y Ciudades con Estatuto de Autonomía y la suma de su capacidad tributaria y las trasferencias del Fondo de Garantía de Servicios Públicos Fundamentales” (art. 13.Dos LOFCA). El Fondo de Suficiencia Global se desarrolla en el artículo 10 de la Ley 22/2009, que lo configura como mecanismo de cierre del sistema, en cuanto que garantiza la financiación de todas las competencias que han sido transferidas, al completar las necesidades globales de financiación de cada Comunidad Autónoma no cubiertas por sus recursos tributarios y las transferencias del Fondo de Garantía. Con este fondo se 55 Las variables utilizadas y su porcentaje de ponderación en la determinación de la población ajustada son las siguientes: población (30%), superficie (1,8%), dispersión (0,6%), Insularidad (0,6%), población protegida por grupos de edad (38%), población mayor de sesenta y cinco años (8,5%) y población entre cero y dieciséis años (20,5%). 6 aseguraba el status quo, de forma que ninguna Comunidad Autónoma perdiera con la aplicación del nuevo sistema de financiación autonómico. La Ley 22/2009, a fin de reforzar la equidad, completa, con recursos adicionales del Estado, este Fondo de Garantía con dos nuevos Fondos de Convergencia Autonómica. Se señala como objetivo de los mismos “aproximar las Comunidades Autónomas de régimen común en términos de financiación por habitante ajustado y favorecer la igualdad, así como favorecer el equilibrio económico territorial” (art. 22). El primero es el Fondo de Competitividad, que pretende garantizar la convergencia de la financiación por habitante y reducir las diferencias de financiación per capita entre las Comunidades Autónomas, para lo que atiende a la población ajustada y a la capacidad fiscal (art. 23)6. Y el segundo es el Fondo de Cooperación, que tiene como objetivo el estímulo del crecimiento de la riqueza y la convergencia regional en términos de renta (art. 24)7. 2.2. Corresponsabilidad de las Comunidades Autónomas y el Estado en consonancia con sus competencias en materias de ingresos y gastos. Se reconoce en la Exposición de Motivos de la LO 3/2009 que con los acuerdos sobre el sistema de financiación de 1996 y 2001 incrementó la autonomía financiera de las Comunidades Autónomas y se les hizo más corresponsables de sus ingresos, pero se quiere seguir en esta línea de potenciar la autonomía y la corresponsabilidad fiscal en la 6 Según el apartado uno de este precepto: “Mediante este Fondo, se pretende garantizar que aquellas Comunidades Autónomas cuyos recursos por habitante ajustado proporcionados por el nuevo modelo previos a la aplicación de este Fondo sean inferiores a la media, teniendo en cuenta la capacidad fiscal de las Comunidades Autónomas, vean incrementados dichos recursos con arreglo a las reglas de funcionamiento de este Fondo”. Este fondo, señala el apartado segundo” se repartirá anualmente entre las Comunidades Autónomas de régimen común con financiación per cápita ajustada inferior a la media o a su capacidad fiscal, en función de su población relativa”. 7 Conforme al apartado segundo de este artículo, “Serán beneficiarias de dicho fondo aquellas Comunidades Autónomas de régimen común que cumplan alguna de las siguientes condiciones: a) Que tengan un PIB per cápita inferior al 90% de la media correspondiente a las Comunidades Autónomas de régimen común. El PIB per cápita se medirá en términos de la media correspondiente a los últimos tres años, que inicialmente se refiere al periodo 2007-2009. b) Que tengan una densidad de población inferior al 50% de la densidad media correspondiente a las Comunidades Autónomas de régimen común, ambos datos referidos al último año, que inicialmente es el 2009. c) Que teniendo un crecimiento de población inferior al 90% de la media correspondiente a las Comunidades Autónomas de régimen común, tengan una densidad de población por kilómetro cuadrado inferior a la cifra resultante de multiplicar por 1,25 la densidad media de las Comunidades Autónomas de régimen común. El crecimiento de población se medirá en términos del valor correspondiente a los tres últimos años, refiriéndose inicialmente al periodo 2007-2009. La densidad es la correspondiente al último año del periodo”. 7 gestión de los recursos públicos. De esta forma se aumenta el peso de los recursos tributarios sobre el total de la financiación de las mismas, se amplía la competencia normativa, la capacidad legal para modificar la distribución de los recursos tributarios y la participación y colaboración en las labores de gestión tributaria. En definitiva, en el nuevo sistema de financiación se amplían las potestades de decisión de las Comunidades Autónomas en materia fiscal. El sistema avanza en la idea, ya puesta de manifiesto en los modelos de 1996 y 2001, de ampliar su independencia financiera, pues la elevación de los porcentajes de los impuestos estatales cedidos a las Comunidades Autónomas incrementa los recursos fiscales propios y disminuye el peso de las transferencias del Estado. Ciertamente, como ya señalaba el propio Tribunal Constitucional, “no cabe duda alguna de que en los últimos años se ha pasado a una concepción del sistema de financiación autonómica como algo pendiente o subordinado a los Presupuestos Generales del Estado, a una concepción del sistema presidida por el principio de corresponsabilidad fiscal y conectada, no sólo con la participación en los ingresos del Estado, sino también y de forma fundamental, de la capacidad del sistema tributario para generar un sistema propio de recursos como fuente principal de los ingresos de Derecho público” (STC 289/2000, de 30 de noviembre, FJ 3). La ampliación del principio de corresponsabilidad fiscal en el nuevo sistema de financiación autonómico se produce a través de dos caminos: 2.2.1. Incremento del porcentaje de cesión de los tributos estatales La nueva redacción de artículo 11 de la LOFCA mantiene el listado de tributos que pueden ser cedidos a las Comunidades Autónomas, pero su relevancia deviene del incremento del porcentaje de cesión en los impuestos compartidos. Así, la participación en el Impuesto sobre la Renta de las Personas Físicas aumenta del 33 al 50 por 100, en el Impuesto sobre el Valor Añadido se eleva del 35 al 50 por cien, y la participación en los Impuestos Especiales de Fabricación, con excepción del Impuesto sobre la Electricidad, 8 pasa del 40 al 58 por cien. Cabe subrayar que son estos los porcentajes de participación establecidos en las disposiciones adicionales octava, novena y décima del reformado Estatuto de Cataluña. Como ya hemos indicado8, nos encontrábamos ante una contradicción normativa entre lo dispuesto en el Estatuto de Autonomía y las disposiciones previstas en el texto de la LOFCA vigente en el momento de su aprobación, que, como es sabido, determinaba unos porcentajes inferiores en la cesión de la recaudación de los impuestos estatales. Sin embargo, el Tribunal Constitucional, en su sentencia 31/2010, de 28 de septiembre, en la que se pronuncia sobre el recurso de inconstitucionalidad interpuesto contra diversos preceptos de la Ley Orgánica 6/2006, de reforma del Estatuto de Autonomía de Cataluña9, reinterpreta que con estas previsiones estatutarias únicamente se pone de manifiesto “el compromiso de la Generalitat y el Gobierno a acordar en Comisión Mixta —con sujeción a lo dispuesto en el marco de la cooperación multilateral y al ejercicio de las facultades de coordinación que competen al Estado en materia financiera— la elaboración y el contenido de un proyecto de ley ordinaria cuya sustanciación como expresión de la voluntad legislativa depende de la plena libertad de las Cortes Generales” (FJ 137). Nos llama la atención que en la argumentación del fallo se recurra a la doctrina establecida en la sentencia 181/1988, de 13 de octubre. En esta sentencia se considera a las normas estatutarias que imponen la elaboración de un proyecto de ley o Decreto–ley sobre el alcance y condiciones de las cesiones de tributos prescritas en el correspondiente Estatuto como una garantía procedimental que no impide, ni limita ni menoscaba la potestad legislativa plena del Estado. Pero, no se puede olvidar que esta sentencia se refería al apartado tercero de la disposición adicional sexta del Estatuto de Autonomía de Cataluña de 1979, que no delimitaba las condiciones de la cesión, por lo que tenía un alcance más limitado que las actuales disposiciones impugnadas, que determinan el porcentaje de cesión a Cataluña de los impuestos estatales. Ciertamente la 8 9 SANCHEZ PINO (2008, pág. 3077). BOE de 16 de julio de 2010. 9 sentencia 181/1988 reconoce que los Estatutos de Autonomía establecen “los tributos que se ceden a la respectiva Comunidad Autónoma”, sin que constituya un obstáculo a la potestad originaria del Estado para establecer tributos, pero señala que dicha previsión estatutaria es “en coherencia con la LOFCA”. Así, precisa que estas “prescripciones estatutarias de naturaleza procedimental deben entenderse referidas, sin duda, a la elaboración de las leyes específicas sobre el alcance y condiciones de la cesión a que se refiere el art. 10.2. de la LOFCA, en virtud de una interpretación armónica entre las normas de esta Ley Orgánica y de los Estatutos de Autonomía” (FJ 3). Es difícil, por tanto, trasladar esta doctrina tal cual a las disposiciones adicionales octava, novena y décima del actual Estatuto de Autonomía, pues, aun cuando no modifican directamente los porcentajes de cesión del modelo de sistema de financiación autonómico, presenta una clara contradicción con las condiciones de cesión establecida en la LOFCA vigente en el momento de aprobación del Estatuto, con lo que parece que se quiere predeterminar decisiones que corresponden al legislador estatal. En el voto particular del Magistrado Conde de Martín de Hijas se realiza inicialmente un genérico reproche de inconstitucionalidad a las citadas disposiciones adicionales, por invasión del ámbito reservado a la LOFCA. Pero, añade el Magistrado, que le resulta incompartible la interpretación que se hace en la sentencia, pues, si bien se evita su declaración de inconstitucionalidad, se niega para ello “los mandatos inequívocamente imperativos de dichas disposiciones, para afirmar que el Estado no ve mermada su libertad para disponer lo que crea deba hacer”. El Magistrado Delgado Barrio, en su voto particular, señala que la sentencia priva de virtualidad jurídica a las disposiciones adicionales octava, novena y décima, al quedar subordinadas a lo que decidan las Cortes Generales. Considera que son normas jurídicas inconstitucionales y nulas, por invasión de competencias del Estado. Similar parecer observamos en el voto particular del Magistrado Rodríguez Arriba, para quien estas disposiciones “quedan reducidas a la nada jurídica” y considera que mejor hubiera sido expulsarlas del ordenamiento jurídico. 10 En definitiva, el Tribunal Constitucional no se adentra a valorar la relación entre el Estatuto de Autonomía de Cataluña y la LOFCA, ni siquiera examina si la regulación estatutaria en materia financiera invade el área reservada a esta norma o la incidencia de la modificación de esta norma adecuándose su contenido a las previsiones estatutarias. Sino que, en líneas generales, realiza una interpretación armonizadora, de forma que, limitando su eficacia, intenta hacerla acorde con el carácter multilateral de la financiación autonómica. Esta limitación de los preceptos estatutarios es rechazada en los votos particulares comentados, en cuanto se considera que su validez ha de depender de la constitucionalidad de lo dispuesto, sin que quepa condicionarla por las normas a las que remite, estimando inconstitucional los preceptos que invaden el área reservada a la LOFCA. El alcance y condiciones generales de la cesión de los tributos se desarrolla en la Sección 2ª del Título II de la Ley 22/2009. Conforme a su artículo 26, se debe entender por rendimiento cedido: a) En el Impuesto sobre el Patrimonio, Impuestos sobre Sucesiones y Donaciones, Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, Tributos sobre el Juego, Impuesto Especial sobre Determinados Medios de Transporte e Impuesto sobre las Ventas Minoristas de Determinados Hidrocarburos, la recaudación líquida derivada de las deudas tributarias correspondientes a los distintos hechos imponibles cedidos. b) En el Impuesto sobre la Renta de las Personas Físicas, el importe de la recaudación efectivamente ingresada derivada de la parte de la deuda tributaria cedida. Se entiende por tal las cuotas líquidas autonómicas que los residentes en el territorio de la Comunidad Autónoma hayan consignado en la declaración del Impuesto, minorada en el 50 por ciento de las deducciones por doble imposición y de las compensaciones fiscales de la D.A 13º de la Ley 35/200610. 10 Hemos señalado en el texto el concepto principal que integra, en este caso, la deuda tributaria cedida, pero, precisa el art. 26.2 Ley 22/2009, que es el resultado de la suma de los siguientes conceptos: “2.º El resultado de aplicar el 50 por ciento a las cuotas líquidas de los contribuyentes que hayan optado por tributar por el Impuesto sobre la Renta de No Residentes, conforme al régimen fiscal especial aplicable a los trabajadores desplazados a territorio español regulado en el artículo 93 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las Leyes de 11 c) En el Impuesto sobre el Valor Añadido, Impuesto sobre la Cerveza, Impuesto sobre el Vino y Bebidas Fermentadas, Impuesto sobre Productos Intermedios, Impuesto sobre el Alcohol y Bebidas Derivadas, Impuesto sobre Hidrocarburos, Impuesto sobre las Labores de Tabaco e Impuesto sobre la Electricidad, el importe de la recaudación efectivamente ingresada derivada de la parte de la deuda tributaria cedida, entendiéndose como tal el porcentaje cedido del conjunto de ingresos líquidos de la Hacienda Estatal por los conceptos que integran cada uno de dichos impuestos, con criterio de caja, obtenidos una vez deducidas de la recaudación bruta las devoluciones reguladas en la normativa tributaria y, en su caso, las transferencias o ajustes (positivos o negativos) establecidos en el Concierto con la Comunidad Autónoma del País Vasco y en el Convenio con la Comunidad Foral de Navarra. Por lo que respecta a la aplicación de los tributos cedidos, las Comunidades Autónomas se podrán hacer cargo, por delegación del Estado, de la aplicación, de la potestad sancionadora y de la revisión, en su caso, de los Impuestos sobre el Patrimonio, sobre Sucesiones y Donaciones, sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, Especial sobre Determinados Medios de Transportes, sobre las Ventas Minoristas de Determinados Hidrocarburos y Tributos sobre el juego. De forma que la aplicación, la potestad sancionadora y la revisión del Impuesto sobre la Renta de las Personas Físicas, del Impuesto sobre el Valor Añadido y de los Impuestos Especiales de Fabricación queda reservada, en todo caso, a la Administración Tributaria del Estado (art. 19 LOFCA, en redacción dada por la LO 3/2009, y art. 54 Ley 22/2009). los Impuesto sobre Sociedades, sobre la Renta de No residentes y sobre el Patrimonio. 3.º El resultado de aplicar el 50 por ciento sobre los pagos a cuenta realizados o soportados por los contribuyentes residentes en el territorio de la Comunidad Autónoma que no estén obligados a declarar y que no hayan presentado declaración. 4.º El resultado de aplicar el 50 por ciento sobre los pagos a cuenta realizados o soportados por los contribuyentes residentes en el territorio de la Comunidad Autónoma que no estando incluidos en el apartado anterior no hayan presentado declaración dentro de los plazos establecidos por la normativa reguladora del Impuesto. 5.º La parte de la deuda tributaria que, correspondiente a la Comunidad Autónoma, sea cuantificada o, en su caso consignada, por actas de inspección, liquidaciones practicadas por la Administración y declaraciones presentadas fuera de los plazos establecidos por la normativa reguladora del impuesto. A estos efectos, se entenderá por deuda tributaria la constituida por la cuota líquida más los conceptos a que se refiere el apartado 2 del artículo 58 de la Ley 58/2003, de 17 de diciembre, General Tributaria, con excepción de los recargos previstos en sus letras c) y d), y en su caso, por los pagos a cuenta del impuesto. Esta partida se minorará en el importe de las devoluciones por ingresos indebidos que deban imputarse a la Comunidad Autónoma, incluidos los intereses legales. 12 2.2.2. Atribución de nuevas competencias normativas sobre los tributos cedidos La nueva redacción del artículo 19 de la LOFCA incrementa en determinados aspectos las competencias normativas que las Comunidades Autónomas podían asumir sobre los tributos ya cedidos, de forma que amplía el margen de discrecionalidad de éstas en el diseño de los tributos cedidos. Así, cabe destacar que se aumentan las competencias normativas de las Comunidades Autónomas en el Impuesto sobre la Renta de las Personas Físicas, ampliándolas en materia de fijación del mínimo personal y familiar, aprobación de escala autonómica del impuesto y deducciones en la cuota. Sin embargo, al igual que ocurría en el sistema anterior, no se atribuyen competencias normativas en relación con el Impuesto sobre el Valor Añadido y con los Impuestos Especiales de Fabricación, dada la imposibilidad que deriva de la normativa de la Unión Europea. El alcance de las competencias normativas sobre los tributos cedidos se precisa en la Sección 4ª del Título II de la Ley 22/2010, cuya sistemática seguimos en su exposición: - Impuesto sobre la Renta de las Personas Físicas (art. 46): a) El importe del mínimo personal y familiar aplicable para el cálculo del gravamen autonómico. b) La escala autonómica aplicable a la base liquidable general, cuya estructura debe ser progresiva, pero ya no debe tener el mismo número de tramos que la tarifa estatal. c) Deducciones en la cuota íntegra autonómica por a. Circunstancias personales y familiares, por inversiones no empresariales y por aplicación de renta, siempre que no supongan, directa o indirectamente, una minoración del gravamen efectivo de alguna o algunas categorías de renta. b. Subvenciones y ayudas públicas no exentas que perciban de la Comunidad Autónoma, con excepción de las que afecten al desarrollo de actividades económicas o a las rentas que se integren en la base del ahorro (novedad). d) Aumentos o disminuciones en los porcentajes de deducción por inversión en vivienda habitual. 13 - Impuesto sobre el Patrimonio (art. 47): a) Mínimo exento. b) Tipo de gravamen. c) Deducciones y bonificaciones en la cuota. - Impuesto sobre Sucesiones y Donaciones (art. 48): a) Reducciones de la base imponible, tanto para las transmisiones inter vivos, como para las mortis causa. b) Tarifa del impuesto. c) Deducciones y bonificaciones de la cuota. d) La gestión y liquidación - Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (art. 49): a) Tipos de gravamen, tanto en relación con los documentos notariales de la modalidad “Actos Jurídicos Documentados”, como en relación con la modalidad “Transmisiones Patrimoniales Onerosas” (para las concesiones administrativas, transmisiones de bienes muebles e inmuebles, constitución de derechos reales –salvo los de garantía- que recaigan sobre estos bienes y arrendamientos de los mismos). b) Deducciones y bonificaciones de la cuota. c) La gestión y liquidación. - Tributos sobre el juego (art. 50): a) Exenciones. b) Base imponible. c) Tipos de gravamen y cuotas fijas. d) Bonificaciones. e) Devengo. f) Aplicación de los tributos. - Impuesto Especial sobre Determinados Medios de Transportes (art. 51): a) Tipos de gravamen, podrá incrementar los correspondientes al art.70.1 de la Ley de Impuestos Especiales en un 15 por ciento como máximo. - Impuesto sobre las Ventas de Determinados Hidrocarburos (art. 52) a) Tipos de gravamen, dentro de los márgenes que se establecen en este 14 precepto, para lo que se atiende al producto gravado. b) Gestión, liquidación, recaudación e inspección. Cabe traer a colación, con carácter ilustrativo, la respuesta del Tribunal Constitucional en relación con la impugnación del artículo 204.1 del Estatuto de Cataluña, en el que se atribuye a la Agencia Tributaria de Cataluña la gestión, recaudación, liquidación e inspección de “los tributos estatales totalmente cedidos a la Generalitat”. En la sentencia 30/2010 se puede leer que «el enunciado responde a la naturaleza propia del Estatuto como norma de cabecera del ordenamiento autonómico, que puede incluir en su seno las prescripciones generales de su autonomía financiera siempre que no menoscabe el ámbito del legislador orgánico y el marco general de coordinación y cooperación que es característico de esta materia. Así tenemos que considerar que se hace en este caso, pues el art. 204.1 EAC contiene un enunciado de principio sobre las potestades de gestión de los tributos cedidos, sin mayor especificación; enunciado que es respetuoso con la competencia originaria del Estado en materia tributaria (“por delegación del Estado”) y que queda sometido a lo que pueda establecerse sobre dicha delegación en la normativa estatal reguladora de la cesión» (FJ 132). 3. PRINCIPIOS QUE SE DESARROLLAN EN EL NUEVO SISTEMA DE FINANCIACIÓN AUTONÓMICO 3.1. Principio de lealtad institucional. Este principio se incorporó a la enumeración de los principios que rigen la actividad financiera de las Comunidades Autónomas, recogida en el artículo 2.1 de la LOFCA, en la redacción dada a este precepto por la Ley Orgánica 7/2001. Se trata de un principio que, si bien no aparece expresamente mencionado en nuestra Constitución, se considera “como una exigencia inexcusable de la propia naturaleza del régimen autonómico, de la estructura compuesta del Estado”11. La actitud de lealtad constitucional impone a todos los entes territoriales un comportamiento fiel al sistema y a guardar una 11 Informe sobre el Proyecto de Ley General de Cooperación Autonómica, tomo I, pág. 22, Ministerio de Administraciones Públicas. 15 conducta amistosa y de cooperación con los demás entes, pues, como reconoce el propio Tribunal Constitucional, exige “una conjunción de actividades de las autoridades estatales y autonómicas... que... no sólo debe atenerse al respeto estricto de las competencias ajenas, incluida, en su caso, la de coordinación de la actividad económica, sino también a los principios de colaboración y de solidaridad” (STC 152/1988, de 20 de julio, FJ 6). De forma que, como ha reconocido el propio Tribunal, las actuaciones entre el Estado y las Comunidades Autónomas han de estar presididas por el principio de lealtad, principio que “resulta esencial en las relaciones entre las diversas instancias del poder territorial y constituye un soporte esencial del funcionamiento del Estado autonómico y cuya observancia resulta obligada” (STC 13/2007, de 18 de enero de 2007). En la Exposición de Motivos de la LO 3/2009 se indica que con la nueva redacción del apartado Uno del artículo 2 de la LOFCA se concreta la regulación y aplicación del principio de lealtad institucional. Ya indicábamos que sorprendía constatar como su plasmación en la LOFCA no se establecía con carácter general, al igual que en la Ley 30/1992, sino que se circunscribía al Estado, cuando quizá hubiera sido más lógico extenderlo también a la actuación de las Comunidades Autónomas, tanto frente al Estado, como frente al resto de Comunidades12. Y así se hace en la nueva redacción, al disponerse en la letra g del artículo 2.Uno LOFCA que la lealtad institucional “determinará el impacto, positivo o negativo, que puedan suponer las actuaciones legislativas del Estado y de las Comunidades Autónomas en materia tributaria o la adopción de medidas que eventualmente puedan hacer recaer sobre las Comunidades Autónomas o sobre el Estado obligaciones de gasto no previstas a la fecha de aprobación del sistema de financiación vigente”. También se incorpora no sólo la obligación de realizar la valoración de las mismas, sino también la previsión de la correspondiente compensación, al seguir disponiendo el citado apartado que “deberán ser objeto de valoración quinquenal en cuanto a su impacto, tanto en materia de ingresos como de gastos, por el Consejo de Política Fiscal y Financiera de las Comunidades Autónomas, y en su caso compensación, mediante modificación del Sistema de Financiación para el siguiente quinquenio”. 12 SÁNCHEZ PINO (2003, pág. 650). 16 Este principio se concreta en la Disposición Adicional Sexta de la Ley 22/2009, que en su primer párrafo precisa que la Administración General “establecerá todos los mecanismos que garanticen que las normas estatales que supongan incremento de gasto o reducciones de los ingresos tributarios de las Comunidades Autónomas contengan la valoración correspondiente”. En este sentido, cabe citar la Disposición Transitoria Sexta de la misma Ley, en la que se cuantifica la compensación estatal que han de recibir las Comunidades Autónomas por la supresión del gravamen del Impuesto sobre el Patrimonio, al indicar que recibirán el importe transferido por la Agencia Estatal de la Administración Tributaria por dicho impuesto en el año 2008. A estos efectos, la Disposición Adicional Séptima de esta Ley prevé que quinquenalmente se determine el impacto, positivo o negativo, de las actuaciones del Estado y de las Comunidades Autónomas, en el seno del Consejo de Política Fiscal y Financiera, a propuesta del Comité Técnico Permanente de Evaluación. Por otra parte, en el párrafo segundo de la Disposición Adicional Sexta se indica que con la aportación de recursos adicionales por parte del Estado se garantiza la suficiencia financiera de las Comunidades Autónomas, con lo que se da satisfacción al principio de lealtad institucional. 3.2. Principio de Coordinación Este principio constituye uno de los límites de la autonomía financiera de las Comunidades Autónomas que establece explícitamente la Constitución (art. 156.1), y, según el Tribunal Constitucional, se encuentra delimitado en el artículo 2.1.b de la LOFCA, que reconoce al Estado la facultad de “adoptar las medidas oportunas tendentes a conseguir la estabilidad económica interna y externa y la estabilidad presupuestaria, así como el desarrollo armónico entre las diversas partes del territorio español”. No obstante, como dicho Tribunal ha tenido ocasión de indicar, este principio “no permite la adopción por el Estado de cualquier medida limitativa de aquella autonomía financiera sino únicamente de las que tengan una relación directa con las exigencias de la política 17 económica general de carácter presupuestario dirigida a la consecución y mantenimiento de la estabilidad económica interna y externa” (STC 237/1992, de 15 de diciembre, FJ 4). A estos efectos, cabe resaltar el artículo 61 de la Ley 22/209 que, en idénticos términos al artículo 53 de la Ley 21/2001 con el anterior sistema de financiación autonómica, contempla con carácter general la necesaria colaboración en todos los órdenes entre Administraciones, tanto entre el Estado y las Comunidades Autónomas, como entre éstas. También podemos citar los artículos 62 y 63 de la Ley 22/2009, referidos a la comunicación de los hechos constitutivos de delitos y la información sobre cuentas bancarias, respectivamente. Pero es el Título IV de la Ley 22/2009 el que regula los órganos de coordinación de la gestión tributaria entre las Administraciones tributarias del Estado y las Comunidades Autónomas. Por un lado, se crea el Consejo Superior para la Dirección y Coordinación de la Gestión Tributaria, un órgano que refunde los anteriores Consejo Superior de Dirección y Comisión Mixta de Coordinación de la Gestión Tributaria. El nuevo órgano colegiado cuenta con la participación de todas las Comunidades Autónomas y está encargado de coordinar la gestión de los tributos cedidos, tanto de los gestionados por la Agencia Estatal de la Administración Tributaria, como por las Administraciones tributarias autonómicas (art. 65 Ley 22/2009). Por otro, se mantienen los Consejos Territoriales para la Dirección y Coordinación de la Gestión Tributaria, con su composición, organización y funciones (art. 66 Ley 22/2009). Esta coordinación entre las Administraciones tributarias también se refuerza con el incremento de competencias normativas que resulta de la nueva redacción del artículo vigésimo de la LOFCA. Este precepto posibilita que las leyes de cesión a las Comunidades Autónomas establezcan la asunción por éstas de las competencias para el ejercicio de la función revisora en vía administrativa de los actos dictados por sus propios órganos de gestión sobre tributos cedidos totalmente13, sin perjuicio de la colaboración que pueda 13 Cabe citar como ejemplo la Ley 18/2010, de 16 de julio, del régimen de cesión de tributos del Estado a la Comunidad Autónoma de Andalucía y de fijación del alcance y condiciones de dicha cesión, que en su artículo 2 establece la asunción por parte de la Comunidad de la competencia para la resolución de las 18 establecerse con la Administración Tributaria del Estado. El alcance de esta delegación de competencias en relación con la revisión en vía administrativa se desarrolla en el artículo 59 de la Ley 22/2009, que establece los procedimientos, recursos y reclamaciones a los que se extiende. No obstante, se ha de reconocer que, con anterioridad a la reforma de la LOFCA, en algunos Estatutos de Autonomía ya se disponía la asunción por parte de las Comunidades Autónomas de las competencias para la resolución de las reclamaciones económico-administrativa, lo que dio lugar a discusiones sobre su operatividad. Así, el artículo 205 del Estatuto de Cataluña fue impugnado ante el Tribunal Constitucional, por contener una atribución a favor de órganos autonómicos de potestades de revisión de las reclamaciones relativas a los tributos cedidos, lo que sólo podría hacer la Ley estatal que regule la cesión del tributo y que, en todo caso, la LOFCA atribuía a los órganos económicos administrativos del Estado. El Tribunal Constitucional, en la citada sentencia de 28 de junio de 2010, salva la constitucionalidad del precepto considerando que no pone en cuestión el régimen jurídico de la cesión de tributos del Estado a las Comunidades Autónomas, al entender que «la referencia a “sus propios órganos económicos-administrativos” tiene una dimensión exclusivamente autoorganizadora, sin que dicho nomen atraiga hacia la Generalitat cualquier competencia revisora en la vía económica-administrativa, competencia que sólo puede establecerse la Ley estatal; en suma, la disposición estatutaria no afecta a la competencia del Estado en el establecimiento del alcance de la autonomía financiera de las Comunidades Autónomas, de acuerdo con lo establecido en los arts. 156 y 157 CE (SSTC 192/2000, FJ 10; y 156/2004, FJ 6), puesto que dicha competencia estatal puede ejercerse de manera plena» (FJ 133). En consecuencia, no deben quedar ahora dudas sobre la validez de la cesión de tal competencia, en cuanto que esta colaboración ya sí se recoge en el marco orgánico general que disciplina el ejercicio de las competencias financieras de las Comunidades Autónomas (LOFCA) y en las pertinentes leyes estatales de cesión de tributos a las respectivas Comunidades Autónomas. reclamaciones económico-administrativas, de acuerdo con lo establecido en su Estatuto de Autonomía y en el artículo 20 de la LOFCA. 19 Bibliografía SANCHEZ PINO (2003): “Los principios del sistema español de financiación autonómico”, en la obra Hacienda Autonómica y Local, Dirección PITA GRANDAL, Torculo Edicions, Vigo. SANCHEZ PINO (2008): “La reforma de los Estatutos de Autonomía y la financiación autonómica”, en la obra Estudios Jurídicos en memoria de don Cesar Albiñana GarcíaQuintana, Dirección VILLAR EZCURRA, Instituto de Estudios Fiscales, Madrid. 20