Principios de Finanzas - Universidad Complutense de Madrid

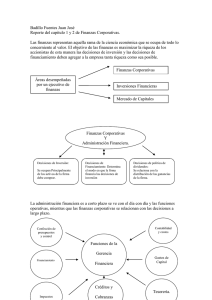

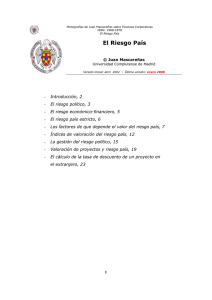

Anuncio

Monografías de Juan Mascareñas sobre Finanzas Corporativas ISSN: 1988-1878 Principios de Finanzas Principios de Finanzas © Juan Mascareñas Universidad Complutense de Madrid Versión inicial: mayo 1999 - Última versión: junio 2007 - El comportamiento financiero egoísta, 2 - Las dos caras de la transacción, 3 - La señalización, 4 - La conducta financiera, 6 - Las ideas valiosas, 7 - La ventaja comparativa, 8 - El flujo de caja incremental, 9 - El valor de la opción, 10 - El binomio rendimiento-riesgo, 10 - La diversificación del riesgo, 11 - La eficiencia del mercado de capitales, 12 - El valor temporal del dinero, 14 1 Monografías de Juan Mascareñas sobre Finanzas Corporativas ISSN: 1988-1878 Principios de Finanzas 1. INTRODUCCIÓN1 La teoría financiera vigente se puede descomponer en una serie de principios que proporcionan la base para comprender las transacciones financieras y la toma de decisiones en el ambiente financiero. Dichos principios están basados en la deducción lógica y en la observación empírica. Puede que algunos casos reales no se ajusten totalmente a lo aquí comentado pero, en todo caso, la mayoría de los prácticos los considera una forma válida de describir el mundo de las finanzas. Los cuatro primeros principios atañen al ambiente económico competitivo, los cuatro siguientes se refieren al valor y la eficiencia económica, y los cuatro restantes a las transacciones financieras (véase la figura 1). Fig.1 Los principios de finanzas 2. AMBIENTE ECONÓMICO COMPETITIVO 2.1 El comportamiento financiero egoísta Este principio parte del supuesto de que, desde el punto de vista económico, las personas actúan racionalmente, esto es, buscan su propio interés financiero persiguiendo obtener el máximo beneficio posible. Ahora bien, este principio no niega la importancia de las consideraciones “humanas”, ni sugiere que el dinero sea lo más importante en la vida de cada persona. Simplemente señala que, si todo lo demás da igual, cada parte de una transacción buscará el curso de acción que le resulte más beneficioso (es evidente que el grado de ambición también cuenta y, por tanto, hay personas que se conforman con conseguir menos que lo que otras desean) 1 Para la realización de este epígrafe se han seguido EMERY, Douglas y FINNERTY, John (1991): Principles of Finance. West Publishing Co. St. Paul (MN). Págs.: 20-38 y KEOWN, Arthur; SCOTT, David; MARTIN, John; y PETTY, Jay (1996): Basic Financial Management. Prentice Hall. Englewood Cliffs (NJ). (7ª ed.). Págs.: 15-23 2 Monografías de Juan Mascareñas sobre Finanzas Corporativas ISSN: 1988-1878 Principios de Finanzas Claro está, que cada vez que una persona elige un curso de acción determinado, renuncia a la posibilidad de tomar otro diferente. A esto se le denomina coste de oportunidad, que es la diferencia entre el valor de la acción elegida y el valor de la mejor alternativa. El coste de oportunidad es un indicador de la importancia relativa de una decisión determinada. El decisor elegirá aquél curso de acción que tenga un mayor coste de oportunidad (es decir, en el que más deje de ganar). Así, por ejemplo, el coste del capital de la empresa indica el coste de oportunidad de los inversores que financian los proyectos de inversión de la empresa, y al elegir el proyecto que promete generar un mayor valor actual neto también estamos aplicando la idea de coste de oportunidad. Otra aplicación del principio del comportamiento financiero egoísta es la denominada teoría de la agencia2, que analiza el comportamiento individual en situaciones que implican una relación entre agente y principal, y los conflictos de intereses entre ambos. Una persona, el agente, es responsable de tomar decisiones en nombre de otra, el principal, pero aquél perseguirá su propio beneficio antes que el del principal. Muchos de los contratos que conforman una empresa pueden ser analizados como relaciones de agencia (relaciones entre directivos y accionistas, entre accionistas y obligacionistas, entre directivos y obligacionistas, etcétera). 2.2. Las dos caras de la transacción En toda transacción financiera existen, al menos, dos partes. Para cada venta habrá un comprador y para cada compra existirá un vendedor. Y ambas partes seguirán el principio del comportamiento financiero egoísta buscando beneficiarse de dicha transacción a costa de la otra parte. La mayoría de las transacciones financieras tienen lugar debido a una diferencia en las expectativas acerca del comportamiento futuro del precio del activo objeto de la transacción. Esto es, el comprador espera que el precio aumente en el futuro lo que le permitirá obtener una ganancia de capital; el vendedor cree que el precio tenderá a descender así que deshaciéndose del activo, o bien realiza un beneficio, o bien evita una mayor pérdida. En el momento de la transacción ambos creen tener razón, pero con el transcurso del tiempo sólo uno la tendrá. La mayoría de las transacciones resultan ser juegos de suma cero, esto es, situaciones en las que un jugador gana sólo a expensas de lo que el otro pierde. Así, por ejemplo, en una compraventa un mayor precio del producto perjudica al comprador y beneficia al vendedor; un precio rebajado perjudica a éste último y beneficia al adquirente. Pero no hay que perder de vista que en el momento de la transacción ambos creen beneficiarse con la misma, cuando en realidad sólo uno de ellos se beneficia a costa del otro, claro que en ese momento no se puede 2 Sobre la teoría de la agencia véase Mascareñas, Juan (2007): “Contratos financieros PrincipalAgente”. Monografías de Juan Mascareñas sobre Finanzas Corporativas. En http://www.ucm.es/info/jmas/monograf.htm 3 Monografías de Juan Mascareñas sobre Finanzas Corporativas ISSN: 1988-1878 Principios de Finanzas saber quién es el ganador y quién el perdedor (si ambas lo supiesen no habría transacción3). Existen excepciones, pero la gran mayoría de las mismas son resultado de la política fiscal del Estado que crea situaciones en las que ambas partes pueden realmente salir beneficiadas. Por ejemplo, una fusión de sociedades puede permitirles pagar entre ambas menos impuestos que los que pagarían sino se fusionaran. Lógicamente, las empresas buscarán la forma de pagar menos impuestos, lo que es consistente con el principio del comportamiento financiero egoísta. Hay ejecutivos que subestiman este principio cuando piensan, erróneamente, que son superiores a los directivos de la contraparte de la transacción. Este comportamiento orgulloso y arrogante, al que se conoce con la palabra griega hubris4, ha dado lugar a operaciones de adquisición de empresas por las que se pagó un precio bastante mayor que el que valían (bien porque los directivos pensaban que el mercado las valoraba mal o porque creían que podían dirigirlas mejor que su anterior equipo directivo) y que acabaron produciendo pérdidas importantes a los accionistas de la empresa adquirente. Es decir, con su comportamiento los directivos no sólo no crearon valor a su propia empresa sino que lo destruyeron. En conclusión, cada transacción tiene dos partes y su contraparte es, al menos, tan trabajadora, brillante y creativa como usted. Por tanto, subestimarla es un error que puede resultarle muy caro. 2.3. La señalización Cualquier acción financiera implica una transmisión de información. A causa del principio del comportamiento financiero egoísta, una decisión de comprar o vender un activo puede transmitir información sobre las condiciones del activo, o sobre las expectativas del inversor, o de sus planes para el futuro, etcétera. La importancia de la señalización descansa en la asimetría de la información, es decir, en que unas personas disponen de una información de la que carece el resto del mercado, por ello los actos realizados por aquéllas –las señales- servirán a éste último para inferir cuál es la información de que disponen. Entre los actos financieros claramente transmisores de información tenemos: el anuncio de la distribución de dividendos, el desdoblamiento de acciones, la ampliación de capital, la forma de pago en una adquisición de empresas, etcétera. De todos estos actos financieros se puede extraer información útil en el sentido de que ellos pueden indicar un cambio en las expectativas de la directiva con respecto al comportamiento de los flujos de caja futuros esperados. 3 Aquí es donde aparece el problema del uso de la información privilegiada, que permite que una de las dos partes sí sepa que va a beneficiarse con la transacción a costa de la otra parte que ignora dicha información. 4 Sobre este punto puede consultarse ROLL, Richard (1996): “La hipótesis del orgullo arrogante de las absorciones corporativas”. Análisis Financiero nº 68. Págs.: 22-37 5 Una discusión sobre estos temas puede consultarse por ejemplo en: SUAREZ, Andrés (1997): Decisiones Optimas de Inversión y Financiación en la Empresa. Pirámide. Madrid. (18ª ed.); BREALEY, Richard y MYERS, Stewart (2003): Principios de Finanzas Corporativas McGraw Hill. Madrid (7ªed.); ROSS, Stephen; WESTERFIELD, Randolph y JAFFE, Jeffrey (1997): Finanzas Corporativas. McGrawHill. Madrid. (3ªed.) 4 Monografías de Juan Mascareñas sobre Finanzas Corporativas ISSN: 1988-1878 Principios de Finanzas Por ejemplo, si en la negociación de la adquisición de una compañía, el potencial adquirente ofrece pagar con acciones propias el vendedor podría llegar a pensar que dichas acciones están sobrevaloradas en el mercado (porque si estuviesen infravaloradas no se ofrecerían como medio de pago sino que la adquisición de las acciones de la empresa, que se pretende adquirir, se realizaría a cambio de dinero líquido), lo que puede condicionar el precio que se acuerde finalmente. En otras situaciones las decisiones pueden ser mal interpretadas porque se supone que muestran una información que realmente no llevan. Esto nos hace mencionar el problema de la selección adversa que surge cuando el mero hecho de poner a la venta cierto tipo de activo se considera una mala señal porque los potenciales clientes creen que dicho acto se debe a la mala calidad del activo. La selección adversa suele desalentar la inclusión de productos de buena calidad en el mercado. Así, por ejemplo, en los mercados de deuda cuando los prestamistas tienen dificultad en averiguar el grado de riesgo de los proyectos, proporcionarán el préstamo con un tipo de interés acorde al riesgo medio; el resultado es que los prestatarios con proyectos de menor riesgo se verán abocados a pagar un interés superior al que debieran, mientras que los de proyectos de alto riesgo pagarán un tipo de interés inferior. La conclusión es que aquellos prestatarios que tengan proyectos de bajo riesgo no se endeudarán en ese mercado y los mejores proyectos no podrán ser financiados; además, existirá un efecto de atracción sobre los proyectos más arriesgados que podrán financiarse a un coste inferior al que debieran. Lectura 1 San José salva la cara a los Fermoselle y UBS después de la desastrosa salida a bolsa de Parquesol elconfidencial.com @Eduardo Segovia. Martes, 01 de agosto de 2006 La OPA que la constructora San José presentó el viernes pasado sobre Parquesol es una maniobra perfectamente diseñada para que todo el mundo salga ganando... o, mejor dicho, para que sus protagonistas puedan salvar la cara y nadie salga perdiendo. A saber: los Fernández Fermoselle, propietarios de la inmobiliaria, consiguen el dinero que no lograron en la OPV; el banco que dirigió la operación (UBS) logra borrar del mapa la peor salida a bolsa de la historia española; los inversores que acudieron recuperan su dinero, y San José obtiene un puente para salir a bolsa. Como publicaba ayer El Confidencial, los propietarios del 54,8% de Parquesol no se quedaron con un euro de los ingresos de la OPV, ya que los utilizaron para pagar la deuda que mantenían con la aseguradora Lagun Aro, antiguo socio de la inmobiliaria. Precisamente, que el motivo de la OPV fuera aliviar sus compromisos financieros y no el crecimiento de la compañía fue una causa principal del desastre de la acción en bolsa, según los analistas. El patrimonio familiar de los Fermoselle se limitaba al porcentaje que les quedaba en la inmobiliaria, y cundió la alarma cuando ese capital se redujo en un 30% debido al desplome de la acción desde los 23 euros de la oferta hasta el mínimo de 16,10 euros de finales de 5 Monografías de Juan Mascareñas sobre Finanzas Corporativas ISSN: 1988-1878 Principios de Finanzas mayo. Ahora, la OPA a 23,10 euros les permite recuperar esas pérdidas y, por fin, materializar las plusvalías que acumulan en la compañía (que son muy altas dado que son los fundadores). El compromiso de no reducir su participación por debajo del 50,1% en dos años se refería a los demás accionistas –Caja Castilla-La Mancha y Caja Burgos– y al coordinador de la OPV, UBS... que está encantado de que se rompa tal compromiso. Fuentes del mercado aseguran que ha sido el propio banco de inversión suizo quien se ha encargado de negociar y encontrar un comprador para Parquesol. UBS borra su pasado Y es que UBS es el que más gana con la OPA para poder borrar de la memoria la infausta la salida a bolsa de la inmobiliaria. Sus competidores han hecho mucha sangre con este fracaso, hasta el punto de que la entidad no ha conseguido participar en la dirección de ninguna OPV posterior este año. Un ejecutivo de un banco de inversión explica que “hay una competencia feroz y hay algunas casas que están dispuestas a aceptar cualquier precio que pida el vendedor con tal de llevarse el mandato. A cambio, tienen que asumir el riesgo de que el mercado no acepte una valoración tan alta, que es lo que le ha pasado a UBS”. Otro experto en colocaciones explica también que “Parquesol no tenía nada que justificara el sobreprecio con que salía a bolsa. Mientras Astroc, Riofisa y hasta Renta Corporación pueden presentarse como inmobiliarias ‘diferentes’, Parquesol es una inmobiliaria tradicional, totalmente expuesta al ciclo y, además, con una fuerte concentración geográfica”. En lo que todo el mundo coincide es en que “al final, el mercado siempre te pone en tu sitio”. Algo que se puede aplicar a todas las OPVs, por otra parte. Los inversores institucionales que acudieron a la OPV (no había tramo minorista) podrán salirse del valor sin más pérdidas que el coste de oportunidad de haber invertido en Parquesol en vez de en otra cosa. Y nos queda el comprador, San José. ¿Por qué está dispuesto a pagar un precio que el mercado ha considerado muy sobrevalorado? Por un lado, tiene que pagar prima de control para asegurarse el 50,8% que se han comprometido a vender los Fermoselle. Por otro, puede integrar Parquesol con su división inmobiliaria, que será claramente potenciada. En tercer lugar, la empresa que preside Jacinto Rey puede dar el salto al parqué con esta operación, como ya hizo en su día Sacyr con Vallehermoso, por ejemplo. Para ello, tendría que plantear una fusión posterior a la OPA, que podría incluir una ampliación de capital o un intercambio de activos. 2.4. La conducta financiera Si el principio de la señalización dice que la realización de un acto transmite información, el principio de la conducta financiera tiene que ver con el esfuerzo para utilizar dicha información. Podemos resumirlo, diciendo que cuando todo lo demás falla, esto es, cuando carezcamos de ideas acerca de la solución de un problema financiero, deberemos actuar como lo hagan nuestros competidores, es decir, el mercado. En finanzas hay decisiones que no pueden ser tomadas apoyándose en la teoría al estar ésta incompleta o ser ambigua como, por ejemplo, las decisiones sobre la composición óptima de la estructura de capital de la empresa o sobre el 6 Monografías de Juan Mascareñas sobre Finanzas Corporativas ISSN: 1988-1878 Principios de Finanzas reparto idóneo de la dividendos por citar sólo dos casos donde la teoría existente no soluciona los problemas de carácter práctico de las empresas5. La solución obvia consiste en observar a las empresas similares del sector en el que operamos para ver qué decisiones han adoptado en el pasado y en el presente, con el objetivo de ver si es posible ponerlas en práctica en nuestra empresa. A este tipo de conducta se la denomina "efecto industrial" pero en el área financiera le denominaremos “principio de la conducta financiera”. Hay dos situaciones típicas donde se puede aplicar dicho principio: 1ª. Cuando hay una limitación a nuestro conocimiento de la situación, generalmente, porque la teoría es insuficiente. 2ª. Cuando resulta más barato que buscar la información necesaria para tomar una decisión a través de un método más preciso. Esto es, la teoría dice lo que hay que hacer pero la información necesaria para realizarlo es muy cara de conseguir, en tales casos, siguiendo este principio se puede conseguir una aproximación barata del resultado correcto. Este principio puede ser difícil de utilizar. Primero hay que estar seguro de que no existe claramente un curso de acción idóneo. Si esto es así, procederemos a buscar la compañía líder de nuestro sector industrial, si es que existe, con objeto de guiarnos por ella. Finalmente, extrapolaremos las decisiones de la misma a nuestra empresa para elegir el mejor curso de acción. Este principio lleva a soluciones aproximadas en el mejor de los casos y a "un ciego dirigiendo a otro ciego" en el peor, pero esto no le resta utilidad en ciertas situaciones. La valoración de empresas a través de los múltiplos del mercado o de las empresas comparables es una aplicación de este principio. Este método supone que el valor de la empresa, que estamos valorando, debe estar en línea con la media de las empresas de su sector, lo que no tiene por qué ocurrir (aunque en ocasiones no hay otro camino ante la falta de información sobre la empresa). Un corolario de este principio da lugar en muchas situaciones de competencia a la aparición del denominado polizón (free rider), que aquí podríamos traducir libremente por imitador. Sucede cuando un "líder" gasta recursos financieros para determinar el mejor curso de acción y un "imitador" recibe los beneficios de ello simplemente plagiando las decisiones del anterior. 3. VALOR Y EFICIENCIA ECONÓMICA 3.1 Las ideas valiosas Parte de la base de que las nuevas ideas (la creación de nuevos productos o servicios) pueden proporcionar rendimientos extraordinarios. La mayoría de estas ideas rentables ocurren en el mercado de los activos reales, aunque la Ingeniería 7 Monografías de Juan Mascareñas sobre Finanzas Corporativas ISSN: 1988-1878 Principios de Finanzas Financiera6 se ha encargado de lanzar productos muy rentables en el campo financiero. Pero para que la idea sea realmente valiosa es necesario crear unas barreras de entrada a la competencia como, por ejemplo, el registro de la patente, o la necesidad de realizar fuertes inversiones para su desarrollo, que difícilmente podrá acometer la competencia. Puede parecer difícil el reconciliar este principio con el de la eficiencia en los mercados de capitales. Ambos muestran que aunque los mercados financieros sean eficientes y exista una gran competencia en los mismos, puede crearse un nuevo producto, servicio, o idea, que proporcione rendimientos extraordinarios. La diferencia fundamental entre ambos es que el principio de las ideas valiosas se refiere a la ganancia asociada al creador de la oportunidad, mientras que el de la eficiencia hace referencia al rendimiento asociado con la simple adquisición de parte de la oportunidad (imagínese una empresa que desarrolle un modelo revolucionario de ordenador -la idea u oportunidad-, cuando el mercado se dé cuenta de que es una idea valiosa querrá participar en la misma adquiriendo acciones de la empresa, lo que impulsará su cotización al alza -principio de la eficiencia-). 3.2 La ventaja comparativa Este principio es la base de nuestro sistema económico. Si cada persona hiciese aquello que hace mejor, tendríamos desempeñando cada tipo de trabajo a los más cualificados. De esta forma se crearía eficiencia económica, dado que pagaríamos a otros por hacer el trabajo que saben hacer mejor que nosotros y éstos, a su vez, nos pagarían por realizar lo que hagamos mejor que ellos. Este principio de la ventaja comparativa es la base del comercio internacional. Cada país produce los bienes y servicios que puede realizar más eficientemente y al comerciar entre sí ambos se benefician mutuamente. Lectura 2 Extracto del libro: El Economista Camuflado de Tim Harford7 La ventaja comparativa es la base de la manera en que los economistas piensan sobre el comercio. Veámoslo de esta manera: ¿quién es mejor como escritor economista: E. O. Wilson o yo? El profesor Wilson es «uno de los más grandes pensadores del siglo XX» y se le considera uno de los mejores científicos vivos del mundo» según la solapa de su libro Consilience. Su capítulo sobre ciencias sociales fue escrito tras haber entrevistado a algunos de los más grandes economistas del mundo; esto dio como resultado una explicación perspicaz, la cual me introdujo en muchas de las cosas que no sabía sobre la economía. La verdad es que probablemente E. O. Wilson sea mejor economista que yo. 6 La ingeniería financiera trata de la construcción de productos financieros sofisticados a través de la utilización de los contratos a plazo, de las opciones, de los futuros y de las permutas financieras o swaps. 7 HARFORD, Tim (2007): El Economista Camuflado. Ed Temas de Hoy. Madrid. Págs.: 244-245 8 Monografías de Juan Mascareñas sobre Finanzas Corporativas ISSN: 1988-1878 Principios de Finanzas Así que sé cuándo soy derrotado: ¿para qué escribir un libro sobre economía cuando el profesor Wilson puede escribir uno mejor? La respuesta es: por la ventaja comparativa. Debido a la ventaja comparativa, el profesor Wilson no ha escrito un libro sobre economía, y estoy casi seguro de que nunca lo hará. Le debemos la idea de ventaja comparativa a la estrella del capítulo uno, David Ricardo. Si Wilson y yo compartiéramos a David Ricardo como representante, él nos aconsejaría lo siguiente: «Tim, si escribes libros sobre biología, es probable que vendas sólo uno por cada año que le dediques a escribir (el que comprará tu esposa). Pero tus conocimientos sobre economía son aceptables, y predecimos una venta de veinticinco mil libros por cada año que pases escribiendo. Profesor Wilson, sus libros sobre economía probablemente vendan quinientas mil copias por cada año que escriba: ¿pero por qué no ceñirse a los libros sobre biología y vender diez millones?». E. O. Wilson es veinte veces mejor escribiendo sobre economía que yo, pero, siguiendo el consejo de David Ricardo, se limita a escribir sobre biología, una materia en la que está diez millones de veces más formado que yo. A nivel personal, el consejo de Ricardo es de sentido común: E. O. Wilson debería elegir su vocación no con referencia a lo que sabe hacer mejor que yo, sino a lo que mejor sabe hacer él. Mientras tanto, un buen consejo para mí sería ganarme la vida como escritor de libros de economía, no porque yo sea el mejor escritor economista del mundo, sino porque escribir sobre economía es lo que «yo» sé hacer mejor. 3.3 El flujo de caja incremental Como instrumento de medición del valor utilizaremos los flujos de caja y no los beneficios contables. Los flujos de caja pueden reinvertirse, distribuirse como dividendos o cupones e, incluso, utilizarse para consumir. Con los beneficios no siempre se puede hacer lo mismo porque lo más probable es que no estén en forma líquida (recuerde que se obtienen mediante la diferencia entre ingresos y gastos de la explotación). Los flujos de caja se definen como la diferencia entre los cobros y los pagos habidos durante un determinado intervalo de tiempo. Las decisiones financieras se basan en los flujos de caja incrementales. Este principio muestra que el valor de optar por una alternativa en concreto viene determinado por la variación que ejercerá en el resultado futuro, con relación al valor que habría tomado éste de no haberse optado por ella. En resumen, el valor de una alternativa es la suma de todas las variaciones incrementales que ella causará en el resultado futuro. Lo que nos lleva a decir que sólo es importante de cara a la toma de decisiones la diferencia entre los resultados con dicha alternativa y sin ella, a esto se refiere la palabra incremental. En muchas situaciones, la aplicación de este principio implica la cuidadosa identificación de todo aquello que es irrelevante a la hora de tomar la decisión, como algo opuesto a la búsqueda de lo que es relevante para ella. Por ejemplo, el concepto de coste irrecuperable (también denominado coste hundido), que es un coste en el que ya se ha incurrido y que no puede ser alterado por decisiones posteriores; este concepto es un buen ejemplo de algo que es irrelevante, puesto que una empresa sólo deberá acometer un proyecto si los pagos restantes necesarios son menores que los cobros futuros previstos. Cualesquiera pagos en los que se hubiera incurrido, previamente a la decisión, son irrelevantes de cara a 9 Monografías de Juan Mascareñas sobre Finanzas Corporativas ISSN: 1988-1878 Principios de Finanzas decidir la continuación o no del proyecto, puesto que la decisión de incurrir en los mismos no puede ser alterada. 3.4 El valor de la opción Una opción es un derecho, no una obligación, para hacer algo durante un tiempo determinado. El propietario de la misma (su comprador) puede requerir de su emisor (el vendedor) la realización de las transacciones especificadas en el contrato de opción, a cambio de lo cual pagará a éste último un precio por poseer dicho derecho. El derecho a adquirir un activo se denomina opción de compra, y el derecho a venderlo, opción de venta. Una opción no puede tener un valor negativo para el propietario debido a que éste siempre puede decidir no hacer nada. Así que su valor será nulo, o positivo; de hecho, basta con que exista una pequeña probabilidad de obtener un beneficio en el futuro, a través de la transacción especificada en el contrato de opción, para que éste tome un valor positivo. Las opciones se clasifican en financieras si el activo subyacente, que soporta el derecho, es un activo financiero, y reales si se trata de un activo no financiero. Entre las primeras están las opciones sobre índices bursátiles, sobre acciones, sobre tipos de interés, etcétera. Entre los múltiplos ejemplos de opciones reales podemos citar: la opción de diferir, la de aprender, la de ampliar, la de reducir, la de abandonar, etcétera. Precisamente, la existencia de las opciones complica bastante el proceso de valoración del activo sobre el que son emitidas. No hay que olvidar que un activo que lleva incorporada una opción vale más que el mismo activo aisladamente considerado. De hecho, en algunos casos, las opciones son utilizadas para proporcionar un método alternativo para valorarlos. 4. TRANSACCIONES FINANCIERAS 4.1 El binomio rendimiento-riesgo Existe una contraposición entre el rendimiento y el riesgo, que hace imposible conseguir simultáneamente el mayor rendimiento y el menor riesgo debido a que esto es precisamente lo que todos los inversores desean. Este principio implica que si una persona quiere conseguir grandes beneficios, deberá correr el riesgo de lograr grandes pérdidas. Y una dimensión importante del riesgo es que cuanto mayor es, mayor es la probabilidad de obtener un mal resultado. En una transacción financiera, supondremos que las personas prefieren obtener los mayores rendimientos posibles, al mismo tiempo, que corren el menor riesgo ("ceteris paribus"). De forma opuesta, un inversor racional preferirá aquélla alternativa, que a igualdad de rendimiento esperado, incorpore el menor riesgo asociado. A este comportamiento se le conoce como la aversión al riesgo, que indica que los inversores no son indiferentes ante el riesgo sino que requieren una compensación por asumirlo. 10 Monografías de Juan Mascareñas sobre Finanzas Corporativas ISSN: 1988-1878 Principios de Finanzas Como aparente contradicción se puede argüir que los jugadores son amantes del riesgo. Pero claro, invertir no es lo mismo que jugar. Cuando una persona se decide a realizar un proyecto de inversión es porque tiene un valor actual medio esperado positivo, mientras que si un jugador analizara el valor actual medio esperado de un juego determinado vería que siempre es negativo (por ejemplo, si adquiriese todas las participaciones de la lotería, observaría como todos los premios obtenidos no le compensarían por el coste de aquéllas). Rendimiento esperado Rendimiento esperado por el riesgo incorporado Rendimiento esperado por retrasar el consumo Riesgo Fig.2 La relación rendimiento-riesgo Como corolario a este principio y al de la aversión al riesgo es preciso señalar que la mayoría de la gente está dispuesta a aceptar una reducción del rendimiento esperado a cambio de ver reducido su riesgo. Los mercados de capitales suelen ofrecer tales oportunidades y cada participante puede elegir su combinación ideal de riesgo-rendimiento. En la figura 2 se muestra dicha relación en la que se puede observar como todo activo financiero proporciona un rendimiento que compensa por el retraso en consumir y al que se denomina rendimiento sin riesgo, porque es el que proporcionan las emisiones de deuda del Estado a cambio de que invirtamos nuestro dinero con él y no lo utilicemos para consumir; además existe otro rendimiento medio esperado por asumir un riesgo (puesto que cualquier otra inversión que no sea en Deuda Pública tendrá riesgo), que es una función creciente de éste último, al que se le denomina prima de riesgo. 4.2 La diversificación del riesgo Un inversor prudente no invertirá toda su riqueza en un único negocio, puesto que tal política hará que el riesgo de su inversión sea el mismo que el de aquél. Es decir, si fracasa el negocio perderá todo su dinero. Pero si divide su inversión entre varias empresas sólo perderá toda su riqueza si todas ellas quebrasen, lo cual es mucho más improbable que si sólo una lo hace. Este principio de la diversificación del riesgo descansa sobre el de la aversión al riesgo. En todo caso, el inversor debe ser consciente de que mediante la diversificación sólo podrá reducir su riesgo pero no eliminarlo. Pero también deberá saber que la parte del riesgo que puede eliminarse mediante su diversificación no 11 Monografías de Juan Mascareñas sobre Finanzas Corporativas ISSN: 1988-1878 Principios de Finanzas proporcionará ningún rendimiento. Por tanto, si no diversifica el riesgo todo lo que pueda, estará corriendo un exceso de riesgo de forma gratuita. Es importante darse cuenta de que el proceso de diversificación puede reducir el riesgo y, como resultado, la medición del riesgo de un activo financiero o de un proyecto es algo muy difícil porque el riesgo varía dependiendo de cómo sea medido: a) El riesgo del proyecto en solitario b) La cantidad de riesgo que un proyecto añade al riesgo total de la empresa c) La cantidad de riesgo que este proyecto incorpora a la cartera del inversor 4.3 La eficiencia del mercado de capitales Los mercados de capitales son eficientes. Ello quiere decir que los precios de mercado de los activos financieros que se negocian regularmente en los mercados de capitales reflejan toda la información disponible y se ajustan rápida y completamente a la "nueva" información. La nueva información se refleja en los precios de los activos financieros a través de las compras y ventas que tienen lugar en el mercado. Según el principio del comportamiento financiero egoísta, la oportunidad de beneficiarse a través del uso de la nueva información proporciona el incentivo para actuar, lo cual repercute en el precio de los activos financieros haciendo que éste sea acorde a la nueva información. Todo ello implica que los precios en los mercados financieros reflejan en todo momento expectativas insesgadas sobre el futuro del activo que valoran. Por supuesto, la precisión de las expectativas del mercado depende de la información disponible pero nunca esta sistemáticamente sesgada. La eficiencia de los mercados de capitales depende fundamentalmente de lo rápidamente que la nueva información sea reflejada en los precios. Normalmente, los mercados financieros son más eficientes que los de los activos reales debido a que están mejor organizados, el coste de realizar una transacción es más bajo y, en general, es más fácil, barato y rápido comprar y vender activos financieros que activos reales. Los mercados financieros también tienen un gran número de participantes, así como, una competencia muy intensa. Esto explica porque los costes de transacción y las eficiencias operativas juegan un papel preponderante a la hora de calcular el grado de eficiencia informativa (la velocidad con la que los precios reflejan la nueva información). Cuanto más bajos sean los costes de transacción y menores los impedimentos en la actividad negociadora, mayor será la velocidad y la facilidad con la que los participantes del mercado podrán actuar con la nueva información y, por lo tanto, los precios se adaptarán a la misma con mayor rapidez. La idea subyacente en la hipótesis de los mercados eficientes es que es muy difícil predecir el comportamiento futuro de los precios de los activos (si esto 12 Monografías de Juan Mascareñas sobre Finanzas Corporativas ISSN: 1988-1878 Principios de Finanzas no fuese así, los especuladores actuarían en consecuencia para beneficiarse provocando, al mismo tiempo, un mercado menos predecible, es decir, aumentarían su eficiencia). Esta hipótesis de eficiencia se divide en tres tipos o formas: - La forma débil de eficiencia: Supone que todos los participantes en un mercado disponen del comportamiento histórico del mismo, es decir, de los precios habidos hasta la fecha en el pasado. Por ello, en un mercado eficiente, en su forma débil, los precios de los activos reflejan únicamente la información pasada. Por tanto, para “batir”8 al mercado deberán echar mano de otro tipo de información: la información actual, bien sea pública o privada. - La forma intermedia de eficiencia: Los precios reflejan no sólo la información histórica sino también la que está actualmente a disposición del público en general. De hecho si un mercado se comporta así la única manera de batirlo es utilizando información privada o privilegiada. - La forma fuerte de eficiencia: Supone que los precios reflejan todo tipo de información pasada y presente, incluida la privilegiada. Hay muchos estudios que avalan que los principales mercados financieros cumplen las dos primeras formas pero no la tercera. Fig 3. Ejemplo de eficiencia informativa: El gráfico representa el movimiento de la cotización de la acción de Endesa el día 22 de febrero de 2006 en el momento en el que el Gobierno español anuncia que no bloqueará la OPA presentada por E.ON sobre ella. Si existiesen diferencias entre los precios de un mismo activo en dos mercados distintos, los inversores se beneficiarían de las mismas a través del proceso de arbitraje. Este consiste en comprarlo en el mercado cuyo precio sea más bajo y venderlo simultáneamente en el mercado con el precio más alto lo que permite obtener un beneficio sin riesgo. Esta operación continuará hasta que 8 Se entiende por batir al mercado el gestionar una cartera de activos de tal manera que ésta proporcione un rendimiento ajustado al riesgo durante un periodo determinado (por ejemplo, un año) superior al del índice general de precios del mismo. Piénsese que batir al mercado se puede conseguir de forma aleatoria lo difícil es conseguirlo una y otra vez. 13 Monografías de Juan Mascareñas sobre Finanzas Corporativas ISSN: 1988-1878 Principios de Finanzas ambos precios se aproximen tanto que no sea rentable seguir con ella (a esto se le denomina la ley del precio único, la cual se cumpliría si no hubiese costes de transacción ni otros impedimentos a la negociación). En el estudio de las finanzas se supone que los mercados son perfectos o totalmente eficientes, con objeto de construir un modelo de decisión. De hecho, un mercado perfecto es la mejor aproximación que tenemos de los mercados de capitales. Como en el supuesto de la aversión al riesgo, la suposición de que los mercados de capitales son perfectos, aunque no sea del todo correcta, nos permitirá crear unos modelos de decisión francamente útiles. 4.4 El valor temporal del dinero En su forma más simple el valor temporal del dinero es el coste de oportunidad de recibir intereses en una inversión en Deuda Pública. Si una persona mantuviese una cantidad de dinero ociosa en su casa, por ejemplo, en vez de en bonos del Estado, esa persona estaría incurriendo en un coste de oportunidad, puesto que estaría dejando de ganar un interés por "alquilar" su dinero. Por lo dicho en el párrafo anterior, el tipo de interés actúa como una medida del coste de oportunidad. De hecho, debido a la eficiencia de los mercados de capitales, podremos utilizar nuestras diferentes alternativas de inversión en dichos mercados como puntos de comparación contra las que medir otras oportunidades de inversión. No realizaremos éstas inversiones a menos que sean como mínimo tan buenas como las inversiones en el mercado de capitales. La existencia de la inflación agudiza el problema. Porque si g es la tasa de inflación esperada para el próximo año, entonces la tasa de interés sin riesgo nominal (k) será igual a la suma del tipo de interés real (i) más la inflación esperada (g) y más la inflación sobre los intereses (i x g): k = i + g + (i x g) El modelo matemático que expresa el valor futuro del dinero (VF) en función del valor actual (VA) y del tipo de interés anual (k), expresado para un período de tiempo de un año, es el siguiente: VF = VA + VA x k = VA x (1 + k) Si quisiéramos expresarlo para n años la expresión pasaría a ser: VF = VA x (1 + k)n De forma análoga si quisiéramos conocer el valor actual en función del valor futuro y del tipo de interés, la expresión sería: VA = VF (1 + k )n 14 Monografías de Juan Mascareñas sobre Finanzas Corporativas ISSN: 1988-1878 Principios de Finanzas Este modelo muestra que un euro que va a ser recibido dentro de n años equivale a una cantidad inferior en la actualidad debido a los intereses que podría generar durante ese tiempo. Por ello, desde el punto de vista financiero, el tiempo es una dimensión más que habrá que tener en cuenta cuando comparemos dos o más cantidades de dinero que se reciben o pagan en fechas diferentes, puesto que no son homogéneas, siendo el tipo de interés el instrumento que nos permite homogeneizarlas. El flujo de caja descontado Con base en este principio se construye el modelo de valoración de activos del flujo de caja descontado que consiste en sumar el valor actual de cada uno de los flujos de liquidez incrementales que se espera que genere dicho activo en el futuro, de tal forma que el valor actual de un activo cualquiera será igual a: VA = FC 3 FC1 FC 2 FC n + + + ... + 2 3 (1 + k) (1 + k) (1 + k) (1 + k) n Si a este valor le detraemos el coste de adquirir o desarrollar el activo en cuestión (A) obtendremos el denominado valor actual neto (VAN) de dicho activo o proyecto de inversión: VAN = VA - A La valoración en finanzas corporativas busca obtener cuál sería el valor de un proyecto de inversión si éste estuviera disponible permanentemente en los mercados financieros. Éstos sólo tienen en cuenta el momento y el riesgo de los flujos de caja que se espera genere dicho proyecto, y si el equipo directivo de la empresa puede adquirir esos flujos de caja en el mercado de activos reales (por ejemplo, invirtiendo en el proyecto) de forma más barata que los inversores pueden adquirirlos en el mercado de activos financieros, entonces el nuevo proyecto o activo creará valor para los accionistas. Imagine que realizamos un proyecto de inversión e inmediatamente vendemos en el mercado financiero los derechos sobre los flujos de caja que se espera genere en el futuro. El valor en el momento actual de todos esos flujos de caja del proyecto es el precio que los mercados de capitales pagarían por dichos flujos en este mismo instante. El VAN es la diferencia entre el precio actualmente pagado por el nuevo activo real (el desembolso inicial) y el precio al que se podrían vender en el mercado financiero los flujos de caja generados por él (el VA). Así que si los directivos de una empresa encuentran un activo real cuyo precio es inferior al que el mercado financiero pagaría por la totalidad de sus flujos de caja, estarán creando valor. Por tanto, el objetivo es encontrar un activo, o cartera de activos, que replique exactamente el proyecto a valorar (en cuanto al tamaño, momento y riesgo de los flujos de caja); en cuyo caso el valor de éste último debería ser igual al 15 Monografías de Juan Mascareñas sobre Finanzas Corporativas ISSN: 1988-1878 Principios de Finanzas de aquél o aquéllos. El lector debe ser consciente de que esto realmente no hay que hacerlo así porque la tasa de descuento (k) del VAN cumple exactamente esa función representativa de lo que significa el proyecto para el mercado financiero. Resumiendo, el supuesto básico es que los flujos de caja de cualquier proyecto de inversión, o de cualquier activo, a valorar pueden ser replicados en el mercado financiero. Este es el supuesto de los denominados mercados completos. Si los mercados fuesen incompletos, entonces la mera realización de un proyecto de inversión afectaría a las tasas de rendimiento de equilibrio de los activos existentes, lo que destruiría la validez del procedimiento. De ahí que el supuesto básico del método del VAN es que el mercado financiero sea completo, es decir, que el nuevo proyecto no pueda cambiar el consumo agregado de ninguna manera. Si esto no se cumple la maximización del valor de la empresa para el accionista estaría en entredicho (habría situaciones que los accionistas preferirían proyectos con VAN negativo que influyesen en el mercado elevando el rendimiento de determinados activos y, por ende, de sus propias carteras) lo mismo que el propio método del VAN. Dicho de otra manera si el mercado es incompleto y al valorar un proyecto éste proporciona un VAN de 1.000 euros y se lleva a cabo, inmediatamente después de hacerlo su misma existencia alterará los precios y rendimientos del resto de los activos del mercado haciendo cambiar al mismo tiempo su propio valor, por ejemplo, a -234 euros. Si esto se hubiera sabido antes de tomar la decisión el proyecto no se hubiera llevado a cabo, pero su verdadero VAN no se sabe hasta que no se ha realizado el proyecto porque el mercado es incompleto. El otro supuesto básico de la valoración de activos mediante el VAN es que existe ausencia de arbitraje, es decir, el valor calculado no permite ninguna oportunidad de beneficiarse a los arbitrajistas. Este supuesto está implícito en la idea de mercado completo. Cuando se utiliza el VAN se está asumiendo que el mercado es completo y que los flujos de caja del proyecto son proporcionales al consumo agregado (o a la cartera de mercado). Precisamente cuando el proyecto de inversión permite cierta maniobrabilidad por parte de los directivos, es decir si es flexible, entonces ya no hay proporcionalidad y el VAN deja de ser útil. Es en estas situaciones cuando el análisis de opciones reales (ROA) es útil porque únicamente implica que el mercado sea completo. BIBLIOGRAFÍA ARNOLD, Tom y SHOCKLEY, Richard (2002): “Real Options Analysis and the Assumptions of the NPV Rule”. http://www.realoptions.org/papers2002/SchockleyOptionNPV.pdf ARAGONES, José R. y MASCAREÑAS, Juan (1994): “La eficiencia y el equilibrio en el mercado de capitales”. Análisis Financiero 64, pp.: 76-89. También descargable en http://www.ucm.es/info/jmas/monograf.htm BOSSAERTS, Meter y ODEGAARD, Bernt (2005): Lectures on Corporate Finance. World Scientific. Singapur BREALEY, Richard y MYERS, Stewart: Principios de Finanzas Corporativas. McGraw Hill. Madrid. 2003. (7ª ed.) DAMODARAN, Aswath: Applied Corporate Finance. John Wiley. Nueva York. 1999 16 Monografías de Juan Mascareñas sobre Finanzas Corporativas ISSN: 1988-1878 Principios de Finanzas EMERY, Douglas y FINNERTY, John: Principles of Finance. West. St.Paul (Mn). 1991 EMERY, Douglas y FINNERTY, John: Corporate Financial Management. Prentice Hall. Upper Saddle River (NJ). 1997 GALLAGHER, Timothy y ANDREW, Joseph: Financial Management. Principles and Practice. Prentice Hall. Upper Saddle River (NJ). 1997 GITMAN, Lawrence: Principles of Managerial Finance. Addison Wesley. Reading (Mass.). 1998 GRINBLATT, Mark y TITMAN, Sheridan: Mercados Financieros y Estrategia Empresarial. McGraw Hill. Madrid. 2003 KEOWN, Arthur; SCOTT, David; MARTIN, John; y PETTY, Jay: Basic Financial Management. Prentice Hall. Englewood Cliffs (NJ). 1996. (7ª ed.) MASCAREÑAS, Juan: Innovación Financiera. McGraw Hill. Madrid. 1999 PETERSON, Pamela: Financial Management and Analysis. McGraw Hill. Nueva York. 1994 ROSS, Stephen; WESTERFIELD, Randolph y JAFFE, Jeffrey: Finanzas Corporativas. McGrawHill. Madrid. 1997 (3ªed.) SCHALL, Lawrence y HALEY, Charles: Introduction to Financial Management. McGraw Hill. Nueva York. 1991. (6ª ed.) SUÁREZ, Andres: Decisiones Optimas de Inversión y Financiación en la Empresa. Pirámide. Madrid. 1997. (18ª ed.) SUÁREZ, Andrés: “Sobre la Teoría Financiera de la Empresa y algunos cosas más”. Boletín de Estudios Económicos vol. XLII nº 130 (abril. 1987). Bilbao. Pp: 149-160. VAN HORNE, James: Financial Management and Policy. Prentice Hall. Englewood Cliffs (NJ). 1995 (10ª ed.) WESTON, J., y BRIGHAM, Eugene: Essentials of Managerial Finance. The Dryden Press. Nueva York. 1993. (10ª ed.) WESTON, J. y COPELAND, Thomas: Managerial Finance. The Dryden Press. Fort Worth. 1992 (9ª ed.) 17