tema 4. introducción a la imposición.

Anuncio

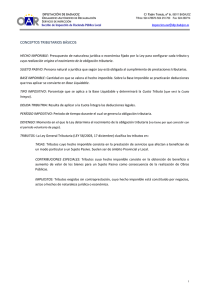

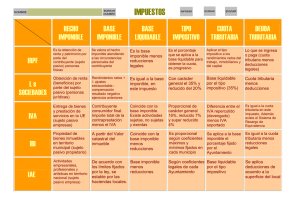

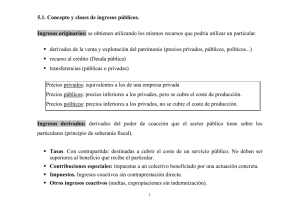

TEMA 4. INTRODUCCIÓN A LA IMPOSICIÓN. 1 INTRODUCCIÓN. Este tema, que se inicia con el estudio de los ingresos públicos, pretende tres objetivos fundamentales. El primero es presentar el conjunto de los recursos del sector público, diferenciando entre los llamados ingresos ordinarios y los extraordinarios. En segundo término, se definen los diferentes elementos de un tributo, tal y como aparecen contemplados en la legislación española. Por último, se introduce el concepto de progresividad y la diferencia que existe entre progresividad legal y real; la importancia de este elemento en los sistemas tributarios modernos justifica sobradamente que se le dedique una sección específica. 2 LA CLASIFICACIÓN DE LOS INGRESOS PÚBLICOS La clasificación tradicional de los ingresos públicos entre ordinarios y extraordinarios es la que parece contar con un mayor interés para los hacendistas que se ocupan de estas materias. Históricamente, se han establecido diversos criterios para considerar como ordinario o extraordinario un ingreso, pero ninguno definitivo, tal y como se expone a continuación: a) Si los ingresos los obtiene el sector público de la renta (variable flujo) del ciudadano, se está en presencia de un ingreso ordinario (por ejemplo, el impuesto sobre la renta o cualquier otro impuesto que detraiga una parte de la renta del sujeto). Si el ingreso se obtiene del patrimonio (variable riqueza o stock) del ciudadano se trata de un ingreso extraordinario (por ejemplo, la deuda pública es una forma de materializar el ahorro de los ciudadanos, y en tal sentido el ingreso para el sector público procede del patrimonio de los adquirentes de deuda). Este criterio de clasificación no es completo y puede conducir a algún equívoco, por ejemplo, si con la renta del sujeto se adquiere deuda pública, ¿sería un ingreso ordinario?, y si el sujeto vende unas acciones para comprar la deuda, ¿se trataría de un ingreso extraordinario? b) Si los ingresos se obtienen de un modo periódico se consideran ordinarios. En cambio, si el sector público los percibe de un modo eventual o transitorio se catalogan como extraordinarios. Tal vez este sea el criterio más fácil de emplear, aunque dejaría fuera algunos ingresos que tradicionalmente se han considerado ordinarios y que se recaudan de forma TEMA 4. INTRODUCCIÓN A LA IMPOSICIÓN excepcional (una contribución especial, como veremos más adelante encajaría en este supuesto). c) Un tercer criterio considera que los ingresos extraordinarios (principalmente, la deuda pública) deben financiar las inversiones públicas, mientras que los ingresos ordinarios han de servir para financiar los gastos corrientes del sector público. En consecuencia, como ninguno de los tres criterios anteriores es completamente satisfactorio, es necesario acudir a otros elementos de diferenciación de base principalmente legal. Con este propósito, se considerarán los dos siguientes: d) En los ingresos ordinarios del sector público no es precisa una autorización expresa del Parlamento al aprobar la ley de presupuestos, pues la existencia de los distintos ingresos ordinarios está prevista por una norma jurídica anterior. Así la ley del impuesto sobre la renta de las personas físicas permite al sector público obtener ingresos en el momento en que una persona obtenga una renta, sin necesidad de que las Cortes Generales reiteren esa posibilidad cada año. En cambio, si el sector público quiere emitir deuda pública, se requiere la autorización del legislativo para cada ejercicio económico, y, como ya sabemos, el Parlamento establece un nivel máximo de endeudamiento. e) En el caso de los ingresos extraordinarios, se produce una reducción del patrimonio neto (variable riqueza o stock) del sector público, pues si emite deuda o nueva moneda se están incrementando los pasivos a los que debe hacer frente el sector público, y si se privatizan empresas públicas se está reduciendo el activo. Por el contrario, cuando el Estado percibe ingresos ordinarios no se causa tal efecto sobre el patrimonio neto. De acuerdo con estos criterios, podemos considerar como ingresos ordinarios los siguientes: 1) Tasas. 2) Contribuciones especiales. 3) Impuestos. En cuanto a los ingresos extraordinarios, consideramos como tales: a) Emisión de deuda pública. b) Venta de patrimonio público o privatización de empresas públicas. c) Señoreaje (creación de dinero). 2 TEMA 4. INTRODUCCIÓN A LA IMPOSICIÓN 3 LOS INGRESOS ORDINARIOS A continuación, se procederá a la clasificación y definición de los distintos ingresos ordinarios. 3.1 Tasas. Las tasas son tributos cuyo hecho imponible lo constituye la utilización privativa o aprovechamiento especial del dominio público, la prestación de servicios o la realización de actividades en régimen de Derecho Público que se refieran, afecten o beneficien de modo particular al sujeto pasivo. Además, de un modo complementario al enunciado anterior, la definición legal de tasa exige a concurrencia de las circunstancias siguientes: a) Ha de existir un beneficio individual claramente derivado de la realización de una actividad pública o de un uso privativo del dominio público. b) Cuando concurra una de las dos circunstancias siguientes: - Que el servicio sea de recepción obligatoria para el administrado, porque así lo establezca una norma legal o reglamentaria o porque sea esencial para la vida privada o social del ciudadano. - Que el servicio no sea prestado por el sector privado. En cuanto a la forma en que se debe establecer el importe de la tasa, se distingue entre las causadas por el uso privativo del dominio público donde se tomará como referencia el valor de mercado de ese aprovechamiento especial y las generadas por la realización de una actividad donde el importe de la tasa no podrá exceder del coste de tal actividad. Se entenderá que los servicios se prestan o las actividades se realizan en régimen de Derecho Público cuando se lleven a cabo mediante cualquiera de las formas previstas en la legislación administrativa para la gestión del servicio público y su titularidad corresponda a un ente público. 3.2 Contribuciones especiales . Las contribuciones especiales son los tributos cuyo hecho imponible consiste en la obtención por el obligado tributario de un beneficio o de un aumento de valor de sus bienes, como una consecuencia de la realización de obras públicas o del establecimiento o ampliación de los servicios públicos. El rasgo distintivo de la contribución especial es que el ciudadano no solicita el servicio público o la obra pública, pero se beneficia (directa, mente o por un aumento en el valor de su patrimonio) de un modo especial de la actuación del sector público. 3 TEMA 4. INTRODUCCIÓN A LA IMPOSICIÓN 3.3 Impuestos. Los impuestos son los tributos exigidos sin contraprestación. Por tanto, en el impuesto se rompe la relación bilateral existente en los ingresos públicos estudiados hasta el momento. En este caso, cuando el ciudadano paga un impuesto, ello no le confiere el derecho a exigir algo concreto a cambio. Se rompe pues el nexo entre lo que paga (impuesto) y lo que recibe a cambio (servicio público). De ahí que no se paguen más impuestos por recibir mayor cantidad de servicio público, sino que la determinación del volumen de impuestos pagados por un ciudadano se basa en su capacidad económica, puesta de manifiesto por su nivel de renta, su consumo o su patrimonio. 4 LOS INGRESOS EXTRAORDINARIOS En cuanto a los ingresos extraordinarios, tal y como se ha citado anteriormente serán considerados, como tales, los siguientes: a) Emisión de deuda pública. b) Venta de patrimonio público o privatización de empresas públicas. c) Señoreaje (creación de dinero). citar. Brevemente, se hará mención a estos recursos extraordinarios que se acaban de Emisión de deuda pública. Indudablemente, la deuda pública es el principal ingreso extraordinario de que dispone el Estado. Aunque existen numerosas definiciones de deuda pública, podemos utilizar el siguiente concepto, por estar generalmente extendido: "Conjunto de préstamos concedidos a las administraciones públicas, que han sido documentados en títulos valores, en virtud de los cuales aquéllas se comprometen al pago periódico de unos intereses y, en su caso, a la devolución de los capitales prestados, a lo que se denomina amortización”. Venta de patrimonio público o privatización de empresas públicas. En las modernas economías de mercado, se puede observar claramente la tendencia del sector público a vender su participación en empresas rentables, en un proceso de privatización. Tal fenómeno se ha intentado relacionar con la implantación de eficiencia económica y la búsqueda de nuevas formas de financiación extraordinaria para el sector público. Señoreaje (creación de dinero). Un tercer ingreso extraordinario del sector público es el señoreaje o creación de dinero. Tal procedimiento presenta la ventaja evidente de que el Estado se ahorra los costes financieros asociados a la emisión de deuda pública (puesto que no paga intereses) o evita la pérdida de ingresos patrimoniales por la privatización de empresas públicas. Sin embargo, la creación de dinero para financiar al sector público es una fuente directa de creación de inflación, que perjudica a toda la economía. 4 TEMA 4. INTRODUCCIÓN A LA IMPOSICIÓN 5 LOS ELEMENTOS BÁSICOS DE UN TRIBUTO. Con el objeto de facilitar el estudio se definirán los elementos fundamentales de un tributo (concepto que comprende los impuestos, las contribuciones especiales y las tasas) con la ayuda del ejemplo siguiente: "En el Siglo XIII de nuestra era, el emperador de Japón decidió establecer un impuesto sobre la posesión de espadas y otras armas blancas similares, pues ello sólo estaba permitido a los miembros de la nobleza. A efectos de este impuesto las armas se valoraban del siguiente modo: Espadas largas (L): 10.000 piezas de plata. Espadas cortas ( C): 5.000 piezas de plata. Puñales (P): 1.000 piezas de plata. Las dos primeras espadas de un samurai (1 L + 1 C) no pagaban impuesto. Una vez calculado el valor de las armas, el impuesto era del 20 %. Los samurais heridos en acción, los mayores de 70 años o los parientes del emperador hasta cuarto grado podrían restar 10.000 piezas de plata de su deuda con el emperador (10.000 piezas de plata por cada una de estas circunstancias: por cada día de retraso en el pago del impuesto se debía satisfacer una multa de 200 piezas de plata; por vivir en la capital, Kyoto, se establezca un recargo del 2 %). El célebre samurai Miyamoto era en el período citado el orgulloso propietario de 20 L, 20 C y 30 P. Perdió la movilidad del miembro inferior izquierdo en la guerra y tenía 72 años. Vivía en Kyoto y se retrasó 5 días en el pago del impuesto". A continuación, en relación con este enunciado se procederá a definir los elementos tributarios: a) Hecho imponible. Es el presupuesto jurídico o económico que da lugar al nacimiento de la obligación de pagar el tributo; en el ejemplo, "ser propietario de espadas o armas blancas". b) Sujeto pasivo. Es la persona natural o jurídica obligada al pago del tributo como contribuyente o como su sustituto. Miyamoto Mushashi es el contribuyente en este caso. c) Base imponible. Es la valoración económica del hecho imponible: esto es, cómo convertimos "ser propietario de espadas..." en una cifra expresada en unidades monetarias. En nuestro ejemplo: 20 L x 10.000 = 200.000 piezas de plata. 20 C x 5.000 = 100.000 piezas de plata. 5 TEMA 4. INTRODUCCIÓN A LA IMPOSICIÓN 30 P x 1.000 = 30.000 piezas de plata. Base imponible : 330.000 piezas de plata. d) Base liquidable. Es el resultado de restar a la base imponible las reducciones que se establezcan en la Ley reguladora del impuesto. En el ejemplo propuesto, el samurai está exento de pagar por la primera Espada Larga y la primera Espada Corta, luego la deducción que puede hacer en la base imponible es la siguiente: 1 L x 10.000 = 10.000 piezas de plata. 1 C x 5.000 = 5.000 piezas de plata. Deducción = 15.000 piezas de plata. Base liquidable = BI -D = 330.000 -15.000 = 315.000 piezas de plata. e) Tipo de gravamen. Es un porcentaje por el que se multiplica la base liquidable para determinar el importe del impuesto. En nuestro ejemplo, el tipo impositivo (proporcional) es del 20 %. f) Cuota íntegra. Es el resultado de aplicar el tipo impositivo a la base liquidable, salvo que sea una cantidad fija. Cuota íntegra: 20% x 315.000 = 63.000 piezas de plata. g) Cuota líquida. Es el resultado de restar a la cuota íntegra las deducciones en la cuota que permite la Ley. En nuestro ejemplo sería: Por heridas de guerra. 10.000 piezas. Por mayor de 70 año. 10.000 piezas. Deducciones en cuota. 20.000 piezas. Cuota líquida = cuota íntegra -deducciones = 63.000 -20.000 = 43.000 piezas h) Deuda tributaria. Está constituida por la cuota líquida más los recargos y multas que tenga que satisfacer el contribuyente. Recargo por vivir en Kyoto: (2 % sobre 43.000) =860 piezas de plata. Multa por retrasos 5 x 200 = l000 piezas de plata. Total multas y recargos = 1.860 piezas de plata. Deuda tributaria: 43.000 + 1.860 = 44.860 piezas de plata. 6 TEMA 4. INTRODUCCIÓN A LA IMPOSICIÓN 6 LA CLASIFICACIÓN DE LOS IMPUESTOS Los impuestos pueden clasificarse de acuerdo con diferentes criterios, pero los más importantes son la base imponible y el tipo impositivo. a) Según la base imponible: los impuestos se clasifican en directos e indirectos. Aunque los límites de ambas categorías no son totalmente nítidos, pueden considerarse dentro de los primeros aquéllos que recaen sobre manifestaciones directas de la capacidad de pago del contribuyente (su renta o su patrimonio), tienen en cuenta las circunstancias personales del sujeto pasivo (cuya identidad es conocida por la Administración tributaria) y son de difícil traslación. Por el contrario, los impuestos indirectos recaen sobre expresiones indirectas de la capacidad contributiva (el consumo), no tienen en cuenta las circunstancias personales del contribuyente y en general se trasladan a través de los precios al consumidor final. b) Según el tipo impositivo: los impuestos pueden ser en de cuota fija, proporcionales, progresivos y regresivos. Los primeros son aquellos que carecen de tipo impositivo y por tanto todos los contribuyentes pagan la misma cantidad (también se denominan impuestos de capitación). Los impuestos son proporcionales cuando el tipo impositivo es constante (independiente de la base imponible) y regresivos cuando el tipo impositivo disminuye al aumentar la base imponible y progresivos cuando el tipo aumenta al crecer la base imponible. En relación con el tipo impositivo, se pueden establecer varias relaciones importantes de la manera siguiente: Si se denomina por B a la Base imponible y por T a la Cuota recaudada, poniendo en relación a estas dos variables se obtiene: tme = tipo medio de gravamen = (T/B) * 100 tmg= tipo marginal de gravamen = (ΔT/ΔB) * 100 De este modo, diremos que: -el impuesto es proporcional si tme = tmg -el impuesto es regresivo si tme > tmg -el impuesto es progresivo si tme < tmg En el Gráfico 4.1, se han representado los tres tipos de impuestos que se presentan como resultado de tener en cuenta a tme y tmg. 7 TEMA 4. INTRODUCCIÓN A LA IMPOSICIÓN Gráfico 4.1 clasificación de impuestos según su tipo impositivo tipo impositivo tipo proporcional 0,35 0,3 0,25 0,2 0,15 0,1 0,05 0 tipo 0 2000 4000 6000 8000 10000 12000 base imponible tipo progresivo tipo impositivo 0,6 0,5 0,4 tipo medio 0,3 tipo marginal 0,2 base 0,1 0 0 10000 20000 30000 40000 50000 60000 base imponible tipo regresivo tipo impositivo 0,6 0,5 0,4 tipo medio 0,3 tipo marginal 0,2 base 0,1 0 0 10000 20000 30000 40000 50000 60000 base imponible 8 TEMA 4. INTRODUCCIÓN A LA IMPOSICIÓN La representación gráfica de los diferentes tipos de impuestos puede también referirse a la relación entre recaudación (T) y base imponible (B). De este modo tendríamos las situaciones descritas en el Gráfico 4.2, que no deben confundirse con las anteriores. Gráfico 4.2 clasificación de los impuestos por su tipo impositivo recaudación con un impuesto proporcional impuesto recaudado 3500 3000 2500 2000 cuota 1500 1000 500 0 0 2000 4000 6000 8000 10000 12000 base im ponible recaudación con un impuesto progresivo impuesto recaudado 25000 20000 15000 cuota 10000 5000 0 0 10000 20000 30000 40000 50000 60000 base im ponible 9 TEMA 4. INTRODUCCIÓN A LA IMPOSICIÓN recaudación con un impuesto regresivo impuesto recaudado 12000 10000 8000 cuota 6000 4000 2000 0 0 10000 20000 30000 40000 50000 60000 base im ponible 7 7.1 PROGRESIVIDAD LEGAL y PROGRESIVIDAD REAL PROGRESIVIDAD LEGAL En el apartado anterior, se han definido los conceptos de proporcionalidad, progresividad y regresividad a partir de la relación existente entre recaudación y base imponible, o lo que es igual sobre los conceptos de tipo medio y marginal. Esta noción de progresividad suele denominarse progresividad legal y normalmente adopta tres formas distintas: la progresividad por clases, la progresividad por escalones y el impuesto proporcional con un mínimo exento. Estudiamos a continuación cada una de estas alternativas. a) Progresividad por clases: En este caso, todas las bases imponibles se agrupan en clases, a cada una de las cuales corresponde un tipo impositivo que se aplica a la totalidad de la base. Es decir, sería lo siguiente: clase tramo de base imponible del contribuyente tipo aplicable 1ª 0 - 999,99 10% 2ª 1000 - 1999,99 15% 3ª 2000 - 2999,99 20% 4ª 3000 - en adelante 25% 10 TEMA 4. INTRODUCCIÓN A LA IMPOSICIÓN De acuerdo con esta tabla, un ciudadano cuya base imponible fuera 1.100, pertenecería a la 2ª clase, le correspondería el tipo del 15 % y su cuota sería 165 (1.500 x 15 %). Otro contribuyente cuya base fuera 2.500, pertenecería a la 3ª clase, se le aplicaría el tipo impositivo del 20% y su cuota sería 500 (2.500 x 20 %). La progresividad por clases plantea un grave inconveniente técnico denominado error de salto, que se produce cuando un aumento en la base imponible genera un aumento aún mayor en la cuota. Para comprobar su existencia, a continuación se representa gráficamente la relación entre tipos impositivos y base imponible, que se hace en el Gráfico 4.3. Tal y como aparece en el Gráfico 4.3, al pasar de una clase a otra el tipo impositivo medio cambia bruscamente (salto de un nivel a otro) produciendo el efecto señalado. Gráfico 4.3 Progresividad por clases progresividad por clases 0,3 0,25 tm 0,2 0,15 tipo 0,1 0,05 0 0 1000 2000 3000 4000 5000 6000 7000 8000 base im ponible 11 TEMA 4. INTRODUCCIÓN A LA IMPOSICIÓN b) Progresividad por escalones. El problema del salto citado anteriormente puede resolverse sencillamente con la realización de varias divisiones en la base imponible. En este caso, cada base imponible se subdivide en tramos o escalones, a cada uno de los cuales corresponde un tipo impositivo diferente. La cuota se obtiene multiplicando cada porción (o escalón) por su tipo y sumando las cantidades resultantes. Sin embargo, el procedimiento de dividir la base imponible en escalones, aplicando a cada uno un tipo impositivo y después sumarlos es demasiado pesado y susceptible de producir errores. Por esta razón, los impuestos progresivos se presentan con una tarifa o escala de gravamen, como la recogida en el Cuadro 4.1, en la que la última columna de la derecha son tipos marginales. La tabla, que se ofrece a continuación, está expresada en unidades monetarias ficticias y su forma es similar a las que se presentaban en la legislación española antes de la reforma del IRPF, que en su diseño actual ha simplificado mucho los tramos de la tarifa. Cuadro 4.1. Tarifa de un impuesto progresivo por escalones Base liquidable Cuota íntegra Resto base liquidable Tipo aplicable - - - - Hasta euros Euros Hasta euros Porcentaje 0 0 17.707,20 12 17.707,20 2.124,86 15.300,00 14 33.007,20 4.266,86 20.400,00 18,5 53.407,20 8.040,86 66.593,00 21,5 120.000,20 22.358,36 55.000,00 22,5 175.000,20 34.733,36 En adelante 23,5 El empleo de la tarifa propuesta es muy sencillo. Tomemos como ejemplo a un contribuyente cuya base imponible sea 35.000 euros. Le corresponde de la tercera línea de la tarifa, pues la siguiente excede el valor de su base. Para calcular la cuota que le corresponde, se hará lo siguiente: 12 TEMA 4. INTRODUCCIÓN A LA IMPOSICIÓN base cuota 1º 33.007,20 4.266,86 2º 1.992,80 al 18,50% total cuota 368,668 4.635,53 En cuanto al tipo medio de gravamen, será: tme = 4.635,53 / 35.000,00= 13,24% Para otro contribuyente que tenga una base imponible de 60.000 tendríamos que empezar en la cuarta línea, calculando la cuota y tipo medio de gravamen correspondiente: 1º 53.407,20 2º 6.592,80 8.040,86 al 21,50% 1.417,45 total cuota 9.458,31 tme = 9.458,31 / 60.000,00 = 15,76% La tarifa del Cuadro 4.1 tendría la siguiente representación gráfica: Gráfico 4.4 Representación gráfica de la progresividad por escalones tipo medio 25,00% 20,00% 15,00% tipo medio 10,00% 5,00% 0,00% 0,00 50.000,00 100.000,00 150.000,00 200.000,00 13 TEMA 4. INTRODUCCIÓN A LA IMPOSICIÓN c) Impuesto proporcional con mínimo exento. La idea aquí es que el tipo impositivo es constante, pero hay una porción de la base imponible que está exenta de gravamen. Puede comprobarse fácilmente que, en realidad, nos encontramos ante un impuesto progresivo por escalones con dos únicos escalones, el primero entre cero y el mínimo exento y el segundo a partir del mínimo. La tarifa sería la siguiente, por ejemplo: Base liquidable Cuota íntegra Resto base liquidable Tipo aplicable - - - - Hasta euros Euros Hasta euros Porcentaje 0 0 20.000,00 0 20.000,00 0,00 En adelante 20 En el caso de dos contribuyentes: Ca y Fe, la aplicación de esta tarifa daría, de acuerdo con las respectivas Bases Imponibles (BI), el siguiente resultado: Ca: 1º 20.000,00 2º 15.000,00 0,00 al 20,00% total cuota 3000 3.000,00 tme 3.000,00 / 35.000,00 8,57% Fe: BI: 1º 20.000,00 2º 40.000,00 60.000 0,00 al total cuota 20,00% 8.000,00 8.000,00 14 TEMA 4. INTRODUCCIÓN A LA IMPOSICIÓN tme 8.000,00 / 60.000,00 13,33% El cálculo de tipos medios demuestra claramente la naturaleza progresiva del impuesto, pues a mayor base imponible, mayor el tipo impositivo. La característica distintiva del impuesto proporcional con mínimo exento es la forma que adopta la representación gráfica de los tipos medio y marginal. Para apreciarlo, se han representado ambos en la Gráfico 4.5, en el que "X" es el mínimo exento. Gráfico 4.5. Impuesto proporcional con mínimo exento t En la Figura 4.5 se aprecia que el tipo medio crece muy rápidamente en los primeros tramos de la base, para luego acercarse cada vez más hasta el límite establecido por el tmg (el tipo proporcional). Para la escala indicada antes la gráfica sería la siguiente: 15 TEMA 4. INTRODUCCIÓN A LA IMPOSICIÓN progresividad con tipo fijo y mínimo exento tipo impositivo 25,00% 20,00% 15,00% tipo medio 10,00% tipo marginal 5,00% 0,00% 0,00 20.000,00 40.000,00 60.000,00 80.000,00 100.000,0 120.000,0 0 0 base im ponible 7.2 PROGRESIVIDAD REAL En el epígrafe anterior, se ha hecho referencia a la progresividad legal, es decir a la evolución de los tipos impositivos al cambiar de base imponible. Sin embargo, al Iado del concepto de progresividad legal se utiliza el de progresividad real, que no se obtiene por la relación entre el tipo impositivo y la base o la recaudación y la base. La progresividad real se define a partir de la elasticidad-renta (ET,R) del impuesto, es decir: T ,R T R0 R T0 Se entiende que un impuesto es realmente progresivo si su elasticidad-renta es mayor que la unidad; realmente proporcional si su ET,R es unitaria y realmente regresivo cuando la ET,R es menor que uno. 8 LAS PRINCIPALES FIGURAS TRIBUTARIAS Para explicar dónde se pueden establecer impuestos es necesario recordar la distinción entre variables flujo y variables stock. Las primeras son aquellas magnitudes económicas que se definen para un periodo de tiempo; así la renta nacional, o el consumo, son variables que se refieren al conjunto de un año. Las segundas, son las que 16