08-15 Panorama.qxp - BME Bolsas y Mercados Españoles

Anuncio

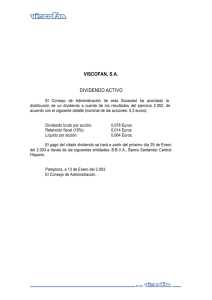

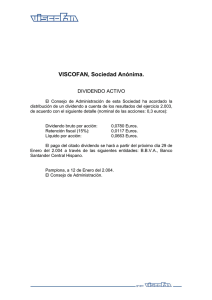

panorama NO T I C I AS Bolsas y Mercados Españoles (BME) celebró su JUNTA GENERAL ORDINARIA con resultados récord en 2007: beneficio neto de 201,13 millones de euros, un 54,1% más que en 2006. Además, el pay-out de la compañía se sitúa en el 82%, uno de los mayores del sector a escala mundial BME ELEVA LA RETRIBUCIÓN A SUS ACCIONISTAS L a Junta General de Accionistas de BME, celebrada el pasado 30 de abril en Madrid, aprobó la distribución de un dividendo extraordinario por un importe bruto de 47,6 millones de euros, 0,569 euros por acción, con cargo a las reservas voluntarias de la compañía. La liquidación de este dividendo se hizo efectiva el miércoles 21 de mayo. Igualmente se acordó la distribución de un dividendo complementario de 84,9 millones de euros, 1,01 euros por acción, lo que, unido a los 79,9 millones de euros repartidos el pasado mes de enero, sitúa el payout de la Compañía en el 82%. BME abonó, por tanto, en mayo un dividendo complementario y uno extraordinario, que suman 132,5 millones de euros. "El importe supone una elevada rentabilidad por dividendo, que sitúa a nuestra compañía en 8 BOLSA. Mayo 2008 un lugar muy destacado entre las empresas del IBEX 35," afirmó Antonio Zoido, Presidente de BME. RESULTADOS Y MODELO DE NEGOCIO El Presidente de Bolsas y Mercados Españoles también destacó en la Junta que "BME ha conseguido prácticamente triplicar los resultados en sólo cuatro ejercicios. Una evolución muy positiva por su fortaleza y consistencia de futuro, indicativa de la solidez del modelo empresarial que, además, responde a mejoras importantes en eficiencia que han gozado de idéntica persistencia en la marcha de la compañía" Durante su intervención ante los accionistas, Antonio Zoido subrayó que el modelo de BME es integrado, diversificado, tecnológicamente avanzado, de estricto control de costes y muy eficiente. "Los buenos panorama NOTICIAS JUNTA GENERAL ORDINARIA DE BME datos de 2007 se producen con la aportación positiva de todas las divisiones de la compañía, lo que refleja el equilibrio y la diversificación de nuestro modelo, ejemplar frente a nuestros competidores internacionales", añadió el Presidente de BME. La cuarta posición de la Bolsa española por tamaño en Europa es un dato relevante si tenemos en cuenta que España es el quinto país por PIB detrás de Alemania, Reino Unido, Francia e Italia, por lo que la Bolsa se coloca un puesto por delante del que le correspondería y a una distancia cada vez menor de mercados cuyo PIB es dos o tres veces superior al español. FINANCIACIÓN EMPRESARIAL Sobre uno de los ámbitos de mayor compromiso de los mercados como es la financiación empresarial Antonio Zoido recordó que "en los últimos diez años los nuevos flujos de inversión canalizados por la Bolsa española han alcanzado 470.000 millones de euros, cifra equivalente al 62% de la capitalización promedio de la Bolsa." Los datos más destacados se han visto en las admisiones de nuevas acciones al mercado de renta variable en el que el mercado español se ha situado en segunda posición en el mundo por nuevos flujos de inversión canalizados. EFICIENCIA Los buenos resultados de 2007 tienen su definitivo respaldo en los elevados grados de eficiencia que ha conseguido la compañía a lo largo del año. El Presidente de BME destacó que "durante el pasado ejercicio hemos logrado por primera vez que los ingresos no ligados a volúmenes de mercado superen a los costes que soporta el conjunto de la compañía, cuando en 2004, tres años antes, sólo cubrían el 69% de los costes, un hecho bien relevante que explica el positivo proceso de diversificación y los excelentes resultados logrados con actividades independientes a los volúmenes de contratación de los distintos mercados que gestionamos." En cuanto a la eficiencia, que mide el gasto por unidad de ingreso, se ha produci- En 2007 se han recogido los resultados de las sinergias del grupo a través de un proceso de innovación que está permitiendo profundizar en la diversificación de las fuentes de ingresos do una fuerte mejora de este ratio y ha pasado en términos acumulados del 33,5% en diciembre de 2006 al 25,6% al cierre de diciembre de 2007. GESTIÓN ACTIVA "En el ejercicio 2007 se han recogido los resultados de las sinergias del grupo a través de un proceso de innovación que está permitiendo profundizar en la diversificación de las fuentes de ingresos y fortalecer la capacidad de respuesta de BME en un entorno tan competitivo y cambiante como el actual", afirmó Antonio Zoido que añadió "la capacidad de generar nuevas líneas de negocio y productos y servicios es una de las más positivas consecuencias del dimen- sionamiento adquirido por BME gracias a su fortaleza organizativa, la integración y conjunción de sus equipos y una potente tecnología". El presidente de BME hizo ante la Junta General unas breves reflexiones sobre la crisis que viene soportando el mercado desde el verano de 2007 y sus efectos en las Bolsas mundiales. "Hay que destacar cómo, durante 2007 y el primer trimestre de 2008, la liquidez se ha mantenido como expresión estructural de la formación de precios en la renta variable frente a la falta de liquidez de otros mercados. La capacidad de los mecanismos bursátiles para fijar precios y referencias en todo tipo de circunstancias se revela cada vez más como un elemento indispensable a la hora de adaptar los sistemas económicos a condiciones cambiantes. La información que proporcionan es fiel y puntual y refleja un consenso mucho más amplio que en otros ámbitos". Para Antonio Zoido, el mercado bursátil español "ha cumplido plenamente con su cometido. Con plena solvencia y fiabilidad, reafirmando su papel de referencia de la economía de mercado". Mayo 2008. BOLSA 9 panorama NOTICIAS JUNTA GENERAL ORDINARIA DE BME D. Ricardo Laiseca Asla y D. Mariano Pérez Claver como nuevos Consejeros dominicales, la reelección de D. José Barreiro Hernández como Consejero y del nombramiento de doña Cristina Bajo Martínez como Vicesecretaria no Consejera del Consejo de Administración. La Junta General ratificó estos nombramientos. INTERVENCIÓN DEL DIRECTOR FINANCIERO El ejercicio 2007 se ha saldado con la consecución de un nuevo récord de beneficios para la sociedad, alcanzándose los 201,1 millones de euros netos después de impuestos, un 54,1% más que en el año anterior. Según Javier Hernani "este excelente resultado se ha conseguido por la combinación de un crecimiento en los ingresos totales de la compañía en un 33,1%, hasta los 383,1 millones, con un excelente comportamiento de los gastos totales que crecen un 1,8% en todo el ejercicio. En términos absolutos, los ingresos crecieron 95,4 millones mientras los gastos crecieron 1,7 millones”. BME mantiene un apalancamiento operativo muy positivo, que le permite trasladar a beneficios de forma muy eficiente su crecimiento. La mejora de los ratios referentes a la eficiencia sitúa a BME en el contexto de mercados mundiales como líderes sectoriales con uno de los modelos de gestión de merca- POLÍTICA DE DIVIDENDOS dos más solventes y competitivos en el mundo. INTERVENCIÓN DEL PRESIDENTE DE LA COMISIÓN DE NOMBRAMIENTOS Y RETRIBUCIONES Por su parte, el Presidente de la Comisión de Nombramientos y Retribuciones, Manuel Olivencia, Consejero independiente de la compañía, informó de las actividades realizadas por la Comisión durante el ejercicio, entre las que destacó los informes favorables al nombramiento por cooptación de Bolsas y Mercados Españoles abonó el 7 de mayo un dividendo complementario de 84,9 millones de euros, equivalente a 1,01647 euros por acción, que unido al dividendo a cuenta de 0,956 euros por acción pagado en enero, eleva el total de dividendo ordinario un 65% hasta 1,97 euros por acción. Adicionalmente se propuso a la Junta General la distribución de un dividendo extraordinario de 0,569 euros por acción, que se abono el pasado 21 de mayo, con cargo a reservas voluntarias. Esto supone que el accionista de BME recibe una retribución total de 2,54 euros por acción. El pay-out por dividendo ordinario de la compañía se sitúa en el 82%, uno de los mayores del sector a escala mundial. Resultados BME del primer trimestre de 2008 BENEFICIO HISTÓRICO DE 55,4 MILLONES DE EUROS E l beneficio neto de 55,4 millones de euros alcanzado en el primer trimestre de 2008 supone el máximo beneficio neto trimestral alcanzado por BME en su historia y se origina como resultado de un modelo de negocio diversificado, en el que la combinación de diferentes estructuras de líneas de negocio, productos, precios y servicios es capaz de responder con eficiencia a un entorno económico en el que se ha registrado una sensible desaceleración y a unos mercados de capitales condicionados por una restricción en los mercados de crédito. El crecimiento de las transacciones y el moderado descenso del volumen efectivo contratado en acciones, se combina con crecimientos del 10,8% en el nominal registrado, del 60,0% en el total de contratos de derivados negociados, del 17,5% en el efectivo negociado en renta fija y con el aumento de las actividades de IT y Consulting e Información. BME presenta unos sólidos resultados caracterizados por una evolución creciente en el beneficio operativo, en relación al 10 BOLSA. Mayo 2008 primer trimestre de 2007, hasta alcanzar un EBITDA de 75,8 millones de euros (+7,0%). Durante el trimestre los ingresos obtenidos por las diferentes unidades de negocio alcanzaron un importe de 99,6 millones de euros (+7,2%), en tanto los costes operativos incurridos en el trimestre ascendieron a 23,8 millones de euros, frente a los 22,1 millones de euros incurridos en el primer trimestre de 2007, con un aumento del 7,8% en relación al ejercicio anterior. Los indicadores financieros principales de BME se mantienen en unos niveles que consolidan a BME como referente en términos de eficiencia, rentabilidad sobre recursos propios y retribución al accionista. El ratio de eficiencia se mantiene estable en un 23,9% frente al 23,8% registrado en el primer trimestre de 2007. La rentabilidad sobre recursos propios ha pasado de un 44,3% al cierre del primer trimestre de 2007 a un 42,1% en el de 2008, como consecuencia del incremento de los fondos propios. panorama NOTICIAS LOS VOLÚMENES DE NEGOCIACIÓN SIGUEN FUERTES LOS SERVICIOS BME ALTERNATIV YA SON UNA REALIDAD EN BARCELONA D D Al cierre del mes de abril el mercado muestra niveles de actividad superiores a 2007 en muchos de sus productos y plataformas urante el mes de abril se negociaron a través del Sistema de Interconexión Bursátil Español (SIBE) 116.008 millones de euros en renta variable, lo que representa un aumento del 22% frente a los 95.197 millones de marzo y una disminución del 5,5% respecto a abril de 2007. El número de negociaciones, principal indicador de la actividad bursátil, fue de 2,8 millones, un 10,5% más que el registrado en el mismo mes del año anterior. Por lo que respecta al volumen acumulado en el primer cuatrimestre, alcanzó los 499.215 millones de euros, con un descenso del 7,7% respecto al mismo período de 2007. El número de negociaciones se vio incrementado en un 14,8% en el mismo espacio de tiempo, hasta los 13 millones. En el mes de abril se negociaron en el segmento de fondos cotizados un total de 297,4 millones de euros, un 16% más que en el mismo mes de 2007 y desde enero hasta abril de 3.334 millones de euros, un 182% más que en el mismo periodo de 2007. El Área de Derivados de BME negoció en abril 7,1 millones de contratos, un 185% más que en el mismo período de 2007, destacando los Futuros sobre Acciones, con 4,3 millones y las Opciones sobre Acciones, que con 1, 5 millones de contratos han crecido un 76% más que en el mismo mes del pasado año. En el acumulado, se ha negociado un 83% más en el primer cuatrimestre de 2008 respecto al mismo período del año anterior, con un total de 24,4 millones de contratos. Destaca el comportamiento de los Futuros sobre Acciones, que en este periodo han negociado 12,8 millones de contratos, un 211% más y las Opciones Mini IBEX que, con 2,7 millones de contratos, han crecido un 65%, ambos sobre igual periodo de 2007. La negociación de Deuda Corporativa en el mes de abril fue de 160.096 millones de euros, cifra que supera en un 110,5% la alcanzada en el mismo mes del pasado año. La negociación acumulada entre enero y abril se situó en 492.128 millones de euros, con un incremento del 37,4% respecto al mismo período de 2007. Durante el mes de abril, se admitieron a negociación nuevas emisiones por un volumen de 49.500 millones de euros, lo que supone un alza del 7% respecto al mes de abril del año pasado. En el período enero-abril las emisiones admitidas a negociación totalizan 171.251 millones de euros, con un descenso del 22,8% respecto a la cifra registrada en los cuatro primeros meses del pasado año. El saldo vivo al término del mes de abril se ha situado en 788.398 millones de euros, cifra que supera en un 20,6% la existente a finales del mes de abril de 2007. La negociación de Deuda Pública realizada en el mes de abril a través de la plataforma electrónica de BME ha sido de 7.846 millones de euros, lo que supone una cuota de negociación del total realizado a través de plataformas electrónicas domésticas del 70%. urante el último trimestre del año 2007 y tras llevar a cabo todas las actuaciones necesarias para contar con una infraestructura de soporte segura, accesible y de calidad, BME INNOVA comenzó a comercializar su paquete de servicios BME AlterNativ en Barcelona y su área geográfica de influencia. Hoy se puede decir que los servicios están a pleno rendimiento. La colaboración de la Bolsa de Barcelona ha sido decisiva en la materialización de este importante paso en el ámbito de cobertura de las soluciones que BME ofrece para Contingencia y la Continuidad del Negocio de Miembros de Mercado y otras empresas del Sector Financiero. La solución ofrecida ha tenido muy buena acogida y ya son varios los miembros del mercado que disponen de estos servicios en Barcelona. La experiencia de la puesta en marcha de los servicios BME AlterNativ en Barcelona, ha sido clave para el desarrollo del producto BME BACKGUARD. Pablo Dorado, Director Técnico de la Bolsa de Barcelona y miembro del Grupo B4 de BME INNOVA considera que la Bolsa de Barcelona se ha convertido en un centro alternativo para que las empresas de cualquier índole encuentren una solución integral a su continuidad de negocio. LAS EMISIONES DE WARRANTS ADMITIDAS HASTA MAYO AUMENTAN UN 56% SOBRE 2007 E l 8 de mayo comenzaron su negociación en el mercado bursátil 36 emisiones de warrants de Société Générale, con lo que el número de nuevas emisiones admitido hasta la fecha alcanza la cifra de 3.881, lo que supone un crecimiento del 56,2% sobre las 2.484 emisiones admitidas en igual período del año anterior. Los nuevos valores contemplan como activos subyacentes el índice IBEX 35® y el tipo de cambio euro/dólar. También el 28 de abril iniciaron su negociación en la Bolsa española 443 emisiones de warrants de Commerzbank, que contemplan gran variedad de activos subyacentes. En este grupo, y como dato curioso, hay 6 emisiones sobre la onza de Oro. Mayo 2008. BOLSA 11 panorama NOTICIAS NUEVO ETF SOBRE EL ÍNDICE FTSE4GooD IBEX Ascienden ya a 32 las emisiones listadas B E olsas y Mercados Españoles (BME) y la compañía proveedora de índices FTSE Group (FTSE) han otorgado el pasado 22 de mayo a BBVA una licencia para utilizar el índice FTSE4Good IBEX como subyacente para la emisión de un fondo cotizado en Bolsa (ETF). El índice FTSE4Good IBEX es un nuevo indicador de inversiones socialmente responsables compuesto de compañías españolas cotizadas en los mercados operados por BME con prácticas de negocio socialmente responsables. Este ETF se suma a un grupo de más de 100 ETFs referenciados a índices FTSE y disponible para los inversores en los mercados de todo el mundo. Imogen Dillon-Hatcher, Directora Gerente de FTSE EMEA, y Jorge Yzaguirre, Director de Renta Variable de BME, han afirmado conjuntamente que "crece el interés entre los inversores institucionales en identificar e invertir en compañías que cumplen con estándares internacionales de Responsabilidad Corporativa. El FTSE4Good IBEX está diseñado específicamente para alentar a las compañías españolas a adoptar estándares internacionales de responsabilidad corporativa y valoramos positivamente que BBVA haya seleccionado al indicador como soporte de su primer ETF de inversión responsable en España". Eugenio Yurrita, Responsable de BBVA Asset Management señaló que "estamos muy orgullosos de liderar esta iniciativa. BBVA ha estado en la vanguardia de la responsabilidad social corporativa durante años y disfruta creando soluciones para nuestros clientes en materia de Inversión Socialmente Responsable". 12 BOLSA. Mayo 2008 CINCO NUEVOS ETFs EN LA BOLSA ESPAÑOLA l pasado 21 de mayo la Bolsa española admitió a negociación cinco nuevos fondos de inversión cotizados (ETF), emitidos por Lyxor Asset Management. Se trata de Lyxor ETF Brazil (IBOVESPA), Lyxor ETF MSCI EMU Growth, Lyxor ETF MSCI EMU Value, Lyxor ETF World Water, Lyxor ETF DJ Stoxx 600 Banks. Los nuevos fondos cotizados permitirán a los inversores poder canalizar recursos hacia sectores tan diversos como el de la banca y el de tratamiento de aguas así como negociar valores de compañías en fase de crecimiento o de generación de valor. En términos geográficos, los inversores podrán aumentar su exposición en Brasil gracias al Lyxor ETF Brazil, el segundo ETF sobre este mercado, tras la creación del ETF sobre el FTSE Latibex Brasil en febrero de 2007. El segmento de fondos cotizados del mercado español nació el 20 de julio de 2006 y cuenta, tras la inclusión de estas emisiones, con 32 fondos. Entre enero y abril de 2008 registró una actividad de 3.334 millones de euros, un 182% más que en el mismo período de 2007. Los ETFs o fondos cotizados son instrumentos de inversión híbridos entre los fondos y las acciones, de tal manera que reúnen la diversificación que ofrece la cartera de un fondo con la flexibilidad que supone poder entrar y salir de ese fondo con una simple operación en Bolsa. Estos instrumentos han abierto un abanico de nuevas oportunidades de inversión tanto para inversores particulares como para gestores institucionales, ya que permiten tomar exposición a países, regiones, sectores y diversas clases de activos a través de una simple operación en Bolsa, en tiempo real y a un coste inferior al de muchos otros vehículos de inversión. LYXOR ETF BRAZIL LYXOR ETF WORLD LYXOR ETF DJ (IBOVESPA) WATER STOXX 600 BANKS LYXOR ETF MSCI EMU GROWTH LYXOR ETF MSCI EMU VALUE Código SIBE BRAS WAT BNK GWT VALU Comisión de gestión 0,65% 0,60% 0,30% 0,40% 0,40% Société Générale Société Générale Société Générale Société Générale Société Générale 3% 4% 2% 2% 2% 200.000 € 200.000 € 200.000 € 200.000 € 200.000 € Especialista Horquilla máxima Efectivo mínimo C/V LA CNMV Y EL BANCO DE ESPAÑA PRESENTAN EL PLAN DE EDUCACIÓN FINANCIERA L a Comisión Nacional del Mercado de Valores y el Banco de España han puesto en marcha un Plan de Educación Financiera cuyo objetivo principal es la mejora de la cultura financiera de los ciudadanos para que puedan afrontar en las mejores condiciones el nuevo contexto financiero. Con la publicación de este Plan de Educación Financiera y la firma del Convenio de Colaboración para su desarrollo, la CNMV y el Banco de España asumen, dentro del la estrategia global del Gobierno en el ámbito de la educación financiera, las recomendaciones y principios de la Comisión Europea y la Organización para la Cooperación y Desarrollo Económicos (OECD) de contribuir a la mejora de la cultura financiera de los ciudadanos, dotándoles de herramientas, habilidades y conocimientos para adoptar sus decisiones financieras informadas y apropiadas. Esta iniciativa supone la asunción de un compromiso público por parte de ambos supervisores financieros. El diseño, desarrollo y ejecución del Plan han sido panorama NOTICIAS Un concurso con mucho gancho LA VUELTA AL MUNDO CON ETFs D urante este último mes de mayo, Bolsas y Mercados Españoles ha organizado en colaboración con Bankinter, BBVA Asset Management, Cortal Consors, Inversis Banco, Lyxor Asset Management, Openbank, Renta 4 y Selftrade Bank el Concurso "La Vuelta al Mundo con ETFs", con el fin de familiarizar al público inversor con este producto mediante la gestión simulada de una cartera de inversión formada a partir de los ETFs admitidos a negociación en el SIBE. En tanto que los ETFs permiten al inversor dar “la vuelta al mundo” con su cartera de valores invirtiendo desde la Bolsa española en los principales índices nacionales e internacionales, los concursantes optaban a un premio final con mucho gancho, un viaje para dos personas alrededor del mundo. También, con el fin de mantener la tensión a lo largo de las dos primeras semanas del concurso, los concursantes podían optar a dos premios semanales. La respuesta no se hizo esperar, desde el 7 y hasta el 30 de mayo, cerca de 2.500 concursantes han estado compitiendo por obtener la máxima rentabilidad posible a encomendadas a un Grupo de Trabajo compuesto por miembros de ambos supervisores. Tres rasgos básicos definen el Plan: • Generalidad. El Plan no excluye en principio ningún segmento de población y cubrirá progresivamente todos los productos y servicios financieros. • Cooperación. Por su ámbito y características, el Plan se enmarca dentro de la política de educación financiera del Gobierno, lo que exige una intensa cooperación entre supervisores financieros, Administraciones Públicas competentes, y está abierto a la participación de los agentes sociales e instituciones que puedan apoyar esta tarea. SOLBES ANUNCIA SUSTITUIR LA CNMV POR UN NUEVO MODELO DE SUPERVISION E partir de una misma cantidad ficticia en efectivo (20.000 EUR) que debía ser invertida en ETFs con ciertas condiciones, con el fin de incentivar el conocimiento de la oferta disponible por todos los concursantes y de la operativa de compraventa de ETFs, idéntica a la de cualquier acción. La inscripción era totalmente gratuita y estaba abierta a todo el público inversor a través de la página web www.vuelaconETFs.com a la que se podía acceder no sólo desde diversas páginas webs del Grupo Bolsas y Mercados Españoles sino también, y muy especialmente, desde las páginas de los distintas entidades colaboradoras del concurso. • Continuidad. Aunque el Plan se ha diseñado para cubrir un periodo de cuatro años, la naturaleza de sus objetivos exigirá el mantenimiento de las actuaciones más allá de este período. Dentro de esta iniciativa la materia de educación financiera se incorporará a los planes de estudio de secundaria y de formación profesional como un módulo que se incluirá dentro de otra materia. Se espera que las primeras pruebas piloto arranquen en 2009, para que en los dos últimos años de vigencia del programa (2011 y 2012) se puedan establecer conclusiones e incorporar novedades. “El progresivo envejecimiento de la población refuerza la conveniencia de que los ciudada- l Ministerio de Economía tiene con carácter preferente y dentro de las medidas que llevará a cabo para atenuar los efectos de la crisis económica, la reforma del sistema de supervisión financiera. Esto supone la sustitución de la Comisión Nacional del Mercado de Valores (CNMV) por un nuevo supervisor, la Comisión Nacional se Servicios Financieros (CNSF), que asumirá más competencias, según anunció el vicepresidente económico, Pedro Solbes, el pasado día 22 de mayo en la clausura de la primera jornada del Foro de la Nueva Economía. Solbes señaló que el objetivo de la reforma será “asegurar un sistema de supervisión permanente y equiparable a los mejores del entorno europeo y del mundo”. La CNSF asumirá toda la supervisión de conductas de los mercados financieros y en general de todos los consumidores de servicios financieros. nos manejen sus finanzas para la jubilación. La mejor receta es empezar a conciencia desde la escuela”, señaló Miguel Ángel Fernández Ordóñez en la presentación del Plan. Los supervisores están también trabajando en el lanzamiento de un nuevo portal web de educación financiera, cuya puesta en marcha esta prevista para finales de año y que abordará desde los temas más sencillos a los más complejos, dispondrá de herramientas interactivas, simulaciones o un área de juegos. La oferta de productos y servicios financieros ocupará un lugar destacado, con un recorrido sobre las diferentes alternativas de inversión y de financiación. Mayo 2008. BOLSA 13 panorama El BCE los mantiene al 4% y no da pistas sobre recortes a corto plazo LA FED BAJA LOS TIPOS AL 2% PERO ADVIERTE DE UNA PAUSA EN LOS RECORTES E l último día de abril la Reserva Federal de EE UU rebajó los tipos de interés oficiales por séptima reunión consecutiva, del 2,25% al 2%. El recorte de un cuarto de punto fue el menor desde diciembre, ya que en las cuatro ocasiones anteriores bajo medio punto las dos primeras del año y tres cuartos de punto en las que han precedido a la última. La novedad más importante del comunicado del banco central estadounidense es que advierte de una pausa en la etapa de recortes de tipos de interés que inició en septiembre pasado cuando el precio del dinero se situaba en el 5,25%. Unos días después se reunió el Banco Central Europeo y dejó los tipos de interés en el 4% por undécima reunión consecutiva, manteniendo la postura neutral de no subir el precio del dinero, pero tampoco lo bajará en los próximos meses. La única novedad del comunicado del BCE fue la nitidez con la que aseguró que tras la actual subida del IPC, éste se moderará. LA ECONOMÍA ESPAÑOLA CRECE AL 2,7% EN EL PRIMER TRIMESTRE Aunque la economía española todavía sigue creciendo más que la de los grandes países de la zona euro, parece que la desaceleración será más dura de lo previsto hace unos meses. El PIB creció el 2,7% en el primer trimestre en términos interanuales, pero se trata del menor crecimiento de los últimos cinco años y representa un frenazo más que notable desde el 3,5% del trimestre anterior. Las ocho décimas de desaceleración en un trimestre no se producían desde hace quince años. Hay que remontarse a la última crisis económica vivida en España para encontrar un recorte superior, en el primer trimestre de 1993. 14 BOLSA. Mayo 2008 NOTICIAS Parece cerrado el proceso de consolidación entre las grandes operadoras LAS FUSIONES Y ADQUISICIONES DE EMPRESAS DE TELECOMUNICACIONES CAYERON UN 37% EN EUROPA EN 2007 E l valor de las fusiones y adquisiciones de empresas de telecomunicaciones en Europa cayó un 37% en 2007 hasta los 52.000 millones de dólares, según el informe sobre Fusiones y Adquisiciones en el Sector de Telecomunicaciones que anualmente elabora PricewaterhouseCoopers. La ausencia de grandes operaciones en los mercados europeos y los efectos de la crisis financiera en el sector durante el último cuatrimestre del ejercicio han ralentizado la actividad de fusiones y adquisiciones de las compañías de telecomunicaciones hasta niveles similares a los contabilizados en 2002. En el sector de telecomunicaciones europeo parece cerrado el proceso de consolidación entre las grandes operadoras y existe una elevada tasa de penetración de la telefonía fija y móvil en la población. En los primeros meses del año, los mercados anticipaban que, salvo las cuatro grandes operadoras –Telefónica, Vodafone, France Telecom y Deutsche Telecom-, el resto de compañías del sector podían ser presa del capital riesgo. La evolución posterior de los acontecimientos retrajo el interés de los grupos inversores, tal y como ha sucedido en otros sectores económicos. El descenso de la actividad de fusiones y adquisiciones en el sector telecomunicaciones a nivel mundial fue más acusado que en Europa, ya que cayó un 44,2% hasta los 185.000 millones de euros. La crisis financiera frenó en seco la pujanza exhibida en los primeros ocho meses del año por el capital riesgo. Por áreas geográficas, destaca el creciente protagonismo de Oriente Medio, África, Europa del Este y Latinoamérica, que supusieron el 22% del número total de operaciones mundiales en el sector, el doble que en 2004. Las mayores amenazas para el sector bancario en los próximos años según el Informe Banana Skin 2008 de PricewaterhouseCoopers FALTA DE LIQUIDEZ Y RIESGO CREDITICIO S egún el Informe Banana Skin 2008 relativo al sector bancario que elabora PricewaterhouseCoopers junto con el CSFI (City of London Think Thank) la falta de liquidez y el riesgo crediticio son las mayores amenazas del sector financiero hasta 2010. El informe señala los elevados niveles de riesgo presentes en el sistema a raíz de la crisis subprime y revela que, para la mayoría de los ejecutivos del sector bancario, expertos y reguladores encuestados, el principal problema es la pérdida de confianza en el mercado y el largo camino que queda por recorrer para recobrar dicha confianza. Las 376 respuestas de entidades financieras, expertos y reguladores de 38 países de todo el mundo analizadas en el informen identifi- can las principales amenazas para el sector. Entre las tres primeras del ranking, aparecen dos que nunca antes habían figurado en el informe, la falta de liquidez y los “credit spreads”, las variaciones del coste de los préstamos para los diferentes solicitantes de créditos. El riesgo crediticio permanece en segunda posición de la lista, con especial preocupación respecto a la morosidad en los créditos al consumo e hipotecarios. También adquiere importancia la inquietud sobre el deterioro del entorno macroeconómico, especialmente la amenaza de recesión de la economía estadounidense. En cuanto a la preocupación por la excesiva regulación, que encabezó el ranking en los últimos dos años, panorama NOTICIAS Las empresas remuneran a sus accionistas con dividendos de más de 8.000 millones de euros en el primer cuatrimestre del año con cargo a los resultados de 2007 LOS RESULTADOS SE TRADUCEN EN MÁS DIVIDENDOS L as empresas que cotizan en Bolsa han pagado a sus accionistas 8.065 millones de euros en concepto de dividendo en los primeros cuatro meses del año, un 23,40 % más de lo que pagaron en el mismo período del año anterior. De todos los dividendos que se han pagado hasta la fecha destacan los de la Banca, que con 3.099 millones de euros repartidos acapara el 38% del total. Las Eléctricas con 1.595 millones de euros acaparan el 20 %. El dividendo es usado por las empresas cotizadas como una forma de mimar al accionista y en los primeros cuatro meses del año lo han demostrado subiendo su retribución. Así, las constructoras han aumentado sus dividendos un 36 % frente al primer cuatrimestre de 2007, las eléctricas un 21,57% y los Bancos un 10 %. Dentro de las constructoras destaca ACS, que pagó el 15 de enero un dividendo a cuenta de 0,75 euros (un 87% más pasa a un discreto segundo plano. El estudio revela que son los ejecutivos de la banca los que muestran una mayor inquietud por la falta de liquidez y el riesgo crediticio, mientras que los expertos o los reguladores expresan mayores recelos en torno al debilitamiento de control de riesgos por parte de las entidades financieras. El informe también recoge las opiniones de los expertos sobre la capacidad que le presumen a los bancos para manejar estos riesgos y resulta evidente que la mayoría son pesimistas al respecto. De hecho, sólo uno de cada cuatro encuestados se reconoce preparado para afrontar las amenazas que se ciernen sobre el sector. que el pagado a cuenta el año anterior) y Acciona que aumenta su dividendo en un 26 %. En el sector energético, Repsol pagó el 15 de enero 0,50 euros (un 39% más que el pagado a cuenta el año anterior). Entre las eléctricas destaca Unión Fenosa que con 0,62 euros, paga un 55% más que el año anterior. Por su parte la empresa de ingeniería, Técnicas Reunidas, incrementó su dividendo a cuenta un 50% pagando a sus accionistas 45 euros por acción. En el sectro bancario destaca el Banco Sabadell con un aumento del dividendo total pagado en el cuatrimestre del 34%. EN MAYO LOS DIVIDENDOS SIGUEN CRECIENDO AL MISMO RITMO A 19 de mayo de 2008, catorce compañías han anunciado ya los dividendos que repartirán durante el presente mes: 4.543 millones de euros, un 23,58% más que en todo el mes de mayo del año anterior. De ellas mención especial merece el dividendo pagado por el Banco de Santander que ha aumentado su dividendo complementario en un 41% a razón de 0,28 euros por acción. Bolsas y Mercados Españoles, aparte del dividendo a cuenta de 2007 pagado en enero de este año por importe de 0,95 euros por acción, en el mes de mayo paga dos dividendos más: uno complementario de los resultados de 2007 a razón de 1,016 y un extraordinario de 0,569 euros por acción. En total BME ha duplicado su retribución respecto al año anterior. Telefónica, también ha elevado la retribución un 35% con el dividendo complementario pagado el 13 de mayo, con un rentabilidad por dividendo del 3,9 %. A este rédito hay que sumar la recompra de acciones que efectúa la compañía y que también supone una retribución indirecta (las amortiza y el beneficio por acción de los accionistas mejora). Sumando ambos factores, la operadora se sitúa a la cabeza de su sector en Europa en cuanto a pago a sus accionistas se refiere. Con estas incorporaciones, el número de certificados que se negocian en el mercado asciende a 25 emisiones LA BOLSA ADMITE A NEGOCIACIÓN 5 EMISIONES DE CERTIFICADOS DE DEUTSCHE BANK E El 14 de mayo comenzaron a negociarse en el mercado bursátil 5 emisiones de certificados de Deutsche Bank, con lo que el número de este tipo de producto que se negocia en Bolsa es de 25 emisiones. Entre los certificados admitidos existen 2 de la estrategia outperformance, uno referenciado al activo subyacente BBVA y otro al Santander. También han sido admitidos 3 certificados del tipo twin win, que tienen como referencia los subyacentes de Telefonica, Santander y BBVA. Todos los certificados tienen como fecha de vencimiento el mes de abril de 2011. En el mercado bursátil español se pueden negociar certificados que tienen como referencia los siguientes activos subyacentes: IBEX 35®, DJ Euro Stoxx50, DAX, TECDAX, S&P 500, Telefónica, Santander, BBVA y sobre la onza de oro. Los emisores con certificados en el mercado son: Deutsche Bank, UBS y Société Générale. Mayo 2008. BOLSA 15