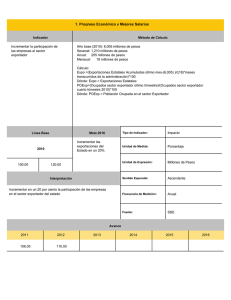

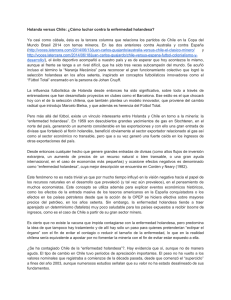

Tipo de Cambio Real y Competitividad: Enfermedad Holandesa en

Anuncio