Los problemas en la zona euro: los riesgos de helenización y las

Anuncio

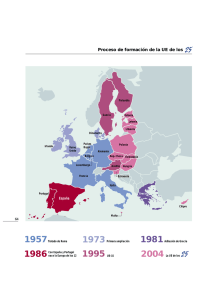

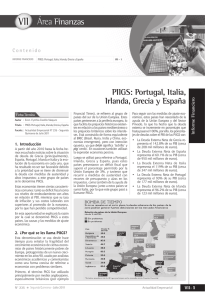

www.iaes.es Los problemas en la zona euro: los riesgos de helenización y las soluciones adoptadas TOMÁS MANCHA NAVARR0 Catedrático de Economía Aplicada Director del IAES Universidad de Alcalá Seminario OPORTUNIDADES FRENTE A LA SALIDA DE LA CRISIS FINANCIERA EN LATINOAMÉRICA. EL CASO DE LA REPÚBLICA DOMINICANA Santo1 Domingo, 14-15 de septiembre, 2010 Los problemas en la zona euro: los riesgos de helenización y las soluciones adoptadas 1. Los problemas griegos: una nueva enfermedad económica. La helenitis 2. La helenitis y los riesgos de su contagio: la crisis de mayo de 2010 3. Las soluciones complementarias al rescate griego: una visión desde la óptica española 2 1. Los problemas griegos: una nueva enfermedad económica. La helenitis ¿ Qué es la helenetis? • • • La situación crítica de la economía griega con registros para variables económicas claves tales como crecimiento negativo, nula competitividad y déficit exterior elevado, además de una pésima posición financiera (déficit público por arriba del 13 % y deuda pública superior al 120 %; ambas variables en términos de PIB). Esta conjunción de factores negativos colocó a Grecia en una posición de insolvencia o bancarrota, de la que sólo podía salir mediante una ayuda in extremis conjunta de la Unión Europea (UE) y el Fondo Monetario Internacional (FMI) para los próximos tres años de 110.000 millones de euros a cambio de un duro plan de ajuste, al no poder colocar más que a tipos cada vez más elevados sus emisiones de deuda pública La amenaza para la estabilidad del euro está detrás de la ayuda europea e internacional, surgiendo desde el mes pasado las dudas acerca del posible contagio de otros países de la UE: especialmente los del grupo denominado PIIGS 3 1. Los problemas griegos: una nueva enfermedad económica. La helenitis La helenitis: algunos datos de interés 4 1. Los problemas griegos: una nueva enfermedad económica. La helenitis La renovación de la deuda bancaria según fecha vencimiento Fuente: FMI. Perspectivas de economía mundial 5 1. Los problemas griegos: una nueva enfermedad económica. La helenitis La depreciación del euro (cotización dólar/euro) 6 1. Los problemas griegos: una nueva enfermedad económica. La helenitis ¿Cómo ha llegado Grecia a esta situación? • No es fácil resumir el complejo entramado de causas que está detrás de la delicada situación de Grecia, pero haber vivido muy por encima de sus posibilidades junto con haber tratado de ocultar la realidad de sus deficitarias cuentas públicas son dos motivos claves. El stock real de deuda pública en 2009 hay que situarlo en el 120 % de su PIB, consecuencia de un déficit público que alcanzó el 13,6 % de su PIB; aparte de su cuantiosa, aunque menor deuda privada. • La necesidad imperiosa de financiar sus emisiones de bonos en unos mercados financieros con una elevada demanda de fondos, unido a delicada posición financiera y a su nula reputación, ha llevado a que las últimas colocaciones de deuda las haya realizado el gobierno griego a unos tipos cada vez más altos: a finales de abril, el bono griego a 10 años elevó su rendimiento hasta un 11 % duplicando los valores del mes de marzo- y los bonos a dos años subieron hasta el 19 %. 7 1. Los problemas griegos: una nueva enfermedad económica. La helenitis ¿Cómo ha llegado Grecia a esta situación? • La puntilla final a esta situación fue la bajada de calificación al nivel de bonos basura (BB+) realizada el pasado 27 de abril para la deuda griega por Standard and Poor´s que justificaba su pésima valoración en las nulas expectativas de crecimiento para la economía griega: no recuperaría su nivel de PIB de 2008 antes de 2017 y unas previsiones de crecimiento de la deuda hasta el 130 %. En definitiva, una catastrófica situación económica con un país al borde la bancarrota. 8 1. Los problemas griegos: una nueva enfermedad económica. La helenitis • • • ¿Era necesario el rescate de Grecia? Desde la segunda semana de abril de 2010 la aparición de dudas acerca de la credibilidad y estabilidad del euro abrió la posibilidad de un rescate bajo la forma de un importante préstamo (45.000 millones de euros) que le sacará momentáneamente del atolladero. Pero se tropezó con una férrea oposición alemana por la existencia de una clausula de no bail out: “que cada palo aguantase su vela” recogida en el art. 125 del Tratado de Maastrich. Las exigencias del Pacto de Estabilidad estaban claramente vulneradas por todos como consecuencia de los generosos programas de estímulo fiscal implementados desde 2008, pero especialmente por el grupo de los viejos PIGS (Portugal, Italia, Grecia y España), ahora PIIGS (incluyendo Irlanda), que ya habían conocido en los años previos una desenfrenada carrera de crecimiento con fuerte financiación externa que hay que devolver inexorablemente. En el caso particular de Grecia sus socios europeos no han tenido más remedio que acabar cediendo mediante el rescate de los 110.000 millones de euros, pero a cambio de un esigente plan de ajuste y cobrando intereses. 9 1. Los problemas griegos: una nueva enfermedad económica. La helenitis • • • • • • • Los elementos básicos del durísimo ajuste económico griego Reducción del gasto público por la vía de congelar los salarios de los funcionarios durante al menos tres años y de suprimir pagas extras, Suspensión de la contratación de empleados públicos Eliminación de las pagas extras para los pensionistas por arriba de los 2.500 euros mensuales ; establecimiento de una edad mínima de jubilación en los 60 años, y, una nueva forma de calcular la cuantía de la prestación de acuerdo con toda la vida laboral Reforma laboral con liberalización de reglamentaciones gremiales y rebajas la indemnización por despido Subida del IVA hasta el 23%; aumento del 10 % en los impuestos sobre el tabaco, el alcohol y los combustibles; creación de un tributo especial a las empresas con grandes beneficios Privatizaciones de empresas semipúblicas o públicas y liberalización de los sectores de la energía y el transporte Reducción del número de municipios y entidades administrativas locales de 1.300 a 340 para ahorrar costes operativos RESULTADOS ESPERADOS: Ahorro de 30.000 millones de euros, el 11% de su PIB, para reducir su déficit público por debajo del actual 13,6 % al 3% en 2014, aunque a costa de una caída del PIB del 4 % en 2010; 2,6 % en 2011 para volver a crecer en 2012 (1,1 %). 10 2. La helenitis y los riesgos de su contagio: : la crisis de mayo de 2010 ¿Existe riesgo de contagio? Ante una enfermedad económica tan importante como la del país griego, en un contexto además globalizado, lo lógico es preocuparse por su riesgo de contagio que afecta a España, con la compañía de Portugal, Italia, Grecia e Irlanda. El resto de países de la UE escapan en principio del contagio directo, pero indirectamente se ven afectados en la medida que el euro pierde credibilidad y estabilidad a marchas forzadas. Dos precisiones básicas 1) Todos los países mencionados están dentro de la moneda única, lo que les conduce por voluntad propia –no puede olvidarse este punto- a renunciar a las dos herramientas macroeconómicas más importantes de las que dispone un gobierno para hacer frente a problemas como los actuales: el manejo del tipo de cambio y el uso de la política monetaria, ambas competencias en manos del BCE. 2) La existencia para los países de la UME de autonomía para fijar sus políticas fiscales, aunque por imposición alemana desde 1997 existe un Pacto de Estabilidad,que establece un umbral máximo para el déficit público y la deuda pública del 3 % y 60 % del PIB, respectivamente; aunque entendido el último con cierto grado de laxitud (basta recordar la situación de Bélgica e Italia con la creación del euro en 1999 con registros por encima del 100 %). 11 2. La helenitis y los riesgos de su contagio: : la crisis de mayo de 2010 ¿Existió riesgo de contagio? • • La respuesta tiene que ser afirmativa porque el comportamiento de los mercados así lo marcó, aunque como apuntamos previamente Portugal, España, Irlanda e Italia tenían mayores posibilidades –en este orden- que otros países europeos. No obstante, la situación de estos cuatro más vulnerables es claramente diferente, como vamos a tratar de objetivar examinando las siguientes variables: tamaño; finanzas públicas; competitividad; posición frente al resto del mundo; mercado de trabajo y expectativas de crecimiento. En relación con el tamaño, está claro que Portugal e Irlanda son las que más riesgo asumían al contar con una extensión y población incluso menor que Grecia; todo lo contrario que pasa con España e Italia que forman parte de lo que podríamos llama países grandes en el contexto de la Unión Europea. Esta situación tiene su reflejo en el tamaño económico, pues tanto Italia como España están en posiciones punteras; Italia es la cuarta en PIB y España la quinta (con el 12,9 % y 8,6 % , respectivamente del valor total de lo producido en la Unión Europea). 12 2. La helenitis y los riesgos de su contagio: : la crisis de mayo de 2010 Comparación de los datos básicos de los PIIGS Tamaño territorial PIIGS ( en % total UE-27) 2,3 7,4 12,7 Portugal (P) Italia (I) Irlanda (I) Grecia (G) 1,7 España (S) 3,3 13 2. La helenitis y los riesgos de su contagio: : la crisis de mayo de 2010 Comparación de los datos básicos de los PIIGS Población (en % total UE-27) 2,1 9,0 Portugal (P) Italia (I) 11,9 Irlanda (I) Grecia (G) 2,3 España (S) 0,9 14 2. La helenitis y los riesgos de su contagio: : la crisis de mayo de 2010 Comparación de los datos básicos de los PIIGS PIB en % total UE-27 1,4 8,6 Portugal (P) 12,9 Italia (I) Irlanda (I) 1,9 1,3 Grecia (G) España (S) 15 2. La helenitis y los riesgos de su contagio: : la crisis de mayo de 2010 • • Desde la perspectiva de las finanzas públicas, es donde la exposición de este conjunto de países es mayor, dado que salvo Italia que liquidó sus cuentas en 2009 con un déficit de sólo 5,3 % en términos de PIB; los otros tres países arrojan elevadas cifras: 14,3 % Irlanda; 11,2 % España y 9,4 % Portugal; lo que ha originado también unas mayores necesidades de colocación de bonos en los mercados financieros. Es verdad que las cifras de deuda pública en % del PIB para irlandeses y españoles están en la mitad que las de Grecia, pero en la medida que Portugal, con una deuda en 2009 del 76,8 %, ha comenzado a tener que pagar mayores tipos de interés para financiar sus emisiones porque los mercados descuentan también su alto nivel de endeudamiento externo total (bancos, empresas y familias); es normal que otros países en situación parecida como España se vean arrastrados a pagar mayores rentabilidades para sus bonos. Pero son sin duda las cifras de endeudamiento total, público y privado, por arriba del 140 % para Portugal y del 176 % para España, las que exponen a estos países a un mayor riesgo de contagio que Irlanda o Italia. 16 2. La helenitis y los riesgos de su contagio: : la crisis de mayo de 2010 Comparación de los datos básicos de los PIIGS Déficit público en % PIB UE-27 España (S) Grecia (G) Irlanda (I) Italia (I) Portugal (P) 0 2 4 6 8 10 12 14 16 17 2. La helenitis y los riesgos de su contagio: : la crisis de mayo de 2010 Comparación de los datos básicos de los PIIGS Deuda pública en % PIB UE-27 España (S) Grecia (G) Deuda pública en % PIB Irlanda (I) Italia (I) Portugal (P) 0 20 40 60 80 100 120 140 18 2. La helenitis y los riesgos de su contagio: : la crisis de mayo de 2010 • Las expectativas de crecimiento están estrechamente relacionadas con el nivel de competitividad que presentan cada uno de estos países. Si tomamos la productividad por hora trabajada como indicador del mismo; está claro que salvo Irlanda (4 % por encima del promedio de la UE-27) ninguno de los restantes está exento de riesgo; España por debajo de dicho promedio en casi 8 puntos; Italia 11 puntos por debajo; o muy especialmente Portugal casi en la mitad del promedio europeo. A este hecho hay que unir el negativo desenvolvimiento del mercado de trabajo, pues es imposible pensar en una recuperación con niveles de desempleo tan altos; particularmente España con más del 19 % de su población activa en paro frente a Italia con sólo un 8,8 %; Irlanda con un 13,2 % o Portugal con un 10,5 %. 19 Las expectativas mundiales de crecimiento económico Fuente: FMI. Informe de estabilidad financiera mundial. Abril 2010 20 Expectativas de crecimiento económico mundial Fuente: FMI. Perspectivas de economía mundial 21 Las expectativas europeas de crecimiento económico Fuente: FMI. Informe de estabilidad financiera mundial. Abril 2010 22 Expectativas de crecimiento económico mundial Fuente: FMI. Perspectivas de economía mundial 23 2. La helenitis y los riesgos de su contagio: : la crisis de mayo de 2010 Comparación de los datos básicos de los PIIGS Productividad por hora trabajada (UE-27=100) 120 100 80 60 40 20 0 Portugal (P) Italia (I) Irlanda (I) Grecia (G) España (S) 24 2. La helenitis y los riesgos de su contagio: : la crisis de mayo de 2010 Comparación de los datos básicos de los PIIGS Tasa de desempleo (en % población activa) 25 20 15 10 5 0 Portugal (P) Italia (I) Irlanda (I) Grecia (G) España (S) UE-27 25 2. La helenitis y los riesgos de su contagio: : la crisis de mayo de 2010 • Finalmente, la actitud de los gobiernos frente a los problemas planteados. Aquí frente a la firmeza del gobierno irlandés que ya ha comenzado a aplicar un durísimo plan de ajuste, con fuertes restricciones en materia de gasto público y reformas estructurales; o el acuerdo entre las dos principales fuerzas políticas en Portugal para poner en marcha un severo programa ; la actitud poco decidida del gobierno español que manda mensajes contradictorios o insuficientes a los mercados puede acabar colocándonos en una peor posición de la que objetivamente nos correspondería –en función de algunos de los datos antes referidos-. De hecho, de acuerdo con este punto España se encontraba en la máxima posición de contagio, aunque como comentaremos más adelante se ha visto forzada a efectuar un recorte adicional de su gasto público equivalente a un 1,5 % de su PIB. 26 3. La helenitis y los riesgos de su contagio • La solución complementaria al rescate griego La situación de descrédito en la que estaba entrando el euro ha obligado a una intervención conjunta sin precedentes de la UE y del FMI, por un importe de 750.000 millones de euros para cubrir posibles situaciones de insolvencia de los países europeos adoptada en la madrugada del lunes 10 de mayo en el ECOFIN (Consejo de Ministros de Finanzas de la UE); acompañada por una compra de bonos de estados miembros por parte del Banco Central Europeo que sin duda es una respuesta de emergencia ante el feo cariz con el que los mercados financieros cerraron el último fin de semana en toda la UE; particularmente para Portugal y España, y que obliga a ambos países a la adopción de nuevas medidas de recorte de gasto en este año y el siguiente a presentar en la próxima reunión del ECOFIN del 18 de mayo, tal como se comprometieron antes sus socios europeos en la madrugada del lunes 10 de mayo. 27 3. Las soluciones complementarias al rescate griego: una visión desde la óptica española • • La primera reacción de los mercados al Fondo de Estabilización Europeo ha sido excelente pues los países más comprometidos (Grecia, Portugal y España) han visto reducirse de forma drástica los diferenciales de rentabilidad de sus bonos con el bono alemán. Sólo falta esperar que el devenir de los acontecimientos confirme que estos primeros datos positivos no son simplemente un mero espejismo y que la helenitis ha sido adecuadamente aislada, aunque exija a algunos de los PIIGS algo más que ajustar sus gastos, entiéndase aplicar reformas estructurales profundas. Pero de este tema nos ocuparemos en otro artículo. En el caso particular de España, los últimos días han permitido asistir a una situación, cuanto menos sintomática de que el riesgo de contagio seguía siendo grande y aunque con unos mercados más tranquilos y pese a la supermencionada “ESPAÑA NO ES GRECIA” el Gobierno de R. Zapatero se ha visto FORZADO a implementar un ajuste adicional al de enero de 2010, que probablemente de haberse tomado antes hubiera sido menos traumático de lo que va a acabar siendo para los colectivos más afectados; aparte de resultar un mero preludio de lo que queda por venir: reforma laboral, subidas de impuestos… 28 3. Las soluciones complementarias al rescate griego: una visión desde la óptica española El recortazo español: principales medidas 1) Reducción de las retribuciones del personal del sector público en un 5% de media en 2010 y congelación en 2011. 2) Reducción en un 15% del sueldo de los miembros del Gobierno. 3) Congelación para 2011 de las pensiones excluyendo las no contributivas y las mínimas. 4) Eliminación del régimen transitorio para la jubilación parcial previsto en la ley 40/2007 (contratos de relevo) 5) Eliminación del 'cheque-bebé' de 2.500 euros a partir del 1 de enero de 2011. 6) Reducción del gasto farmacéutico (adecuación del número de unidades de los envases de medicamentos a los tratamientos y fraccionamiento de los envases). 7) Reducción de la ayuda oficial al desarrollo de 600 millones de euros.entre 2010 y 2011 en 8- Reducción de la inversión pública estatal entre 2010 y 2011 de 6.045 millones de euros. 9) Ahorro adicional de 1.200 millones de euros por parte de las Comunidades Autónomas y entidades locales. 10) Eliminación de la retroactividad en las solicitudes para dependencia y resolución de los expedientes en 6 meses 29 El impacto previsible del recortazo Fuente: Diario Expansión 13-5-10 30 3. Las soluciones complementarias al rescate griego: una visión desde la óptica española Problemas claves de las emisiones títulos de deuda española en un contexto de incertidumbre 1) El inversor puede convertirse en más exigente en las nuevas emisiones y aprovecharse de las circunstancias para pedir rentabilidades más elevadas. 2) El mercado puede interpretar, ante algunas afirmaciones de las autoridades públicas, que la situación es todavía peor de la que perciben los inversores, máxime cuando queda por emitir (a mediados de mayo de 2010) aproximadamente el 64% de lo previsto en su estrategia de financiación para 2010 un aumento del riesgo país y, por ende, de los costes de financiación. (el 19 de mayo el diferencial entre el bono español y el alemán a diez años ha vuelto a repuntar hasta los 116 puntos básicos, cuando los planes de ayuda anunciados por el BCE, la UE y el FMI habían conseguido reducirlo por debajo de 100 puntos básicos). 3) Dificultar todavía más el acceso del sector privado al mercado mayorista de financiación, con la consecuencia de que si al Tesoro Público le sale más caro emitir, también tendrán que pagar más las empresas y los bancos. 31 La renovación de la deuda bancaria según fecha vencimiento Fuente: FMI. Informe de estabilidad financiera mundial. Abril 2010 32 Las primeras respuestas de los mercados para España Fuente: Diario Expansión 19-5-10 33 Las primeras respuestas de los mercados para España Fuente: Diario Expansión 19-5-10 34