Evaluación de impacto de los apoyos productivos del

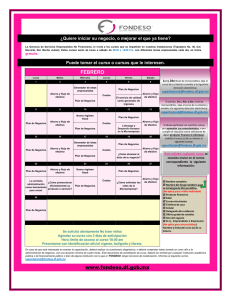

Anuncio