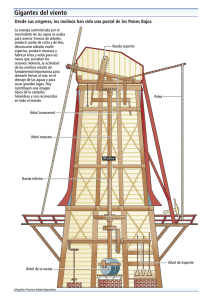

Segunda Emisión de Obligaciones de Largo Plazo–Molinos

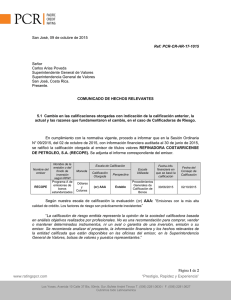

Anuncio