Molina Fuentes, Natalia - Universidad del Bío-Bío

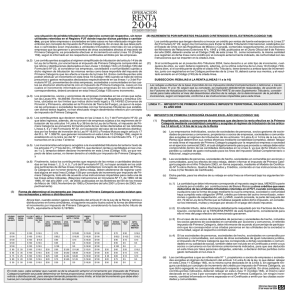

Anuncio