Protocolo de Conexión

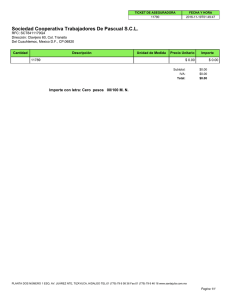

Anuncio