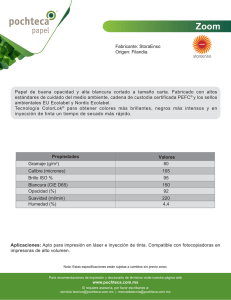

DE GRAN ESCALA

Anuncio