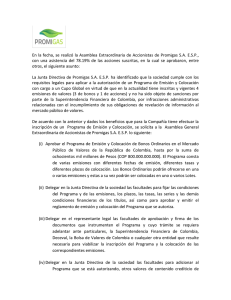

Programa de Emisiones de Bonos por hasta USD

Anuncio