- Ninguna Categoria

indicadores económicos indicadores económicos de coyuntura

Anuncio

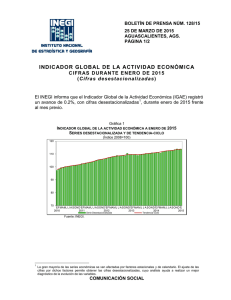

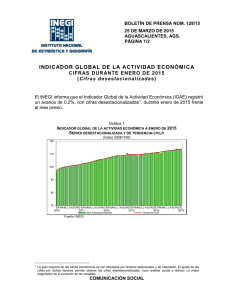

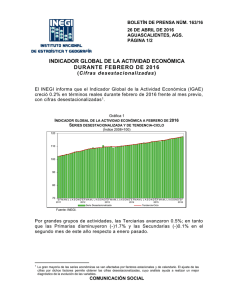

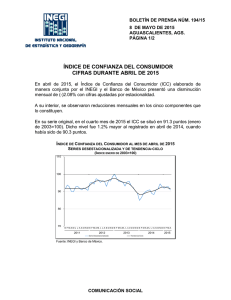

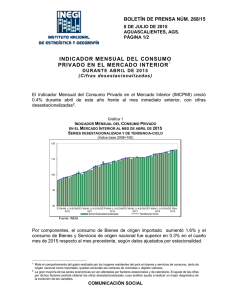

INDICADORES ECONÓMICOS DE COYUNTURA Mayo 2012 Indicadores Económicos de Coyuntura • Son herramientas indispensables para monitorear el comportamiento real de la economía en el corto plazo, permitiendo tomar decisiones con mayor certidumbre. Orientadas a: Decisiones personales Decisiones de inversión de los negocios Decisiones en sectores específicos p Referencias para generar indicadores propios Actualizar pronósticos para la planeación Fuentes de los IEC Estadística Básica Registros administrativos Estadística Derivada Información Censal • Censos Económicos • Censos de Población • Censos Agropecuarios Estructura y Evolución Productiva del Sector Real de la Economía PRINCIPALES AGREGADOS MACROECONÓMICOS • SECTOR PRIMARIO TERCIARIO (Servicios) SECUNDARIO (Industrial) (Agropecuario, Silvícola y Pesquero) Herramientas utilizadas en el análisis de los IEC • Valores corrientes • Variaciones anuales • Variaciones acumuladas • Estructuras porcentuales PIB nominal (precios corrientes) durante el cuarto trimestre de 2011 p • Variación anual: 11.0 • Variación acumulada: 9.7 p preliminar • Valores constantes t t • (índices) Originales • Variaciones anuales • Variaciones acumuladas Desestacionalizadas1/ • Variaciones mensuales o trimestrales Tendencia ciclo Tendencia-ciclo • Variaciones mensuales o trimestrales 1/ Las series desestacionalizadas son aplicables a todos los indicadores de estadística básica y de contabilidad nacional, que cumplan con las características necesarias. •Efectos calendario: semana santa, días laborables. •Tendencia-ciclo: evolución de largo plazo, variaciones periódicas (recesión, valle, expansión y pico). • Componente estacional: movimiento intra-anual periódico que tiende a repetirse cada año (clima, aspectos institucionales y técnicos). •Componente irregular : el residuo no explicado por el resto de los componentes, componentes o movimientos erráticos no explicados, errores de medición. ARIMA 12 : Autorregresive, integrated, moving average. Calendario de Difusión de Información de Coyuntura Contiene las fechas en que estará disponible la información estadística sobre los principales Indicadores Macroeconómicos de Coyuntura (8:00 hrs.) Principales Resultados de los Indicadores Económicos de Coyuntura y E t dí ti Estadística Básica Bá i Sobre Confianza del Consumidor (ENCO) Este índice se calcula considerando la percepción de los hogares basada en: •La opinión sobre la situación económica actual y esperada del hogar de los entrevistados; •Las percepción sobre la situación económica presente y futura del país, •y la expectativa de los consumidores acerca del momento propicio para la adquisición de bienes de consumo duradero. Índice sobre la Confianza del Consumidor Este índice se calcula considerando la percepción de los hogares basada en: • la opinión sobre la situación económica actual y esperada del hogar de los entrevistados; •las percepción sobre la situación económica presente y futura del país, país • y la expectativa de los consumidores acerca del momento propicio para la adquisición de bienes de consumo duradero. duradero 80 E F M A M J J 2009 40 20 0 A S O N D E F M A M J 100 J A S O N D E F M A M J 2010 J 2011 2012 97.2 93.4 93.6 95.4 90.8 89 9.5 90 0.6 92.4 9 93.4 95.5 93.0 89.3 89 9.7 91.7 9 92.3 9 92.3 9 91.2 9 88.5 89.2 91.6 9 88..7 60 87.4 4 87.5 5 84.6 82.5 81.8 80.6 82.1 80.1 78.2 77.0 81.9 81.5 85.4 81.0 78.3 82.1 79.4 78.9 81.9 120 Comportamiento del Índice sobre la Confianza del Consumidor A S O N D E F M A Comportamiento del Índice sobre la Confianza del Consumidor ORIGINAL 120 DESESTACIONALIZADA TENDENCIA-CICLO 100 80 60 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 Sobre la Opinión del Sector Manufacturero (EMOE) Se integran con base en los siguientes indicadores: Expectativas Empresariales (constituido por la opinión del directivo empresarial sobre la situación que presenta su empresa con relación a: producción, utilización de planta y equipo, demanda nacional de los productos de la empresa, exportaciones y personal ocupado Además de Inversión en planta y equipo, ocupado. equipo Inventarios de productos terminados, terminados Precios de venta y Precios de insumos). Indicador de Pedidos Manufactureros (expectativas de los directivos empresariales del sector referido a la siguiente secuencia del proceso productivo de la actividad manufacturera: volumen esperado de pedidos, producción esperada, niveles esperados de personal ocupado, oportunidad de entregas de insumos por parte de los proveedores y el comportamiento de los inventarios de insumos). Indicador sobre la Confianza del Productor (percepción que tienen los directivos empresariales del sector manufacturero de la situación económica que se presenta en el país y en su empresa). Evolución del Expectativas Empresariales al mes de abril de 2012 50.2 46.0 47.8 51.5 51.1 51.0 51.7 53.2 48.3 49.9 51.1 52.5 55.8 52.8 53.7 54.2 51.8 54.1 51.3 53.5 52.0 51.1 51.3 51.7 56.1 52.7 56.1 56.1 54.5 54.5 53.6 54.9 52.8 51.7 53.2 53.9 56.3 52.7 50.0 42.1 1 41.2 43 3.8 45.1 4 60.0 53.0 51.3 48.8 53.5 49.5 50.0 51.4 49.8 47.1 50.6 70.0 40.0 30 0 30.0 20.0 10.0 0.0 E F M A M J J A S O N D E F M A M J J A S O N D E F M A M J J A S O N D E F M A M J J A S O N D E F M A 2008 2009 2010 2011 2012 50.0 60.0 2008 45.5 44.3 43.6 44.5 47.1 46.6 47.6 49.1 49.4 50.6 1.4 51 52.3 5 50.1 1 49.6 6 51 1.4 52.5 5 53.6 52.7 5 53.7 54.4 52.6 5 53.4 51 1.5 52.9 5 52.0 50..7 52.3 5 52.6 5 55.8 51.2 53.8 55.2 54.3 54.3 52.6 5 53.6 51 1.8 50..8 52 2.0 52.7 5 54.0 52.0 53.0 5 49.8 8 49.3 1.7 51 50.6 51.8 3 50.3 52.3 5 49.6 6 49.7 7 Evolución del indicador de pedidos manufactureros al mes de abril de 2012 40 0 40.0 30.0 20.0 10.0 0.0 E F M A M J J A S O N D E F M A M J J A S O N D E F M A M J J A S O N D E F M A M J J A S O N D E F M A 2009 2010 2011 2012 Evolución del indicador de pedidos manufactureros al mes de abril de 2012 60 40 2004 ORIGINAL 2005 DESESTACIONALIZADA 2006 2007 2008 TENDENCIA-CICLO 2009 2010 2011 2012 Evolución del indicador de confianza del productor al mes de abril de 2012 45.0 35.0 39.1 37.8 34.9 34.2 32.7 35.5 38.5 38.0 3 39.3 40 0.8 41 1.2 42.8 4 43.4 43.6 45.2 45.0 47.3 51.3 53.9 3 55.3 56.1 56..3 55.9 8 55.8 8 55.8 56.4 56.6 56.5 6.9 56 6.9 56 56.4 6.9 56 7.1 57 56 6.8 54.3 53.8 52.9 53.8 53.0 53.4 54.6 54.6 54.7 55.0 0 55.0 51.9 52.7 50.6 50.8 49.8 48.8 49.0 46.1 65.0 25.0 15.0 5.0 E F M A M J J A S O N D E F M A M J J A S O N D E F M A M J J A S O N D E F M A M J J A S O N D E F M A -5.0 2008 2009 2010 2011 2012 Evolución del indicador de confianza del productor al mes de abril de 2012 ORIGINAL DESESTACIONALIZADA TENDENCIA-CICLO 50 30 2004 2005 2006 2007 2008 2009 2010 2011 2012 Indicadores de Ocupación y Empleo A través de la Encuesta Nacional de Ocupación y Empleo (ENOE) es posible registrar de manera permanente el comportamiento del empleo a nivel nacional y para cuatro t t tamaños ñ d localidades; de l lid d l ENOE con periodicidad la i di id d mensuall y trimestral proporciona información para las 32 entidades federativas, lo que permite conocer la complejidad del fenómeno ocupacional en un nivel de desagregación g g más detallado. •Población de 14 años y más: •Población económicamente activa (PEA) •Ocupada •Posición en la ocupación •Sector de actividad económica •Nivel de ingresos •Duración Duración de la jornada de trabajo •Condición de acceso a las instituciones de salud •Ámbito y tamaño de la unidad económica •Distribución por tipo de unidad económica •Desocupada p •Población no económicamente activa (PNEA) Tasa de Desocupación por Sexo (Porcentaje de la PEA) 4.71 4.71 4.75 4.70 4.61 4.62 4.65 4.60 4.55 4.45 4.50 4.45 4.40 4.35 4.30 Total Hombres Marzo 2011 Mujeres Marzo 2012 4.47 Tasas complementarias de ocupación y desocupación durante marzo 2012 (Porcentajes) Concepto 2011 Tasa de Participación1/ Tasa de Desocupación2/ Tasa de Ocupación Parcial y Desocupación Tasa de Presión 12/ General2/ Tasa de Trabajo Asalariado3/ 3/ p Tasa de Subocupación 2012 57.99 58.76 4 61 4.61 4 62 4.62 10.26 10.95 8.54 8.61 62.74 61.66 8 14 8.14 8 32 8.32 Tasa de Condiciones Críticas de Ocupación3/ 12.01 11.70 Tasa de Ocupación en el Sector Informal3/ 28.15 28.76 1/ Tasa calculada respecto a la población en edad de trabajar. 2/ Tasas calculadas respecto a la población económicamente activa. 3/ Tasas calculadas respecto a la población ocupada. Fuente: INEGI. Población desocupada por Nivel de Instrucción (Estructura porcentual) 40.0 36.7 37.8 35.0 30.0 25.0 20.0 16.7 15.0 10.0 8.6 5.0 0.0 00 Primaria incompleta Cifras de marzo de 2012 Con primaria completa Con secundaria completa Medio superior y superior Población Ocupada por Sector de Actividad (Estructura porcentual) Industria manufacturera 15.4% Comercio 19.4% Construcción 7.1% Servicios 43.4% Agropecuario 13.2% Cifras de marzo de 2012 No especificado 0.7% Otros a 0.8% Población Ocupada según su Posición (Estructura porcentual) Trabajadores por cuenta propia 23.2% Empleadores 4.9% 9% Cifras de marzo de 2012 Trabajadores sin pago 6.0% Trabajadores subordinados y remunerados 65.9% Desocupación por Entidad Federativa 8.0 7.64 CHIH. 7.1 7.0 GTO. AGS. AGS 5.56 6.49 MEX MEX. 6.03 6.0 TAMS. 6.81 6.63 6.05 6 45 6.45 SON. 6.29 COAH. NL. DF. 5.58 BCS. TLAX. 5.23 QRO. 5.27 5.0 5.8 5.79 DGO. BC. ZAC. NAY NAY. 5.21 4.64 5.08 4.78 TAB. SIN. HGO. 4.62 NACIONAL 4.56 COL. JAL. 4.37 4.0 PUE. QROO. 3.83 3.71 3.32 3.11 MICH. 3.0 GRO. 3.27 2.58 SLP. MOR. 3.03 2.01 CAMP CAMP. 2.0 2.88 OAX. 2.09 VER. YUC. 2 28 2.28 CHIS. 1.0 -5 5 0 5 10 15 20 25 30 35 Indicadores del Sector Servicios Aspectos relevantes de la Encuesta Mensual de Servicios (EMS): • suministra información sobre ingresos y personal ocupado para nueve sectores de actividad, relacionados con los Servicios Privados no Financieros (de acuerdo con el SCIAN 2007). • cubre poco más de 7,700 unidades económicas que representan cerca del 80% del valor de los ingresos totales reportados por los Censos Económicos 2004. • constituye un importante insumo (estadística básica) para el cálculo del Sistema de Cuentas Nacionales de México. • No incluye: Comercio al por mayor y al por menor; ÍNDICE AGREGADO DE LOS INGRESOS POR LA PRESTACIÓN DE LOS SERVICIOS PRIVADOS NO FINANCIEROS A FEBRERO DE 2012 7.9 5.6 0.4 4 1.7 3.3 3.6 5.6 5.9 7.5 7.8 6.8 5.0 6.4 4 2.4 2.5 4.9 3.8 1.3 1.0 S O N D E -0.9 -0.6 A -7.0 -13.2 -9.4 4 -7.9 -7.2 -10 10.0 0 -7.7 -4.6 -6.5 -7.0 -5.4 -5.0 -5.1 0.0 -0.1 1.1 1 2.9 5.0 7.0 7.8 10.0 6.8 (Variación porcentual anual) -15.0 E F M A M J J 2009 A S O N D E F M A M J J 2010 A S O N D E F M A M J J 2011 F 2012 Ingresos por la Prestación de los Servicios Privados no Financieros por Sector durante febrero de 2012 (Variación porcentual respecto al mismo mes del año anterior) Inmobiliarios y de alquiler de bienes muebles e intangibles 16.4 Esparcimiento, culturales, deportivos y otros servicios recreativos 14.9 Apoyo a los negocios y manejo de desechos y servicios de remediación 10.8 Transportes, correos y almacenamiento 10.6 Profesionales, científicos y técnicos 10.3 Total de Servicios Privados no Financieros 7.5 Educativos 7.2 Alojamiento temporal y de preparación de alimentos y bebidas 5.9 Salud y de asistencia social Información en medios masivos 5.0 1.8 0.0 2.0 4.0 6.0 8.0 10.0 12.0 14.0 16.0 18.0 20.0 ÍNDICE AGREGADO DE LOS INGRESOS POR LA PRESTACIÓN DE LOS SERVICIOS PRIVADOS NO FINANCIEROS A FEBRERO DE 2012 (V i ió porcentual (Variación t l anual) l) ORIGINAL 150 DESESTACIONALIZADA TENDENCIA-CICLO TENDENCIA CICLO 130 110 90 2005 2006 2007 2008 2009 2010 2011 2012 Personal Ocupado por Sector en los Servicios Privados no Financieros durante febrero de 2012 (Variación porcentual respecto al mismo mes del año anterior)) ( p p Apoyo a los negocios y manejo de desechos y servicios de remediación 8.6 7.2 Educativos Esparcimiento, culturales, deportivos y otros servicios recreativos 6.9 I Inmobiliarios bili i y de d alquiler l il de d bienes bi muebles bl e iintangibles t ibl 61 6.1 Total de Servicios Privados no Financieros 4.7 Transportes, correos y almacenamiento 4.7 Profesionales, científicos y técnicos 3.5 Información en medios masivos 2.4 Al j i Alojamiento temporall y de d preparación ió d de alimentos li y bebidas 2.3 0.7 Salud y de asistencia social 0.0 1.0 2.0 3.0 4.0 5.0 6.0 7.0 8.0 9.0 10.0 Índice de Precios El INEGI a partir del 15 de julio de 2011 Tiene la facultad exclusiva de elaborar y publicar los Índices de Precios Registros Administrativos Balanza Comercial Marzo* Concepto Millones de Dólares Exportaciones Totales Petroleras No petroleras Agropecuarias Extractivas Manufactureras Automotrices No automotrices Importaciones Totales Petroleras No petroleras Bienes de consumo Petroleras No petroleras Bienes intermedios Petroleras No petroleras Bienes de capital Saldo de la Balanza Comercial 32,414.4 5,238.3 27,176.1 1,155.8 466.0 25,554.3 7,779.3 17,775.1 30,839.5 3,540.0 27,299.5 4,356.3 1,529.9 2,826.5 23,324.8 2,010.1 21,314.6 3,158.4 1,574.8 Enero-Marzo* Variación % anual 3.4 1.4 3.8 14.2 24.1 3.0 9.2 0.6 3.2 8.3 2.5 9.7 17.6 5.9 1.1 2.1 1.0 10.6 8.1 Millones de Dólares 89,646.4 14,427.1 75,219.3 3,234.9 1,250.2 70,734.2 20,604.0 50,130.2 87,900.3 10,138.1 77,762.3 12,819.1 4,638.9 8,180.3 66,126.5 5,499.2 60,627.3 8,954.7 1,746.1 Nota: Debido al redondeo, las sumas de los parciales pueden no coincidir con los totales. * Cifras oportunas. g S.S. Sin significado. Variación % anual 9.6 9.2 9.7 10.5 48.0 9.1 13.8 7.3 10.0 4.5 10.8 10.7 6.1 13.5 9.1 3.2 9.7 16.2 (-) 8.6 Exportaciones e Importaciones (Millones de Dólares)) ( 35000 30000 25000 20000 15000 10000 5000 0 E F M A M J J A S O N D E F M A M J J A S O N D E F M A M J J A S O N D E F M A M J J A S O N D E F M A M J J A S O N D E F M* 2007 * Cifras oportunas. Cifras Desestacionalizadas 2008 2009 EXPORTACIONES 2010 IMPORTACIONES 2011 2012 Derivados del SCNM Indicadores de la Actividad Industrial Industrial, a febrero de 2012 (Variación porcentual anual) Concepto Actividad Industrial Total Minería Petrolera No petrolera Electricidad, Agua y suministro de Gas por ductos al consumidor final Construcción Industrias Manufactureras Febrero Ene-Feb 5.9 5 9 3.0 1.3 10.9 5.1 5 1 0.7 (-) 1.6 12.1 3.3 3.3 5.4 7.0 5.1 6.4 Índice de Volumen Físico de la Actividad Industrial 130 ORIGINAL DESESTACIONALIZADA TENDENCIA-CICLO 120 - 1.68 5.87 110 100 90 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 Componentes del IVF de la Actividad Industrial 115 140 MINERÍA MANUFACTURAS 105 120 95 100 ORIGINAL O G TENDENCIA-CICLO C CC O ORIGINAL TENDENCIA CICLO TENDENCIA-CICLO 80 85 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 140 2003 2004 2005 2007 2008 2009 2010 2011 2012 ELECTRICIDAD,, GAS Y AGUA 160 CONSTRUCCIÓN 2006 140 120 120 100 100 ORIGINAL TENDENCIA-CICLO ORIGINAL 80 TENDENCIA-CICLO 80 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 Producción Industrial E.U. vs México (Serie Desestacionalizada) Índice 2003=100 Índice 2007=100 Producción Industrial E.U. vs MÉXICO (Serie Desestacionalizada) 125 105 120 100 MÉXICO 115 95 110 ESTADOS UNIDOS 90 105 85 100 95 80 E M M J S N E M M J S N E M M J S N E M M J S N E M M J S N E M M J S N E M M J S N E M M J S N E M M J S N E 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 Producto Interno Bruto Nominal (Estructura porcentual) 1980 1993 55.5 69.8 2003 -1.1 37.3 64.8 8.4 26.8 6.3 32.9 4.0 -1.7 Primarias Secundarias -2.9 Terciarias Servicios Bancarios Imputados Producto Interno Bruto Nominal, cuarto trimestre de 2011 (Estructura porcentual) PIB Nominal Denominación Millones de pesos Estructura (%) PRODUCTO INTERNO BRUTO (a precios de mercado) Impuestos a los productos, netos de subsidios VALOR AGREGADO BRUTO ((en valores básicos)) Actividades Primarias 11 Agricultura, ganadería, aprovechamiento forestal, pesca y caza Actividades Secundarias 21 Minería 22 Electricidad, agua y suministro de gas por ductos al consumidor final 23 Construcción 31-33 Industrias manufactureras Actividades Terciarias 43-46 Comercio 48-49 Transportes, correos y almacenamiento 51 Información en medios masivos 52 S i i fi Servicios financieros i yd de seguros 53 Servicios inmobiliarios y de alquiler de bienes muebles e intangibles 54 Servicios profesionales, científicos y técnicos 55 Dirección de corporativos y empresas 56 61 62 71 72 81 Servicios de apoyo a los negocios y manejo de desechos y servicios de remediación Servicios educativos Servicios de salud y de asistencia social Servicios de esparcimiento, culturales, deportivos y otros servicios recreativos Servicios de alojamiento temporal y de preparación de alimentos y bebidas Otros servicios excepto actividades del Gobierno 93 Actividades del Gobierno SIFMI Servicios de intermediación financiera medidos indirectamente 15,292,606 547,085 14,745,520 , , 573,935 573,935 5,346,050 1,537,539 184,518 988 636 988,636 2,635,357 9,103,588 2,411,252 1,022,524 415,488 526 437 526,437 1,381,451 513,551 56,811 100.0 3.9 3.9 36.3 10.4 1.3 67 6.7 17.9 61.7 16.3 6.9 2.8 36 3.6 9.4 3.5 0.4 377,779 698,369 399,257 2.6 4.7 2.7 52,191 0.3 309,126 334,972 2.1 2.3 604,381 (-)278,053 4.1 (-)1.9 Producto Interno Bruto, al cuarto trimestre de 2011 (Variación porcentual real respecto al mismo periodo del año anterior) Denominación I PIB Total Actividades Primarias 11 Agricultura, ganadería, aprovechamiento forestal, pesca y caza Actividades Secundarias 21 Minería Petrolera No petrolera 22 Electricidad, agua y suministro de gas por ductos al consumidor id fi finall 23 Construcción 31-33 Industrias manufactureras Actividades Terciarias 43-46 Comercio 48-49 Transportes, correos y almacenamiento 51 Información en medios masivos g 52 Servicios financieros y de seguros 53 Servicios inmobiliarios y de alquiler de bienes muebles e intangibles 54 Servicios profesionales, científicos y técnicos 55 Dirección de corporativos y empresas 56 Servicios de apoyo a los negocios y manejo de desechos y servicios de remediación 61 Servicios educativos 62 Servicios de salud y de asistencia social 71 Servicios de esparcimiento culturales y deportivos, y otros servicios recreativos 72 Servicios de alojamiento temporal y de preparación de alimentos y bebidas 81 Otros servicios excepto actividades del Gobierno 93 Actividades del Gobierno y de organismos internacionales y extraterritoriales r/ Cifras revisadas 4.5 ((-)0.4 )0.4 2010r/ Trimestre III II 7.8 5.4 4.1 5.8 IV 4.4 1.6 5.5 2.8 4.4 ((-)2.8 )2.8 2011 Trimestre IIr/ III r/ 3.2 4.5 ((-)6.0 )6.0 7.9 Anual Ir/ Anual IV 3.7 3.9 ((-)0.5 )0.5 (-)0.6 ( )0.6 (-)0.4 4.1 5.8 1.6 2.8 (-)2.8 (-)6.0 7.9 (-)0.5 (-)0.6 4.8 1.1 (-)1.3 12.7 8.2 2.5 (-)0.3 15.5 6.5 1.3 0.7 3.9 5.0 (-)0.5 (-)0.3 (-)1.3 6.1 1.1 (-)0.3 7.7 5.4 (-)2.7 (-)1.1 (-)9.5 3.4 (-)1.9 (-)1.3 (-)3.9 3.5 (-)3.4 (-)3.8 (-)1.8 3.2 3.8 (-)1.0 (-)2.3 (-)3.2 (-)2.4 9.2 (-)1.9 7.5 9.7 11.7 12.1 10.3 9.2 7.5 3.7 2.2 5.5 (-)4.1 9.5 4.9 13.9 7.7 1.2 8.3 (-)1.4 13.8 8.1 19.5 12.7 1.0 15.6 1.0 9.8 4.6 12.2 6.3 1.8 7.4 4.6 6.2 4.7 9.9 4.0 2.5 18.1 0.0 9.7 5.5 13.7 7.5 1.6 12.3 5.8 7.3 4.2 9.6 3.6 5.9 4.5 3.5 4.5 3.3 7.4 2.8 4.9 0.4 5.4 4.8 4.9 8.1 4.0 8.5 7.4 4.6 3.9 4.3 5.6 3.4 7.1 6.8 4.8 5.1 4.2 7.6 3.5 6.6 4.8 3.6 0.9 1.3 1.9 1.9 1.8 1.9 2.1 2.4 2.1 (-)3.5 (-)3.5 (-)1.3 1.2 0.5 14.7 (-)0.3 8.2 (-)1.0 5.5 4.3 5.5 6.6 5.2 5.5 5.3 6.7 6.8 5.9 5.7 0.1 1.7 1.2 3.1 1.6 3.8 4.4 4.6 4.2 4.3 (-)0.4 35 3.5 10.6 ((-)7.7 )7 7 (-)4.0 39 3.9 (-)3.9 40 4.0 0.1 08 0.8 0.1 09 0.9 0.5 21 2.1 3.1 34 3.4 2.4 00 0.0 1.5 16 1.6 1.0 6.7 6.3 8.8 6.0 6.8 7.3 6.4 5.3 6.4 (-)1.3 10.9 2.0 2.0 3.2 0.5 2.4 3.2 4.4 2.6 (-)0.8 (-)1.2 1.9 2.8 0.7 2.7 4.3 4.5 4.4 4.0 (-)0.5 6.9 2.9 1.1 2.6 0.2 (-)4.9 (-)0.9 2.6 (-)0.8 Producto Interno Bruto al cuarto trimestre de 2011 Variación porcentual real respecto al mismo periodo del año anterior 10.0 7.8 8.0 5.4 6.0 4.5 4.4 4.5 4.4 4.0 3.7 3.2 2.0 0.0 -2.0 -2.2 -4.0 40 -6.0 -8.0 -5.6 -7.5 -10.0 -9.7 -12.0 I II III 2009 IV I II III 2010 IV I II III 2011 IV Producto Interno Bruto al cuarto trimestre de 2011 (Millones de pesos constantes) 3.68% 9,500,000 0.81% 9,000,000 8,500,000 8,000,000 7,500,000 ORIGINAL TENDENCIA-CICLO 7,000,000 I II III IV 2003 I II III IV 2004 I II III IV 2005 I II III IV 2006 I II III IV 2007 I II III IV 2008 I II III IV 2009 I II III IV 2010 I II III IV 2011 Componentes del PIB 400,000 ACTIVIDADES PRIMARIAS 350,000 300,000 250,000 ORIGINAL TENDENCIA-CICLO 200,000 2003 2004 2005 2006 2007 2008 2009 2010 6 000 000 6,000,000 2,800,000 2011 ACTIVIDADES TERCIARIAS ACTIVIDADES SECUNDARIAS 5,500,000 2,600,000 5,000,000 2,400,000 4,500,000 ORIGINAL TENDENCIA-CICLO 2,200,000 2003 2004 2005 2006 2007 2008 2009 2010 2011 ORIGINAL TENDENCIA-CICLO 4,000,000 2003 2004 2005 2006 2007 2008 2009 2010 2011 Indicador Global de la Actividad Económica a febrero de 2012 (Variación % real respecto al mismo mes del año anterior) IGAE Actividades económicas que lo integran 9.1 12.0 4.4 3.6 4.0 4.7 4.7 3.7 3.9 3.5 4.5 5.6 1.9 9 4.5 3.9 5.5 4.0 5.1 6.2 7.0 3.6 4.0 2.4 2 3.9 6.0 4.6 8.0 2.0 0.0 6.2 IGAE 6.8 7.1 7.4 10.0 E F M A M J J A S O N D E F M A M J J A S O N D E F 2010 2011 2012 12.1 Actividades Primarias 65 6.5 Actividades Terciarias 5.9 Actividades Secundarias 0.0 5.0 10.0 Nota: El IGAE no incluye los subsectores de Aprovechamiento forestal, de Pesca, caza y captura, ni la totalidad de las Actividades Terciarias, por lo que su tasa de crecimiento puede diferir de la que registre el PIB PIB. 15.0 IGAE y sus componentes 140 180 SECTOR AGROPECUARIO IGAE 160 120 140 120 100 100 80 ORIGINAL TENDENCIA-CICLO ORIGINAL 80 2003 2004 130 2005 2006 2007 2008 2009 2010 2011 2012 60 2003 2004 2005 2006 135 ACTIVIDAD INDUSTRIAL TENDENCIA-CICLO 2007 2008 2009 2010 2011 2012 SECTOR SERVICIOS 125 120 115 110 105 100 95 ORIGINAL 90 2003 2004 2005 2006 2007 2008 2009 TENDENCIA-CICLO 2010 2011 2012 85 ORIGINAL 2003 2004 2005 2006 2007 2008 2009 TENDENCIA-CICLO 2010 2011 2012 IGAE vs PIB (Variación respecto al periodo del año anterior) 10.0 8.0 6.0 3.7% 4.0 3.1% 2.0 00 0.0 ‐2.0 ‐4.0 ‐6.0 ‐8.0 ‐10.0 ‐12.0 I II III IV 2004 I II III IV 2005 I II III IV 2006 I II III IV 2007 I II III IV 2008 PIB I II III IV 2009 I II III IV 2010 I II III IV 2011 I 2012 IGAE Al trimestralizar las cifras del IGAE se puede observar la alta correlación con los resultados del PIB trimestral. Formación Bruta de Capital Fijo a enero de 2012 ORIGINAL 160 DESESTACIONALIZADA TENDENCIA-CICLO 1.56 8.69 140 120 100 80 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 •Este E i di d es un importante indicador i termómetro ó que permite i visualizar i li l la posible trayectoria de la actividad económica. Formación Bruta de Capital Fijo por componentes 160 CONSTRUCCIÓN TOTAL 140 140 120 120 100 100 ORIGINAL 80 2003 2004 2005 2006 2007 2008 TENDENCIA-CICLO 2009 2010 2011 ORIGINAL 2012 80 2003 2004 2005 2006 2007 2008 2009 TENDENCIA-CICLO 2010 2011 2012 250 MAQUINARIA Y EQUIPO NACIONAL 170 MAQUINARIA Y EQUIPO IMPORTADA 200 150 130 150 110 100 90 ORIGINAL ORIGINAL TENDENCIA CICLO TENDENCIA-CICLO 70 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 50 2003 2004 2005 2006 2007 2008 2009 TENDENCIA-CICLO 2010 2011 2012 Componentes de la Oferta y Demanda Global, al cuarto trimestre de 2011 (Variación real respecto al periodo del año anterior) r 2010 Conceptos IV Trim 2011 Trimestres Anual I Producto Interno Bruto Importación de Bienes y Servicios Oferta = Demanda Consumo Privado Consumo del Gobierno Formación Bruta de Capital Fijo E Exportación t ió d de Bi Bienes y Servicios r/ r II r III Anual r IV 4.4 5.5 4.4 3.2 4.5 3.7 3.9 13.1 20.5 10.0 6.9 6.3 4.4 6.8 6.5 4.8 1.6 8.9 5.3 2.1 5.7 5.1 1.3 4.1 4.1 (-)1.5 5.0 4.9 0.8 3.9 4.2 1.8 4.7 4.6 0.6 10.4 6.4 10.2 10.6 8.9 5.5 8.7 13.1 21.7 13.3 7.3 4.3 2.9 6.7 Cifras revisadas. •Este indicador da cuenta de la producción ó interna total generada en el país í más á la que procede del exterior. •Por el lado de la demanda, se muestra el consumo de los hogares, el realizado por el gobierno, bi l compras de las d maquinaria, i i equipo i y ell gasto en construcción, ió asíí como ell nivel i l de los productos y servicios destinados a la exportación. ITAEE Variación % Anual respecto al mismo trimestre del año anterior 8.2 8.0 Sonora Querétaro San Luis Potosí Baja California Sur Baja California Coahuila de Zaragoza Aguascalientes Quintana Roo Nuevo León Hidalgo Jalisco Michoacán de Ocampo Tabasco Colima Distrito Federal Nacional Guanajuato Estado de México Chihuahua Nayarit Morelos Sinaloa Puebla Oaxaca Durango Veracruz de Ignacio de la Llave Tamaulipas Zacatecas Chiapas Tlaxcala Yucatán Guerrero 4.8 C Campeche h -4.8 -6.0 Contribución al crecimientos total real del ITAEE 7.1 6.4 5.9 59 5.5 5.3 5.3 5.1 5.0 5.0 47 4.7 4.6 4.6 4.5 3.7 3.7 3.7 36 3.6 2.9 2.9 2.7 2.6 2.5 2.4 23 2.3 2.3 1.9 1.4 1.1 0.6 -0.1 -4.0 -2.0 0.0 2.0 4.0 6.0 8.0 10.0 Distrito Federal Nuevo León Estado de México Jalisco Sonora Coahuila de Zaragoza Baja California Querétaro Guanajuato San Luis Potosí Tabasco Mi h Michoacán á d de O Ocampo Chihuahua Veracruz de Ignacio de la Llave Puebla Quintana Roo Hidalgo Tamaulipas Aguascalientes Sinaloa Baja California Sur Oaxaca Morelos Durango Colima Chiapas Nayarit Zacatecas Yucatán Tlaxcala Guerrero Campeche -0.40 0.77 0.39 0.33 0.31 0 20 0.20 0.17 0.17 0.15 0.14 0.13 0.12 0.11 0 11 0.11 0.10 0.08 0.08 0.07 0.07 0.06 0.05 0.04 0.03 0.03 0.03 0.03 0.02 0.02 0.01 0.01 0.01 -0.01 -0 0.15 15 -0.20 0.00 0.20 0.40 0.60 0.80 1.00 Sistema de Indicadores Cíclicos: Coincidente y Adelantado Sistema de Indicadores Cíclicos: Coincidente y Adelantado Indicador Coincidente: Refleja el estado general de la economía. • Indicador de la Actividad Económica Mensual • Indicador de la Actividad Industrial • Índice de Ventas Netas al por menor en los Establecimientos Comerciales • Número de Asegurados Permanentes en el IMSS • Tasa de Desocupación Urbana • Importaciones Totales Sistema de Indicadores Cíclicos: Coincidente y Adelantado Indicador Adelantado: Busca señalar anticipadamente la trayectoria del indicador coincidente, coincidente particularmente sus puntos de giro: picos y valles valles. • Tendencia del Empleo en las Manufacturas • Exportaciones no Petroleras • Índice Í di de d Precios P i y Cotizaciones C ti i d de lla B Bolsa l M Mexicana i de Valores en términos reales • Tipo de Cambio Real • Tasa de Interés Interbancaria de Equilibrio • Índice Standard & Poor Poor’s s 500 (índice bursátil de EUA) Sistema de Indicadores Cíclicos: Coincidente y Adelantado Sistema de Indicadores Cíclicos: Coincidente Sistema de Indicadores Cíclicos: Adelantado (Puntos) (Puntos) 105 105 104 104 1981.11 103 103 102 1985.04 2000.08 1992.05 2008 04 2008.04 1994.08 102 101 101 100 100 1981.05 (-6) 1984.06 (-10) 1987 07 1987.07 1994.02 (-6) 1992 03 1992.03 (-2) 2000.05 (-3) 2007.08 (-8) 1997 11 1997.11 2004.03 1993.10 98 1990.12 99 99 1992.12 (-10) 1998.11 2003.09 1983.04 98 1986.12 1986.07 (-5) 2003.02 (-7) 2009.06 97 96 2005.04 97 1995.08 96 1982.09 (-7) 1995.04 (-4) 2009.03 ((-3) 3) 95 EMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJ SNEMMJSNEMMJSNEMMJSNE 1980 1981 1982 1983 1984 1985 1986 1987 1988 1989 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 95 EMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEMMJSNEM 1980 1981 1982 1983 1984 1985 1986 1987 1988 1989 1990 1991 1992 1993 1994 19951996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 Los números sobre la gráfica (por ejemplo 1981.11) representan el año y el mes e es e en que ocu ocurrió óe el pu punto o de g giro oe en la a ac actividad dad eco económica: ó ca p pico co o valle. RELOJ DE LOS CICLOS ECONÓMICOS Es una herramienta que apoya el análisis de los ciclos del país, muestra las interacciones económicas ó i id identificando tifi d los l puntos t de d giro i del d l ciclo i l (recesión ( ió a recuperación) ió ) Criterios Internacionales MÉXICO NORMA FMI DE OPORTUNIDAD OPORTUNIDAD EN MÉXICO PERIODICIDAD 90 días 53 días Trimestral Índice de Producción industrial 42 días 42 días Mensual Empleo y Desempleo 90 días 25 y 45 días Mensual y trimestral Remunerac. Manufactureras 90 días 60 días Mensual Balanza B l Comercial (o) 56 dí días 25 dí días M Mensual l Balanza C Comercial i l ((r)) 56 días 42 días Mensual INDICADOR PIB 20 14 10 0 28 40 31 45 50 53 Ucrania Portugal Suiza 60 Canadá 60 60 Australia México 48 Noruega Chile 45 Alemania 42 45 Francia 50 Italia Holanda Esta ados Unidos 28 Corea 30 R Reino Unido Japón MÉXICO: PIB 100 90 90 80 70 70 62 10 0 20 21 21 Australia Brasil 30 Francia 43 Luxemburgo Esttados Unidos 50 Kirguizistán Ucrania 42 Canadá 40 Rusia 40 Alemania 30 40 Repú ública Checa 40 40 Estonia 30 Japón 25 30 Croacia 28 Suiza Hong Kong México 20 Corea 17 20 Armenia Singapur 14 Noruega 7 14 Israel Chile 60 MÉXICO: Balanza Comercial 56 50 45 47 12 14 10 0 30 30 Esto onia 40 40 40 40 El Salva ador Eslove enia Cana adá 50 Perú P Indone esia Méx xico 40 Brrasil 34 39 Finlan ndia 37 Alema ania Bulga aria Reino Un nido 30 Jap pón Polo onia 30 Co orea 28 31 Tailan ndia 28 Chile 22 28 Argenttina 26 28 Croa acia Singa apur Litua ania 20 Arme enia 17 20 Ucra ania 17 Re epública de Bela arus 20 Estados Unid dos Kirguizis stán Kasajjtán 70 MÉXICO: Índice de Producción 60 60 49 42 45 Difusión de los Resultados HTTP://WWW.INEGI.ORG.MX Cuadros para el Servicio de Información Estadística de Coyuntura Comunicados de Prensa e sa Sistema de Información Económica Oportuna (SIEO) Estadísticas Sectoriales C l d i Sectorial Calendario S t i l Sistema de Consulta: Banco de Información Económica Estadísticas Económicas en Internet N i Nacional l Entidad Federativa COMUNICADO DE PRENSA CUADRO SIEC ¡Conociendo México! 01 800 111 46 34 www.inegi.org.mx [email protected] @ g g

Anuncio

Documentos relacionados

Descargar

Anuncio

Añadir este documento a la recogida (s)

Puede agregar este documento a su colección de estudio (s)

Iniciar sesión Disponible sólo para usuarios autorizadosAñadir a este documento guardado

Puede agregar este documento a su lista guardada

Iniciar sesión Disponible sólo para usuarios autorizados