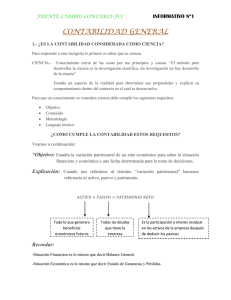

las combinaciones de negocios

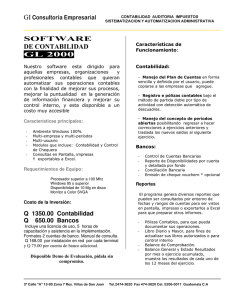

Anuncio