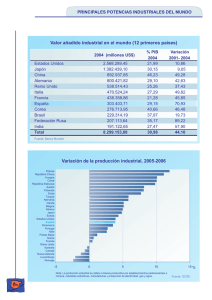

Japón: asimetrías y regulación del sistema financiero

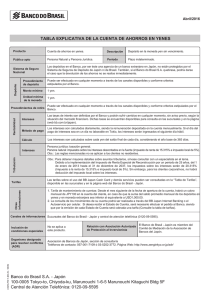

Anuncio