Catálogo de Cuentas

Anuncio

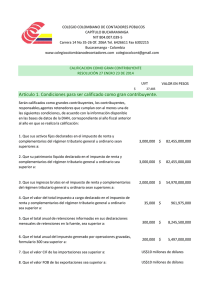

Presenta Curso de: Nuevas Tendencias Anteproyecto Séptima Resolución de Modificaciones a la Resolución Miscelánea Fiscal 2014 04-12-2014 Obligaciones RMF Sujetos I.2.8.1.6 Obligados a Llevar Contabilidad I.2.8.1.7 I.2.8.1.8 Obligados a Llevar Contabilidad Obligados a Llevar Contabilidad Exceptuados Arrendadores y Honorarios Arrendadores y Honorarios Arrendadores y Honorarios Balanza de Comprobación Pólizas y los Auxiliares de cuenta Fundamento Obligación Catálogo de Cuentas 28 III C.F.F. Deberán llevarla en sistemas electrónicos con la capacidad de generar archivos en formato XML que contengan lo siguiente: 28 IV C.F.F. Enviar a través del Buzón Tributario, conforme a la periodicidad y los plazos que se indican, lo siguiente: 42 C.F.F. 22 C.F.F. 23 C.F.F. Entregar a requerimiento por parte de la autoridad Fiscal, los archivos XML y los acuses del catálogo y Balanzas I.2.8.1.6, I.2.8.1.7 , I.2.8.1.8, Anteproyecto Séptima MRMF 04-12-2014 Pendiente de Publicar 3 Catálogo de Cuentas • Se le agregará un campo con el Código agrupador. • Asociar, el código que sea más apropiado de acuerdo con la naturaleza y preponderancia de la cuenta o subcuenta del catálogo. • Catálogo de cuentas utilizado en el periodo. • El catálogo de cuentas, se enviará al menos a nivel de cuenta de mayor y subcuenta a primer nivel. I.2.8.1.6, I, Anteproyecto Séptima MRMF 04-12-2014 y Anexo 24, Apartados A y B. Pendiente de Publicar 4 Balanza de Comprobación • Debe de Incluir Saldos Iniciales, Movimientos del Periodo y saldos finales. • Deberá reflejar los saldos de las cuentas que permitan identificar los impuestos por cobrar y por pagar, así como los impuestos trasladados efectivamente cobrados y los impuestos acreditables efectivamente pagados; las cuentas de ingresos deberán distinguir las distintas tasas, cuotas y las actividades por las que no se deba pagar el impuesto. I.2.8.1.6, II, Anteproyecto Séptima MRMF 04-12-2014 Apartado C. Pendiente de Publicar 5 Balanza de Comprobación • En el caso de la balanza de cierre del ejercicio se deberá incluir la información de los ajustes que para efectos fiscales se registren. • La balanza de comprobación, se enviará al menos a nivel de cuenta de mayor y subcuenta a primer nivel. I.2.8.1.6, II, Anteproyecto Séptima MRMF 04-12-2014 Apartado C. Pendiente de Publicar 6 Pólizas y Auxiliares • En cada póliza se deben distinguir los folios fiscales de los comprobantes fiscales que soporten la operación , permitiendo Identificar : – La forma de pago. – Las distintas contribuciones. – Tasas y cuotas. Distinguiendo entre operaciones gravadas y las que no deban de pagar contribuciones. I.2.8.1.6, III , Anteproyecto Séptima MRMF 04-12-2014 Apartado D. Pendiente de Publicar 7 Forma de Pago • Cuando no se cuente con la información que permita identificar el medio de pago: Se podrá incorporar en los registros la expresión “NA” En lugar de la “Forma de Pago” y/o “Medio de Pago” I.2.8.1.9, III , Anteproyecto Séptima MRMF 04-12-2014. Pendiente de Publicar 8 Pólizas y Auxiliares • En caso que no se logre Identificar el Folio Fiscal de CFDI dentro de las Pólizas contables, se emitirá un reporte auxiliar donde se relacionen los Folios, el RFC y el monto que amparen dichos comprobantes. • Los auxiliares de la cuenta de nivel mayor y/o de la subcuenta de primer nivel deberán permitir la identificación de cada operación, acto o actividad. I.2.8.1.6, III , Anteproyecto Séptima MRMF 04-12-2014 Apartados E y F. Pendiente de Publicar 9 Envíos al SAT CATALOGO DE CUENTAS • Se enviara por primera vez cuando se entregue la primera balanza de comprobación. • En caso de que se modifique el catálogo de cuentas al nivel de las cuentas que fueron reportadas, éste deberá enviarse a más tardar al vencimiento de la obligación del envío de la balanza de comprobación del mes en el que se realizó la modificación. I.2.8.1.7, I , Anteproyecto Séptima MRMF 04-12-2014. Pendiente de Publicar 10 Envíos al SAT BALANZA DE COMPROBACIÓN • • • • P.M. que coticen en las bolsas de valores. Personas Morales. Personas Físicas. PF. y P.M. AGaPeS. I.2.8.1.7, II , Anteproyecto Séptima MRMF 04-12-2014. Pendiente de Publicar 11 Envíos al SAT BALANZA DE COMPROBACIÓN • P.M. que coticen en las bolsas de valores. Meses Plazo Enero, Febrero y Marzo 3 de Mayo. Abril, Mayo y Junio 3 de Agosto. Julio, Agosto y Septiembre 3 de Noviembre. Octubre, Noviembre y Diciembre 3 de Marzo. I.2.8.1.7, II, c) , Anteproyecto Séptima MRMF 04-12-2014. Pendiente de Publicar 12 Envíos al SAT BALANZA DE COMPROBACIÓN • Personas Morales. Mes Plazo Mes Plazo Mes Plazo Enero 3 de Mar Mayo 3 de Jul Septiembre 3 de Nov Febrero 3 de Abr Junio 3 de Ago Octubre 3 de Dic Marzo 3 de May Julio 3 de Sep Noviembre 3 de Ene Abril 3 de Jun Agosto 3 de Oct Diciembre 3 de Feb I.2.8.1.7, II, a) , Anteproyecto Séptima MRMF 04-12-2014. Pendiente de Publicar 13 Envíos al SAT BALANZA DE COMPROBACIÓN • Personas Físicas. Mes Plazo Mes Plazo Mes Plazo Enero 5 de Mar Mayo 5 de Jul Septiembre 5 de Nov Febrero 5 de Abr Junio 5 de Ago Octubre 5 de Dic Marzo 5 de May Julio 5 de Sep Noviembre 5 de Ene Abril 5 de Jun Agosto 5 de Oct Diciembre 5 de Feb I.2.8.1.7, II, b) , Anteproyecto Séptima MRMF 04-12-2014. Pendiente de Publicar 14 Envíos al SAT BALANZA DE COMPROBACIÓN • * P.M. y P.F. AGaPeS. Meses Plazo Enero, Febrero, Marzo, Abril, Mayo y Junio 3 y 5 de Agosto. Julio, Agosto, Septiembre, Octubre, Noviembre y Diciembre 3 y 5 de Febrero. * Que hayan optado por realizar pagos provisionales del ISR en forma semestral I.2.8.1.7, II, d) , Anteproyecto Séptima MRMF 04-12-2014. Pendiente de Publicar, Titulo II, Capítulo VIII ISR 15 Envíos al SAT BALANZA DE COMPROBACIÓN • Ajustada al cierre del ejercicio . Contribuyentes Plazo Personas Morales 20 de Abril Personas Físicas 22 de Mayo. I.2.8.1.7, II, e) , Anteproyecto Séptima MRMF 04-12-2014. Pendiente de Publicar 16 Rechazo de Archivos XML por contener errores informáticos Causa del Rechazo Momento Fecha limite para el Envío Rechazo al Envío. Al momento de enviarlo. A mas tardar el último día del vencimiento de la obligación. Enviados y posteriormente Rechazados. 2 días previos al vencimiento. 5 días hábiles siguientes a la fecha de notificación a través del buzón. Cuando se de el supuesto 5 días hábiles posteriores a aquel en que tenga lugar la modificación de la información por parte del Contribuyente. Por modificaciones del contribuyente posteriores al envío. I.2.8.1.7, Segundo Párrafo I, II, , Anteproyecto Séptima MRMF 04-12-2014. Pendiente de Publicar 17 Pólizas a requerimiento de la autoridad • Inicio de Facultades de comprobación por parte de las autoridades fiscales. • Como requisito de solicitud de Devoluciones • Como requisito de solicitudes de Compensación I.2.8.1.8, Anteproyecto Séptima MRMF 04-12-2014. Pendiente de Publicar 18 Pólizas a requerimiento de la autoridad • Tratándose de Compensaciones: Periodo en que se Origina el Saldo a Favor, Solo y a partir de 2015 y por Única Vez. Periodo en que se Compensa el Saldo a Favor 2015 y posteriores I.2.8.1.8 , Anteproyecto Séptima MRMF 04-12-2014. Pendiente de Publicar 19 Pólizas a requerimiento de la autoridad • Tratándose de Compensaciones: Periodo en que se Origina el Saldo a Favor, hasta el 2014 y por Única Vez. Periodo en que se Compensa el Saldo a Favor 2015 y posteriores I.2.8.1.8 , Anteproyecto Séptima MRMF 04-12-2014. Pendiente de Publicar 20 Plazo para registrar los asientos contables Ejercicio Fundamento 2013 Art. 28° Fracc. II 2014 Art. 33° Apartado B Fracc. I, RCFF 2014 RMF I.2.8.1.9 Mes en que se realizan las operaciones Primer mes posterior Segundo mes posterior ó I.2.8.1.9, II Anteproyecto Séptima MRMF 04-12-2014. Pendiente de Publicar 21 PRORROGA Catálogo de Cuentas y Balanza de Comprobación Tipo de Contribuyente Instituciones del Sistema financiero Enero 2015 Contribuyentes = ó + 4 millones en 2013 Enero 2015 Contribuyentes - 4 millones en 2013 Enero 2016 Contribuyentes AGaPeS Tit. II Cap. VIII Enero 2016 Personas Morales Titulo III Enero 2016 Contribuyentes Inscritos en 2014 ó 2015 Enero 2016 Contribuyentes que se inscriban en 2016 2016 Tercero Transitorio, I.2.8.1.6, I, II, Anteproyecto Séptima MRMF 04-12-2014. Pendiente de Publicar 22 PRORROGA Pólizas, Auxiliares de Mayor y Reportes Auxiliares Tipo de Contribuyente Instituciones del Sistema financiero Enero 2015 Personas Morales = ó + 4 millones en 2013 Enero 2015 Personas Morales - 4 millones en 2013 Enero 2016 Personas Físicas Enero 2016 Contribuyentes AGaPeS Tit. II Cap. VIII Enero 2016 Personas Morales Titulo III Enero 2016 Contribuyentes Inscritos en 2014 ó 2015 Enero 2016 Contribuyentes que se inscriban en 2016 2016 Tercero Transitorio, I.2.8.1.6, III, I2.8.1.8, Anteproyecto Séptima MRMF 04-12-2014. Pendiente de Publicar 23 Sujetos Obligados Personas Morales. Título III 2013 RISR Artículo 106. Las personas morales a que se refiere el Título III de la Ley, podrán cumplir con la obligación prevista en la fracción I del artículo 101 de la misma, llevando el libro de ingresos, egresos y de registro de inversiones y deducciones que establece el artículo 32 del Reglamento del Código Fiscal de la Federación. RCFF ARTÍCULO 32.- Cuando en las disposiciones fiscales se haga referencia a contabilidad simplificada, se entenderá que ésta comprende un solo libro foliado de ingresos, egresos y de registro de inversiones y deducciones. Dicho libro deberá satisfacer como mínimo los requisitos previstos en las fracciones I y II del artículo 26 de este Reglamento. Título III (Personas Morales con fines no Lucrativos) 24 Sujetos Obligados Personas físicas, Actividades Empresariales y Profesionales 2013 Los contribuyentes personas físicas sujetos al régimen establecido en esta Sección, además de las obligaciones establecidas en otros artículos de esta Ley y en las demás disposiciones fiscales, tendrán las siguientes: II. Llevar contabilidad de conformidad con el Código Fiscal de la Federación y su Reglamento, tratándose de personas físicas que únicamente presten servicios profesionales, llevar un solo libro de ingresos, egresos y de registro de inversiones y deducciones, en lugar de la contabilidad a que se refiere el citado Código. Los contribuyentes que realicen actividades agrícolas, ganaderas, pesqueras o silvícolas o de autotransporte terrestre de carga o de pasajeros, cuyos ingresos obtenidos en el ejercicio inmediato anterior por dichas actividades no hubiesen excedido de $10’000,000.00, podrán llevar la contabilidad en los términos del artículo 134 fracción I de esta Ley. (Llevarán un solo libro de ingresos, egresos y de registro de inversiones y deducciones, en lugar de llevar la contabilidad a que se refiere la fracción II del artículo 133 de esta Ley) Art 133 LISR. De las Personas Físicas con Actividades Empresariales y Profesionales 25 Sujetos Obligados Personas Morales. Título II Los contribuyentes que obtengan ingresos de los señalados en este Título, además de las obligaciones establecidas en otros artículos de esta Ley, tendrán las siguientes: I. Llevar la contabilidad de conformidad con el Código Fiscal de la Federación, su Reglamento y el Reglamento de esta Ley, y efectuar los registros en la misma. Capitulo VIII PESQUERAS RÉGIMEN DE ACTIVIDADES AGRÍCOLAS, GANADERAS, SILVÍCOLAS Y I. Las personas morales de derecho agrario que se dediquen exclusivamente a actividades agrícolas, ganaderas o silvícolas, las sociedades cooperativas de producción y las demás personas morales, que se dediquen exclusivamente a dichas actividades. II. Las personas morales que se dediquen exclusivamente a actividades pesqueras, así como las sociedades cooperativas de producción que se dediquen exclusivamente a dichas actividades. III. Las personas físicas que se dediquen exclusivamente a actividades agrícolas, ganaderas, silvícolas o pesqueras Art 76 LISR Título II (personas Morales), Capítulo IX (Obligaciones), Capítulo VIII (AGAPES) 26 Sujetos Obligados Personas Morales. Título III Las personas morales a que se refiere este Título, además de las obligaciones establecidas en otros artículos de esta Ley, tendrán las siguientes: I. Llevar los sistemas contables de conformidad con el Código Fiscal de la Federación, su Reglamento y el Reglamento de esta Ley y efectuar registros en los mismos respecto de sus operaciones. Los partidos y asociaciones políticas, legalmente reconocidos, tendrán las obligaciones de retener y enterar el impuesto y exigir comprobantes fiscales, cuando hagan pagos a terceros y estén obligados a ello en términos de ley, así como llevar contabilidad y conservarla de conformidad con el Código Fiscal de la Federación y su Reglamento. Art 86 LISR Título III (personas Morales con fines no Lucrativos) 27 Sujetos Obligados Personas físicas, Actividades Empresariales y Profesionales Los contribuyentes personas físicas sujetos al régimen establecido en esta Sección, además de las obligaciones establecidas en otros artículos de esta Ley y en las demás disposiciones fiscales, tendrán las siguientes: II. Llevar contabilidad de conformidad con el Código Fiscal de la Federación y su Reglamento, tratándose de personas físicas cuyos ingresos del ejercicio de que se trate no excedan de dos millones de pesos, llevarán su contabilidad y expedirán sus comprobantes en los términos de las fracciones III y IV del artículo 112 de esta Ley. IV. Conservar la contabilidad y los comprobantes de los asientos respectivos, así como aquéllos necesarios para acreditar que se ha cumplido con las obligaciones fiscales, de conformidad con lo previsto por el Código Fiscal de la Federación. Art 110 LISR Título IV (Personas Físicas), Capítulo II, Sección I (Actividades Empresariales y Profesionales) 28 Sujetos Obligados Régimen de las personas físicas, actividades empresariales y profesionales Ley Fundamento Artículo 110. Los contribuyentes personas físicas…, además de las obligaciones establecidas en otros artículos de esta Ley…, tendrán las siguientes: ISR IEPS II. Llevar contabilidad de conformidad con el Código Fiscal de la Federación y su Reglamento, tratándose de personas físicas cuyos ingresos del ejercicio de que se trate no excedan de dos millones de pesos, llevarán su contabilidad y expedirán sus comprobantes en los términos de las fracciones III y IV del artículo 112 de esta Ley. Artículo 19. Los contribuyentes … tienen, además de las obligaciones señaladas en otros artículos …, las siguientes: I. Llevar contabilidad de conformidad con el Código Fiscal de la Federación, su Reglamento y el Reglamento de esta Ley, y efectuar conforme a este último la separación de las operaciones, desglosadas por tasas... Artículo 32.- Los obligados al pago de este impuesto y las personas que realicen los actos o actividades … tienen, además de las obligaciones señaladas en otros artículos …, las siguientes: IVA I. Llevar contabilidad de conformidad con el Código Fiscal de la Federación y su Reglamento. 29 Sujetos Obligados Personas físicas, Régimen de Incorporación Fiscal Los contribuyentes sujetos al régimen previsto en esta Sección, tendrán las obligaciones siguientes: III. Registrar en los medios o sistemas electrónicos a que se refiere el artículo 28 del Código Fiscal de la Federación, los ingresos, egresos, inversiones y deducciones del ejercicio correspondiente. IV. Entregar a sus clientes comprobantes fiscales. Para estos efectos los contribuyentes podrán expedir dichos comprobantes utilizando la herramienta electrónica de servicio de generación gratuita de factura electrónica que se encuentra en la página de Internet del Servicio de Administración Tributaria. Art 112 LISR Título IV (Personas Físicas), Capítulo II, Sección II (Régimen de Incorporación fiscal) 30 Sujetos Obligados RÉGIMEN DE INCORPORACIÓN FISCAL Ley Fundamento IEPS Artículo 5o.-D. Los contribuyentes a que se refiere este artículo, deberán cumplir la obligación prevista en la fracción III del artículo 112 de la Ley del Impuesto sobre la Renta, en lugar de llevar la contabilidad a que se refiere la fracción I del artículo 19 de esta Ley. Asimismo, podrán conservar y expedir comprobantes fiscales de conformidad con lo establecido en las fracciones II y IV del citado artículo 112. IVA Artículo 5o.-E. Los contribuyentes a que se refiere este artículo, deberán cumplir la obligación prevista en la fracción III del artículo 112 de la Ley del Impuesto sobre la Renta, en lugar de llevar la contabilidad a que se refiere la fracción I del artículo 32 de esta Ley. Asimismo, podrán conservar y expedir comprobantes fiscales de conformidad con lo establecido en las fracciones II y IV del citado artículo 112. 31 Sujetos Obligados Para los efectos del artículo 28, fracción III del CFF, los contribuyentes del RIF, deberán ingresar a la aplicación electrónica “Sistema de Registro Fiscal” “Mis cuentas”, disponible a través de la página de Internet del SAT, para lo cual deberán utilizar su RFC y Contraseña. El resto de las personas físicas podrán optar por utilizar el sistema de referencia. Una vez que se haya ingresado a la aplicación, los contribuyentes capturarán los datos correspondientes a sus ingresos y gastos, teniendo la opción de emitir los comprobantes fiscales respectivos en la misma aplicación. Los ingresos y gastos amparados por un CFDI, se registrarán de forma automática en la citada aplicación, por lo que únicamente deberán capturarse aquéllos que no se encuentren sustentados en dichos comprobantes. En dicha aplicación podrán consultarse tanto la relación de ingresos y gastos capturados, como los comprobantes fiscales emitidos por este y otros medios. 32 RMF I.2.8.2. Sujetos Obligados Personas físicas, Ingresos por Arrendamiento y en general por otorgar el uso o goce temporal de bienes inmuebles Los contribuyentes que obtengan ingresos de los señalados en este Capítulo, además de efectuar los pagos de este impuesto, tendrán las siguientes obligaciones: II. Llevar contabilidad de conformidad con el Código Fiscal de la Federación y su Reglamento. No quedan comprendidos en lo dispuesto en esta fracción quienes opten por la deducción del 35% a que se refiere el artículo 115 de esta Ley. Art 118 LISR Título IV (Personas Físicas), Capítulo III, (Ingresos por Arrendamiento y en general por otorgar el uso o goce temporal de bienes inmuebles) 33 Sujetos NO Obligados a Llevar Contabilidad RIF ACTIVIDADES EMPRESARIALES Y PROFESIONALES INGRESOS MENORES A 2`000,000 DE PESOS EXENTOS DE IVA Y IEPS ARRENDAMIENTO APLIQUEN LA DEDUCIÓN OPCIONAL DEL 35% EXENTO DE IVA 34 Aspectos a Considerar en la Contabilidad Alcance del concepto de Contabilidad Operaciones sin soporte documental Conservación de la Contabilidad Saldos en rojo en las cuentas Utilidad fiscal presuntiva 35 Aspectos a Considerar en la Contabilidad Movimientos y saldos en algunas cuentas Depuración de cuentas Tener la información en tiempo Infracciones, sanciones y repercusiones 36 Requisitos e integración contable para efectos fiscales, Envío de información Mensual Contable y Reglas misceláneas Catálogo de Cuentas Balanza de Comprobación Pólizas 37 38 Catálogo de Cuentas Los contribuyentes proporcionarán su catálogo de cuentas, clasificando sus cuentas de conformidad con el código agrupador del catálogo establecido en el Anexo 24, asociando para estos efectos, el código que sea más apropiado de acuerdo con la naturaleza de la cuenta. RMF 2014 I.2.8.1.7., I.2.8.1.8. Publicado el 19 Agosto de 2014, (Tercera Resolución de modificaciones a la RMF 2014) 39 Boletín 038 / 2014 Por lo que toca al Catálogo de cuentas, los contribuyentes tendrán que enviarlo por una sola vez, durante el mes de octubre del presente año, para lo cual tendrán que armonizar previamente las cuentas que actualmente lleven conforme al “Código agrupador” (CA) publicado en los anexos de las reglas, el cuál consta de 75 cuentas, con varias subcuentas. Es decir, si el contribuyente o empresa actualmente lleva un catálogo con un mayor número de cuentas sólo estará obligado a incluir las que precisan las reglas; en cambio si no lleva alguna de las cuentas que precisa el catálogo, tales como “Terrenos (CA19)”, “Equipo de transporte (CA22)”, CUFIN (CA75) o algunas subcuentas, como “Cuotas y Suscripciones” (CA65.18) o “Donativos (65.21)”, ambas de la cuenta “Gastos (CA65); no utilizará el CA respectivo en el catálogo de cuentas que envíe a través de su buzón. Únicamente cuando el contribuyente modifique su Catálogo de cuentas para incorporar o eliminar cuentas o subcuentas, deberá enviar nuevamente al SAT el 40 catálogo con las modificaciones relativas. 41 42 43 44 45 46 47 48 49 50 Catálogo de cuentas Cuenta Nombre Código SAT 2 Nivel Naturaleza 1 D 1115-00-000 BANCOS 1115-10-000 BANCOS MN 2.1 2 D 1115-10-001 Banamex Cta. 7003-1349050 2.1 3 D 1115-10-002 Banamex Cta. Padre 600094 2.1 3 D 1115-10-101 Banamex Cta. Padre 600094 2.1 3 D 1115-10-102 Banamex Víctor 600193 2.1 3 D 1115-10-103 Banamex Miguel 600292 2.1 3 D 1115-10-104 Banamex Edgar 600391 2.1 3 D 1120-00-000 CLIENTES 4 1 D 1120-10-000 CLIENTES MN 4.1 2 D 1120-10-001 Blanca Aurora Nolasco Magaña 4.1 3 D 1120-10-002 Peña Palafox Desarrollo Empresarial SC 4.1 3 D 1120-10-003 ICEI Capacitación Empresarial AC 4.1 3 D 1120-20-000 4.2 2 D 1120-20-001 CLIENTES EXT MOTVIRKE SERVICES SC 4.2 3 D 1130-10-000 DEUDORES DIVERSOS 8 1 D 1130-10-001 María Rafaela Grijalva Sánchez 8.4 2 D 1130-10-002 Víctor Ochoa Vázquez 8.4 2 D 1130-10-003 María Teresa Aguilar Grijalva 8.4 2 D 51 Balanza de Comprobación Cuenta Nombre SALDO INICIAL DEBE HABER SALDO FINAL 1115-00-000 BANCOS 10,000 5,000 2,000 13,000 1115-10-000 BANCOS MN 10,000 5,000 2,000 13,000 1120-00-000 CLIENTES 150,000 25,000 50,000 125,000 1120-10-000 CLIENTES MN 150,000 0 50,000 100,000 1120-20-000 CLIENTES EXT 0 25,000 0 25,000 1130-10-000 DEUDORES DIVERSOS 132,000 28,000 45,000 115,000 1130-10-001 María Rafaela Grijalva Sánchez 100,000 28,000 15,000 113,000 1130-10-002 Víctor Ochoa Vázquez 22,000 0 20,000 2,000 1130-10-003 María Teresa Aguilar Grijalva 10,000 0 10,000 0 52 Pólizas Cuenta REFERENCIA DEBE 1120-10-002 Peña Palafox Desarrollo Empresarial SC F 234 5,800 4100-11-000 Asesorías Fiscales F 234 5,000 2140-10-010 IVA por Trasladar F 234 800 Cuenta Nombre REFERENCIA DEBE 1115-10-001 Banamex Cta. 7003-1349050 F 234 5,800 1120-10-002 Peña Palafox Desarrollo Empresarial SC F 234 Cuenta Nombre Nombre HABER HABER 5,800 REFERENCIA DEBE 2140-10-010 IVA por Trasladar F 234 800 2145-10-010 IVA Trasladado F 234 HABER 800 53 54 Requisitos e integración contable para efectos fiscales Los registros o asientos contables a que se refiere la fracción anterior deberán cumplir con los requisitos que establezca el Reglamento de este Código y las disposiciones de carácter general que emita el Servicio de Administración Tributaria. Artículo 28 CFF y artículo 33 del RCFF 55 Requisitos e integración contable para efectos fiscales Permitir la identificación de cada operación, acto o actividad y sus características relacionándolas con los folios asignados a los comprobantes fiscales o con la documentación comprobatoria, Identificar la forma de pago, las distintas contribuciones, tasas y cuotas, incluyendo aquellas operaciones, actos o actividades por las que no se deban pagar contribuciones, de acuerdo a la operación, acto o actividad de que se trate; FORMA DE PAGO Contado Crédito Plazo Parcialidades N/A 1139-00-000 1139-10-000 1139-10-001 1139-10-002 1139-10-003 1145-00-000 1145-10-000 1145-10-010 1145-10-020 1145-10-030 1145-10-040 IEPS ACREDITABLE IEPS A. IDENTIFICADO CON ACTOS GRAVADOS IEPS ACREDITABLE TASA 25% IEPS ACREDITABLE TASA 30% IEPS ACREDITABLE TASA 26.50% IVA PAGADO ACREDITABLE (A.) IVA A. IDENTIFICADO CON ACTOS GRAVADOS IVA A.A.G. EROGACIONES NO INVERSIONES IVA A.A.G. IMPORTACIONES NO INVERSIONES IVA A.A.G. EROGACIONES POR INVERSIONES IVA A.A.G. IMPORTACIONES DE INVERSIONES 56 Requisitos e integración contable para efectos fiscales Permitir la identificación de las inversiones realizadas relacionándolas con la documentación comprobatoria o con los comprobantes fiscales, de tal forma que pueda precisarse: UUID ó Documentación Comprobatoria Descripción MOI IVA Fecha de Adq. Fecha de Importe % % Inicio de Deducible Fiscal Cont. deducción anual 8F42F61B-893E-4D73-D861- IMPRESORA HP LASERJET 1,043.00 166.88 14/06/2014 14/06/2014 PRO P1102W D305A99AB696 30% 30% 312.90 57 Requisitos e integración contable para efectos fiscales Para los efectos del artículo 33, apartado B, fracciones I y IV del Reglamento del CFF, los contribuyentes obligados a llevar contabilidad estarán a lo siguiente: I. Los papeles de trabajo relativos al cálculo de la deducción de inversiones, relacionándola con la documentación comprobatoria que permita identificar: Descripción NÚMERO FECHA DE DE ADQUISICIÓN FACTURA C120008877 25/02/2014 Automóvil Tsuru Modelo 2014 RFC NOMBRE SUN950714U30 SUPERAUTOS UNIVERSIDAD SA DE CV MOI IVA 130,000.0 20,800.00 0 TOTAL 150,800.00 FECHA INICIO DE LA DEPRECIACION: Marzo 2014 MOI % DE DEPRECIACIÓN DEPRECIACION ANUAL MESES EJERCICIO DEPRECIACION MENSUAL 130,000.0 0 0.25 32,500.00 12.00 2,708.33 RMF I.2.8.9. Publicado el 19 Agosto de 2014, (Tercera Resolución de modificaciones a la RMF 2014) 58 Requisitos e integración contable para efectos fiscales Relacionar cada operación, acto o actividad con los saldos que den como resultado las cifras finales de las cuentas; Formular los estados de posición financiera, de resultados, de variaciones en el capital contable, de origen y aplicación de recursos, así como las balanzas de comprobación, incluyendo las cuentas de orden y las notas a dichos estados; Relacionar los estados de posición financiera con las cuentas de cada operación 59 Requisitos e integración contable para efectos fiscales Establecer por centro de costos, identificando las operaciones, actos o actividades de cada sucursal o establecimiento, incluyendo aquéllos que se localicen en el extranjero; 60 Requisitos e integración contable para efectos fiscales Descripción o concepto FORMA DE PAGO MEDIO DE PAGO Contado credito plazo parcialidades N/A efectivo cheque transferencia tarjeta debito tarjeta credito monedero electrónico tarjeta de servicios especie permuta -tipo de bien Tipo de bien (permuta o especie) Fecha de la operación Cantidad unidad medida 61 Requisitos e integración contable para efectos fiscales Los registros o asientos que integran la contabilidad se llevarán en medios electrónicos La documentación comprobatoria de dichos registros o asientos deberá estar disponible en el domicilio fiscal del contribuyente 62 63 Aspectos Legales para la contabilidad electrónica Artículo 16 de nuestra Carta Magna: Nadie puede ser molestado en su domicilio, papeles o posesiones sin mandamiento de autoridad competente que funde y motive la causa legal del procedimiento. La autoridad fiscal puede revisar la contabilidad del contribuyente. Artículo 28 fracción IV del Código Fiscal de la Federación establece que las personas que de acuerdo con las disposiciones fiscales estén obligadas a llevar contabilidad, ingresaran de forma mensual su información contable a través de la página de internet del Servicio de Administración Tributaria de conformidad con las reglas de carácter general que se emitan para tal efecto. 64 Aspectos Legales para la contabilidad electrónica Obliga a los contribuyentes ingresar su contabilidad de forma mensual en la página de internet del SAT para que esta la revise, sin que para tales efectos exista una orden debidamente fundada y motivada que la faculte para ello, La contabilidad, es una técnica que se utiliza para el registro de las operaciones que afectan económicamente a una entidad, es decir, son papeles del contribuyente que no pueden ser revisados por ninguna autoridad fiscal sin mediar mandamiento de autoridad competente ya que para ello debe ejercer las facultades de comprobación previstas en el propio Código Fiscal de la Federación. 65 Aspectos Legales para la contabilidad electrónica El precepto analizado no establece a que contabilidad se refiere, es decir, no establece que información será proporcionada por el contribuyente, lo cual deja en estado de indefensión jurídica al particular al desconocer que información debe proporcionar, sin que obste para lo anterior que el precepto tildado de inconstitucional establezca que el Servicio de Administración Tributaria mediante reglas de carácter general definirá que información se proporcionará, ya que dicha obligación o información debió establecerse en el propio precepto legal y no dejarlo a discrecionalidad de la autoridad, pues en aquel caso, ésta a su libre albedrio decidirá qué información se va proporcionar o peor aún modificar su criterio cuando le sea conveniente en detrimento de los derechos fundamentales de los contribuyentes como lo es, la seguridad jurídica, aunado que la información que debe integrar la contabilidad que se ingresará en la página de Internet, no puede dejarse al arbitrio de la autoridad, pues en ese caso la autoridad puede exigir al gobernado cualesquiera de los libros y papeles de la contabilidad, lo que no sólo causa molestia en el domicilio, sino también a la persona, a la familia, a los papeles o a las posesiones de éste. 66 Aspectos Legales para la contabilidad electrónica En conclusión El artículo 28 fracción IV del Código Fiscal de la Federación es inconstitucional Al permitirle a la autoridad revisar aquella contabilidad sin cumplir con lo dispuesto por el artículo 16 Constitucional, Al dejar al arbitrio de la autoridad y en detrimento de la seguridad jurídica del contribuyente qué información será proporcionada. 67 Aspectos Legales para la contabilidad electrónica Avanza suspensión vs e-contabilidad AGENCIA REFORMA Mar, 08/26/2014 - 12:41 MONTERREY, NL.- El despacho regiomontano Firma Jurídica y Fiscal informó que el juzgado 8 de la Ciudad de México concedió a algunos de sus clientes la suspensión definitiva contra la contabilidad electrónica, Buzón Tributario y revisiones electrónicas. Samuel García, fiscalista de Firma Jurídica y Fiscal, aseguró que la mayoría de las 100 empresas a las que les tramitaron un amparo en la Ciudad de México, ya les concedieron la suspensión provisional y a algunas de éstas la definitiva. El fallo significa que esas empresas estarán blindadas por lo menos de unos dos a tres años de cumplir con toda la normatividad electrónica, señalada por el Servicio de Administración Tributaria, destacó. Con ello, en enero próximo no estarán obligadas al envío de la contabilidad electrónica, ni a hacer uso del Buzón Tributario y menos a ser sujetas de revisiones electrónicas. 68 Aspectos Legales para la contabilidad electrónica "Tenemos muy buenas noticias, pues en México varios juzgados de distrito están concediendo la suspensión provisional y la definitiva, y mejor aún cinco Tribunales Colegiados en Materia Administrativa las están confirmando en segunda instancia. "Inclusive, el juez octavo de distrito especializado en materia administrativa, Fernando Silva, hijo del Ministro Presidente de la Suprema Corte Silva Meza, prácticamente ya prejuzgó a favor en cuanto a que todo el sistema electrónico del Código Fiscal es inconstitucional", resaltó. García dijo que aunque por el momento es sólo el incidente de la suspensión definitiva, lo dicho por el juez Silva genera altas expectativas de ganar los amparos. "En el presente caso, este juzgador advierte en forma preliminar, que la pretensión de la quejosa goza de apariencia de buen derecho, toda vez que se advierte que las disposiciones reclamadas violan el párrafo primero del artículo 16 de la Constitución Política que consagra la garantía de legalidad y seguridad jurídica, pues protege el derecho fundamental en la protección de los papeles y que el acto deba ser en mandamiento 69 escrito de forma fundada y motivada", indicó el juez en su fallo. Aspectos Legales para la contabilidad electrónica Esther Herrera 25/08/2014 09:10 PM “Un 90% de empresas no están preparadas para contabilidad electrónica” Monterrey. Las tres mil empresas en Nuevo León que hasta el momento han promovido juicios de amparos contra la e-contabilidad y todo el sistema electrónico que hoy estipula el Código Fiscal, es una muestra de inconformidad por lo aprobado y promulgado por los poderes Legislativo y Ejecutivo, señaló Bernardo Elizondo Ríos, presidente de la Academia de Derecho Fiscal de Nuevo León. Indicó que las empresas no están preparadas para cumplir. "Va llegar el día 1 de enero de 2015 y el 90 o hasta el 95 por ciento de las compañías no van a poder cumplir, no por el hecho de haberlo postergado quiere decir que ya se solucionó el problema o que se alivianó, el problema persiste y se van a dar cuenta que va a llegar el día primero de enero y la mayoría no van a estar en posibilidades de cumplir", subrayó Elizondo Ríos. Expuso que gran parte del problema que tienen las empresas es que la contabilidad como se lleva conforme a los principios de contabilidad general aceptados para la toma de decisiones en las compañías y la contabilidad que pide el SAT es otra. 70 Aspectos Legales para la contabilidad electrónica Por: El Semanario Sin Limites, martes, 19 de agosto del 2014 Ciudad de México.- Ante la inminente entrada en vigor de la nueva disposición del Servicio de Administración Tributaria (SAT) que refiere a la contabilidad electrónica (e-contabilidad), hasta el momento se han interpuesto 11 mil 629 recursos de amparo en el país. Las empresas fundamentan el recurso en que la Constitución señala que el Estado no puede interferir en la operación ni en los bienes de una persona o empresa sin que haya de por medio previamente una orden de un juez o un requerimiento. 71 72 Buzón Tributario Las personas físicas y morales inscritas en el registro federal de contribuyentes tendrán asignado un buzón tributario, consistente en un sistema de comunicación electrónico ubicado en la página de Internet del Servicio de Administración Tributaria, a través del cual: 17-K C.F.F. I. II. Buzón Tributario La autoridad fiscal realizará la notificación de cualquier acto o resolución administrativa que emita, en documentos digitales, incluyendo cualquiera que pueda ser recurrido. Los contribuyentes presentarán promociones, solicitudes, avisos, o darán cumplimiento a requerimientos de la autoridad, a través de documentos digitales, y podrán realizar consultas sobre su situación fiscal. 17-K C.F.F. Buzón Tributario Notificación a través del buzón tributario • Promociones dirigidas a las autoridades fiscales • Requerimiento de devoluciones (notificación por parte de la autoridad y la contestación por parte del contribuyente) • Notificación cuando no surta efectos el cambio de domicilio fiscal • Notificación de Actos administrativos • Notificación del aseguramiento precautorio de bienes o de la negociación CFF 18, 22, 27, 38 y 134, 40-A • Buzón Tributario Notificación a través del buzón tributario Notificación Facultades de Comprobación • Notificación Revisiones electrónicas • Notificación Presunción de inexistencia de operaciones amparadas con comprobantes • Presentación del Recurso de Revocación • Notificación de la enajenación de los bienes embargados CFF 42, 50, 53-B, 69-B, 121, 175 Buzón Tributario Las personas físicas y morales que tengan asignado un buzón tributario deberán consultarlo dentro de los tres días siguientes a aquél en que reciban un aviso electrónico enviado por el SAT mediante los mecanismos de comunicación que el contribuyente elija de entre los que se den a conocer mediante reglas de carácter general. La autoridad enviará por única ocasión, mediante el mecanismo elegido, un aviso de confirmación que servirá para corroborar la autenticidad y correcto funcionamiento de éste. 17-K C.F.F. Buzón Tributario Mecanismos de comunicación para el envío del aviso electrónico Para efectos del artículo 17-K, último párrafo del CFF, los contribuyentes que tengan asignado un buzón tributario, deberán ingresar al menos una dirección de correo electrónico y máximo cinco, para recibir los avisos a los que se refiere el citado artículo. La autoridad enviará los avisos de nuevas notificaciones, a los correos electrónicos que haya confirmado que cumplieron con la comprobación de autenticidad y correcto funcionamiento. RMF I.2.2.7. CFF 17-K Buzón Tributario Huso horario aplicable para efectos del Buzón Tributario Para los efectos del artículo 17-K del CFF y las reglas I.2.1.4. y I.2.2.5., el Buzón Tributario disponible para los contribuyentes, se regirá conforme al horario de la Zona Centro de México, de conformidad con la Ley del Sistema de Horario en los Estados Unidos Mexicanos y el Decreto por el que se establece el Horario Estacional que se aplicará en los Estados Unidos Mexicanos. Tratándose de promociones, solicitudes, avisos o cumplimiento a requerimientos, así como de la práctica de notificaciones electrónicas, aun cuando el acuse de recibo correspondiente señale la fecha y hora relativa a la Zona Centro de México, se considerará para efectos legales el huso horario del domicilio fiscal del contribuyente. RMF II.2.8.3. CFF 17-E, 17-K, 134, LSHEUM 3, RMF 2014 I.2.1.4., I.2.2.5. Buzón Tributario Notificación electrónica a través del Buzón Tributario Para los efectos de los artículos 12, 13, 17-K, fracción I y 134, fracción I del CFF, 11 de su Reglamento y Segundo Transitorio, fracción VII de las Disposiciones Transitorias del CFF, el SAT realizará notificaciones a través del Buzón Tributario en el horario comprendido de las 9:30 a las 18:00 horas (De la Zona Centro de México). En el supuesto de que el acuse de recibo se genere en horas inhábiles, en todos los casos la notificación se tendrá por realizada a partir de las 9:30 horas (Zona Centro de México) del horario hábil siguiente. RMF II.2.8.11. CFF 12, 13, 17-K, 134, 135, RCFF 11, Decreto 09/12/13 Buzón Tributario Notificación electrónica de documentos digitales En tanto entre en vigor la notificación a través del Buzón Tributario a que se refieren los artículos 17-K, fracción I del CFF y segundo transitorio, fracción VII del Decreto por el que se reforman, adicionan y derogan diversas disposiciones del Código Fiscal de la Federación publicado en el DOF el 9 de diciembre de 2013, los contribuyentes, en términos de los artículos 134, fracción I y 135 del CFF, podrán optar voluntaria y expresamente por recibir notificaciones electrónicas por documento digital a través del apartado “Notificación Electrónica”, disponible en la página de Internet del SAT. Previo a la realización de la notificación, se enviará al contribuyente un aviso electrónico indicándole que tiene un documento digital pendiente de notificación; dicho aviso será enviado al correo electrónico que el contribuyente proporcionó al SAT al momento de generar su Fiel, o bien, al que señale cuando ingrese por primera vez al apartado “Notificación Electrónica”. Los contribuyentes contarán con 3 días hábiles para abrir los documentos digitales pendientes de notificar, dicho plazo se contará a partir del día siguiente a aquél en que el SAT le envíe el aviso a que se refiere el párrafo anterior. RMF II.2.8.7. CFF 12, 13, 17-K, 134, 135, Decreto 09/12/13 Buzón Tributario Para los efectos del artículo 134, fracción I, segundo párrafo del CFF, las notificaciones electrónicas por documento digital se realizarán a través del “Buzón Tributario” disponible en la página de Internet del SAT, en la opción “Mi portal”. Artículo 134 (2006) Las notificaciones de los actos administrativos se harán: I. Personalmente o por correo certificado o mensaje de datos con acuse de recibo, cuando se trate de citatorios, requerimientos, solicitudes de informes o documentos y de actos administrativos que puedan ser recurridos. En el caso de notificaciones por documento digital, podrán realizarse en la página de Internet del Servicio de Administración Tributaria o mediante correo electrónico, conforme las reglas de carácter general que para tales efectos establezca el Servicio de Administración Tributaria. La facultad mencionada podrá también ser ejercida por los organismos fiscales autónomos. El acuse de recibo consistirá en el documento digital con firma electrónica que transmita el destinatario al abrir el documento digital que le hubiera sido enviado. Para los efectos de este párrafo, se entenderá como firma electrónica del particular notificado, la que se genere al utilizar la clave de seguridad que el Servicio de Administración Tributaria le proporcione. Buzón Tributario Las notificaciones de los actos administrativos se harán: I. Personalmente o por correo certificado o mensaje de datos con acuse de recibo en el buzón tributario, cuando se trate de citatorios, requerimientos, solicitudes de informes o documentos y de actos administrativos que puedan ser recurridos. La notificación electrónica de documentos digitales se realizará en el buzón tributario conforme las reglas de carácter general que para tales efectos establezca el Servicio de Administración Tributaria. La facultad mencionada podrá también ser ejercida por los organismos fiscales autónomos. El acuse de recibo consistirá en el documento digital con firma electrónica que transmita el destinatario al abrir el documento digital que le hubiera sido enviado. Las notificaciones electrónicas, se tendrán por realizadas cuando se genere el acuse de recibo electrónico en el que conste la fecha y hora en que el contribuyente se autenticó para abrir el documento a notificar. Previo a la realización de la notificación electrónica, al contribuyente le será enviado un aviso mediante el mecanismo elegido por el contribuyente en términos del último párrafo del artículo 17-K de este Código. 134 C.F.F. Buzón Tributario Los contribuyentes contarán con tres días para abrir los documentos digitales pendientes de notificar. Dicho plazo se contará a partir del día siguiente a aquél en que le sea enviado el aviso al que se refiere el párrafo anterior. En caso de que el contribuyente no abra el documento digital en el plazo señalado, la notificación electrónica se tendrá por realizada al cuarto día, contado a partir del día siguiente a aquél en que le fue enviado el referido aviso. La clave de seguridad será personal, intransferible y de uso confidencial, por lo que el contribuyente será responsable del uso que dé a la misma para abrir el documento digital que le hubiera sido enviado. El acuse de recibo también podrá consistir en el documento digital con firma electrónica avanzada que genere el destinatario de documento remitido al autenticarse en el medio por el cual le haya sido enviado el citado documento. Las notificaciones electrónicas estarán disponibles en el portal de Internet establecido al efecto por las autoridades fiscales y podrán imprimirse para el interesado, dicha impresión contendrá un sello digital que lo autentifique. Las notificaciones en el buzón tributario serán emitidas anexando el sello digital correspondiente, conforme a lo señalado en los artículos 17-D y 38, fracción V de este Código. 134 C.F.F. Buzón Tributario • Tratándose de personas morales entrará en vigor a partir del 30 de junio de 2014. • Para personas físicas, a partir de 1 de enero de 2015. En tanto entre en vigor lo dispuesto en el artículo 17-K, fracción I, las notificaciones que deban hacerse vía buzón tributario deberán realizarse en términos del artículo 134 de este Código. Segundo Transitorio, VII. C.F.F. Procedimiento Buzón Tributario Ingrese a la aplicación de Buzón Tributario 86 Procedimiento Buzón Tributario Ingrese su RFC y su CONTRASEÑA 87 Procedimiento Buzón Tributario Ingrese su(s) cuenta(s) de Correo Electrónico 88 Procedimiento Buzón Tributario Firme su registro 89 Procedimiento Buzón Tributario Descargue su Acuse 90 Procedimiento Buzón Tributario Descargue su Acuse 91 @Victor_owl @ Miguel_owl GRACIAS L.C.P. Miguel Ángel Enríquez Ureña L.C.P. Víctor Ochoa Vázquez E-mail: [email protected] Tel: (33) 38-27-61-95 92