Empresas - Ferreyros

Anuncio

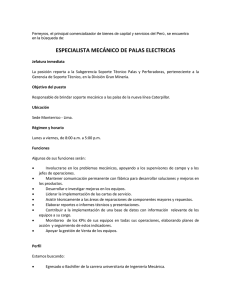

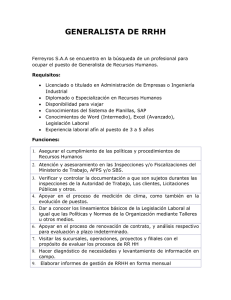

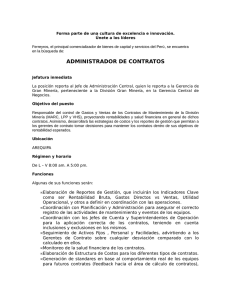

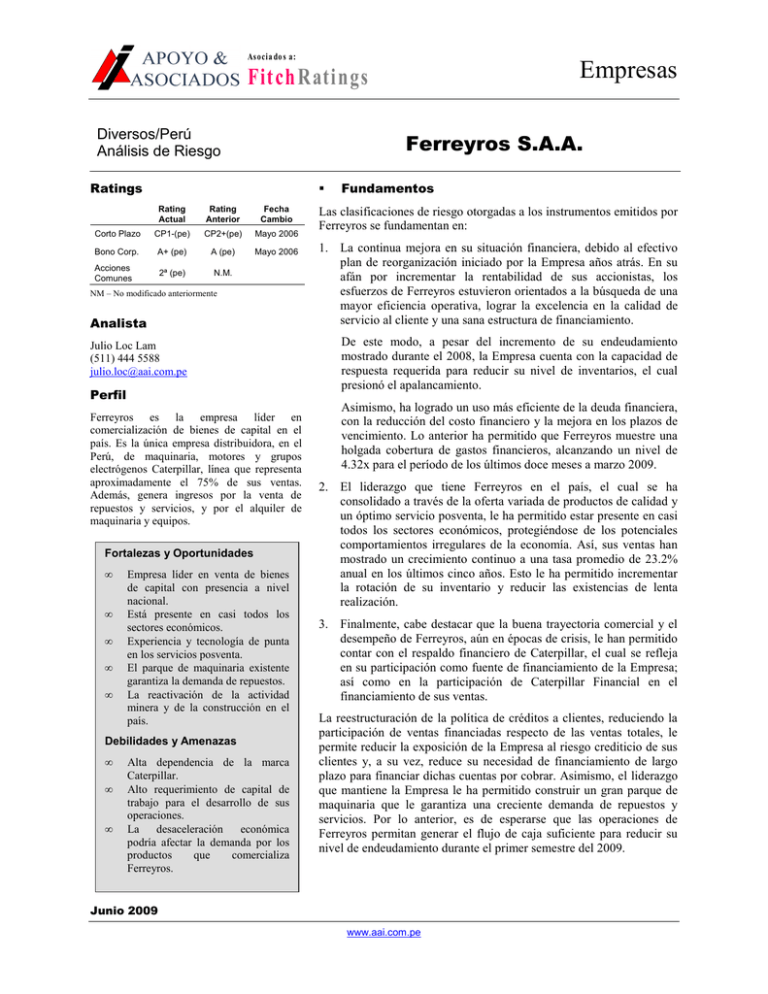

As ocia do s a: Empresas Fitch Ratin gs Diversos/Perú Análisis de Riesgo Ferreyros S.A.A. Ratings Rating Actual Rating Anterior Fecha Cambio Corto Plazo CP1-(pe) CP2+(pe) Mayo 2006 Bono Corp. A+ (pe) A (pe) Mayo 2006 Acciones Comunes 2ª (pe) N.M. NM – No modificado anteriormente Analista Julio Loc Lam (511) 444 5588 [email protected] Perfil Ferreyros es la empresa líder en comercialización de bienes de capital en el país. Es la única empresa distribuidora, en el Perú, de maquinaria, motores y grupos electrógenos Caterpillar, línea que representa aproximadamente el 75% de sus ventas. Además, genera ingresos por la venta de repuestos y servicios, y por el alquiler de maquinaria y equipos. Fortalezas y Oportunidades • • • • • Empresa líder en venta de bienes de capital con presencia a nivel nacional. Está presente en casi todos los sectores económicos. Experiencia y tecnología de punta en los servicios posventa. El parque de maquinaria existente garantiza la demanda de repuestos. La reactivación de la actividad minera y de la construcción en el país. Debilidades y Amenazas • • • Alta dependencia de la marca Caterpillar. Alto requerimiento de capital de trabajo para el desarrollo de sus operaciones. La desaceleración económica podría afectar la demanda por los productos que comercializa Ferreyros. Fundamentos Las clasificaciones de riesgo otorgadas a los instrumentos emitidos por Ferreyros se fundamentan en: 1. La continua mejora en su situación financiera, debido al efectivo plan de reorganización iniciado por la Empresa años atrás. En su afán por incrementar la rentabilidad de sus accionistas, los esfuerzos de Ferreyros estuvieron orientados a la búsqueda de una mayor eficiencia operativa, lograr la excelencia en la calidad de servicio al cliente y una sana estructura de financiamiento. De este modo, a pesar del incremento de su endeudamiento mostrado durante el 2008, la Empresa cuenta con la capacidad de respuesta requerida para reducir su nivel de inventarios, el cual presionó el apalancamiento. Asimismo, ha logrado un uso más eficiente de la deuda financiera, con la reducción del costo financiero y la mejora en los plazos de vencimiento. Lo anterior ha permitido que Ferreyros muestre una holgada cobertura de gastos financieros, alcanzando un nivel de 4.32x para el período de los últimos doce meses a marzo 2009. 2. El liderazgo que tiene Ferreyros en el país, el cual se ha consolidado a través de la oferta variada de productos de calidad y un óptimo servicio posventa, le ha permitido estar presente en casi todos los sectores económicos, protegiéndose de los potenciales comportamientos irregulares de la economía. Así, sus ventas han mostrado un crecimiento continuo a una tasa promedio de 23.2% anual en los últimos cinco años. Esto le ha permitido incrementar la rotación de su inventario y reducir las existencias de lenta realización. 3. Finalmente, cabe destacar que la buena trayectoria comercial y el desempeño de Ferreyros, aún en épocas de crisis, le han permitido contar con el respaldo financiero de Caterpillar, el cual se refleja en su participación como fuente de financiamiento de la Empresa; así como en la participación de Caterpillar Financial en el financiamiento de sus ventas. La reestructuración de la política de créditos a clientes, reduciendo la participación de ventas financiadas respecto de las ventas totales, le permite reducir la exposición de la Empresa al riesgo crediticio de sus clientes y, a su vez, reduce su necesidad de financiamiento de largo plazo para financiar dichas cuentas por cobrar. Asimismo, el liderazgo que mantiene la Empresa le ha permitido construir un gran parque de maquinaria que le garantiza una creciente demanda de repuestos y servicios. Por lo anterior, es de esperarse que las operaciones de Ferreyros permitan generar el flujo de caja suficiente para reducir su nivel de endeudamiento durante el primer semestre del 2009. Junio 2009 www.aai.com.pe As ocia do s a: Empresas Fitch Ratin gs Perfil Ferreyros S.A.A. se constituyó en 1922 para dedicarse a la comercialización de productos de consumo, en la ciudad de Lima. En 1942, asume la representación de Caterpillar Tractor Co., y coexisten ambos negocios hasta finales de la década de los ochenta, cuando la empresa decide concentrarse en el negocio de bienes de capital. En sus inicios, Ferreyros era una empresa familiar; pero, desde los años 80, tiene accionariado difundido. Actualmente, son seis los accionistas con más de 5.0% de participación en el accionariado, concentrando un total de 42.4%. Por otro lado, se encuentra presente en casi todos los sectores económicos, protegiéndose del potencial riesgo de comportamientos irregulares de algunos mercados de la economía. Estrategia Ferreyros está concentrado en el negocio de comercialización de bienes de capital. Su objetivo es consolidar su posición de liderazgo, atendiendo a todos los sectores económicos a nivel nacional, así como a diferentes clientes: grandes, pequeños y medianos. Como ventaja diferencial, destaca la oferta de productos de calidad y un excelente servicio posventa. Por ello, desde 1995, Ferreyros ha realizado fuertes inversiones que le han permitido disponer de la red más grande de talleres para reparación de maquinaria y equipos pesados del país, además de contar con un grupo de técnicos calificados. Este servicio le permite garantizar el éxito en las ventas de maquinaria pesada y equipos que ha logrado hasta el momento. Adicionalmente, cuenta con una gran variedad de productos; y un adecuado stock de repuestos, que le permiten dar una respuesta rápida a los requerimientos de sus clientes. Entre sus objetivos estratégicos destaca el de incrementar la rentabilidad para el accionista, expresándolos en términos de creación de valor con la metodología del Economic Value Added (EVA). Operaciones Ferreyros es la empresa líder en venta de bienes de capital con presencia a nivel nacional. Su principal producto es Caterpillar, el cual representó el 39.4% del total de las ventas consolidadas de máquinas y motores correspondientes al primer trimestre del 2009. Este riesgo de concentración es atenuado, en cierta forma, por la estrecha y estable relación que Ferreyros – Junio 2009 tiene Ferreyros con Caterpillar Inc. desde 1942, quien ha reconocido su buen comportamiento comercial. Asimismo, cabe señalar que el promedio de antigüedad de los distribuidores de Caterpillar en el mundo es de aproximadamente 50 años, siendo su política generar relaciones estrechas y duraderas, así como promover el desarrollo de sus distribuidores. Adicionalmente, Ferreyros cuenta con otras representaciones de marcas como Massey Ferguson para la venta de tractores agrícolas, Atlas Copco para equipos de perforación, Kenworth e Iveco para camiones, Zaccaria para molinos de arroz, Sullair para compresoras y, recientemente, Yutong para buses de pasajeros. Además, obtiene ingresos por la venta de repuestos y servicios; y por el alquiler de maquinarias y equipos. Este último negocio se inició en 1994. En la línea de maquinaria para minería subterránea, Ferreyros introdujo en el año 2000, los cargadores de bajo perfil de la marca Caterpillar, los cuales han tenido buena acogida. Entre enero y marzo 2009, las ventas consolidadas de Ferreyros estuvieron dirigidas principalmente a tres sectores: minería, construcción y gobierno, tal como se muestra en el gráfico. Composición de Ventas Consolidadas por Sectores (ene - mar 2009) Otros, 25.6% Gobierno, 6.8% Mineria, 52.2% Construcción, 15.4% Fuente: Ferreyros La alta participación de sus ventas en el sector minero, es el resultado del liderazgo que tienen las marcas que comercializa en el parque de máquinas y camiones mineros. Composición de Ventas de Ferreyros y Subsidiarias* Líneas 2004 Caterpillar 27% Equipos agrícolas 3% Automotriz 2% Rep. y serv. 55% Alquileres 2% Unidades usadas 5% Otras vtas. Subsidiarias 6% Total 100% * Incluye ventas de stock y pedido directo. Fuente: Ferreyros 2005 32% 3% 3% 51% 1% 4% 7% 100% 2006 38% 2% 3% 44% 1% 5% 7% 100% 2007 40% 2% 8% 33% 2% 4% 11% 100% 2008 40% 2% 10% 33% 4% 3% 9% 100% I trim 09 39% 4% 7% 36% 4% 1% 9% 100% Cabe señalar, que el crecimiento del parque de maquinaria y vehículos vendidos por Ferreyros impulsa el crecimiento de las ventas de repuestos y 2 As ocia do s a: Empresas Fitch Ratin gs La competencia que enfrenta la empresa varía según la línea que comercializa. En maquinaria de movimiento de tierra los principales competidores son: Komatsu, Volvo, Hyundai, Case, JCB, Daewoo y John Deere. En motores diesel los principales competidores son: Detroit Diesel, Cummins, FG Wilson y Volvo. En tractores agrícolas son: John Deere y Ford New Holland. En compresoras portátiles de aire, Atlas Copco. En camiones compite con Volvo, Scania, Mercedes Benz y otros. En repuestos para maquinaria Caterpillar existen varios fabricantes de repuestos no genuinos que cubren pequeños segmentos del mercado. Industria La comercialización de bienes de capital depende en gran medida del nivel de crecimiento de la economía, particularmente de los sectores: minería, construcción, pesca, agricultura, transporte, energía y sector público, sectores a los que Ferreyros dirige sus ventas. Durante el 2008, la importación de bienes de capital ascendió a US$9,239 millones, 57.0% superior al total importado durante el año anterior, continuando con la tendencia iniciada desde el 2004, tal como se muestra en el gráfico. 734 Evolución de Ventas y Costos Operativos 2,500 2,000 1,500 1,000 2004 500 449 400 6,000 5,000 334 283 4,000 3,000 200 Imp. Bienes de capital 7,000 Vtas. Ferreyros Las ventas consolidadas de Ferreyros de los últimos 12 meses a marzo 2009 ascendieron a S/. 2,261.0 millones, 1.9% inferiores a las del 2008, debido a la contracción de la demanda por maquinaria y equipos a partir del último trimestre del 2008. Sin embargo, dicha disminución fue compensada parcialmente por el incremento de las ventas de repuestos y servicios, los cuales generan un mayor margen de venta. 2005 2006 2007 2008 8,000 600 300 Resultados 0 10,000 9,000 650 700 Estructura de Capital 500 Evolución de Importación de Bienes de Capital y Ventas de Ferreyros (en millones de US$) 800 Para el 2009, se espera que la demanda de bienes de capital se desacelere en comparación con la del 2008, debido a que la crisis financiera mundial provocó la paralización y/o reevaluación de algunos proyectos de inversión. Sin embargo, se espera que lo anterior sea parcialmente compensado por el plan de impulso económico planteado por el Gobierno, el cual se enfoca, principalmente, en la construcción de viviendas e infraestructura. Mill.de S/. servicios, las cuales tienen una menor exposición a los ciclos económicos y generan mayores márgenes. 2,000 100 1,000 - 0 2004 Fuentes: BCRP/ Ferreyros 2005 2006 Vtas. Ferreyros 2007 2008 Bienes de Capital Sin embargo, durante el primer trimestre del 2009, se apreció una contracción en la importación de bienes de capital, la cual ascendió a US$1,849.5 millones, debido a la crisis financiera mundial. Durante los primeros tres meses del 2009, el Producto Bruto Interno (PBI) creció en 1.8%, considerablemente inferior al del mismo período del año anterior (10.3%). Asimismo, el comportamiento de los principales sectores a los que atiende la Empresa fue: minería (+0.9%) y construcción (+5.1%). Ferreyros – Junio 2009 Fuente: Ferreyros Ventas Mar09 últ. 12M Costos operativos De este modo, a pesar de la disminución de las ventas, el margen bruto consolidado pasó de 22.6% en el 2008, a 25.0% en el período de los últimos 12 meses a marzo 2009. A esto contribuyó la devaluación del nuevo sol, lo cual generó un incremento en los precios de venta en dicha moneda. Por otro lado, los gastos operativos se incrementaron en 3.6% en comparación con los del 2008, debido a la necesidad de contratar personal técnico para los servicios de mantenimiento y reparación, así como mayores gastos de almacenaje y garantía de equipos. Sin embargo, a pesar de lo anterior, el margen EBITDA se incrementó de 14.4% en el 2008, a 16.3% para el período de 12 meses a marzo 2009. Lo anterior, sumado a un mayor gasto por depreciación, debido al incremento de la flota de 3 As ocia do s a: Empresas Fitch Ratin gs alquiler, generó un EBITDA de S/. 368.6 millones superior al del 2008 (S/. 332.2 millones). Es importante mencionar que los ingresos por intereses forman parte importante en las operaciones de Ferreyros, ya que éstos financian parte de sus ventas, por lo que se incluyen dentro del cálculo del EBITDA. Durante los últimos 12 meses a marzo 2009, los ingresos financieros ascendieron a S/. 35.8 millones, inferiores a los del 2008 (S/. 37.2 millones), debido a que Ferreyros ha disminuido el financiamiento de clientes a mediano plazo, derivándolo a instituciones financieras. A pesar de lo anterior, el incremento de los gastos financieros (de S/. 71.9 a 85.3 millones), generado por el incremento de la deuda financiera, redujo la cobertura de gastos financieros (EBITDA / gastos financieros) de 4.62x a 4.32x. La cobertura de intereses estuvo afectada por el incremento de la deuda para el financiamiento de existencias, ya que Ferreyros incrementó el número de días de inventarios, durante el 2008, para compensar las demoras en abastecimiento por la mayor demanda mundial por maquinaria y equipos, además del crecimiento de su flota para alquiler y de las cuentas por cobrar de corto plazo. Sin embargo, a partir del segundo semestre del 2009, se espera que la Empresa reduzca su nivel de endeudamiento, ya que se encuentra en un proceso de reducción de sus niveles de inventarios. Además, la Empresa ha diversificado sus fuentes de financiamiento entre locales y del exterior, para reducir su costo financiero. La Empresa proyecta que manejará una estructura de fondeo compuesta por: préstamos del sistema financiero local, préstamos del exterior y emisiones en el mercado de capitales, tanto de corto plazo (papeles comerciales) como de largo plazo (bonos corporativos). La deuda financiera de corto plazo se utiliza principalmente para financiar las importaciones de repuestos y maquinaria para la venta, mientras que el endeudamiento de largo plazo se utiliza para el financiamiento de maquinaria para la flota de alquiler e inventario de seguridad. De esta forma, espera manejar un adecuado calce entre su generación de caja y los vencimientos de sus pasivos. Además, se ha logrado extender los plazos de las cuentas por pagar a los proveedores a 60 días, para lo cual se logró un acuerdo para la realización de operaciones de factoring de las facturas por cobrar a Ferreyros, con un banco. Por otro lado, la Empresa ha reducido su exposición al financiamiento de sus ventas, a través de la participación de Caterpillar Financial, el cual ha otorgado créditos a clientes de Ferreyros, además de las operaciones de leasing entre clientes de la Empresa e instituciones financieras. A lo anterior se suma el interés de Caterpillar Financial de incrementar sus operaciones en el Perú, lo cual reduce el riesgo de acceso a financiamiento para los clientes de Ferreyros. Estructura de la deuda 5.75 4.96 4.85 2005 2006 Fuente: Ferreyros 2007 4.62 2008 4.32 Mar09 - últ. 12M La utilidad neta del período de los últimos 12 meses a marzo 2009 fue menor a la del 2008 (S/. 68.2 versus 81.0 millones), debido principalmente al incremento en los gastos financieros y a las pérdidas por diferencia en cambio, a pesar del incremento del EBITDA. Estrategia Financiera La estrategia financiera de Ferreyros está orientada a minimizar sus costos de financiamiento y lograr eficiencias comerciales. Por otro lado, Ferreyros ha fijado las tasas de interés de sus obligaciones, en vista de la volatilidad actual. Ferreyros – Junio 2009 Durante los primeros tres meses del 2009, el nivel de endeudamiento de la Empresa continuó con la tendencia creciente mostrada en el 2008, sin embargo, el incremento de su margen bruto permitió reducir el nivel de apalancamiento financiero (deuda financiera neta / EBITDA), el cual pasó de 3.85x a diciembre 2008, a 3.69x a marzo 2009. Evolución del Apalancamiento Financiero Deuda Fin. Neta / EBITDA EBITDA/ Gtos. Fin. Evolución de la Cobertura de Intereses 7.00 6.00 5.00 4.00 3.00 2.00 1.00 - 8.00 7.00 6.00 5.00 4.00 3.00 2.00 1.00 - 3.85 2.47 2005 Fuente: Ferreyros 2.06 2006 3.69 2.78 2007 2008 Mar09 - últ. 12M La deuda financiera consolidada ascendió a S/.1,425.6 millones a marzo 2009, superando a la del cierre del 4 As ocia do s a: Empresas Fitch Ratin gs 2008 (S/. 1,360.1 millones), debido a que, durante los primeros meses del presente año, la Empresa tuvo que financiar el inventario y la flota de alquiler pertenecientes a órdenes de compra realizadas el año anterior. Actualmente, Ferreyros se encuentra en un proceso de adecuación de su nivel de inventarios, lo cual implica reducir sus importaciones y sus requerimientos de financiamiento. Deuda Financiera - Ferreyros y subs. (Al 31 de marzo de 2009) Deuda Bancos - corto plazo Bonos corporativos Cuentas por pagar a Caterpillar Americas Co. Bancos - largo plazo Papeles comerciales Caterpillar Financial Services Participación 46.4% 19.8% 5.9% 12.5% 0.0% 15.4% Fuente: Ferreyros El apalancamiento contable (pasivo total / patrimonio neto), se mantuvo sin mayor variación con respecto a diciembre 2008, ascendiendo a 3.10x, con un saldo total de pasivos de S/. 1,695.2 millones a marzo 2009. Cabe señalar que Ferreyros cuenta con herramientas que le permitirán reducir el nivel de endeudamiento como la colocación de maquinaria Caterpillar a otros distribuidores a nivel mundial y la posibilidad de cancelar algunas órdenes de compra a Caterpillar. Estructura de Activos A marzo 2009, los activos totales se mantuvieron relativamente estables en comparación con el saldo al cierre del 2008, ascendiendo a un total de S/. 2,241.0 millones. Las variaciones más importantes fueron el incremento del saldo de las cuentas por cobrar comerciales (+11.0%) y la disminución del saldo de caja (-21.5%). Cabe mencionar que las cuentas por cobrar son principalmente de vencimiento corriente (91.0%), y financian la venta de repuestos y servicios, su morosidad mayor a 30 días, neta de provisiones, fue de 5.5%, mayor a la del cierre del 2008 (4.3%). El ratio de liquidez corriente fue 1.43x, superior al del cierre del 2008 (1.38x), un nivel holgado para su clasificación de riesgo. Características de los Instrumentos Primer Programa de Bonos Corporativos En sesión de Directorio realizada el 3 de diciembre del 2003, se aprobó el Primer Programa de Bonos Corporativos hasta por la suma de US$50.0 millones, o su equivalente en nuevos soles, facultando al Ferreyros – Junio 2009 Gerente General para que determine las condiciones específicas de cada una de las emisiones a realizarse en el marco de dicho Programa. A marzo 2009, sólo se encontraba vigente la Serie A de la tercera emisión del programa, cuyo saldo era de US$4.4 millones y vence en octubre 2010. La tasa de interés que devengan estos bonos es de 6.12% anual. Los recursos captados por este programa fueron utilizados para reestructurar los pasivos de la empresa u otros fines que estime el Directorio. Cabe mencionar, que en ningún caso la sumatoria de los montos emitidos en virtud de este programa podrá exceder el monto de US$50.0 millones. Resguardos Entre los resguardos establecidos para la emisión de bonos corporativos se tuvo: (i) un nivel de endeudamiento máximo de 3.2x; y, (ii) un índice de cobertura de gastos financieros mínimo de 1.5x, los cuales se revisan semestralmente, pero considerando los últimos 12 meses con los estados financieros consolidados de esa fecha. A marzo 2009, dichos ratios fueron: endeudamiento de 3.10x y cobertura de gastos financieros, de 4.32x. Primer Programa de Instrumentos Representativos de Deuda Ferreyros. En Sesión de Directorio del 28 de junio del 2006, se aprobaron los términos y condiciones del Primer Programa de Instrumentos Representativos de Deuda Ferreyros, hasta por un monto máximo en circulación de US$90.0 millones, o su equivalente en moneda nacional. Este programa contempla la posibilidad de emitir bonos corporativos y papeles comerciales, cuyos términos, condiciones y características particulares se establecen en los respectivos contratos y actos complementarios. Los resguardos financieros establecidos para el Programa son: 1. Mantener un nivel de endeudamiento - Pasivo total / (Patrimonio neto + Interés minoritario) -, menor a 3.2x. 2. Mantener una cobertura de intereses - (EBITDA + Ingresos financieros) / Gastos financieros -, no menor a 1.5x. Para el cálculo de éste ratio, no se considerarán los efectos por diferencia en cambio. Ambos ratios serán revisados semestralmente con los estados financieros consolidados no auditados al 30 de 5 As ocia do s a: Empresas Fitch Ratin gs Asimismo, no se podrá establecer prelación entre las diferentes emisiones que se coloquen bajo este Programa. Tampoco se podrá establecer ni acordar algún orden preferente de pago para obligaciones futuras fuera del Programa; ni subordinar el pago de los valores emitidos bajo este Programa a otras obligaciones contraídas por Ferreyros. Las características y condiciones de cada una de las emisiones registradas bajo este programa se detallan en el siguiente cuadro: Primer Programa de IRD - Ferreyros Emisión Instrumento Monto máx. Plazo Primera Bonos Corp. US$90 MM 3 años Pago de intereses Trimestral Segunda Bonos Corp. US$90 MM Tercera Cuarta Papeles Com. Bonos Corp. Quinta Bonos Corp. 4 años Trimestral 1 cuota al vcto. Sexta Bonos Corp. US$90 MM US$90 MM US$90 MM (equiv. en Nuevos Soles) US$90 MM 3 años Trimestral Sétima Bonos Corp. US$90 MM 5 años Trimestral Octava Bonos Corp. US$90 MM 4 años Trimestral 1 cuota al vcto. 16 cuotas trim. con un año de gracia 1 cuota al vcto. Amortización 1 cuota al vcto. 16 cuotas trim. con 5 años Trimestral un año de gracia <= 360 días Descuento 1 cuota al vcto. 4 años Trimestral 1 cuota al vcto. Fuente: Ferreyros Cabe señalar que la suma de los montos colocados en estas emisiones no podrá exceder el monto máximo en circulación establecido en el programa (US$90.0 millones). A marzo 2009, las emisiones vigentes bajo este programa eran: Primer Programa de IRD - Ferreyros Emisión Primera Primera Primera Cuarta Cuarta Sexta Sexta Serie A B C A B A B Monto US$15.0 MM US$15.0 MM US$7.5 MM US$15.0 MM US$10.0 MM US$10.5 MM US$12.0 MM Plazo 3 años 3 años 3 años 4 años 4 años 3 años 3 años Vcto. May-2010 Mar-2011 Sep-2011 Sep-2011 Nov-2011 Dic-2011 Feb-2012 Tasa 5.81% 6.50% 6.31% 6.25% 6.13% 8.00% 7.31% Fuente: Ferreyros Acciones Las acciones comunes de Ferreyros S.A.A. están inscritas en la Bolsa de Valores de Lima desde el 4 de enero de 1971. A marzo 2009, se encontraban en circulación 377’778,844 acciones comunes a un valor nominal de S/. 1.10 por acción, todas con derecho a voto. Principales Accionistas - Ferreyros Accionista La Positiva Seguros y Reaseguros S.A RI - Fondo 3 (Prima) IN - Fondo 3 (Integra) HO - Fondo 2 (Horizonte) Horseshoe Bay Limited PR - Fondo 2 (Profuturo) Participación 9.45% 8.13% 6.50% 6.46% 6.46% 5.38% Fuente: Ferreyros En Junta General de Accionistas (JGA) del 28 de marzo del 2007, se modificó la política de dividendos estableciendo que los dividendos a distribuirse en efectivo sean equivalentes al 5% del valor nominal de las acciones emitidas a la fecha de la convocatoria de la JGA, y que el monto a repartirse no pueda ser mayor al 50% de las utilidades de libre disposición. En caso el 5% del valor nominal de las acciones fuese menor al 50% de las utilidades de libre disposición, se podrá distribuir un dividendo adicional hasta un monto equivalente al 50% de las utilidades de libre disposición. A marzo 2009, la cotización de cierre de la acción fue S/. 2.02, superior a su valor contable (S/. 1.43). La capitalización bursátil ascendió a S/. 763.1 millones. El monto negociado de las acciones en los últimos 12 meses, fue de S/. 88.7 millones. Este monto representó el 14.3% del total negociado por el subsector de empresas diversas y el 0.7% del total negociado en la Bolsa de Valores de Lima (BVL) para el período analizado. El indicador de rotación, determinado por la sumatoria de los montos negociados en los últimos 12 meses sobre la capitalización bursátil de la Empresa, alcanzó el 11.6%. Asimismo, su indicador de presencia fue de 75.1%. Evolución de la Cotización de Cierre de Ferreyros 8.00 S/. por acción junio de cada año, y los estados financieros consolidados auditados al 31 de diciembre de cada año. En el caso de la cobertura de intereses, se considerarán los doce meses precedentes a la fecha de cierre de los estados financieros. 6.00 4.00 2.00 Abr-08 Jun-08 Ago-08 Oct-08 Dic-08 Feb-09 Fuente: BVL Actualmente, los seis principales accionistas representan el 42.4% del total del accionariado, los cuales son: Ferreyros – Junio 2009 6 As ocia do s a: Empresas Fitch Ratin gs Resumen financiero - Ferreyros S.A.A. y subsidiarias (Cifras en miles de nuevos soles) Tipo de Cambio Soles/USD a final del Período 3.16 Últ. 12 meses Mar-09 3.14 3.00 3.20 3.43 3.28 Dic-08 Dic-07 Dic-06 Dic-05 Dic-04 368,642 16.3% 0.13 -0.25 12.8% 332,202 14.4% 0.11 -0.23 15.5% 235,542 12.1% 0.19 -0.09 27.3% 197,625 13.8% 0.26 -0.01 27.0% 157,692 14.1% 0.22 -0.13 9.9% 101,338 10.9% 0.19 -0.05 9.7% 2.90 4.32 0.39 2.90 -0.51 -0.44 -7.04 2.90 4.62 0.37 2.90 -0.52 -0.43 -6.93 4.91 4.96 0.50 4.91 -0.29 -0.19 -0.37 6.36 5.75 0.60 6.36 0.06 0.21 1.12 4.95 4.85 0.70 4.95 -0.50 -0.42 -8.64 4.12 3.38 0.47 4.12 -0.07 0.07 -1.49 5.76 3.87 3.69 7.20% 60.44% 6.53 4.09 3.85 7.12% 61.42% 3.01 2.98 2.78 7.99% 59.97% 2.09 2.31 2.06 7.61% 64.07% 2.52 2.58 2.47 9.19% 47.26% 2.98 3.64 3.33 9.75% 50.11% 2,241,025 64,229 861,647 563,986 1,425,633 1,425,633 1,425,633 545,842 1,971,473 2,204,484 81,866 835,446 524,685 1,360,131 1,360,131 1,360,131 537,153 1,897,284 1,534,600 45,896 420,319 280,587 700,906 700,906 700,906 496,927 1,197,837 1,122,340 48,761 292,615 164,061 456,676 456,676 456,676 399,056 855,740 896,889 17,189 192,028 214,337 406,365 406,365 406,365 314,818 721,195 783,767 31,802 185,010 184,162 369,172 369,172 369,172 293,145 662,333 162,327 -620,551 -458,224 -65,096 -40,271 -563,591 -42,057 -5,008 608,071 -67,698 -5,187 136,258 -574,373 -438,115 -63,200 -40,271 -541,586 -52,333 -896 622,621 -55,036 35,970 185,466 -226,961 -41,495 -111,558 -29,432 -182,485 -97,997 129 201,705 -35,775 -2,865 184,098 -135,997 48,101 -42,758 -19,123 -13,780 -26,021 -1,146 62,053 -32,292 31,572 128,612 -247,407 -118,795 -13,746 -11,989 -144,530 622 2,625 90,495 22,429 -14,613 93,760 -115,768 -22,008 -14,817 -9,131 -45,956 -11,810 1,302 9,751 3,108 -28,788 2,260,973 -1.9% 263,582 85,301 68,176 2,305,760 18.4% 228,748 71,888 80,952 1,946,742 35.8% 153,341 47,475 126,291 1,434,050 28.6% 130,806 34,361 97,546 1,115,048 19.9% 97,010 32,547 30,067 929,974 14.5% 42,701 30,026 27,560 215 86.5 40.8 205 76.4 50.1 154 69.6 52.9 133 90.6 50.1 128 98.6 53.8 121 61.4 71.8 Rentabilidad EBITDA Mg. EBITDA (FFO + Cargos fijos) / Capitalización ajustada FCF / Ingresos ROE Cobertura Cobertura de intereses del FFO EBITDA / Gastos financieros EBITDA / Servicio de deuda Cobertura de cargos fijos del FFO FCF / Servicio de deuda (FCF + Caja + Valores líquidos) / Servicio de deuda CFO / Inversión en Activo Fijo Estructura de capital y endeudamiento Deuda ajustada total / (FFO + GF+ Alquileres) Deuda financiera total / EBITDA Deuda financiera neta / EBITDA Costo de financiamiento estimado Deuda financiera CP / Deuda financiera total Balance Activos totales Caja e inversiones corrientes Deuda financiera Corto Plazo Deuda financiera Largo Plazo Deuda financiera total Deuda financiera total con Equity Credit Deuda fuera de Balance Deuda ajustada total Patrimonio Total Capitalización ajustada Flujo de caja Flujo generado por las operaciones (FFO) Variación de capital de trabajo Flujo de caja operativo (CFO) Inversiones en Activos Fijos Dividendos comunes Flujo de caja libre (FCF) Adquisiciones y Ventas de Activo Fijo, Netas Otras inversiones, neto Variación neta de deuda Variación neta de capital Otros financiamientos, netos Variación de caja Resultados Ingresos Variación de Ventas Utilidad operativa (EBIT) Gastos financieros Resultado neto Información y ratios sectoriales Días de inventarios Período promedio de cobro Período promedio de pago EBITDA= Utilidad operativa + gastos de depreciación y amortización + ingresos financieros FFO= Resultado neto + Depreciación y Amortización + Resultado en venta de activos + Castigos y Provisiones + Otros ajustes al resultado neto + variación en otros activos + variación de otros pasivos - dividendos preferentes Variación de capital de trabajo: Cambio en cuentas por cobrar comerciales + cambio en existencias -cambio en cuentas por pagar comerciales CFO= FFO + Variación de capital de trabajo FCF= CFO + Inversión en activo fijo + pago de dividendos comunes Cargos fijos= Gastos financieros + Dividendos preferentes + Arriendos Deuda fuera de balance: Incluye fianzas, avales y arriendos anuales multiplicados por el factor 6.8. Servicio de deuda=Gastos financieros + deuda de corto plazo Ferreyros – Junio 2009 7 As ocia do s a: Empresas Fitch Ratin gs ANTECEDENTES Emisor: Domicilio legal: Ferreyros S.A.A. Av. Cristóbal de Peralta Norte 820. Santiago de Surco - Lima 20100027292 (511) 626-4000 (511) 626-4555 RUC: Teléfono: Fax: RELACIÓN DE DIRECTORES Oscar Espinosa Bedoya Carlos Ferreyros Aspíllaga Eduardo Montero Aramburú Aldo Defilippi Traverso Andreas von Wedemeyer Juan M. Peña Roca Hernán Barreto Boggio Juan Prado Bustamante Presidente Vicepresidente Director Director Director Director Director Director RELACIÓN DE EJECUTIVOS Mariela García Figari de Fabbri Hugo Sommerkanp Molinari José Miguel Salazar Gonzalo Díaz Pro Alberto Parodi de la Cuadra Luis Bracamonte Loayza José López Rey Sánchez Andrés Gagliardi Wakeham Patricia Gastelumendi Lukis Raúl Vásquez Erquicio Víctor Astete Palma Jorge Durand Cheneaux Carlos Dongo Vásquez Gerente General Gerente Central de Control de Gestión y Sistemas Gerente Central de Marketing Gerente Central de Negocios Gerente de la División de Negocios Construcción y Mediana Minería y Energía Gerente Central de Sucursales, Transporte y Agricultura Gerente de la División de Soporte al Producto Gerente de la División de Recursos Humanos Gerente de la División de Administración y Finanzas Gerente de la División de Auditoría Interna Gerente de la División de Contraloría Gerente de División de Gran Minería Gerente del Centro de Reparación de Componentes y Motorindustria. RELACIÓN DE ACCIONISTAS La Positiva Seguros y Reaseguros S.A RI – Fondo 3 (Prima) IN – Fondo 3 (Integra) Horseshoe Bay Limited HO – Fondo 2 (Horizonte) PR- Fondo 2 (Profuturo) Otros Ferreyros – Junio 2009 9.45% 8.13% 6.50% 6.46% 6.46% 5.38% 57.62% 8 As ocia do s a: Empresas Fitch Ratin gs CLASIFICACIÓN DE RIESGO APOYO & ASOCIADOS INTERNACIONALES S.A.C. CLASIFICADORA DE RIESGO, de acuerdo a lo dispuesto en el Reglamento de Empresas Clasificadoras de Riesgo, aprobado por Resolución CONASEV Nº 074-98EF/94.10, acordó la siguiente clasificación de riesgo para los instrumentos de la empresa Ferreyros S.A.A.: Instrumento Clasificación* Tercera emisión del Primer Programa de Bonos Corporativos Categoría A+(pe) Primera emisión del Primer Programa de Instrumentos Representativos de Deuda Ferreyros – Bonos Corporativos Categoría A+(pe) Segunda emisión del Primer Programa de Instrumentos Representativos de Deuda Ferreyros – Bonos Corporativos Categoría A+(pe) Tercera emisión del Primer Programa de Instrumentos Representativos de Deuda Ferreyros – Papeles Comerciales Categoría CP-1-(pe) Cuarta emisión del Primer Programa de Instrumentos Representativos de Deuda Ferreyros – Bonos Corporativos Categoría A+(pe) Quinta emisión del Primer Programa de Instrumentos Representativos de Deuda Ferreyros – Bonos Corporativos Categoría A+(pe) Sexta emisión del Primer Programa de Instrumentos Representativos de Deuda Ferreyros – Bonos Corporativos Categoría A+(pe) Sétima emisión del Primer Programa de Instrumentos Representativos de Deuda Ferreyros – Bonos Corporativos Categoría A+(pe) Octava emisión del Primer Programa de Instrumentos Representativos de Deuda Ferreyros – Bonos Corporativos Categoría A+(pe) Acciones Comunes Categoría 2a (pe) Definiciones CATEGORÍA A (pe): Corresponde a una alta capacidad de pago oportuno de los compromisos financieros, reflejando un bajo riesgo crediticio, sin embargo, esta capacidad puede ser vulnerable a cambios adversos en circunstancias o condiciones económicas. CATEGORÍA CP-1 (pe): Corresponde a la mayor capacidad de pago oportuno de los compromisos financieros reflejando el más bajo riesgo crediticio. CATEGORÍA 2a (pe): acciones que presentan una muy buena combinación de solvencia, estabilidad en la rentabilidad del emisor y volatilidad de sus retornos * La clasificación que se otorga al presente valor no implica recomendación para comprarlo, venderlo o mantenerlo. Ferreyros – Junio 2009 9