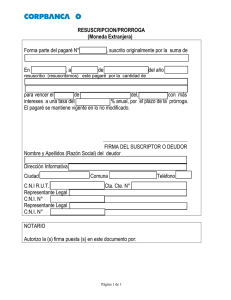

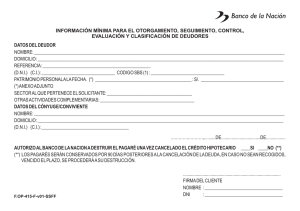

universidad de manizales facultad de derecho pagare en el sector

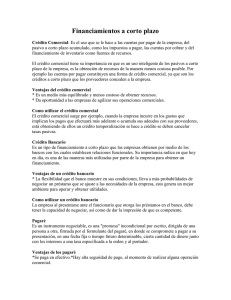

Anuncio