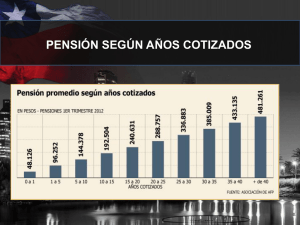

la seguridad social en chile

Anuncio