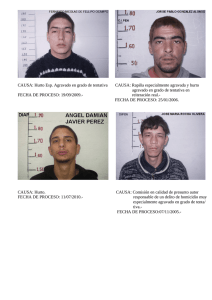

Barómetro Mundial del Hurto en la Distribución

Anuncio