Diapositiva 1

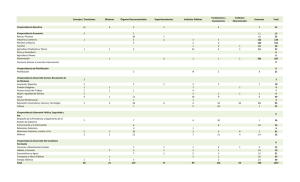

Anuncio

REFORMA FISCAL DE LA FEDERACIÓN Consejo Directivo Nacional Octubre de 2013 Raúl Rodríguez Márquez, Vicepresidente Nacional de Enlace Legislativo CÓDIGO FISCAL DE LA FEDERACIÓN Vicepresidencia Nacional de Enlace Legislativo Domicilio Fiscal. Art. 10 Se proponía que se podría notificar al contribuyente en donde se localizara. Se aprobó que cuando los contribuyentes no hayan manifestado domicilio fiscal, se considerará el manifestado a las entidades financieras o a las sociedades cooperativas de ahorro y préstamo, cuando sean usuarios de los servicios que presten éstas. Vicepresidencia Nacional de Enlace Legislativo Buzón Tributario, aprobarse con entrada en vigor gradualmente, observando la cobertura tecnológica. Art. 17–K Se proponía que las personas que cuenten con buzón tributario, sean por ese medio notificadas de cualquier acto o resolución administrativa, en documentos digitales, incluyendo cualquiera que pueda ser recurrido. Se aprobó que dicho sistema entrará en vigor únicamente para las personas morales a partir del 30 de junio de 2014; para las personas físicas, a partir del 1 de enero de 2015. Vicepresidencia Nacional de Enlace Legislativo Uso indebido de comprobantes fiscales. Art. 17–H Dejar sin validez los comprobantes que amparen presuntas operaciones inexistentes y fincar créditos en forma automática, previo plazo de aclaración. Se aprobó que los certificados quedan sin efectos cuando: Las autoridades fiscales detecten que el contribuyente no puede ser localizado; desaparezca durante el procedimiento o los comprobantes fiscales se utilizaron para amparar operaciones inexistentes, simuladas o ilícitas. Vicepresidencia Nacional de Enlace Legislativo Pago de contribuciones con tarjeta de crédito o débito. Art. 20 Se propuso y se aprobó aceptar como medio de pago de las contribuciones: Los cheques del mismo banco en que se efectúe el pago La transferencia electrónica de fondos a favor de la Tesorería de la Federación Así como las tarjetas de crédito y débito De conformidad con las reglas de carácter general que expida el Servicio de Administración Tributaria Vicepresidencia Nacional de Enlace Legislativo Responsabilidad Solidaria. Art. 26: adecuaciones De socios o accionistas, en la parte del interés fiscal que no alcance a ser pagada o garantizada con los bienes de la misma. Se aprobó establecer que la responsabilidad será aplicable a los socios o accionistas que tengan o hayan tenido el control efectivo de la sociedad, respecto de las contribuciones que se hubieran causado en relación con las actividades realizadas por la sociedad cuando tenían tal calidad. Vicepresidencia Nacional de Enlace Legislativo Simplificación de comprobantes fiscales. Clave vehicular. Art. 29–A Se propuso que los comprobantes fiscales digitales contaran con ciertos requisitos como los expedidos por los fabricantes, ensambladores, comercializadores e importadores de automóviles en forma definitiva. Se aprobó que dichos comprobantes también deben contener el número de identificación vehicular y la clave vehicular que corresponda al automóvil. Vicepresidencia Nacional de Enlace Legislativo Medidas tendientes a contribuyentes. Art. 3–A agilizar la autocorrección de los Se propuso y aprobó que cuando los contribuyentes presenten la información de forma incompleta o con errores, tendrán un plazo de treinta días contado a partir de la notificación de la autoridad, para complementar o corregir la información presentada. Vicepresidencia Nacional de Enlace Legislativo Dictamen Fiscal. Art. 32–A Se propuso derogar este dictamen. Se aprobó que puede ser de manera optativa para personas morales con ingresos mayores a 100 millones, incorporando mayores obligaciones a los dictaminadores y que nuevamente revaliden su registro. Embargo precautorio. Art. 40–A Establecer los montos hasta por los cuales podrá realizarse el embargo de bienes. Se aprobó que la autoridad practicará el aseguramiento precautorio hasta por el monto de la determinación provisional de adeudos fiscales presuntos que ella misma realice, únicamente para estos efectos. Vicepresidencia Nacional de Enlace Legislativo Determinación presuntiva de la utilidad fiscal. Art. 58 Incorpora al Código Fiscal de la Federación las dos figuras jurídicas en materia de determinación presuntiva que actualmente se encuentran establecidas en la Ley del Impuesto sobre la Renta. Se propuso y aprobó que las autoridades fiscales, para determinar presuntivamente la utilidad fiscal de los contribuyentes a que se refiere la Ley del Impuesto sobre la Renta, podrán aplicar a los ingresos brutos declarados o determinados presuntivamente, el coeficiente de 20% o el que corresponda tratándose de alguna de las actividades que regula dicha numeral. Secreto Fiscal. Art. 69 Se aprueba que el SAT publique en su página de Internet el nombre, denominación o razón social y la clave del registro federal de contribuyentes, de aquellos que no cumplen con sus obligaciones fiscales. * Créditos fiscales firmes; Créditos fiscales determinados no pagados o garantizados; Que aún estando inscritos no se localicen; Sentencia condenatoria ejecutoria respecto a la comisión de un delito fiscal; Que se les hubiere condonado algún crédito fiscal. Acuerdos conclusivos, con la participación de la PRODECON como testigo. Art. 69 C y 69 D Contribuyentes podrán solicitar la adopción del acuerdo conclusivo en cualquier momento, siempre que la autoridad revisora ya haya hecho una calificación de hechos u omisiones. El contribuyente que opte por el acuerdo conclusivo lo tramitará a través de la Procuraduría de la Defensa del Contribuyente. Vicepresidencia Nacional de Enlace Legislativo Delito fiscal, Art. 110 Desaparición del domicilio fiscal sustituir el tipo penal de “desocupar el local” por el de “desaparecer del lugar”. Desocupe o desaparezca del lugar donde tenga su domicilio fiscal, sin presentar el aviso de cambio de domicilio al registro federal de contribuyentes. Procedimiento Administrativo de Ejecución. Arts. 65, 121, 141 y 144 Se proponían 15 días y se aprobaron 30 días para pagar créditos fiscales, interponer recursos, constituir la garantía, etc. Vicepresidencia Nacional de Enlace Legislativo Recurso de revocación, diversas adecuaciones como reducciones en el plazo para su presentación, aportación de pruebas. Arts. 123 y 130 Se aprobó que en el recurso o dentro de los quince días posteriores, se podrá anunciar la exhibición de pruebas adicionales. Garantía del interés fiscal. Art. 141 Plazo para garantizar el interés fiscal Se proponían sólo 15 días para constituir la garantía , pero se aprobaron 30 días siguientes a aquél en que surta efectos la notificación efectuada por la autoridad fiscal correspondiente de la resolución sobre la cual se deba garantizar el interés fiscal. Vicepresidencia Nacional de Enlace Legislativo Garantía del interés fiscal. Art. 141 Plazo para garantizar el interés fiscal. Se proponían sólo 15 días para constituir la garantía , pero se aprobaron 30 días siguientes a aquél en que surta efectos la notificación efectuada por la autoridad fiscal correspondiente de la resolución sobre la cual se deba garantizar el interés fiscal. Extinción de créditos fiscales. Art. 146 Establecer un plazo máximo de diez años para que se configure la extinción de los créditos fiscales a través de la figura de prescripción, como un beneficio a los contribuyentes por crear certeza jurídica. Vicepresidencia Nacional de Enlace Legislativo LEY ADUANERA Vicepresidencia Nacional de Enlace Legislativo Ampliar el plazo a 7 días para el almacenamiento gratuito de mercancías en los recintos fiscalizados. Art. 15 En mercancías de importación, dos días, excepto en recintos fiscalizados que se encuentren en aduanas de tráfico marítimo, en cuyo caso el plazo será de siete días. Servicios de prevalidación electrónica. Art. 16–A Aclaración respecto a que no se otorgará autorización para prestar servicios de pre validación a quien actúe con el carácter de importador, exportador o agente aduanal En ningún caso podrá expedirse autorización a quien actúe con el carácter de importador, exportador o agente aduanal. Vicepresidencia Nacional de Enlace Legislativo Requisitos del representante legal de las personas morales que despachen de mercancías sin intervención de un agente aduanal. Art. 40 Ser persona física y estar al corriente en el cumplimiento de sus obligaciones fiscales. Ser de nacionalidad mexicana. Acreditar la existencia de una relación laboral con el importador o exportador, y Acreditar experiencia o conocimientos en materia de comercio exterior. Vicepresidencia Nacional de Enlace Legislativo Adecuación de los supuestos para la cancelación de la patente aduanal. Art. 165 Para el caso de que permita a un tercero, el uso de la patente y con ello se obtenga lucro o explotación de la misma, así como, que se efectúen trámites de despacho aduanero a quien no se encuentre inscrito en el padrón de importadores, padrón de importadores específicos, o bien, en el padrón de exportadores sectorial. Vicepresidencia Nacional de Enlace Legislativo Sanciones. Art. 184-B Modificación a la adición propuesta por el ejecutivo respecto a las sanciones derivadas del incumplimiento de las obligaciones relacionadas con la transmisión de información referente al valor de las mercancías y los relativos a sus comercialización y transportación. Se aplicarán las siguientes multas a quienes cometan las infracciones relacionadas con la obligación de transmitir la información referente al valor de la mercancía y los demás datos relativos a su comercialización, así como los relativos a su transportación a que se refiere el artículo 184-A de la Ley: I. Multa de $18,000.00 a $30,000.00 a la señalada en las fracciones I y II. II. Multa de $1,420.00 a $2,030.00 a la señalada en la fracción III. Vicepresidencia Nacional de Enlace Legislativo IMPUESTO SOBRE LA RENTA I S R Vicepresidencia Nacional de Enlace Legislativo Deducción Inmediata de Inversiones (Activos Fijos) Se aprobó eliminar el incentivo de inversión (activos fijos); ya no será posible la deducción “acelerada” en un solo año, del valor de las inversiones de maquinaria y equipo. No existirá más la deducción al 100% sino sólo el 41%. Requisitos de deducibilidad de los vales de despensa. Art. 27, Fracc. XI. No podrán deducirse los vales de despensa impresos pero sí a través de monederos electrónicos autorizados por el SAT, a pesar de que los vales de despensa son una prestación de previsión social a favor de los trabajadores que constituyen un ahorro para quien los recibe. Vicepresidencia Nacional de Enlace Legislativo Cuotas de Seguridad Social La iniciativa aprobada considera como no deducibles las cuotas de seguridad social a cargo del trabajador pagadas por el patrón, toda vez que para efectos del trabajador dicho beneficio es un ingreso exento. La justificación de la aprobación es que quien está a cargo de estas cuotas es el trabajador, por lo que el pago de las mismas por parte del patrón es voluntario. Deducibilidad en inversión y renta automóviles. Art. 36, Fracc. II Se ajusta el monto deducible de las inversiones en automóviles de 175 a un monto de 130 mil pesos por unidad, sin considerar el IVA. En congruencia con el ajuste al monto deducible por la inversión, se propuso ajustar el monto de la renta de automóviles a 200 pesos diarios por unidad. Art. 28, Fracc. XIII. Vicepresidencia Nacional de Enlace Legislativo Consumos en restaurantes Se mantiene la deducción de consumos en restaurantes en un porcentaje equivalente a 8.5% de los consumos realizados, siempre que el pago se realice mediante tarjeta de crédito, de débito o de servicios o a través de los monederos electrónicos que al efecto autorice el Servicio de Administración Tributaria. Industria minera Se afecta directamente al eliminar el beneficio para la industria, misma que consiste en poder deducir las inversiones realizadas en periodos pre-operativos en un sólo ejercicio, a diferencia del resto de sectores de contribuyentes que pueden deducir en el ejercicio hasta un 10% de la inversión realizada. Vicepresidencia Nacional de Enlace Legislativo Régimen Simplificado en materia del Sector Primario No se elimina el régimen simplificado aplicable a las personas morales dedicadas exclusivamente a actividades agrícolas, ganaderas, silvícolas o pesqueras, así como los beneficios de exención, tasa reducida y facilidades administrativas. Estas personas, podrán determinar sus impuestos conforme al esquema base de flujo de efectivo contenido en la Ley del ISR que se abroga, a efecto de que acumulen sus ingresos y deduzcan sus gastos en el momento en que los mismos sean efectivamente percibidos o erogados. De igual forma se mantienen algunos beneficios fiscales del sector como las exenciones, reducciones de tasas de ISR y facilidades administrativas. Vicepresidencia Nacional de Enlace Legislativo Tratamiento Fiscal a la industria Maquiladora. Art. 183 Se evita que se realicen actos de evasión del impuesto. Sólo podrán aplicarlo aquellas empresas maquiladoras dedicadas exclusivamente a la exportación. Se excluye del régimen de maquila a las prestadoras de servicios, ya que no están sujetas a una doble imposición por el pago del ISR en distintos países, que las ponga en desventaja internacional frente a otras de su tipo. El límite de permanencia en el régimen de maquila bajo la modalidad de albergue será de cuatro ejercicios fiscales, no de tres como propuso el Ejecutivo Federal, a fin de que el plazo no resulte restrictivo para las empresas y permita que efectivamente puedan adaptarse y optar por su establecimiento definitivo en el país. Vicepresidencia Nacional de Enlace Legislativo Tasa del ISR (32%) a los contribuyentes cautivos Se incrementa la contribución de las personas que obtienen mayores ingresos, lesionando gravemente los ingresos de la clase media trabajadora, no sólo al aumentar la tasa sino también disminuir sus posibilidades de deducción. Se modificó la propuesta del Ejecutivo para que las personas con ingresos mayores de 500 mil pesos tributen a una tasa de 31%, los ingresos superiores a 750 mil pesos enfrenten una tasa de 32%, quienes obtengan ingresos por encima de 1 millón de pesos anuales sean gravados con la tasa de 34% y los que perciban ingresos superiores a 3 millones de pesos contribuyan a la tasa máxima de 35%. Monto máximo de deducciones. Art. 28 Se modificó la cantidad señalada en la Iniciativa y se sustituyó por la que resulte menor entre el 10% del ingreso anual total del contribuyente, incluyendo ingresos exentos, y un monto equivalente a 4 salarios mínimos anuales correspondientes al área geográfica del Distrito Federal. La propuesta se realiza con relación al nuevo tramo a la tarifa del ISR de personas físicas, aplicable para las contribuyentes con ingresos gravables superiores a 500 mil pesos anuales con una tasa marginal de 35%. De tal forma que las personas físicas que se encuentren en el último tramo de la tarifa del ISR podrán efectuar sus deducciones personales hasta por un monto razonable y acorde a sus ingresos. El límite máximo establecido a las deducciones personales no se aplicará tratándose de los donativos no onerosos ni remunerativos que cumplan los requisitos establecidos en la Ley del Impuesto sobre la Renta y continuar con el apoyo a las personas morales autorizadas para recibir donativos. Vicepresidencia Nacional de Enlace Legislativo Monto máximo de deducciones, continuación Se estableció la deducción de hasta el 41% de las remuneraciones exentas otorgadas al trabajador, lo que afectará de manera directa los ingresos reales de estos. Sin embargo, con la finalidad de evitar una distorsión en el cálculo de las PTU, se establece como un concepto disminuible, las cantidades que no hubiesen sido deducibles en los términos de la Ley que se propone por concepto de pagos que a su vez sean ingresos exentos para el trabajador. No se elimina la deducción de las aportaciones que realizan las empresas para la creación o incremento de las reservas destinadas a fondos de pensiones o jubilaciones, complementarias a las que establece la Ley del Seguro Social, así como de primas de antigüedad en los términos de la misma Ley. Ya no será posible que una empresa pueda hacer donaciones a sus mismas fundaciones y deducir la totalidad del pago. Vicepresidencia Nacional de Enlace Legislativo Enajenación de casa habitación Se redujo el límite aplicable a la enajenación debido a que no se justifica que la ganancia por la venta de residencias de muy alto valor no sea gravada por este impuesto. Esta reducción fue apoyada e impulsada por Acción Nacional. Sin embargo, se incrementó el límite a 0.7 millones de UDIS (alrededor de 3.5 millones de pesos), monto que representa poco menos de la mitad del límite actual y que permitirá concentrar el efecto recaudatorio en poco más del 2% de las viviendas enajenadas, cuyo valor excede este límite. Vicepresidencia Nacional de Enlace Legislativo Régimen de Incorporación Fiscal Sustituye al régimen aplicable a las personas físicas con actividades empresariales con ingresos de hasta 4 millones de pesos anuales, esto es, el Régimen Intermedio y el REPECOS. Se busca facilidad en obligaciones tributarias y entrada para los negocios a la formalidad, tanto en el ámbito fiscal como en el de la seguridad social. El régimen será aplicable sólo a personas físicas con actividades empresariales. El régimen es temporal durante un periodo de hasta 6 años, sin posibilidad de volver a tributar en el mismo, por lo tanto, al séptimo año, los contribuyentes se incorporarán al régimen general de personas físicas con actividad empresarial. Vicepresidencia Nacional de Enlace Legislativo Ganancias en bolsa. Art. 129 Se elimina la exención del impuesto a las ganancias cuando su enajenación se realice a través de bolsas de valores, estableciendo un impuesto aplicando una tasa del 10% sobre dichas ganancias. Donaciones entre Partes Relacionadas Se mantiene la deducibilidad de los donativos realizados entre partes relacionadas. Es decir, no se limita la donación entre empresas y sus propias fundaciones como planteaba el dictamen de la Ley del ISR. Se plantean medidas para impedir a los contribuyentes, personas físicas o morales, aprovecharse de la entrega de donativos entre sí. Vicepresidencia Nacional de Enlace Legislativo Abrogación de la Ley del IETU e IDE Se abrogan con la justificación de simplificar el sistema impositivo y reducir el costo de cumplimento de las obligaciones fiscales y se sustituyen por la nueva Ley del Impuesto Sobre la Renta. Vicepresidencia Nacional de Enlace Legislativo IMPUESTO AL VALOR AGREGADO IVA Vicepresidencia Nacional de Enlace Legislativo Productos sujetos a tasa 0% Alimentos Perros y gatos. Art. 2 A, Fracc. I, inciso B, numerales 5 y 6 Respecto al tratamiento a productos sujetos a la tasa cero, se eliminó dicho tratamiento a los chicles o gomas de mascar y a los alimentos para perros, gatos y pequeñas especies, utilizadas como mascotas en el hogar. IVA en la región fronteriza (Art. 2) Se aprobó eliminar el tratamiento preferencial de la tasa del 11% del IVA, aplicando la tasa de 16%. Vicepresidencia Nacional de Enlace Legislativo Importaciones temporales IMMEX, depósito fiscal automotriz, recinto fiscalizado y recinto fiscalizado estratégico. Arts. 24 y 25 Se aprobó eliminar la exención que prevé la Ley del IVA en las importaciones temporales de mercancías, y se estimó conveniente realizar diversas adecuaciones a la citada ley, a efecto de que se pague el IVA en la introducción de bienes a los regímenes aduaneros de importación temporal para elaboración, transformación o reparación en programas de maquila o de exportación; de depósito fiscal para someterse al proceso de ensamble y fabricación de vehículos; de elaboración, transformación o reparación en recinto fiscalizado, y de recinto fiscalizado estratégico. Vicepresidencia Nacional de Enlace Legislativo LEY DEL IMPUESTO ESPECIAL SOBRE PRODUCCIÓN Y SERVICIOS I E P S Vicepresidencia Nacional de Enlace Legislativo Importaciones temporales IMMEX, depósito fiscal automotriz, recinto fiscalizado y recinto fiscalizado estratégico. Art. 13 Se grava la introducción de bienes objeto de dicho impuesto cuando se destinen a los regímenes aduaneros de importación temporal para elaboración, transformación o reparación en programas de maquila o de exportación; de depósito fiscal para someterse al proceso de ensamble y fabricación de vehículos; de elaboración, transformación o reparación en recinto fiscalizado, y de recinto fiscalizado estratégico, a fin de hacer congruente los cambios establecidos en la Ley del IVA. Quienes introduzcan bienes a los regímenes aduaneros, pueden obtener del SAT una certificación (renovable anualmente), para tener un control de las operaciones realizadas al amparo de los regímenes mencionados. La certificación permitirá contar con un crédito fiscal equivalente al 100% del IEPS que deba pagarse por la importación temporal, el cual se podrá aplicar contra el IEPS que deba pagarse por las citadas actividades. Vicepresidencia Nacional de Enlace Legislativo Impuesto a bebidas saborizadas con azúcares añadidas. Art. 2, Fracc. I, Inciso G Se grava con una cuota de 1 peso por litro, así como a los concentrados, polvos, jarabes, esencias o extractos de sabores, que al diluirse permitan obtener bebidas saborizadas, que contengan cualquier tipo de azúcares añadidas. Se exenta la importación de las bebidas saborizadas que cuenten con registro sanitario como medicamentos y la leche en cualquier presentación, toda vez dichos bienes están exentos cuando se enajenen en territorio nacional. Vicepresidencia Nacional de Enlace Legislativo Alimentos con alta densidad calórica. Art. 2, Fracc. I, Inciso J Se establece un gravamen con una tasa del 5% a la enajenación e importación de productos cuya ingesta se encuentra asociada al sobrepeso y obesidad como las frituras, los productos de confitería como los dulces y las gelatinas, los chocolates y los demás productos derivados del cacao, los flanes y pudines, los dulces de frutas y hortalizas, las cremas de cacahuate y de avellanas, los dulces de leche, los alimentos preparados a base de cereales, así como los helados, nieves y paletas de hielo. Impuestos ambientales. Art. 2, Fracc. I, Incisos H e I Pagará impuesto la generación de los combustibles fósiles. La cuota aplicable al gas natural resulta en cero, por lo que se aplica una exención a este combustible, respecto a los plaguicidas, se establecen las tasas de acuerdo al peligro de toxicidad aguda, en la forma siguiente: Categorías 1 y 2 con 9%; Categoría 3 con 7%, y Categoría 4 con 6%., con una gradualidad durante 2014, al aplicar las cuotas propuestas en un 50%. Vicepresidencia Nacional de Enlace Legislativo Tasas aplicables a gasolinas y diesel. Art. 2–A Se actualiza el procedimiento para determinar las tasas aplicables a gasolinas y diesel, no obstante lo anterior, se modifica la fórmula para determinar el precio neto de venta de las gasolinas y el diesel en la Terminal de Almacenamiento y Reparto, a efecto de establecer la mecánica para excluir de dicho precio el IEPS a los combustibles fósiles aplicable a las gasolinas y al diesel. Impuesto a las gasolinas destinado a Los Estados. Art. 2–A, Fracc. II Quienes vendan dichos combustibles deberán pagar las cuotas siguientes: 36 centavos por litro en el caso de gasolina magna; 43.92 centavos por litro en el caso de gasolina premium UBA, y 29.88 centavos por litro tratándose del diesel. Vicepresidencia Nacional de Enlace Legislativo Personas físicas que optan por tributar en el régimen de incorporación. Art. 111 En la nueva Ley del Impuesto sobre la Renta se elimina el Régimen de Pequeños Contribuyentes, estableciendo el “Régimen de Incorporación”, por un periodo de seis años para personas físicas con poca capacidad económica y administrativa, a fin de incorporarse al régimen general, permitiendo que durante dicho periodo presenten bimestralmente sus declaraciones de pago para efectos del impuesto sobre la renta, se permita que dichos contribuyentes también puedan presentar de manera bimestral las declaraciones de pago correspondientes al IEPS. Vicepresidencia Nacional de Enlace Legislativo LEY FEDERAL DE DERECHOS Vicepresidencia Nacional de Enlace Legislativo Minería. Art. 275 Las concesiones y asignaciones mineras pagarán anualmente el derecho especial sobre minería, aplicando la tasa del 7.5% a la diferencia positiva que resulte de disminuir de los ingresos derivados de la enajenación o venta de la actividad extractiva. Asimismo, se establece el cobro del derecho extraordinario sobre minería a las concesiones y asignaciones mineras, estableciendo una tasa del 0.5% a los ingresos derivados de la enajenación del oro, plata y platino. Vicepresidencia Nacional de Enlace Legislativo Agua. Arts. 276, 277 Y 279 Se propone un nuevo esquema de cobro en materia de explotación, uso o aprovechamiento de aguas nacionales y de los cuerpos receptores de las descargas de aguas residuales. Vicepresidencia Nacional de Enlace Legislativo