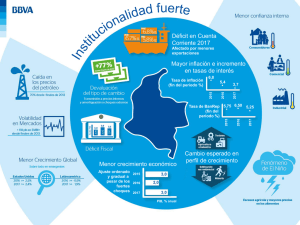

Revisión Programa Macroeconómico 2016-2017

Anuncio