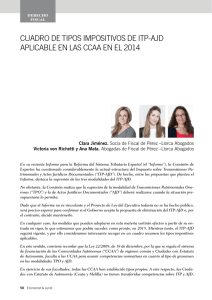

Novedades legislativas en materia de ITP-AJD en las - Pérez

Anuncio