El nuevo PGC de las entidades aseguradoras

Anuncio

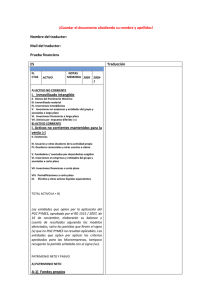

reforma contable El nuevo PGC de las entidades aseguradoras Algunos apuntes de interés ¿Existe un paralelismo entre el texto que regula la contabilidad de las entidades aseguradoras y el nuevo PGC? ¿Cuáles son los puntos en común y las diferencias? El lector encontrará en este artículo la respuesta a estos y otros interrogantes pág 70 pd Adolfo Millán Aguilar Catedrático EU Escuela Universitaria de Estudios Empresariales Universidad Complutense de Madrid E l 11 de septiembre de este año se ha publicado en el BOE el nuevo Plan de Contabilidad de las entidades aseguradoras (PCEA 2008), que supone la concreción operativa para este sector de los contenidos de la Ley 16/2007, de reforma y adaptación de la legislación mercantil en materia contable para su armonización internacional con base en la normativa de la Unión Europea y del Reglamento CE nº 16060/2002, relativo a la aplicación de las Normas Internacionales de Contabilidad. Este Plan, largamente esperado por el sector, supone una revisión importante de sus prácticas contables para adecuarlas a las NIC/NIIF. Adicionalmente, el hecho de disponer de una NIIF propia (la número 4), que aunque tiene una visión parcial y será ampliada en el futuro, añade nuevas particularidades al tema. No conviene olvidar que la Dirección General de Seguros (DGS) tiene la potestad legisladora en temas contables sobre la actividad. Por lo tanto, las normas contables que emite (y el PCEA 2008 es una de ellas) no son adaptaciones sectoriales del Plan General de Contabilidad (PGC). Así, aunque ambos planes contables tengan muchos puntos en común, también tienen diferencias, no sólo por la especificidad del negocio, sino por propia voluntad del organismo regulador, más o menos justificada. Estas diferencias son el objetivo central de este trabajo. A pesar de la anterior, hay que señalar el importante paralelismo que tiene el PCEA 2008 con el PGC, tanto en estructura como en contenidos. Ello reduce sustancialmente las diferencias habituales (aunque algunas se mantienen o se abren otras nuevas) que ha tenido la norma sectorial en comparación con la general. El primer punto común es su estructura, similar en ambos, y que consta de cinco bloques: pd 1. 2. 3. 4. 5. Marco Conceptual de la Contabilidad Normas de valoración Cuentas anuales Definiciones y relaciones contables Cuadro de cuentas El marco conceptual es idéntico en ambos planes, con la pequeña excepción inevitable de incluir el PCEA en su punto 7º Principios y normas de contabilidad generalmente aceptados, inmediatamente después del Código de Comercio. LOS ESTADOS CONTABLES: FORMATOS Y CONTENIDO Uno de los grandes cambios de la reforma, así como de las diferencias con el PGC, es la composición y contenido de los estados contables. Si bien, lógicamente también incluye el FICHA RESUMEN Autor: Adolfo Millán Aguilar Título: El nuevo PGC de las entidades aseguradoras Fuente: Partida Doble, núm. 204, páginas 70 a 75, noviembre 2008 Localización: PD 08.11.09 Resumen: Apuntes de interés acerca de el nuevo Plan de Contabilidad de las entidades aseguradoras (PCEA 2008), publicado en el BOE el 11 de septiembre de este año y que supone la concreción operativa para este sector de los contenidos de la Ley 16/2007, de reforma y adaptación de la legislación mercantil en materia contable para su armonización internacional con base en la normativa de la Unión Europea y del Reglamento CE nº 16060/2002, relativo a la aplicación de las Normas Internacionales de Contabilidad. Este Plan, largamente esperado por el sector, supone una revisión importante de sus prácticas contables para adecuarlas a las NIC/NIIF. Adicionalmente, el hecho de disponer de una NIIF propia (la número 4), que aunque tiene una visión parcial y será ampliada en el futuro, añade nuevas particularidades al tema. Descriptores ICALI: Empresas de seguros. Plan general contable. Reforma contable. pág www.partidadoble.es 71 reforma contable nº 204 noviembre 2008 estado de cambios en el patrimonio neto y el estado de flujos de efectivo, con independencia de los contenidos de cada uno de ellos que se pasan a exponer a continuación. El balance Se reformula el balance con las siguientes estructuras: El activo consta de catorce puntos: 1.Efectivo y otros activos líquidos equivalentes. 2.Activos financieros mantenidos para negociar. 3.Otros activos financieros a valor razonable con cambios en pérdidas y ganancias. 4.Activos financieros disponibles para la venta. 5.Préstamos y partidas a cobrar. 6.Inversiones mantenidas hasta el vencimiento. 7.Derivados de cobertura. 8.Participación del reaseguro en las provisiones técnicas. 9.Inmovilizado material e inversiones inmobiliarias. 10.Inmovilizado intangible. 11.Participación en entidades del grupo y asociadas. 12.Activos fiscales. 13.Otros activos. 14.Activos mantenidos para la venta. El pasivo consta de nueve puntos: 1.Pasivos financieros mantenidos para negociar 2.Otros pasivos financieros a valor razonable con cambios en pérdidas y ganancias. 3.Débitos y partidas a pagar. 4.Derivados de cobertura. 5.Provisiones técnicas. 6.Provisiones no técnicas. 7.Pasivos fiscales. 8.Resto de pasivos. 9.Pasivos vinculados con activos mantenidos para la venta. El patrimonio neto mantiene las tres categorías del PGC: 1.Fondos propios. 2.Ajustes por cambios de valor. 3.Subvenciones, donaciones y legados recibidos. Como comentario general, hay que indicar que el modelo planteado se aleja del contemplado en el PGC y se basa en el ya preexistente del PCEA 97, ampliado con las obligaciones derivadas de las NIC/NIIF. La ordenación del activo/pasivo, a priori, parece ser de mayor a menor disponibilidad/exigencia, pero al haber diversas excepciones (por ejemplo, los activos y pasivos destinado para la venta figuran en ultimo lugar) no se puede afirmar la existencia de criterios precisos. pág 72 Como otros aspectos relevantes que hay que señalar: 3 De igual forma que en el PCEA 97 no se establecía una clasificación entre elementos fijos y circulantes, ahora no se fija una división entre corriente y no corriente, presumiblemente por las mismas razones: el carácter plurianual de muchos negocios y la interrelación entre actividad aseguradora e inversiones. 3 Se consideran las comisiones y costes de adquisición activados, como elemento patrimonial en el punto 13. Otros activos, a pesar de no cumplir con la definición de activo del marco conceptual, dado que se consideran gastos plurianuales. as razones de esta excepcionalidad se basan en la imL portancia de este elemento dentro de la actividad de las entidades aseguradoras, en especial las de operan el ramo de vida, reconocida en el NIIF 4 y, en la medida que todavía se está pendiente de publicar la nueva norma internacional del sector, el legislador ha optado por mantener de forma transitoria esta excepcionalidad (no extrapolable por otra parte a otros bienes o actividades) a la espera de una decisión definitiva. 3 La aparición de las asimetrías contables derivadas de las diferencias de criterios de valoración entre provisiones técnicas y activos vinculados de la las siguientes operaciones de seguro : • C uando se utilicen técnicas de inmunización financiera autorizadas. • S e reverencien su valor de rescate al de los activos asignados. • C uando se reconozcan participación en beneficios, siempre que exista una clara identificación de los activos a ella vinculados. • Cuando el tomador asume el riesgo de la inversión. stas asimetrías forman parte del patrimonio neto dentro E del apartado 2. Ajustes por cambios de valor, y son una partida propia de sector reconocida en la NIIF 4. 3 La consideración de la provisión para estabilización como una reserva obligatoria y no como una provisión técnica, al no cumplir la definición de pasivo del Marco Conceptual. Cuenta de pérdidas y ganancias El modelo de cuenta de Pérdidas y Ganancias es muy similar al del PCEA 97, manteniendo la división en tres partes: cuenta técnica seguro no vida, cuenta técnica seguro de vida y cuenta no técnica. pd El nuevo PGC de las entidades aseguradoras Como aspectos destacables de la cuenta técnica no vida hay que señalar: 3 La inclusión de ingresos y gastos del inmovilizado material vinculado al seguro no vida dentro de los puntos de inversiones. 3 La desaparición del punto I.8. Variación de la provisión para estabilización (I.8.), en línea con su nueva consideración de reserva. La cuenta técnica vida presenta las siguientes novedades: 3 La inclusión de ingresos y gastos del inmovilizado material vinculado al seguro no vida dentro de los puntos de inversiones. 3 El reflejo explícito de los ingresos y gastos de inversiones afectas a seguros en los que el tomador asume el riesgo de la inversión en lugar de las plusvalías y minusvalías no realizadas de las inversiones, dado que estas o bien son ingresos de inversiones directamente o están incluidos en el patrimonio neto. Como aspecto destacable de la cuenta no técnica hay que señalar la eliminación de ingresos y gastos extraordinarios, de forma similar al del PGC, manteniendo sus mismos criterios respecto a la asignación de estos elementos. Estado de cambios en el patrimonio neto Aunque este estado se compone, de forma similar al PGC, en dos documentos: el estado de ingresos y gastos reconocidos y el estado total de cambios en el patrimonio neto, hay algunas diferencias de contenidos entre ambos modelos que conviene destacar. El estado total de cambios es muy similar al del PGC, aunque añade en el punto relativo a “Otras variaciones del patrimonio neto” tres subapartados que son: 1.Pagos basados en instrumentos de patrimonio. 2.Traspasos entre partidas de patrimonio neto. 3.Otras variaciones. Estado de flujos de efectivo Este estado ya estaba contemplado en el PCEA 97, si bien con una estructura muy particular (y bastante poco práctica por otra parte). En el PCEA 2008 se ha utilizado el formato directo frente al indirecto del PGC. Criterio muy razonable dado que en el sector no deben existir dificultades técnicas para prepararlo. Por ello, el apartado 1 relativo a las actividades de explotación se reconfigura de una forma totalmente diferente con el siguiente formato: A) Flujos de efectivo de las actividades de explotación A.1) Actividad aseguradora 1.Cobros por primas seguro directo y coaseguro 2.Pagos de prestaciones seguro directo y coaseguro 3.Cobros por primas reaseguro aceptado 4.Pagos de prestaciones reaseguro aceptado 5.Recobro de prestaciones 6.Pagos de retribuciones a mediadores 7.Otros cobros de explotación 8.Otros pagos de explotación 9.Total cobros de efectivo de la actividad aseguradora (1+3+5+7) = I 10.Total pagos de efectivo de la actividad aseguradora (2+4+6+8) = II A.2) Otras actividades de explotación El estado de ingresos y gastos reconocidos del PCEA 2008 presenta un desarrollo por transacciones más extenso que el del PGC en el apartado de Otros ingresos y gastos reconocidos, que se desarrolla en nueve puntos: 1.Activos financieros disponibles para la venta. 2.Coberturas de flujos de efectivo. 3.Coberturas de inversiones netas en negocios en el extranjero. 4.Diferencias de cambio y conversión. 5.Correcciones de asimetrías contables. 6.Activos mantenidos para la venta. 7.Ganancias (y pérdidas) actuariales por retribuciones a largo plazo al personal. 8.Otros ingresos y gastos reconocidos. 9.Impuestos sobre beneficios. Desarrollando dentro de ellos las ganancias y pérdidas por valoración, los importes transferidos y las otras reclasificaciones. pd 1.Cobros de actividades de gestión de fondos de pensiones 2.Pagos de actividades de gestión de fondos de pensiones 3.Cobros de otras actividades 4.Pagos de otras actividades 5.Total cobros de efectivo de otras actividades de explotación (1+3) = III 6.Total pagos de efectivo de otras actividades de explotación (2+4) = IV 7.Cobros y pagos por impuesto sobre beneficios (V) A.3) Total flujos de efectivo netos de actividades de explotación (I-II+III-IV + - V) Este contenido es muy próximo a la realidad del sector, con una información muy relevante y no presenta grandes dificultades en su preparación con una buena aplicación informática. El apartado de actividades de inversión reforma totalmente su contenido incluyendo los siguientes apartados. pág www.partidadoble.es 73 reforma contable nº 204 noviembre 2008 B) Flujos de efectivo de las actividades de inversión B.1) Cobros de actividades de inversión 1.Inmovilizado material 2.Inversiones inmobiliarias 3.Activos intangibles 4.Instrumentos financieros 5.Participaciones en entidades del grupo, multigrupo y asociadas 6.Intereses cobrados 7.Dividendos cobrados 8.Unidad de negocio 9.Otros cobros relacionados con actividades de inversión 10.Total cobros de efectivo de las actividades de inversión (1+2+3+4+5+6+7+8+9) = VI B.2) Pagos de actividades de inversión 1.Inmovilizado material 2.Inversiones inmobiliarias 3.Activos intangibles 4.Instrumentos financieros 5.Participaciones en entidades del grupo, multigrupo y asociadas 6.Unidad de negocio 7.Otros pagos relacionados con actividades de inversión 8.Total pagos de efectivo de las actividades de inversión (1+2+3+4+5+6+7) = VII B.3) Total flujos de efectivo de actividades de inversión (VI - VII) Por otra parte, las actividades de financiación también se desagregan con más detalle según el siguiente modelo. C) Flujos de efectivo de las actividades de financiación C.1) Cobros de actividades de financiación 1.Pasivos subordinados 2.Cobros por emisión de instrumentos de patrimonio y ampliación de capital 3.Derramas activas y aportaciones de los socios o mutualistas 4.Enajenación de valores propios 5.Otros cobros relacionados con actividades de financiación 6.Total cobros de efectivo de las actividades de financiación (1+2+3+4+5) = VIII C.2) Pagos de actividades de financiación 1.Dividendos a los accionistas 2.Intereses pagados 3.Pasivos subordinados 4.Pagos por devolución de aportaciones a los accionistas 5.Derramas pasivas y devolución de aportaciones a los mutualistas pág 74 6.Adquisición de valores propios 7.Otros pagos relacionados con actividades de financiación 8.Total pagos de efectivo de las actividades de financiación (1+2+3+4+5+6+7) = IX C.3) Total flujos de efectivo netos de actividades de financiación (VIII - IX) periodo Efecto de las variaciones de los tipos de cambio (X) Total aumento / disminuciones de efectivo y equiva­len­ tes (A.3 + B.3 + C.3 + - X) También la parte de cuadre entre el efectivo inicial y final se desagrega, incluyendo explícitamente el descubierto bancario como un aportación interesante: Efectivo y equivalentes al inicio del periodo 1.Caja y bancos 2.Otros activos financieros 3.Descubiertos bancarios reintegrables a la vista Efectivo y equivalentes al final del periodo La memoria El modelo de memoria con la terminología propia de la actividad, presenta una estructura próxima a la del PGC con dos cuestiones básicas de diferencia: 3 La información segmentada, donde se marcan dos categorías predeterminadas de desagregación que deben cruzarse a efectos de la presentación de los estados contables: • S egmentos de actividad: vida, no vida, seguro directo y reaseguro. egmentos geográficos: España, otros países del Espa• S cio Económico Europeo y otros países. 3 La existencia de un apartado (el 26.- Información técnica) totalmente dedicado en exclusiva de desarrollos informativos de diversa tipología, pero de contenido exclusivo de la actividad aseguradora, combinando obligaciones ya establecidas en el PCEA 97, con otras derivadas de la NIIF 4, destacando aspectos como: • D iversa información técnica sobre: políticas contables, objetivos de gestión de riesgos, reaseguro, concentración de riesgo o cuantificación de la exposición al riesgo en ciertas pólizas de vida. • Información concreta sobre el seguro de vida: desarrollo de este negocio por diversas clasificaciones (individual y colectivo; primas periódicas y únicas; contratos con o sin participación en beneficios) y condiciones técnicas de las principales modalidades. pd El nuevo PGC de las entidades aseguradoras • P ara el seguro de no vida se pide: cuentas de resultados de los principales ramos y resultados técnicos por año de ocurrencia. • Operaciones de asimetría. 3 Se mantiene la obligación de presentar los estados del margen de solvencia y cobertura de provisiones técnicas que, si bien no son obligatorios por la NIIF 4, si se contemplaban en el PCEA 97. LAS NORMAS DE VALORACIÓN Y EL CUADRO DE CUENTAS Las normas de valoración Las normas de valoración, a diferencia del PCEA 97, siguen con bastante fidelidad las incluidas en el PGC como no podían ser de otra manera dado el tronco común de ambas: las NIC/ NIIF, aunque con algunas aportaciones propias: ii.Gastos activados derivados de carteras de pólizas adquiridas al mediador. iii. Los activos disponibles para la venta. iv.Los activos al coste no procedentes de empresas vinculadas. 3 A efectos de la primera aplicación del PCEA 2008, destacar la posibilidad de valorar los inmuebles al valor razonable en la fecha de la transición al Plan, ofreciendo diversas variantes para su reflejo en libros. Cuadro de cuentas El cuadro de cuentas mantiene la estructura del PGC con algunas variantes. Alguna tradicional, como la relativa al grupo 3 provisiones técnicas en lugar de las existencias y, alguna variante específica como: 3 La consideración de un grupo cero para reclasificar los gastos originalmente reflejados por naturaleza en destino para preparar la cuenta de resultados de forma similar al PCEA 97, pero con otra codificación (en ese caso el grupo 8). 3 La inclusión de un subgrupo 27 para las comisiones activadas. 3 Normas adicionales en lo relativo a los instrumentos financieros tales como: • L a incorporación de un interesante párrafo sobre el reconocimiento en el apartado de instrumentos financieros que centra el momento preciso de contabilización de dichos elementos en varios casos, dentro del conjunto de fechas vinculadas con las operaciones que les afectan. • C álculos precisos para estimar la morosidad de las primas pendientes de concretadas en su provisión específica. • U na mayor estructura del apartado de las coberturas contables. 3 Un apartado dedicado a transacciones particulares (el noveno: contratos de seguros) donde se centra básicamente en la provisión para estabilización, las asimetrías contables y el tratamiento de los costes de adquisición diferidos que sustituyen al de existencias. 3 Dentro de la moneda extranjera se hace una referencia al carácter monetario de las provisiones técnicas, salvo que su valor venga referenciado a partidas no monetarias. 3 Se incluyen una última norma sobre “Estados intermedios” en la que se reconoce el carácter de tales de elaborados para la supervisión financiera. Adicionalmente se contempla que las correcciones valorativas reconocidas en los estados intermedios deben tratarse según las normas de valoración a efectos de su posible reversión para los siguientes bienes: i. El fondo de comercio pd CONCLUSIONES Los redactores del PCEA 2008 han realizado un plan con una doble visión: a) Seguir la senda marcada por el PGC, lo que les permitía cumplir con el requisito general de adaptarse a las NIC/NIIF y, a su vez, evitar grandes diferencias entre las distintas normas contables españolas. Eso es especialmente visible en la reproducción literal del marco conceptual y las normas de registro y valoración del PGC (con pequeñas variantes derivadas de la actividad) o en el desarrollo de la memoria. b) Mantener, en la medida de lo posible, las pautas del PCEA 97 para que el cambio no sean tan brusco. Este se aprecia en los formatos de balance y cuenta de pérdidas y ganancias. En este sentido, la actitud del legislador no es especialmente criticable por si misma, dado que intenta conjugar las diversas corrientes contables existentes en nuestro país, trabajo nada fácil por otra parte. Cuando ha introducido alguna aportación especial, son bastante razonables, concretamente en el modelo directo del Estado de Flujos de Efectivo o el tratamiento de los costes de adquisición que vulnera el marco conceptual pero su modificación planteaba un problema importante a las entidades. Por ello, algunas críticas que han surgido sobre este Plan, por ejemplo complejidad en los instrumentos financieros, no son achacables específicamente al legislador de seguros, ya que estaban incluidas en las NIC/NIIF y en el precedente del PGC que, aunque no era obligatorio para sector, sí que era la referencia básica obligada para cualquier desarrollo contable que se realice en España y de la que el sector no podía distanciarse más, cuando ambas tiene el mismo tronco común: las NIC/NIIF. ✽ pág www.partidadoble.es 75