La Administración de Cuentas por Cobrar en - Biblioteca, FES-C

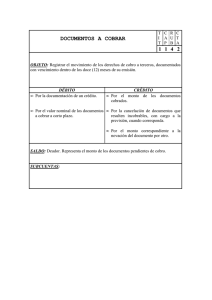

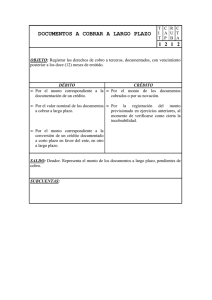

Anuncio