determinantes y vulnerabilidad de la deuda pública en venezuela

Anuncio

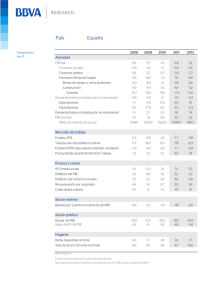

Colección Economía y Finanzas DETERMINANTES Y VULNERABILIDAD DE LA DEUDA PÚBLICA EN VENEZUELA María Fernanda Hernández Edgar Rojas Lizbeth Seijas Serie Documentos de Trabajo Gerencia de Investigaciones Económicas Versión septiembre 2007 88 Determinantes y vulnerabilidad de la deuda pública en venezuela Econ. María Fernanda Hernández Gerencia de Programación y Análisis Macroeconómico [email protected] Econ. Edgar Rojas Gerencia de Programación y Análisis Macroeconómico [email protected] Econ. Lizbeth Seijas Oficina de Investigaciones Económicas [email protected] RESUMEN Este estudio cuantifica el efecto de los determinantes que explican la dinámica de la deuda/PIB durante el período 1970-2005. Se utiliza el indicador del gap primario de Blanchard (1990) el cual se descompuso en las principales variables macroeconómicas que inciden en el comportamiento de la deuda, las cuales son: el crecimiento económico, la variación del tipo de cambio nominal, las tasas nominales de interés y la tasa de inflación. Para ajustarlo al caso venezolano se consideró el mercado petrolero y la deuda indirecta o aquella contratada por entes distintos al gobierno pero avalada por éste. Con base en la estimación de la deuda se realizó un ejercicio de vulnerabilidad aplicando choques adversos de +/- dos desviaciones típicas a las variaciones de las variables macroeconómicas. Los resultados fueron: i) La tasa de inflación, el crecimiento económico y el superávit primario incidieron en favor de una reducción de la deuda; ii) El aporte de la variación del PIB real fue de poca cuantía; iii) La inflación constituyó la variable de mayor contribución a la reducción de la razón deuda producto. Las opiniones expresadas en este trabajo son completa responsabilidad de los autores y no necesariamente corresponden con las del Banco Central de Venezuela. ABSTRACT This research quantifies the effects of the determinants that explain the dynamic of debt to GDP ratio in the period 1970-2005. It was used the primary gap indicator suggested by Blanchard (1990) through its decomposition into the principal macroeconomic variables that have incidence in the behavior of debt: economic growth, exchange rate, interest rate, and inflation rate. In the case of Venezuela it is necessary to incorporate the oil market evolution and the indirect debt. Based on debt estimation some vulnerability exercises were executed through shocks to macroeconomic variables. The outcomes show: i) The inflation rate, economic growth, and the primary surplus led to a reduction in Debt/GDP; ii) The incidence of real GDP was low; iii) The variable with the major contribution was the inflation rate. 2 INDICE INTRODUCCIÓN …………………………………………………………………………. 4 1. MARCO TEÓRICO: EL GAP PRIMARIO Y LA VARIACIÓN DE LA DEUDA 2. ESTIMACIÓN DEL RESULTADO FISCAL PRIMARIO ………..….. 6 …………………………….… 16 2.1 ANÁLISIS DE LOS DATOS ……………………………………………………… 16 2.2 MODELO ESTIMADO ………………………………………………………..… 18 3. RESULTADOS: DINÁMICA DE LA DEUDA Y VULNERABILIDAD ……………………21 3.1 SIMULACIÓN DE LA DINÁMICA DE LA DEUDA …………………………….….. 21 3.2 VULNERABILIDAD DE LA DEUDA ………………………………………….…. 34 4. CONCLUSIONES ………………………………………………………………..… 43 REFERENCIAS BIBLIOGRÁFICAS …………………………………………………………. 45 3 INTRODUCCIÓN A partir de la segunda mitad de la década de los setenta la deuda pública venezolana comienza a crecer de manera importante en términos del PIB, manteniéndose elevada hasta el año 1995. Es a partir de la segunda mitad de los noventa cuando la razón deuda/PIB se reduce; situándose, no obstante, por encima de los niveles registrados en la década de los setenta. Al observar esta evolución se podría inferir que el problema de la deuda pública venezolana ha adquirido menor importancia. Sin embargo, resulta pertinente estudiar con detenimiento los factores que explican esta dinámica, es decir, si se debe a que el gobierno venezolano es más solvente dadas las políticas fiscales implementadas o es que los determinantes macroeconómicos están operando a favor de la reducción de la razón deuda/PIB. En la dinámica de la deuda incide tanto las decisiones que los gobiernos toman con respecto a la política de ingresos, gastos y endeudamiento, como la evolución de las variables macroeconómicas relevantes tales como la tasa de crecimiento económico, la variación del tipo de cambio nominal, las tasas nominales de interés, la tasa de inflación, así como la evolución del mercado petrolero para el caso venezolano. Este estudio cuantifica el efecto de tales determinantes para explicar la evolución de la razón deuda/PIB durante el período 1970-2005. En primera instancia, esta cuantificación se obtiene a través de la descomposición de la ecuación del gap primario propuesta por Blanchard (1990) en función de las variables macroeconómicas que inciden en el comportamiento de la deuda/PIB, lo que permite simular su dinámica, evaluar la importancia relativa de cada variable e inferir sobre los riesgos derivados de la estructura de la deuda y de la volatilidad del entorno macroeconómico. La ecuación del gap primario permite derivar la variación discreta de la deuda/PIB a través de la diferencia entre el resultado primario observado y el necesario para mantener dicha razón 4 constante, donde éste último viene a representar el pago de los intereses como proporción del producto. No obstante, esta ecuación sólo permite desagregar el componente referido a los intereses, por lo que la cuantificación de los efectos de los determinantes macroeconómicos sobre la deuda/PIB resulta parcial. En tal sentido, en el caso de la economía venezolana la variación del tipo de cambio incide de manera importante tanto en los intereses como en el resultado primario. Es por esta razón que para obtener una descomposición total de la fórmula del gap primario y poder realizar un análisis completo de los determinantes de la deuda, se realiza una estimación econométrica del resultado primario, lo que permite su desagregación. Las variables que resultaron significativas en la estimación del resultado primario fueron el precio del petróleo, el volumen de producción petrolera, el PIB no petrolero real, el deflactor del PIB y el tipo de cambio nominal. La importancia de modelar los dos componentes radica en que esto permite la proyección de la deuda como porcentaje del PIB, así como realizar ejercicios de vulnerabilidad para conocer el efecto que tiene un cambio en el entorno macroeconómico sobre las obligaciones públicas, con lo cual, los tomadores de decisión contarán con una herramienta que les permitirá evaluar el impacto de distintos escenarios macroeconómicos sobre la trayectoria de la deuda pública venezolana. A través de la ecuación de Blanchard se obtiene la dinámica de la deuda proveniente de la gestión financiera del gobierno, la cual en el caso de Venezuela se clasifica como deuda directa. Además de esta deuda, fue pertinente considerar a la indirecta, es decir, aquella contratada por entes distintos al gobierno central y avalada por la República, así como a la porción de deuda contraída por razones que no pueden explicarse a través de la gestión financiera del gobierno. Una vez simulada la dinámica de la deuda considerando todas sus fuentes de variación, se realizó un ejercicio de vulnerabilidad aplicando choques adversos de +/- dos desviaciones 5 típicas a las variaciones de las variables macroeconómicas consideradas. Del análisis de la dinámica de la deuda simulada para el período 1970-2005 se desprende que en promedio la tasa de inflación, el crecimiento económico y el superávit primario incidieron en favor de una reducción de la deuda. No obstante, el aporte de la variación del PIB real fue de poca cuantía, mientras que la inflación constituyó la variable de mayor contribución a la reducción de la razón deuda/PIB. Esta evidencia fue confirmada en el ejercicio de vulnerabilidad. Este documento consta de cinco secciones. En la primera, se presenta el marco teórico que da lugar a la aplicación de las herramientas propuestas. En la segunda, se explica la estimación del resultado fiscal primario, lo que permite la desagregación total de los componentes del gap primario en función de las variables macroeconómicas relevantes. En la sección tres se presentan los resultados de la simulación de la deuda pública y se desarrolla el ejercicio de vulnerabilidad. Finalmente, se plantean las conclusiones del trabajo. 1. MARCO TEÓRICO: EL GAP PRIMARIO Y LA VARIACIÓN DE LA DEUDA Existen distintos indicadores para estudiar la dinámica de la deuda. Uno de los más conocidos es el gap primario de Blanchard (1990), que se obtiene partiendo de la restricción presupuestaria del gobierno permitiendo derivar la variación discreta de la razón deuda/PIB (dpib). A través de este indicador se obtiene el ajuste requerido en el resultado primario a los fines de la estabilización de dpib. De aquí, el gap primario (gp) se expresa como la diferencia entre el resultado primario necesario para mantener dpib constante (st*) y el resultado primario observado en un momento t (st). El gap primario sería: gp = st* - st (1) * t s se expresa como sigue: 6 ⎛ i−ρ−g * st = ⎜ ⎜ (1 + g )(1 + ρ ) ⎝ ⎞ ⎟.d t −1 ⎟ ⎠ (1.1) donde: g : tasa de variación del PIB real i : tasa de interés de la deuda pública ρ : tasa de inflación medida como la variación del deflactor del PIB d t −1: : razón deuda/PIB Si gp es positivo el indicador señala la necesidad de un ajuste primario para mantener dpib constante. Por el contrario, el signo negativo indica que existe holgura en el logro del objetivo de estabilización de la deuda. En otras palabras, st* se refiere a aquella parte de la variación de la deuda en puntos del PIB como consecuencia del pago de los intereses, mientras que st es el resultado primario observado como proporción del PIB. Si este último cubre al pago de los intereses, dpib permanece constante. De la expresión del gp se desprende la magnitud de la variación de la deuda/PIB (∆d) al sustituir (1.1) en (1) y reescribirla como sigue: ⎡ i−ρ−g ⎤ gp = ∆d t = − st + ⎢ ⎥ ⋅ d t −1 ⎣ (1 + g ).(1 + ρ ) ⎦ (2) A través de la desagregación de ambos componentes (st y st*) en función de las variables que inciden en dpib se podría observar de manera detallada el efecto de cada una de ellas en la dinámica de esta última. Estos determinantes son la tasa de variación del PIB real, la tasa de interés de la deuda interna y externa, la variación del tipo de cambio, la tasa de inflación, el señoreaje y para el caso particular de Venezuela, el precio y el volumen de producción de petróleo. 7 No obstante, de la ecuación (2) sólo se obtiene la descomposición de las variables macroeconómicas que determinan la variación de la deuda asociada al pago de los intereses, lo cual no ocurre para el caso de la variación de la deuda por efecto del resultado primario, aún cuando hay variables que afectan a ambos componentes. A continuación se presenta la derivación de la ecuación (2) de ∆d, desagregando a la deuda en moneda nacional y moneda extranjera para incorporar a los determinantes correspondientes al tipo de cambio nominal y a las tasas de interés interna y externa separadamente. Derivación de ∆d1 El resultado fiscal global (RFt) para un año determinado es el producto de la diferencia entre el resultado primario St y los intereses a pagar dada la deuda contratada en años anteriores, tanto en moneda nacional como extranjera. El resultado primario St es la diferencia entre el ingreso total y el gasto total excluyendo a los intereses. Por su parte, el pago de los intereses es el resultado de multiplicar el saldo de la deuda del período anterior, tanto en moneda nacional como extranjera (Dt-1 y D*t-1, respectivamente) por la tasa nominal de interés correspondiente a cada deuda (i e i*, respectivamente). El RFt puede financiarse con emisión de deuda nacional (∆Dt), deuda extranjera en moneda nacional (Et.∆D*t) o a través del señoreaje (∆Mt). RFt = − S t + it ⋅ Dt −1 + E t ⋅ it * ⋅D *t −1 = ∆Dt + E t ⋅ ∆D *t + ∆M t RFt = − S t + it ⋅ Dt −1 + Et ⋅ it * ⋅D *t −1 = Dt − Dt −1 + Et ⋅ D *t − Et ⋅ D *t −1 + ∆M t Despejando la deuda total en t (Dtot): 1 Para más detalle ver Rial y Vicente (2003). 8 Dtot = Dt + Et ⋅ D *t = − S t + it ⋅ Dt −1 + Et ⋅ it * ⋅D *t −1 + Dt −1 + Et ⋅ D *t −1 −∆M t Dtot = − S t + Dt −1 ⋅ (1 + i ) + D *t −1 ⋅(1 + i *) ⋅ Et − ∆M t Expresando esta ecuación en términos del PIB y denotando cada variable en minúscula: d tot = − st + (1 + i ) ⋅ Dt −1 D *t −1 ⋅Et + (1 + i *) ⋅ - ∆mt Pt ⋅ Yt Pt ⋅ Yt Luego de algunas manipulaciones matemáticas, el término Dt −1 puede expresarse como Pt ⋅ Yt d t −1 ⋅ 1 , donde ρ se refiere a la tasa de variación del deflactor del PIB (1 + ρ t ) ⋅ (1 + g t ) ρt = Pt Y − 1 ; y g es la tasa de variación del PIB en términos reales g t = t − 1 . Pt −1 Yt −1 Por su parte, el término D *t −1⋅ E t Pt ⋅ Yt puede expresarse como d t*−MN 1 ⋅ 1 ⋅ (1 + δ ) , (1 + ρ ) ⋅ (1 + g ) d t*−MN Et 1 se donde δ denota la tasa de variación del tipo de cambio nominal δ = −1 y E t −1 refiere a la deuda externa en moneda nacional. De aquí, la deuda total en términos del PIB para un año determinado sería: d tot = − st + (1 + i ) d + (1 + i *)(1 + δ ) ⋅ d *MN − ∆m t (1 + ρ ) ⋅ (1 + g ) t −1 (1 + ρ )(1 + g ) t −1 Dejando de lado el señoreaje para fines de simplificar el análisis, la variación de la deuda total ∆dtot o ∆d se deriva como sigue: 9 ∆d tot = d tot (t ) − d tot (t −1) ∆d tot = − st + (1 + i ) ⋅ d + (1 + i *) ⋅ (1 + δ ) ⋅ d *MN − d − d *MN t −1 t −1 (1 + ρ ) ⋅ (1 + g ) t −1 (1 + ρ ) ⋅ (1 + g ) t −1 ⎡ (1 + i ) − 1⎤ ⋅ d + ⎡ (1 + i *) ⋅ (1 + δ ) − 1⎤ ⋅ d *MN ∆d tot = − s t + ⎢ ⎥ t −1 ⎢ (1 + ρ ) ⋅ (1 + g ) ⎥ t −1 ⎦ ⎣ ⎣ (1 + ρ )(1 + g ) ⎦ Resolviendo esta ecuación se obtiene: ⎡ (i * +δ − ρ ) − g ⎤ *MN ⎡ (1 − ρ ) − g ⎤ ⋅ d t −1 + ⎢ ∆d tot = − s t + ⎢ ⎥ ⋅ d t −1 ⎥ ⎣ (1 + ρ )(1 + g ) ⎦ ⎣ (1 + ρ )(1 + g ) ⎦ Llamando a la proporción de la deuda interna dentro de la deuda total como α = proporción correspondiente a la deuda externa como (1 − α ) = d y a la d tot d *MN y reordenando términos, d tot obtenemos finalmente la ecuación de la variación de la deuda que contiene a los determinantes de dpib de una forma más detallada que la ecuación (2), como se muestra a continuación: ⎡α ⋅ (i − ρ ) + (1 − α ) ⋅ (i * +δ − ρ ) − g ⎤ ∆d tot = − s t + ⎢ ⎥ ⋅ d tot (t −1) (1 + ρ ) ⋅ (1 + g ) ⎦ ⎣ (3) En esta ecuación se puede apreciar que el segundo término incorpora, además del efecto del pago de los intereses en si mismo, el efecto de la variación del tipo de cambio nominal sobre los intereses y el saldo de la deuda externa. Es decir, de la ecuación (3) se obtiene la variación de la deuda producto tanto de la gestión financiera del gobierno como del efecto cambiario en el monto de los intereses y saldo de la deuda en moneda extranjera. 10 Como se mencionó anteriormente, la ecuación (3) permite identificar las variables macroeconómicas que inciden en la dinámica de dpib, pero sin una desagregación de las variables que inciden sobre el resultado primario, con lo cual la explicación sobre la variación de la deuda total sería incompleta. En efecto, resulta importante derivar el impacto neto de variables como la variación del tipo de cambio nominal, la variación del PIB real y la tasa de inflación, las cuales pudieran incidir de manera diferente tanto en el componente de intereses como en el resultado primario. Es por ello que para poder derivar los efectos totales de cada uno de los determinantes antes señalados en la variación de la deuda, en este trabajo se realiza una descomposición del resultado primario a través de una estimación econométrica, lo cual se detallará en la próxima sección. Partiendo de (3), la incidencia de cada variable macro sobre la dinámica de dpib a través de su efecto sobre el segundo componente de la ecuación (pago de intereses y saldo de la deuda), se describe a continuación: La contribución a ∆d de los intereses de la deuda interna está dada por: α ⋅i ⋅d (1 + ρ ) ⋅ (1 + g ) tot (t −1) La contribución a ∆d de los intereses de la deuda externa está dada por: (1 − α ) ⋅ i * ⋅ d (1 + ρ ) ⋅ (1 + g ) tot (t −1) La contribución a ∆d de la variación del tipo de cambio nominal sería: 11 (1 − α ) ⋅ δ ⋅ d (1 + ρ ) ⋅ (1 + g ) tot (t −1) La contribución a ∆d de la tasa de inflación sería: − ρ (1 + ρ ) ⋅ (1 + g ) ⋅ d tot (t −1) La contribución a ∆d de la variación del PIB real sería: − g ⋅d (1 + ρ ) ⋅ (1 + g ) tot (t −1) Como se observa tanto los intereses internos y externos como incrementos en el tipo de cambio nominal determinan crecimientos en dpib, mientras que aumentos en el nivel de precios y en la economía real conducen a disminuciones de la deuda. Asimismo, a través de (3) también se puede obtener la contribución en términos reales de la tasa de interés de la deuda interna y del tipo de cambio: La contribución a ∆d de los intereses reales de la deuda en moneda nacional está dada por: α ⋅ (i − ρ ) ⋅d (1 + ρ ) ⋅ (1 + g ) tot (t −1) . La contribución a ∆d de la variación del tipo de cambio real está dada por: (1 − α ) ⋅ (δ − ρ ) ⋅ d (1 + ρ ) ⋅ (1 + g ) tot (t −1) 12 La ecuación (3) explica teóricamente la variación de la deuda originada en la gestión financiera del gobierno central, la cual en el caso venezolano se clasifica como deuda directa. Además de la deuda directa, existen otros factores fuera de la gestión del gobierno que tienen efecto en la dinámica de dpib, los cuales se mencionan a continuación. Ajuste por decisión de política En algunas ocasiones el gobierno ha tomado decisiones tales como endeudarse en momentos en que su gestión financiera ha sido superavitaria, o sobreendeudarse cuando ha sido deficitaria, lo que pudiera interpretarse como acumulación de activos. Asimismo, momentos en que la gestión ha sido deficitaria, la contratación de deuda para cubrir el déficit ha sido inferior a éste, lo cual estaría reflejando el uso de excedentes acumulados en gestiones anteriores, o lo que es lo mismo, desacumulación de activos. Por lo tanto, en algunos años no necesariamente la deuda ha variado según el signo del resultado de la gestión financiera del gobierno, pues si por ejemplo, el resultado es un superávit, deberíamos esperar teóricamente una disminución en la deuda, cuando lo que realmente ha ocurrido es un incremento dada la decisión del gobierno de endeudarse en lugar de cancelar deuda con el superávit financiero. Para tomar en cuenta esta situación, se incluye en el análisis un nuevo determinante que en lo sucesivo se identificará como ajuste por decisión de política (∆dp), el cual representa el ajuste necesario en la variación de la deuda para lograr la aproximación al stock de deuda observada, 13 en virtud de las decisiones discrecionales de endeudamiento2 (acumular o desacumular activos) por razones que van más allá del resultado financiero3. Este determinante se calcula como sigue: ∆dp = (RF + VDD) / PIB donde, RF = resultado financiero nominal VDD = variación efectiva nominal de la deuda directa4 De aquí, ∆dp sería igual a cero cuando VDD está en correspondencia con el RF. Es decir, si la gestión del gobierno es deficitaria y el gobierno se endeuda exactamente por el monto del déficit, entonces: ∆dp = (-RF + VDD) / PIB = 0. Si por el contrario, frente a un déficit el gobierno decide contratar deuda por un monto mayor (menor) a éste, entonces ∆dp = (-RF + VDD) / PIB > 0 o decisión de sobreendeudarse (<0 o decisión de desacumular activos). Un análisis similar se puede hacer para el caso del superávit fiscal. En este caso, si el gobierno cancela deuda por el monto exacto del superávit ∆dp = [RF + (-VDD)] / PIB = 0. Si en lugar de utilizar todo el superávit para pagar deuda decidiese acumular activos ∆dp = [RF + (VDD)] / PIB > 0. Si dado el superávit no paga deuda sino que más bien contrata deuda nueva (pudiera ser para acumular activos), ∆dp = [RF + (+VDD)] / PIB > 0. La decisión y/o acción de endeudarse pudiera estar condicionada por las restricciones al crédito presentes en los mercados voluntarios de capitales. 3 No obstante la justificación teórica de este determinante, el ajuste por decisión de política también podría estar recogiendo las divergencias detectadas en las cifras fiscales y de deuda, en particular en la década de los ochenta, período con régimen de cambio diferencial. 4 Se habla de variación efectiva porque para el caso de la deuda externa en el cálculo del ajuste por decisión de política no se considera su variación por efecto de fluctuaciones en el tipo de cambio nominal. 14 2 Para ilustrar el efecto de este determinante en la variación de la deuda, supongamos que la gestión del gobierno es deficitaria. En este caso, ∆d de la ecuación (3) sería positivo haciendo incrementar la deuda por ∆d. Sin embargo, si el gobierno realmente financió sólo una parte del déficit con deuda, ∆dp será negativo, ajustando de este modo el crecimiento de la deuda. Al incluir a ∆dp en el cálculo de la deuda total (dt), éste se acerca más a su valor real. Así, dt = dt-1 + ∆d + ∆dp Deuda indirecta La variación de la deuda indirecta para un momento t viene dada por: ∆dindirecta = (dindirecta t – dindirecta t-1) / PIB t De este modo, para el caso venezolano, la variación de la deuda total ∆dtotal viene dada por ∆d calculado según la ecuación 3, que en lo sucesivo se identificará como ∆ddirecta5, la variación por decisión de política ∆dp y la variación de la deuda indirecta ∆dindirecta. ∆dtotal = ∆ddirecta + ∆dp + ∆dindirecta De aquí, Cabe recordar que ∆ddirecta incluye tanto la gestión financiera del gobierno como la revalorización de la deuda por variaciones en el tipo de cambio. 5 15 dtotal t = dtotal t-1 + ∆ddirecta + ∆dp + ∆dindirecta Es importante señalar que en vista de que ∆ddirecta representa variaciones de la deuda en puntos del PIB, mientras que ∆dp y ∆dindirecta son variaciones nominales como proporción del producto, la forma más precisa de realizar el cálculo de dtotal sería: dtotal t = dparcial t + ∆dp + ∆dindirecta (4) donde: dparcial t = dtotal t-1 + ∆ddirecta 2 ESTIMACIÓN DEL RESULTADO FISCAL PRIMARIO En esta sección se explica el procedimiento utilizado para la estimación del resultado primario, st en la ecuación 3. La estimación de este término es lo que permitirá posteriormente efectuar el ejercicio de vulnerabilidad con base en la simulación de la evolución de la deuda. 2.1 ANÁLISIS DE LOS DATOS Las series utilizadas para la estimación econométrica son de frecuencia anual y se refieren al período 1968-20056. En el gráfico 1 se expone la evolución de la variable dependiente resultado primario como porcentaje del PIB (RP_PIB), así como el nivel y las tasas de variación de las variables explicativas que resultaron significativas en la estimación del modelo7. En las series PIB real no petrolero (PIBRNP), tipo de cambio nominal promedio (TDCP) y deflactor del PIB (DEFLACTOR) destaca la tendencia creciente, la cual se acentúa, para los 6 7 La fuente de los datos es el Banco Central de Venezuela (BCV). Las tasas de variación están medidas como la primera diferencia del logaritmo de la variable. 16 dos últimos, a partir del año 2000. Estas series resultaron no estacionarias en niveles al 5% de nivel de significación (ver tabla 1). Gráfico 1 Resultado Prim ario/ PIB Precio del petróleo 10 Volúm en de producción petrolera 50 4000 8 3600 40 6 3200 4 30 2 2800 20 0 2400 -2 10 2000 -4 -6 0 1970 1975 1980 1985 1990 1995 2000 2005 1600 1970 1975 1980 1985 1990 1995 2000 2005 1970 1975 1980 1985 1990 1995 2000 2005 Tasa de variación del precio del petróleo Tasa de variación del volúm en de producción petrolera 1.2 .2 0.8 .1 0.4 .0 0.0 -.1 -0.4 -.2 -0.8 -.3 1970 1975 PIB real no petrolero 1980 1985 1990 1995 2000 2005 1970 1975 1980 1985 Tipo de cambio nominal promedio 1995 2000 2005 Deflactor del PIB 3.50E+07 2400 700 3.00E+07 2000 600 500 1600 2.50E+07 1990 400 1200 300 2.00E+07 800 1.50E+07 200 400 1.00E+07 1970 1975 1980 1985 1990 1995 2000 2005 100 0 0 1970 1975 1980 1985 1990 1995 2000 2005 1970 Tasa de v ariación del PIB real no petrolero Tasa de v ariación del tipo de cambio nominal promedio .20 1.0 .15 1975 1980 1985 1990 1995 2000 2005 Tasa de v ariación del deflactor del PIB .8 .7 0.8 .6 .10 0.6 .5 .05 .4 0.4 .00 .3 0.2 -.05 .2 .1 0.0 -.10 .0 -.15 -0.2 1970 1975 1980 1985 1990 1995 2000 2005 -.1 1970 1975 1980 1985 1990 1995 2000 2005 1970 1975 1980 1985 1990 1995 2000 2005 17 En la tabla 1 se exponen los resultados del contraste de raíces unitarias realizado a las series, con sus correspondientes valores del estadístico Augmented Dickey Fuller (ADF) y Phillips-Perron (PP), tanto en niveles como en primeras diferencias. El resultado fiscal primario/PIB es estacionario en niveles a un nivel de significación de 5,0%. Cabe mencionar que fluctúa estacionariamente en torno a una media igual a 2,1% del PIB y que el 78,1% de las observaciones fueron superávit primarios (25 de 32 observaciones). Las únicas variables en niveles que estuvieron en el límite de la no estacionariedad fueron el logaritmo del precio del petróleo y del PIB real no petrolero, los cuales fueron I(0) al 10,0% de nivel de significación; sin embargo, dado que el correlograma mostraba un decaimiento exponencial en la función de autocorrelación simple, se concluyó que estas series no eran estacionarias en niveles. Tabla 1 Contrastes de Raíces Unitarias Niveles Variables Resultado Primario/ PIB PIB real no petrolero Precio del petróleo Volúmen de producción petrolera Tipo de cambio nominal promedio Deflactor del PIB Dickey-Fuller Aumentado P-valor Rezagos RP_PIB PIBRNP PPET VOL TDCP DEFLACTOR 0,0329 0,0493 0,0867 0,3048 0,3273 0,7871 Primeras diferencias Phillips-Perron P-valor 0 0 0 0 0 0 0,0341 0,0630 0,0871 0,5307 0,3387 0,7745 Dickey-Fuller Aumentado P-valor Rezagos 0,0084 0,0000 0,0001 0,0026 0,0056 1 0 0 0 0 Phillips-Perron P-valor 0,0018 0,0000 0,0001 0,0026 0,0056 Nota: Todas las variables excepto el resultado primario/ PIB están medidas con logaritmos. Los P-valores son de una cola según MacKinnon (1996). Los rezagos minimizan el criterio de Schwarz. 2.2 MODELO ESTIMADO La regresión correspondiente al resultado fiscal primario como porcentaje del PIB se estimó mediante Ordinary Least Squares (OLS) obteniéndose lo siguiente8: Es importante señalar que se hicieron pruebas para estimar modelos individuales de las principales partidas de ingresos y gastos del resultado primario, mediante el uso de distintas metodologías econométricas: modelo VAR, modelo de corrección de errores y modelo de función de transferencia, pero se concluyó que el valor estimado del 18 8 Tabla 2 Dependent Variable: RP_PIB Method: Least Squares Date: 23/02/06 Time: 09:19 Sample (adjusted): 1974 2005 Included observations: 32 after adjustments Newey-West HAC Standard Errors & Covariance (lag truncation=3) Variable Coefficient Std. Error t-Statistic Prob. C RP_PIB(-1) RP_PIB(-4) DLOG(PIBRNP(-2)) DLOG(PPET) DLOG(VOL) DLOG(VOL(-2)) DLOG(TDCP) DLOG(TDCP(-1)) DLOG(TDCP(-3)) DLOG(DEFLACTOR(-2)) DLOG(DEFLACTOR(-3)) @TREND 6,7828 0,2989 -0,2410 -31,4676 2,6035 6,8701 4,9520 5,7014 3,4450 6,3162 -3,9769 -3,8913 -0,2312 1,2005 0,1193 0,0916 8,6880 1,1424 5,0743 3,3052 2,7756 1,5671 1,1036 2,0713 2,4618 0,0628 5,6500 2,5055 -2,6303 -3,6220 2,2790 1,3539 1,4983 2,0541 2,1982 5,7233 -1,9200 -1,5807 -3,6825 0,0000 0,0215 0,0165 0,0018 0,0344 0,1917 0,1505 0,0540 0,0405 0,0000 0,0700 0,1305 0,0016 R-squared Adjusted R-squared S.E. of regression Sum squared resid Log likelihood Durbin-Watson stat 0,8263 0,7166 1,7676 59,3619 -55,2927 2,1747 Mean dependent var S.D. dependent var Akaike info criterion Schwarz criterion F-statistic Prob(F-statistic) 2,3686 3,3202 4,2683 4,8637 7,5315 0,0001 En la estimación se utilizó el estimador de covarianza de Newey and West (1987) para que los estadísticos de prueba referidos a la significación de las variables no aportaran información errada en caso de existir heteroscedasticidad o autocorrelación. Sin embargo, en los residuos del modelo estimado no se detectó autocorrelación , ni heteroscedasticidad y cumplieron el supuesto de normalidad9. Todas las variables explicativas se utilizaron en primeras diferencias de logaritmos a fin de evitar la existencia de relaciones espureas. Los coeficientes son significativos y presentan los resultado primario/PIB se ajustaba mejor al observado cuando se estimaba el modelo de esta variable directamente, en lugar de agregar los valores estimados de las partidas por separado. 9 Para realizar la prueba de normalidad se utilizó el criterio de Jarque-Bera. Para contrastar la hipótesis de la no existencia de autocorrelación ni heteroscedasticidad se utilizaron las pruebas de Breusch-Godfrey y de White, respectivamente. Asimismo, los residuos resultaron ser ruido blanco. 19 signos esperados10. La tasa de crecimiento del precio del petróleo influye positiva y contemporáneamente en el resultado primario. Esta variable resultó más significativa que el volumen de producción petrolera para explicar las variaciones en el resultado fiscal primario. En la estimación destaca la relación directa y significativa entre el tipo de cambio y el resultado primario, lo cual se evidencia tanto en el período corriente como para varios años de rezago. Esta elevada influencia del tipo de cambio sobre el resultado primario está asociada, entre otros factores, a la recaudación de los ingresos petroleros y a las utilidades cambiarias, ya que éstas últimas fueron incluidas en las partidas de ingresos. El signo negativo del coeficiente estimado del PIB real no petrolero y del deflactor del PIB se asocia a la medición del resultado primario, en el sentido de que al tratarse de un porcentaje del PIB nominal, pareciera que influye más la disminución del coeficiente resultado primario/PIB ante un incremento de estas variables, que el efecto positivo que tienen ambas en el resultado fiscal primario en términos nominales. Finalmente, el R2 ajustado indica que las variables seleccionadas explican en un 71,6% los movimientos del resultado fiscal primario como porcentaje del PIB. En la siguiente tabla se exponen los valores estimados y observados del resultado primario/PIB de los últimos quince años. Las cifras estimadas para toda la muestra (19682005) fueron las utilizadas en la simulación de la deuda pública/PIB a presentarse en la sección 3.1. El resultado fiscal primario se calcula como la diferencia entre los ingresos fiscales totales y el gasto primario; con lo cual un coeficiente con signo positivo indica que al incrementar en una unidad la variable explicativa se produce un aumento del superávit primario. El gasto primario es el gasto público total excluyendo el pago de intereses de la deuda pública. 20 10 Tabla 3 3 RESULTADOS: DINÁMICA DE LA DEUDA Y VULNERABILIDAD 3.1 SIMULACIÓN DE LA DINÁMICA DE LA DEUDA En esta sección se efectúa una simulación de la trayectoria de la deuda pública venezolana para el período 1970–2005 con el objeto de determinar el efecto e importancia relativa de cada variable macroeconómica en el comportamiento de dpib. La simulación se realizó con base en la ecuación (4) derivada en la sección 1, la cual contiene las fuentes de variación de dpib. Éstas son: la variación de la deuda por gestión del gobierno y revalorización del saldo por efecto cambiario, la cual es calculada a través de la ecuación (3) o ∆ddirecta; la variación de la deuda indirecta o ∆dindirecta, y el ajuste por decisión de política o ∆dp. En el caso de ∆ddirecta cabe recordar que ésta contiene o se divide en dos componentes, el referente al resultado primario y aquel que incluye el efecto de los intereses y cambios en el stock de la deuda. El resultado primario y la descomposición de las variables macroeconómicas que inciden sobre éste, y por ende sobre la deuda, se obtienen conforme al modelo 21 econométrico descrito en la sección 2, mientras que las variables macros que inciden sobre el segundo componente se derivan de la misma ecuación (3). Para el análisis que sigue a continuación estos componentes se distinguirán como el componente resultado primario y el componente intereses y stock. Para facilitar el análisis y comprensión de los resultados obtenidos, el período en estudio se dividió en cuatro subperíodos: la década de los setenta, la década de los ochenta, la década de los noventa y lo que ha transcurrido de la presente década (hasta 2005). Finalmente, se hace un balance para todo el período. Los resultados se presentan en las tablas 4 y 5 y en el gráfico 2. 22 Tabla 4 Efectos de los determinantes de la Razón Deuda/PIB (% PIB) 1971 1972 1973 Stock inicial dt-1 10,5% 11,4% 11,1% 9,8% 6,4% 9,1% Fórmula Blanchard ∆d Intereses y Stock Efecto tasa interna Efecto tasa externa Efecto ∆tipo de cambio nom. Efecto inflación Efecto ∆Pib real total Resultado primario Efecto ∆precio del petróleo Efecto ∆volúmen petróleo Efecto ∆tipo de cambio nom. Efecto inflación Efecto ∆Pib real no petrolero Efecto constante-rezago Efecto tendencia -1,8% -0,7% 0,1% 0,2% -0,1% -0,9% 0,0% -1,1% 0,0% 0,0% 0,0% 0,0% 0,0% 0,0% 0,0% -0,4% -0,5% 0,1% 0,1% 0,0% -0,8% 0,0% 0,1% 0,0% 0,0% 0,0% 0,0% 0,0% 0,0% 0,0% -3,8% -1,5% 0,1% 0,1% -0,1% -1,1% -0,6% -2,3% 0,0% 0,0% 0,0% 0,0% 0,0% 0,0% 0,0% -7,6% -3,2% 0,1% 0,1% 0,0% -3,3% -0,1% -4,4% -2,7% 1,3% 0,2% 0,6% 2,4% -7,7% 1,4% -1,6% -0,1% 0,1% 0,1% 0,0% -0,2% -0,1% -1,5% -0,1% 1,4% 0,1% 0,7% 2,2% -7,4% 1,6% 8,7% 11,0% 7,2% 2,2% 2,0% 0,8% 0,4% -0,3% 0,4% 2,1% 11,4% 11,1% 9,8% 1980 1981 1982 1983 1984 1985 Stock inicial dt-1 27,2% 22,8% 22,3% 26,3% 27,8% 31,5% Fórmula Blanchard ∆d Intereses y Stock Efecto tasa interna Efecto tasa externa Efecto ∆tipo de cambio nom. Efecto inflación Efecto ∆Pib real total Resultado primario Efecto ∆precio del petróleo Efecto ∆volúmen petróleo Efecto ∆tipo de cambio nom. Efecto inflación Efecto ∆Pib real no petrolero Efecto constante-rezago Efecto tendencia -7,2% -3,5% 0,4% 1,4% 0,0% -6,3% 1,0% -3,7% -1,0% 0,7% 0,0% 0,5% 1,1% -7,7% 2,8% -5,3% -0,6% 0,4% 1,5% 0,0% -2,5% 0,0% -4,7% -0,3% -0,2% 0,0% 1,0% 0,4% -8,5% 3,0% -2,2% 1,6% 0,3% 1,7% 0,0% -0,7% 0,3% -3,8% 0,2% 1,1% 0,0% 1,7% -1,2% -8,9% 3,2% -6,5% -1,9% 0,7% 1,2% 0,0% -4,8% 1,0% -4,6% 0,2% 0,5% -4,0% 1,4% 0,4% -6,7% 3,5% -0,6% 7,5% 0,6% 1,2% 11,1% -4,8% -0,6% -8,1% -0,1% 0,5% -4,5% 0,6% 0,1% -8,4% 3,7% Stock parcial (t) 20,0% 17,5% 20,1% 19,8% 0,5% 2,3% -1,2% 6,1% 1,0% 5,2% 22,8% 22,3% 26,3% Stock parcial (t) Efecto ∆deuda indirecta Efecto ∆ajuste decisión de política Stock final dt Efecto ∆deuda indirecta Efecto ∆ajuste decisión de política Stock final dt 1974 1975 1976 1977 1978 1979 16,9% 20,8% 26,4% 0,1% -0,6% 0,2% 0,3% 0,0% -0,4% -0,7% 0,8% -0,1% 0,8% 0,1% 2,1% 3,1% -7,1% 1,8% 1,4% -1,5% 0,3% 0,3% 0,0% -1,2% -1,0% 2,8% -0,3% 1,3% 0,1% 1,8% 4,4% -6,6% 2,1% 1,4% -0,5% 0,3% 0,8% 0,0% -1,2% -0,4% 1,8% 0,1% 0,3% 0,0% 0,4% 3,4% -4,7% 2,3% -4,4% -3,4% 0,4% 1,1% 0,0% -4,3% -0,5% -1,0% -1,0% -0,5% 0,0% 0,5% 3,0% -5,6% 2,5% 4,8% 9,2% 18,2% 22,2% 22,1% -0,4% 4,6% 0,9% 3,3% 0,7% 7,0% 2,2% 0,4% 1,7% 2,5% 2,3% 2,9% 6,4% 9,1% 16,9% 20,8% 26,4% 27,2% 1987 1988 36,2% 99,3% 75,0% -6,5% -0,4% 0,9% 1,8% 0,0% -3,0% -0,1% -6,2% 0,1% 0,7% -1,9% 0,9% -1,5% -8,5% 3,9% 20,3% 27,6% 0,5% 2,2% 26,7% 0,4% -2,2% -7,3% 1,8% -0,4% -6,8% 1,5% 1,0% -8,6% 4,2% -31,6% -24,6% 1,3% 2,7% 0,0% -26,1% -2,5% -6,9% -0,6% 0,2% -5,5% 1,2% 0,6% -7,1% 4,4% -12,8% -9,9% 1,0% 2,2% 0,0% -9,5% -3,6% -3,0% 0,5% -0,6% -2,8% 0,3% 1,9% -6,8% 4,6% 27,3% 24,9% 56,5% 67,7% 62,2% 2,3% 5,7% -1,5% 5,7% 0,1% 11,1% 26,3% 16,5% 0,2% 7,0% -0,3% 1,2% 27,8% 31,5% 36,2% 99,3% 75,0% 63,1% 1986 Fuente: Cálculos propios. 23 Tabla 5 Efectos de los determinantes de la Razón Deuda/PIB (% PIB) 1989 1990 1991 1992 1993 1994 1996 1997 63,1% 96,9% 76,4% 74,1% 71,1% 72,9% 74,2% 73,7% 49,8% 32,3% 34,7% 0,3% 1,5% 63,3% -33,5% 3,0% -2,3% -0,6% -0,1% -3,8% 1,2% 1,3% -5,2% 4,9% -20,1% -17,7% 0,8% 2,7% 9,7% -26,8% -4,2% -2,4% -0,5% -1,0% -3,7% 1,8% 1,6% -5,7% 5,1% -7,4% -3,6% 1,0% 2,6% 10,7% -12,3% -5,6% -3,9% 0,6% -0,8% -2,9% 3,2% -3,5% -5,9% 5,3% -1,3% -1,6% 0,7% 2,8% 13,7% -15,4% -3,3% 0,3% 0,2% -0,6% -2,6% 4,0% 1,4% -7,6% 5,5% 2,1% 1,4% 1,2% 2,4% 14,9% -17,0% -0,1% 0,7% 0,3% -0,8% -3,5% 2,1% 2,9% -6,1% 5,8% -2,1% -0,8% 2,2% 2,1% 22,3% -28,6% 1,1% -1,3% 0,0% -0,4% -5,0% 1,7% 2,5% -6,2% 6,0% 2,3% 5,1% 2,3% 2,4% 26,8% -24,6% -1,8% -2,8% -0,3% -0,6% -3,8% 2,1% -0,5% -5,8% 6,2% -25,6% -17,8% 1,3% 1,8% 18,6% -39,6% 0,1% -7,8% -0,5% -0,7% -7,3% 3,0% -1,4% -7,3% 6,5% -15,7% -11,1% 0,6% 1,8% 1,7% -13,0% -2,2% -4,6% 0,3% -0,9% -7,0% 3,6% 0,9% -8,2% 6,7% 95,5% 76,8% 69,0% 72,8% 73,1% 70,8% 76,4% 48,1% 34,2% 0,3% 1,2% -19,2% 18,8% 0,2% 4,9% 0,2% -1,9% 0,2% -0,4% 0,1% 3,3% -0,7% -2,0% -0,7% 2,4% -0,4% 0,5% 96,9% 76,4% 74,1% 71,1% 72,9% 74,2% 73,7% 49,8% 34,3% 1998 1999 2000 2001 2002 2003 Stock inicial dt-1 34,3% 31,2% 31,0% 29,7% 32,5% 47,4% 48,7% 42,0% Fórmula Blanchard ∆d Intereses y Stock Efecto tasa interna Efecto tasa externa Efecto ∆tipo de cambio nom. Efecto inflación Efecto ∆Pib real total Resultado primario Efecto ∆precio del petróleo Efecto ∆volúmen petróleo Efecto ∆tipo de cambio nom. Efecto inflación Efecto ∆Pib real no petrolero Efecto constante-rezago Efecto tendencia 0,4% -0,7% 0,7% 1,6% 2,9% -5,9% -0,1% 1,1% 1,1% -0,4% -2,3% 4,7% -0,9% -8,1% 6,9% 0,3% 0,6% 1,5% 1,5% 3,1% -7,0% 1,6% -0,3% -1,1% 0,3% -6,4% 4,3% 1,6% -6,2% 7,2% -2,9% -2,9% 1,9% 1,2% 1,3% -6,4% -0,9% -0,1% -1,2% -0,3% -2,0% 2,0% 0,0% -5,9% 7,4% 2,9% 1,9% 2,0% 1,2% 1,5% -1,9% -0,9% 0,9% 0,6% 0,6% -1,5% 1,7% -2,3% -5,9% 7,6% 15,5% 13,7% 2,9% 1,2% 15,3% -8,1% 2,4% 1,8% -0,2% 1,0% -3,5% 1,9% 1,3% -6,5% 7,9% -1,4% -1,6% 3,6% 1,7% 3,4% -13,3% 2,9% 0,2% -0,3% 0,7% -4,2% 1,2% 1,2% -6,5% 8,1% -9,6% -8,0% 2,0% 1,5% 4,0% -9,8% -5,6% -1,6% -0,7% 0,2% -2,4% 1,3% -1,9% -6,3% 8,3% -10,0% -6,1% 1,4% 1,7% 2,4% -8,8% -2,8% -3,9% -0,9% 0,4% -4,2% 2,2% -2,4% -7,6% 8,6% Stock parcial (t) 34,7% 31,5% 28,1% 32,6% 48,0% 46,1% 39,1% 31,9% -0,1% -3,5% 0,0% -0,5% -0,1% 1,8% 0,1% -0,2% -0,2% -0,4% -0,5% 3,2% -0,2% 3,1% -0,2% 6,3% 31,2% 31,0% 29,7% 32,5% 47,4% 48,7% 42,0% 38,0% Stock inicial dt-1 Fórmula Blanchard ∆d Intereses y Stock Efecto tasa interna Efecto tasa externa Efecto ∆tipo de cambio nom. Efecto inflación Efecto ∆Pib real total Resultado primario Efecto ∆precio del petróleo Efecto ∆volúmen petróleo Efecto ∆tipo de cambio nom. Efecto inflación Efecto ∆Pib real no petrolero Efecto constante-rezago Efecto tendencia Stock parcial (t) Efecto ∆deuda indirecta Efecto ∆ajuste decisión de política Stock final dt Efecto ∆deuda indirecta Efecto ∆ajuste decisión de política Stock final dt 1995 2004 2005 Fuente: Cálculos propios. 24 Gráfico 2 Razón Deuda/PIB: observada y simulada (%) 120 71-79 80-89 90-99 00-05 100 80 60 40 20 DT sim 2005 2003 2001 1999 1997 1995 1993 1991 1989 1987 1985 1983 1981 1979 1977 1975 1973 1971 0 DT obs Fuente: Cálculos propios. En las tablas 4 y 5 un signo positivo en los efectos de cada determinante indica que la variable contribuyó a un incremento de dpib, mientras que un signo negativo señala que el efecto fue hacia una disminución de esta razón. Asimismo, de estas tablas se desprende el efecto neto que tienen sobre la variación de la deuda aquellas variables que afectan tanto al resultado primario como al componente intereses y stock de la fórmula de Blanchard de deuda directa. Estas variables son el tipo de cambio nominal, la tasa de inflación y la variación del PIB real. Como se explicó en las secciones 1 y 2, incrementos del tipo de cambio nominal induce reducciones en dpib a través de su efecto en el resultado primario, ocurriendo lo contrario en el caso del componente de intereses y stock. En tanto, aumentos en el nivel de precios determinan incrementos en dpib por la vía del resultado primario y descensos por el lado de los intereses y stock. En cuanto al efecto neto del PIB (total) real, no fue posible obtenerlo dado que esta variable no resultó significativa en la estimación del resultado primario descrita en la sección 2.2, como si fue el caso del PIB no petrolero real. 25 Es importante destacar que los resultados de la simulación de dpib aunque presentan una brecha respecto al nivel observado durante el período 1986 – 1995, si aproximan en buena medida la dirección de los cambios de esta variable, tal como se aprecia en el gráfico 2. Esta brecha pudiera estar explicada tanto por el error de ajuste en la ecuación del resultado primario como por los errores de medición en la serie de la deuda pública, en particular, la no disponibilidad de una fuente única para los datos en la década de los ochenta, adicional a la existencia de un régimen de cambio diferencial que pudo haber dificultado la valoración de la deuda externa. A continuación se presenta el análisis por décadas de la dinámica de la razón deuda/PIB11: Década 70s En los primeros años de los setenta dpib mostró un descenso para luego crecer a niveles relativamente importantes a partir del año 1975. Esta evolución se debió fundamentalmente al comportamiento de la deuda directa, debido a que las otras fuentes de variación de deuda siempre determinaron aumentos en dpib a lo largo de la década.. La deuda directa (∆ddirecta) que da cuenta de la gestión del gobierno contribuyó a caídas en dpib hasta el año 1975, para luego revertir su incidencia en favor de crecimientos a excepción del año 1979. En los primeros años el superávit primario contrarrestó el efecto de los intereses internos y externos hacia aumentos en la deuda, contribuyendo así al descenso de ésta. Este aporte del resultado primario fue reforzado tanto por la inflación12 como por el crecimiento de la economía real experimentados en esos años. Posteriormente, en particular en los años 1977 y 1978, el resultado primario se tornó deficitario, lo cual unido al crecimiento observado en los intereses, no pudo ser compensado por los efectos inflación y crecimiento del PIB. Esta El análisis por décadas que aquí se presenta se nutrió de las referencias y evaluación de la situación fiscal contenidas en Guerra (2005), Portillo (2004), García et al (2000) y Arvelo (1981). 12 Medida como la variación del deflactor del PIB. 26 11 evolución se asocia al importante incremento del gasto público a partir de 1974 relacionado en gran medida a la ejecución de ambiciosos programas de desarrollo incluidos en el V Plan de la Nación, lo cual se tradujo en la contratación de volúmenes crecientes de deuda fundamentalmente externa. Este hecho derivó en incrementos en los pagos de intereses debido tanto al elevado nivel de endeudamiento como al mayor uso de fuentes privadas de financiamiento, en un contexto de mejora en la calificación de riesgo dado el respaldo petrolero. En el año 1979 dpib mostró una fuerte desaceleración como consecuencia de la contribución de la deuda directa hacia la baja, dado que tanto la deuda indirecta como al ajuste por decisión de política determinaron incrementos de la deuda. En efecto, a diferencia de los años anteriores, el resultado de la gestión fiscal primaria fue superavitario debido, fundamentalmente, a las medidas tomadas por el gobierno entrante encaminadas a corregir los desequilibrios en las cuentas fiscales generados en años anteriores. Por su parte, la inflación y el crecimiento económico también determinaron disminuciones en la razón deuda/PIB. Década 80s En la década de los ochenta dpib experimentó un crecimiento paulatino a partir de 1982, observándose alzas significativas en los años 1986 y 1989. Esta evolución se debió fundamentalmente al aporte del ajuste por decisión de política en la variación total de la deuda, dado que la contribución de la deuda indirecta fue baja en la mayoría de los años considerados y la gestión del gobierno o deuda directa determinó caídas en dpib a excepción de los años 1986 y 1989. La contribución de la deuda directa hacia una disminución en dpib se debió a que el superávit primario y el efecto inflación más que compensaron el crecimiento de la deuda producto del 27 pago de intereses y la variación del tipo de cambio nominal, esta última registrándose a partir del año 1983 donde se dio fin a un período de 19 años de tipo de cambio fijo y libre convertibilidad de la moneda para pasar a un régimen de cambio diferenciales. Por su parte, el efecto PIB real determinó aumentos de dpib en los años 1980, 1982, 1983 y 1989 en virtud de las caídas registradas por la economía en esos años. No obstante, entre 1986 y 1988 el aporte de este efecto a la baja de la deuda fue importante debido al inicio en 1986 de un plan de expansión fiscal con el propósito de reactivar la economía. La contribución de ∆ddirecta al aumento de dpib en 1986, se debió fundamentalmente al efecto variación del tipo de cambio nominal en virtud de la devaluación de 93,3% del bolívar frente al dólar, lo cual no pudo ser contrarrestado por el crecimiento del PIB y el superávit primario. Por su parte, en el año 1989 el aporte de ∆ddirecta al aumento de la deuda se debió, principalmente, a la devaluación de 197,1% del tipo de cambio y al descenso de la economía real de 8,6%, hechos que no fueron compensados por el resultado primario superavitario y la fuerte inflación observada en el año. En efecto, en 1989 se adoptó un programa de medidas económicas con el fin de solventar la situación crítica que presentaba la economía, donde destacaban las elevadas salidas de capitales y el déficit en cuenta corriente dada la sobrevaluación del bolívar, así como la disminución de las reservas internacionales a niveles preocupantes. Entre las medidas que se adoptaron estaban el establecimiento de un tipo de cambio único y flotante, la suspensión del control de precios en la mayoría de los productos y subsidios, así como aumentos en las tasas de interés. Es importante enfatizar que el efecto variación tipo de cambio nominal afecta tanto al componente intereses y stock como al componente resultado primario en ∆ddirecta. En el caso del primero, una devaluación contribuye a un aumento de la deuda tanto por el mayor pago de intereses externos como por la revalorización del stock de la deuda en moneda extranjera. En el caso del segundo, una devaluación actúa en favor de una disminución de dpib en virtud de los ingresos que percibe el gobierno por exportaciones petroleras. De aquí, vale la pena 28 destacar que el efecto neto en los años donde se registraron incrementos importantes en el tipo de cambio nominal (1986 y 1989) fue positivo, es decir, en favor de un aumento de dpib. Esto se debe al efecto de la devaluación en la revalorización del saldo de la deuda externa. Década 90s En el año 1990 dpib registró un descenso de 20,5 puntos con respecto al año anterior, manteniéndose relativamente estable durante los primeros seis años de la década con un nivel promedio de 73,7%, mostrando posteriormente una fuerte caída para ubicarse en 31,0% del PIB en 1999. En el descenso de dpib en el año 1990 influyó tanto ∆ddirecta como ∆dindirecta. En efecto, ∆ddirecta determinó una reducción de la deuda inicial de 20,1 puntos del PIB para llegar a un stock parcial de 76,8%, mientras que la deuda indirecta experimentó una caída de 19,2 puntos del PIB. El comportamiento de la deuda indirecta se relaciona con la firma del acuerdo de refinanciamiento alcanzado en marzo de 1990 con los acreedores internacionales, en virtud de la eliminación de la figura de “prestatario” de las empresas del Estado, quedando solamente como emisores de bonos la República y el BCV. En este sentido, la deuda indirecta pasó a formar parte de la directa, lo cual podría estar evidenciado en la variación observada en el efecto decisión de política de 18,8 puntos del PIB. De aquí, el resultado neto entre los efectos deuda indirecta y decisión de política es una disminución de la deuda de 0,4 puntos, llegando así a un dpib final de 76,4%. El aporte hacia la baja de dpib por parte de la deuda directa en 1990 se debió a que la contribución hacia el alza de los efectos intereses y tipo de cambio fue contrarrestado por el superávit primario y los efectos inflación y variación del PIB real. En efecto, luego de las medidas económicas implementadas en 1989 la economía registró un crecimiento de 6,5% con una inflación de 41,8%, donde esta última aunque inferior al año anterior todavía seguía siendo elevada. El tipo de cambio nominal, por su parte, reveló una disminución en su tasa de 29 crecimiento (16,9%) luego del significativo aumento registrado el año anterior dada la adopción de la libre flotación. Para el resto de los años donde dpib se mantuvo relativamente estable (hasta 1995) tanto la inflación como el crecimiento de la economía real (a excepción de 1994) continuaron favoreciendo disminuciones en la deuda, no pudiendo contrarrestar los efectos intereses y tipo de cambio en los años 1993 y 1995. En el año 1994 se manifestó una crisis en el sistema bancario nacional, lo cual significó emisión de deuda (fundamentalmente interna) por parte del gobierno para atender la crisis. No obstante este hecho, ∆ddirecta contribuyó a una baja de dpib en virtud de la fuerte inflación registrada en el año como consecuencia de la misma crisis, inflación que más que compensó no sólo el aporte al aumento de la deuda del déficit financiero, sino también a la caída en el PIB real y a la revalorización del saldo de la deuda externa producto de la devaluación nominal de 60,9%. En efecto, como consecuencia de la crisis bancaria el BCV emitió dinero primario para los auxilios financieros, lo cual llevó a un aumento de los agregados monetarios que ocasionó presiones sobre las reservas internacionales, el tipo de cambio nominal y la inflación. Como una manera de contener las expectativas inflacionarias y detener las pérdidas de reservas internacionales fue establecido un control cambiario en julio de 1994. En la drástica reducción de la deuda observada a partir de 1996, la deuda directa fue determinante en los años 1996 y 1997, mientras que el ajuste por decisión de política propició los descensos experimentados en 1998 y 1999. En el año 1996 se implementó un nuevo programa de ajuste conocido como Agenda Venezuela, entre cuyas medidas se pueden mencionar el desmantelamiento del control de cambios, aumentos en el precio de la gasolina y en la tasa del impuesto al valor agregado, así como una contracción del gasto. Estas medidas implicaron un resultado financiero superavitario, una devaluación de 64,3% y un inflación de 115,5%, contrayéndose la economía 30 en 0,2%. De aquí, la contribución de ∆ddirecta a la caída de dpib en 1996 se explica en virtud de que tanto la elevada inflación como el superávit primario contrarrestaron a la revalorización de la deuda debido a la devaluación, al descenso del PIB real y al efecto por intereses. En el año 1997 se registró un descenso tanto en la inflación como en la tasa de devaluación, al tiempo que la economía real arrojó un crecimiento de 6,4%. Debido a que el crecimiento en los precios fue superior al experimentado por el tipo de cambio, la inflación junto al superávit primario y el aumento del PIB real determinaron el descenso de dpib en 1997. En los años 1998 y 1999 ∆ddirecta determinó crecimientos en la deuda de 0,4 y 0,3 puntos del PIB respectivamente. En el año 1998, tanto el resultado primario y financiero resultaron deficitarios en virtud de la fuerte caída de los precios del petróleo, al pasar éstos de US$/b 16,4 en 1997 a 10,6 en 1998. Esta situación de déficit junto con la devaluación experimentada en ese año, no pudieron ser contrarrestados por la inflación y el leve crecimiento del PIB real. Sin embargo, a pesar de la contribución de la deuda directa, dpib disminuyó con respecto al año anterior, motivado principalmente a la utilización de fuentes de financiamiento distintas al endeudamiento que permitió hacer frente al elevado déficit fiscal y a reducir el nivel de la deuda, lo cual se aprecia en el ajuste por decisión de política. En el año 1999 dpib disminuyó en apenas 0,2 puntos, explicado fundamentalmente, al igual que en el año anterior, por el ajuste por decisión de política. Período 2000-2005 En los años 2001-2003 dpib mostró un incremento de 19,0 puntos del PIB, para luego en 2004-2005 presentar una tendencia hacia la baja. El alza en 2001 y 20002 se debió al efecto de la deuda directa en contraposición al bajo efecto de la deuda indirecta y a un ajuste por decisión de política de poca cuantía y de signo negativo. Si bien en 2003 los efectos de la deuda directa e indirecta propiciaban una reducción de dpib, ésta fue más que compensada por el ajuste por decisión de política. Para el segundo subperíodo la disminución de dpib se explica 31 fundamentalmente por el efecto de la deuda directa en presencia de un ajuste por decisión de política creciente y de signo positivo. Cabe destacar que en el año 2001 comienza la expansión del gasto fiscal dirigida a estimular la actividad económica, lo cual se reflejó en el déficit primario que contribuyó al crecimiento de la deuda en ese año. Posteriormente, para 2002 las autoridades económicas instrumentaron un paquete de medidas dirigidas a mejorar la situación fiscal13 y en 2003 se aceleró el crecimiento del gasto como respuesta al contexto político económico imperante luego de los sucesos de paralización de la actividad productiva iniciados en diciembre de 2002. En el año 2002 el importante crecimiento de la deuda directa está asociado al efecto por variación del tipo de cambio nominal dada la devaluación de 83,7% generada en un esquema de flotación cambiaria adoptado en el mes de febrero de ese año, luego del abandono del sistema de bandas cambiarias vigente desde 1996. Asimismo, tuvo incidencia en la evolución de la deuda directa el efecto tasa de interés interna con un crecimiento progresivo entre 20012003, lo que da cuenta del costo del creciente endeudamiento interno observado a partir del año 2000. El efecto del PIB real por la fuerte contracción de la actividad económica y el registro de un déficit primario también contribuyeron a la expansión de la deuda directa en el año 2002. En 2004 y 2005 la reducción de dpib es debida a los significativos efectos inflación y pib real, éste último asociado a la importante recuperación económica, así como a la contribución creciente del superávit primario. En este lapso de reducciones significativas de dpib, el efecto por variación del tipo de cambio nominal y tasa de interés interna si bien positivos perdieron importancia relativa en línea con la vigencia desde 2003 del régimen de administración de divisas. 13 Conocido como “Propuesta para el Consenso”. 32 Por otra parte, vale la pena comentar que si bien en este segundo subperíodo el ajuste por decisión de política positivo ha sido más que compensado por la caída de la deuda directa, su crecimiento particularmente en el último año puede ser explicado por un sobreendeudamiento ocurrido en un contexto de altos precios petroleros y de una importante acumulación de activos del sector público. Una visión general De la evaluación de los resultados por décadas se desprende que el efecto asociado a la tasa de interés interna no es en promedio significativo, con excepción del último subperíodo y de los años 1994 y 1995 cuando dicho efecto adquiere mayor importancia en el crecimiento de la deuda directa. Por el contrario, a mediados de la década de los noventa la tasa de interés externa comienza a perder incidencia en la explicación de la variación de la deuda en parte debido a la amortización neta del saldo de deuda externa. En cuanto al efecto de la variación del tipo de cambio nominal, se observa que en la mayor parte del período analizado su incidencia neta (entre el efecto en el componente de intereses y stock y el efecto en el resultado primario estimado), favoreció incrementos en dpib. Esta evidencia se explica por la estructura de la deuda venezolana con predominancia del componente externo (70% promedio durante 1970-2005), por lo cual ante devaluaciones nominales se produce una revalorización del saldo, neutralizando el efecto favorable a una baja de la deuda a través del resultado primario. El aporte de la variación del PIB real es en promedio favorable a la caída de la deuda, ya que sólo en nueve años del lapso considerado se registraron contracciones de la actividad económica. No obstante, su contribución a la reducción de la deuda fue importante sólo entre los años 1986 y 1988, en virtud del programa de inversión pública en este período; entre 1990 y 1992, como efecto del plan económico de 1989; en 1997, un año después del programa de 1996; y, finalmente, en 2004 y 2005, por la fase ascendente del ciclo del producto. 33 Los resultados obtenidos muestran que la inflación constituyó la variable de más significación para la disminución de dpib en el período analizado. Los niveles alcanzados por esta variable determinaron tasas de interés reales negativas y apreciaciones reales del tipo de cambio, propiciando la caída que en promedio tuvo la deuda directa durante el período. De ejercicios realizados se desprende que aún con equilibrio primario en términos del PIB la deuda directa disminuye por el efecto inflación, con excepción de los años donde se registraron importantes devaluaciones del tipo de cambio nominal. Conjuntamente con el efecto inflación la contribución del resultado primario fue en promedio favorable a la reducción de la deuda. Para la simulación de la deuda venezolana resultó conveniente la consideración de la deuda indirecta como factor que explica la dinámica de la deuda total, en particular, durante parte de las décadas de los setenta y ochenta, cuando este endeudamiento adquirió relativa importancia. Asimismo, la consideración del ajuste por decisión de política permitió en parte cuantificar la tendencia presente en las finanzas públicas de no correspondencia entre la variación de la deuda directa con el resultado de la gestión financiera del gobierno central. 3.2 VULNERABILIDAD DE LA DEUDA La vulnerabilidad se define como el grado de exposición o de sensibilidad de la deuda pública ante cambios en las variables macroeconómicas relevantes, por lo cual es necesario relacionar las obligaciones públicas con sus determinantes macroeconómicos, a fin de determinar cuál de ellos influye más en las variaciones de la deuda14. Con el fin de medir la vulnerabilidad, se realizó un ejercicio de stress testing de la deuda pública/PIB, mediante el cual se introdujeron choques a las variables explicativas equivalentes a dos desviaciones típicas (2σ ) , lo que permitió simular distintas trayectorias de la deuda, las cuales fueron comparadas entre sí para Este ejercicio se enfoca en los aspectos macro-fiscales de la vulnerabilidad fiscal. Es decir, no considera los aspectos micro-estructurales que influyen sobre ella. Para obtener más detalle sobre ambas perspectivas se recomienda el documento: Ochoa E., Seijas L. y Zavarce H. (2002) “Consideraciones metodológicas para la evaluación de la sostenibilidad y vulnerabilidad fiscal”. Serie Documentos de Trabajo Banco Central de Venezuela No. 36. 14 34 determinar la variable de mayor incidencia en las variaciones de la deuda. Para realizar el ejercicio de stress testing se utilizó la ecuación 4 descrita en la sección 1, la cual contiene en sus componentes ∆ddirecta,, ∆dp y ∆dindirecta a las variables macroeconómicas que afectan la dinámica de dpib. En el caso de ∆ddirecta la simulación de los choques en el resultado primario se realizó a través del modelo econométrico estimado en la sección 2. Para este cálculo fueron considerados únicamente choques adversos, los cuales se miden como el promedio más/menos dos desviaciones típicas según sea el caso de cada variable a los efectos de producir un incremento de la deuda. Las variables que se utilizaron para desarrollar el ejercicio de vulnerabilidad fueron las siguientes: la tasa de inflación (medida como la variación del deflactor del PIB), la tasa de variación del tipo de cambio nominal, la tasa de variación de los precios de la cesta petrolera venezolana, la tasa de interés implícita de la deuda pública interna (i) y las variaciones de la tasa de interés implícita de la deuda pública externa (i*). El motivo por el cual se utilizaron variaciones de las variables en lugar de niveles está referido a la estacionariedad de las series. Es decir, dado que la condición de estacionariedad plantea que la media, la varianza y la covarianza sean constantes dentro de la muestra, tal condición era recomendable a los efectos de aplicar el criterio de choque seleccionado (el promedio más/menos dos desviaciones típicas de cada variable)15. Específicamente, se utilizó el criterio del promedio más dos desviaciones típicas en el caso del tipo de cambio y las tasas de interés. Por el contrario, se aplicó el criterio del promedio menos dos desviaciones típicas a la tasa de inflación y al precio del petróleo. El ejercicio se realizó para el período 1990-2005. A continuación se exponen las estadísticas descriptivas de las variables que fueron utilizadas en los choques: Para obtener información más detallada de la estacionariedad diríjase a: Enders W. (1995) “Applied Econometric Time Series”. 15 35 Tabla 6 Estadísticas descriptivas (período 1990-2005) Promedio Desv.Estandar (DE) Promedio + 1DE Promedio + 2DE Promedio - 1DE Promedio - 2DE i Variación i* Variación % Tipo de Cambio nominal 19.6% 7.0% 26.6% 33.6% 12.6% 5.5% 0.2 pp 0.5 pp 0.8 pp 1.3 pp -0.3 pp -0.9 pp 29.8% 25.4% 55.1% 80.5% 4.4% -20.9% Variación % Variación % Precio del petróleo Deflactor del PIB 6.2% 25.5% 31.7% 57.3% -19.3% -45.0% 37.4% 24.4% 61.8% 86.2% 13.0% -11.3% Las cifras sombreadas indican los valores que fueron considerados para realizar el ejercicio. Cada una de ellas fue aplicada por tres años consecutivos en cinco subperíodos, por ejemplo, se aplicó una devaluación de 80,5% en los años: 1990, 1991 y 1992; luego se aplicó a los años 1993, 1994 y 1995; posteriormente a los años 1996, 1997 y 1998; a los años 1999, 2000 y 2001 y, finalmente, en 2002, 2003 y 2004. Esto se hizo así para evaluar la sensibilidad de la deuda en distintos momentos del tiempo. Seguidamente, se exponen los gráficos que muestran los resultados una vez aplicados los choques16: (% PIB) Gráfico 3 Evolución de la deuda pública/ PIB ante un shock sobre la tasa de interés nominal interna 90 80 70 60 50 40 30 20 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 Escenario base 1996-1998 16 1990-1992 1999-2001 1993-1995 2002-2004 La metodología utilizada en el ejercicio de vulnerabilidad sigue a Rial y Vicente (2003). 36 Los gráficos 3, 4, 5, 6 y 7 muestran el impacto dinámico de los choques en las variables seleccionadas sobre la razón deuda/PIB. Los mismos ilustran que en todos los casos los choques determinan un aumento en dpib, el cual se mantiene en el tiempo. Esto se verifica inclusive en aquellas variables que tienen bajo impacto en la deuda, tales como las tasas de interés interna y externa (gráficos 3 y 4). (% PIB) 90 Gráfico 4 Evolución de la deuda pública/ PIB ante un shock sobre la tasa de interés nominal externa 80 70 60 50 40 30 20 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 Escenario base 1996-1998 1990-1992 1999-2001 1993-1995 2002-2004 Con respecto al efecto del tipo de cambio nominal, destaca que una devaluación de 80,5% por tres años seguidos elevaría en promedio el coeficiente deuda/PIB de los 15 años considerados (19902005) en 22,3 puntos porcentuales. Este resultado evidencia una vez más la preponderancia del efecto del tipo de cambio a incrementar la deuda a través del componente de intereses y stock, lo que contrarresta la incidencia contraria de esta variable en el resultado primario. 37 Gráfico 5 Evolución de la deuda pública/ PIB ante un shock sobre el tipo de cambio nominal (% PIB) 180 160 140 120 100 80 60 40 20 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 Escenario base 1996-1998 (% PIB) 90 1990-1992 1999-2001 1993-1995 2002-2004 Gráfico 6 Evolución de la deuda pública/ PIB ante un shock sobre el precio del petróleo 80 70 60 50 40 30 20 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 Escenario base 1996-1998 1990-1992 1999-2001 1993-1995 2002-2004 Por su parte, el aumento de la razón deuda/PIB causado por una variación negativa del nivel de precios de 11,3% por tres años consecutivos estaría ubicado entre 15,0 y 90,5 puntos porcentuales, lo que muestra la mayor incidencia relativa de la variación de los precios en la dinámica de la deuda. Asimismo, la magnitud y naturaleza del choque considerado da cuenta del elevado nivel y la variabilidad de la inflación registrada en Venezuela. 38 (% PIB) Gráfico 7 Evolución de la deuda pública/ PIB ante un shock sobre el deflactor del PIB 400 350 300 250 200 150 100 50 0 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 Escenario base 1996-1998 1990-1992 1999-2001 1993-1995 2002-2004 La vulnerabilidad de la deuda pública ante cambios en el entorno macroeconómico también puede medirse a través del indicador ε definido de la siguiente forma: ε =λ−µ =∆ DP DP −∆ PIB± 2σ PIBbase (5) Donde: λ=∆ ⎡ DP ⎤ DP = ⎢ ⎥ PIB± 2σ ⎣ PIB± 2σ ⎦ t +1,t + 4 ⎡ D ⎤ ⎢ PIB base ⎥ ⎣ ⎦t µ=∆ ⎡ DP ⎤ DP =⎢ ⎥ PIBbase ⎣ PIBbase ⎦ t +1,t + 4 ⎡ D ⎤ ⎢ PIB base ⎥ ⎣ ⎦t ⎡ DP ⎤ = promedio del saldo de la deuda pública total / PIB del período t+1,t+4 ⎢⎣ PIB ⎥⎦ t +1,t + 4 ⎡ D ⎤ ⎢ PIB ⎥ = saldo de la deuda pública total / PIB del período t ⎣ ⎦t Los subíndices hacen referencia al escenario base o al escenario en el cual se aplicó el choque de +/- dos desviaciones estándar de la variable macroeconómica seleccionada. El promedio de 39 la razón deuda/PIB incluye los tres años del choque más el cuarto año cuando las variables retornan a su valor observado, tanto en el escenario base como en los escenarios donde se aplican las 2σ . Así, el indicador ε estima el cambio en la razón deuda/ PIB post-choque una vez descontada la variación atribuida al escenario base. Seguidamente, se exponen los gráficos donde aparece el indicador de vulnerabilidad para los cinco períodos en los cuales se introduce el choque adverso. Gráfico 8 Coeficiente de Vulnerabilidad efecto tasa de interés interna (puntos del PIB) 5.0 4.0 Rango: 1,6 - 4,0 Impacto promedio: 2,3 4.0 3.0 2.6 2.0 1.6 1.7 1996-1999 1999-2002 1.8 1.0 0.0 1990-1993 1993-1996 2002-2005 En el gráfico 8 se observa que la ocurrencia de un choque adverso sobre la tasa de interés doméstica (que la ubique en 33,6% por tres años) determinaría un aumento entre 1,6 y 4,0 puntos del coeficiente deuda/PIB en los cuatro años siguientes al inicio del choque, una vez descontada la variación del escenario base. Este impacto reducido en la deuda también se manifiesta en el caso de la tasa de interés externa, la cual produciría un incremento de la razón deuda/PIB entre 0,9 y 2,3 puntos porcentuales. Cabe señalar, que la baja incidencia que tienen los movimientos de las tasas de interés 40 sobre las variaciones de la deuda pública está en línea con los resultados obtenidos en el análisis de la dinámica de la deuda simulada realizado en la sección 3.1. Gráfico 9 Coeficiente de Vulnerabilidad efecto tasa de interés externa (puntos del PIB) 4.0 Rango: 0,9 - 2,3 Impacto promedio: 1,6 3.0 2.2 2.3 2.0 1.4 1.2 0.9 1.0 0.0 1990-1993 1993-1996 1996-1999 1999-2002 2002-2005 En contraste, las variables que determinan mayores cambios en la deuda/PIB son el tipo de cambio nominal y la tasa de inflación, siendo esta última la variable a la cual la deuda pública venezolana presenta mayor sensibilidad (el impacto promedio en la deuda/PIB ante la ocurrencia de una deflación de 11,3% por tres años consecutivos es de 95,6 puntos, ver gráfico 12). Una explicación de la elevada influencia del tipo de cambio sobre la trayectoria de dpib radica en su efecto sobre la revalorización en el saldo de la deuda, el cual supera el efecto positivo que ejerce una eventual devaluación sobre el resultado fiscal primario. Este efecto, que Rial y Vicente (2003) definen como efecto hoja de balance, adquiere relevancia con la estructura de la deuda pública venezolana en favor de la deuda externa. En el caso del precio del petróleo, se verifica un impacto intermedio sobre la evolución de la deuda pública, ubicándose en el tercer puesto en términos de magnitud, después de la tasa de inflación y del tipo de cambio. En efecto, una reducción en el precio del petróleo de 45,0% 41 induciría un incremento de la deuda/PIB entre 2,0 y 6,0 puntos, según el momento en que se simula el choque. Gráfico 10 Coeficiente de Vulnerabilidad efecto tipo de cambio (puntos del PIB) 70.0 62.4 Rango: 11,8 - 62,4 Impacto promedio: 31,0 60.0 50.0 40.0 31.7 30.0 26.4 22.5 20.0 11.8 10.0 0.0 1990-1993 1993-1996 1996-1999 1999-2002 2002-2005 Gráfico 11 Coeficiente de Vulnerabilidad efecto precio del petróleo (puntos del PIB) 8.0 7.0 6.0 Rango: 2,0 - 6,0 Impacto promedio: 3,6 6.0 5.0 4.0 3.7 3.3 2.7 3.0 2.0 2.0 1.0 0.0 1990-1993 1993-1996 1996-1999 1999-2002 2002-2005 42 Gráfico 12 Coeficiente de Vulnerabilidad efecto tasa de inflación (puntos del PIB) 200.0 Rango: 38,0 - 162,2 Impacto promedio: 95,6 162.2 150.0 126.6 91.8 100.0 59.4 50.0 38.0 0.0 1990-1993 4 1993-1996 1996-1999 1999-2002 2002-2005 CONCLUSIONES Las fuentes de variación de la deuda pública para el período analizado (1970-2005) son los cambios de la deuda directa, la cual se vincula con la gestión financiera del gobierno, los cambios en la deuda indirecta, las decisiones del gobierno de endeudarse por razones que no se asocian al resultado de su gestión y los cambios en el saldo de la deuda por efecto cambiario. Para simular la dinámica de la deuda, el efecto de la gestión financiera del gobierno y el correspondiente a la revalorización del saldo por variación del tipo de cambio, se estimaron utilizando la ecuación del gap primario de Blanchard, la cual se divide en dos componentes: el resultado primario y el que contiene al pago de los intereses y a la variación en el saldo por efecto cambiario (componente intereses y stock). Cada uno de estos componentes se desagrega en función de las variables macroeconómicas relevantes en la dinámica de la deuda, a saber: tasas de interés nominales interna y externa, tasa de inflación, tipo de cambio nominal y PIB real. 43 No obstante, en virtud de que la desagregación del resultado primario en función de las variables macroeconómicas no se obtiene directamente de la ecuación de Blanchard, fue necesario estimarlo a través de un modelo econométrico donde se incluyeron otras variables de gran importancia para el caso venezolano como lo son el precio y el volumen de producción petrolera. Por su parte, los cambios en la deuda indirecta se estimaron como la variación nominal de esta deuda entre el producto, mientras que las decisiones autónomas de endeudamiento se calcularon como la suma del resultado financiero nominal y de la variación efectiva nominal de la deuda directa, ambos como proporción del PIB. De la evaluación de los resultados de la simulación de la deuda pública por décadas se desprende que el efecto asociado a la tasa interna y externa de interés sobre la dinámica de dpib no es en promedio significativo. En cuanto al efecto de la variación del tipo de cambio nominal, se observa que en la mayor parte del período analizado su contribución neta -entre la incidencia en el componente de intereses-stock y en el resultado primario estimado- condujo a incrementos en dpib. Esta evidencia se explica por la estructura de la deuda venezolana con predominio del componente externo (en promedio 70% durante 1970-2005). El aporte de la variación del PIB real es en promedio favorable a la caída de la deuda, aunque en magnitudes relativamente pequeñas. Por su parte, la inflación constituyó la variable de más significación en apoyo a la disminución de dpib, mediante tasas de interés reales negativas y apreciaciones reales del tipo de cambio. Conjuntamente con el efecto inflación, la contribución del resultado primario fue en promedio favorable a la reducción de la deuda. El efecto de la variación de la deuda indirecta fue importante en las décadas de los setenta y ochenta, perdiendo relevancia al inicio de la década de los noventa. Por otra parte, el ajuste por decisión de política permitió cuantificar la tendencia observada en las finanzas públicas de decisiones autónomas de endeudamiento distintas a las que se desprenden de la gestión financiera del gobierno central. 44 Una vez realizada la simulación y el análisis de la dinámica de la deuda pública, se desarrolló el ejercicio de vulnerabilidad, el cual confirmó los resultados obtenidos en la primera parte del documento. De acuerdo al indicador de vulnerabilidad ε se verifica que, por orden de magnitud, las variables a las cuales la razón deuda/PIB presenta mayor sensibilidad son: la tasa de inflación, el tipo de cambio nominal y el precio del petróleo. En efecto, una variación negativa de 11,3% en el nivel de precios por tres años consecutivos produciría un incremento de 95,6 puntos en la razón deuda/ PIB promedio de los cuatro años siguientes al inicio del choque. Por su parte, el incremento promedio de la razón deuda/PIB ante la ocurrencia de una devaluación nominal de 80,5% por tres años seguidos es de 31,0 puntos. Esto se vincula al denominado efecto hoja de balance, el cual supera el efecto positivo que ejerce una eventual devaluación del tipo de cambio sobre el resultado fiscal primario. Con respecto al precio del petróleo, se verificó que su reducción en 45,0% induciría un incremento de la deuda/PIB entre 2,0 y 6,0 puntos, según el momento en que se simula el choque. Dado que la tasa de inflación resultó ser el factor cuyo aporte fue más determinante en la disminución de la razón deuda/PIB, resulta pertinente mencionar que si la tasa de inflación continúa desacelerándose, adquiere relevancia la gestión fiscal estructural como herramienta para estabilizar la deuda pública. En efecto, de los resultados obtenidos se desprende que al simular la deuda pública considerando una trayectoria de inflación nula, se pone de manifiesto un crecimiento explosivo de la deuda por insuficiencia del resultado fiscal primario y del crecimiento económico. REFERENCIAS BIBLIOGRÁFICAS − Arvelo, J. (1981) “El endeudamiento público externo y sus implicaciones en el desarrollo económico venezolano”, Tesis de grado UCAB. 45 − BCV (2005) “Evolución de la deuda pública externa venezolana 1974-2002”, Vicepresidencia de Operaciones Internacionales, Gerencia de Obligaciones Internacionales. − Blanchard, O. (1990) “Suggestions for a new set of fiscal indicators”, FMI. − Borchardt M., Rial I., Sarmiento A. (1998) “Sostenibilidad de la política fiscal en Uruguay”. − Burda M., Wyplosz C. (2001) “Macroeconomics. A European Text”. Third Edition. Oxford University Press. − Enders, W. (1996) “Applied Econometric Time Series”. Wiley Series in Probability and Statistics. − García, G., Rodríguez, R. y Villasmil (2000) “Ajuste y sostenibilidad fiscal de largo plazo: el caso de Venezuela". − Guerra, J. (2005) “El endeudamiento público en Venezuela”, mimeo. − Hernández, M. y Mencía, I. (2002) “Evolución de la deuda pública en Venezuela”, mimeo. − Portillo, S. (2004) “Guía rápida de la política económica en Venezuela: 1974-2003”, mimeo. − Rial, I. y Vicente, L. (2003) “Sostenibilidad y vulnerabilidad de la deuda pública uruguaya: 1988-2015”. − Seijas L., Dorta M., De Sousa H. (2004) “Un modelo macroeconométrico del análisis del sector fiscal para Venezuela”. Serie Documentos de Trabajo N° 65. BCV. − Wooldridge J. ((2001) “Introducción a la econometría. Un enfoque moderno”. 46