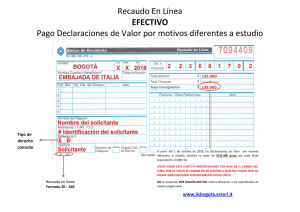

Propuesta metodológica para aumentar el recaudo tributario en el

Anuncio