resumen de obligaciones de sujetos pasivos especiales

Anuncio

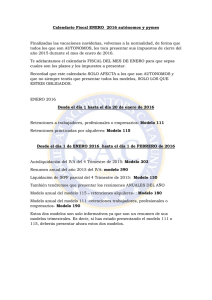

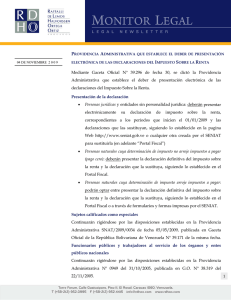

Av. Santa Ana con Calle Coromoto Edificio San Michelle. Piso 1 Of. 02 Urb. Bello Campo – Chacao. Tef.: 0212 4151765 / Fax: 0212 575 18 93 Móvil: 0414 338 58 76 / 0412 608 00 48 E-mail: [email protected] DEBERES Y OBLIGACIONES DE LOS CONTRIBUYENTES AL SER NOMBRADOS SUJETOS PASIVOS ESPECIALES Los constantes cambios en la normativa tributaria, especialmente en las leyes, decretos, providencias, resoluciones y cualquier otro tipo de instrumento jurídico, así como también de las últimas modificaciones realizadas en esta materia, son de gran importancia para estar actualizados y evitar sanciones, ajustes y reparos y cierres de establecimiento, entre otros, en caso de una Fiscalización, Verificación o cualquier tipo de acción por parte de la Administración Tributaria en el futuro. Es por ello, que a continuación les mostraremos una recopilación de los Deberes u Obligaciones de los Sujetos Pasivos Especiales, lo cual consideramos relevante debido a su más reciente condición de Contribuyente Especial. En relación a lo anterior, se entiende por Contribuyente a todas aquellas Personas Naturales o Jurídicas que conforme a la Ley, están obligadas a contribuir con el pago de los tributos y otras obligaciones previstas en dichas normas, ahora bien, debido a esto la Administración Tributaria, con la intención de propiciar una atención mas especializada y de llevar un mejor control en la recaudación de los tributos, ha clasificado o estratificado a una gran cantidad de estos sujetos en función de sus ingresos, sector y actividad económica, en la categoría de “Sujetos Pasivos Especiales”. Es importante hacer mención que para ser calificado como Sujeto Pasivo Especial debe existir notificación escrita por parte de la Gerencia Regional de Tributos Internos del SENIAT de la jurisdicción donde esté ubicado el contribuyente y a partir de esa fecha indicada en la Providencia, deberán cumplir con sus Deberes Formales y con el pago de tributos en la forma y lugar que la Administración Tributaria determine, de no ser así, aunque tenga los niveles de ingresos indicados en la normativa, no será considerado como “Especial”. Los criterios legales vigentes para la calificación como Sujetos Pasivos Especiales son los siguientes: División de Contribuyentes Especiales de La Gerencia Regional de Tributos Internos (Sede Los Ruices) • • Las Personas Naturales que hubieran obtenido Ingresos Brutos iguales o superiores a 7.500 Unidades Tributarias o su equivalente en Bolívares, dentro del ejercicio inmediato anterior, según su Declaración Definitiva de Rentas o 625 Unidades Tributarias o su equivalente en Bolívares, dentro de cualquiera de las últimas seis (6) declaraciones mensuales de IVA. Igual monto aplica cuando se trate de Enriquecimientos obtenidos bajo relación de dependencia (Sueldos y Salarios) iguales o superiores a 7.500 Unidades Tributarias o su equivalente en Bolívares. Las Personas Jurídicas que hayan obtenido Ingresos Brutos superiores o iguales a 30.000 unidades Tributarias o su equivalente en Bolívares, dentro del ejercicio inmediato anterior, según su declaración Definitiva de Rentas o 2.500 unidades Tributarias o su equivalente en Bolívares, dentro de cualquiera de las últimas seis (6) declaraciones mensuales de IVA. Gerencia Regional de Tributos Internos de Contribuyentes Especiales (Sede Plaza Venezuela) • • Las Personas Naturales que hubieran obtenido Ingresos Brutos iguales o superiores a 15.000 Unidades Tributarias o su equivalente en Bolívares, dentro del ejercicio inmediato anterior, según su Declaración Definitiva de Rentas o 1.250 Unidades Tributarias o su equivalente en Bolívares, dentro de cualquiera de las últimas seis (6) declaraciones mensuales de IVA. Igual monto aplica cuando se trate de Enriquecimientos obtenidos bajo relación de dependencia (Sueldos y Salarios) iguales o superiores a 15.000 Unidades Tributarias o su equivalente en Bolívares. Las Personas Jurídicas que hayan obtenido Ingresos Brutos superiores o iguales a 120.000 unidades Tributarias o su equivalente en Bolívares, dentro del ejercicio inmediato anterior, según su declaración Definitiva de Rentas o 10.000 unidades Tributarias o su equivalente en Bolívares, dentro de cualquiera de las últimas seis (6) declaraciones mensuales de IVA. DEBERES FORMALES DE LOS SUJETOS PASIVOS ESPECIALES Los Sujetos Pasivos Especiales de conformidad con la normativa vigente se encuentran obligados a cumplir con los siguientes Deberes Formales: 1. Presentar sus Declaraciones y efectuar los pagos a que haya lugar por concepto de tributos, multas, intereses y demás accesorios, exclusivamente en el lugar indicado en la respectiva notificación. (Artículo 5 Providencia Administrativa Nº 0685), además deberán presentar sus escritos, recursos, notificaciones y cualquier trámite propio de su condición de Sujeto Pasivo, en la dirección señalada en la respectiva notificación (Art. 7 Providencia Administrativa Nº 0685) 2. Cumplir con las Fechas de sus Obligaciones Fiscales, según lo establecido en la Providencia Administrativa sobre el Calendario de Sujetos Pasivos Especiales y Agentes de Retención para aquellas obligaciones que deban cumplirse para el año 2011. (Providencia Administrativa Nº 0093) 3. Presentar las Declaraciones Definitivas, Estimadas y/o Sustitutivas relacionadas al Impuesto Sobre La Renta (en lo adelante ISLR) y las Retenciones de ISLR, de conformidad con los plazos establecidos en el Calendario de Sujetos Pasivos Especiales emitido anualmente por la Administración Tributaria. Las mismas deberán ser presentadas por medios electrónicos en la Página Web del Portal de SENIAT, de conformidad con las Providencias Administrativas Nº 0034 y Nº 0095 respectivamente. Para el efectivo enteramiento de dichas retenciones, el Contribuyente deberá utilizar como mecanismo de presentación un Archivo en Formato XML, siguiendo los parámetros dispuestos en el Instructivo elaborado por la Administración Tributaria (SENIAT) en su Portal Web, a través del siguiente link: http://www.seniat.gob.ve/portal/page/portal/MANEJADOR_CONTENIDO_S ENIAT/05MENU_HORIZONTAL/5.1ASISTENCIA_CONTRIBUYENTE/5.1.2 ORIENTACION_GENERA/5.1.2.1TRAMITES_ELECTRONI/5.1.2.1.1RETE NCIONES_ISLR/5.1.2.1.1DECLARACION_MENSUA/5.1.2.1.1_DMT_03XM L_A_EXCEL.pdf Es importante mencionar que todas y cada una de las Retenciones de Impuesto Sobre la Renta que efectúen los Contribuyentes Especiales deberán cumplir con los lineamientos previstos en el Reglamento Parcial en Materia de Retenciones de ISLR. (Decreto 1808) 4. Presentar las Declaraciones relacionadas con el Impuesto al Valor Agregado (en lo adelante IVA) y las Retenciones de IVA, dentro de los plazos establecidos en el Calendario de Sujetos Pasivos Especiales que emite anualmente la Administración Tributaria. Las mismas deberán ser presentadas por medios electrónicos en la Página Web del Portal del SENIAT, de conformidad con las Providencias Administrativas Nº 0685 y Nº 0056 respectivamente. En relación a las retenciones de Impuesto al Valor Agregado, las mismas deben ser presentadas aproximadamente dentro de los tres (3) días hábiles siguientes a cada quincena (01 al 15 y 16 al 31) en un Archivo en Formato TXT, siguiendo los procedimientos establecidos en el Instructivo emitido por Administración Tributaria en su Portal Web a través del siguiente link: http://www.seniat.gob.ve/portal/page/portal/MANEJADOR_CONTENIDO_S ENIAT/05MENU_HORIZONTAL/5.1ASISTENCIA_CONTRIBUYENTE/5.1.2 ORIENTACION_GENERA/5.1.2.1TRAMITES_ELECTRONI/IVA_07_Guia_F acil_Archivo_TXT.pdf Asimismo, la empresa una vez notificada como Sujeto Pasivo Especial deberá adaptar los procedimientos contables y administrativos a su nueva condición, para lo cual se recomienda lo siguiente: Agregar al Sistema de Contabilidad existente en la empresa, un modulo para la generación del Archivo TXT o en su defecto utilizar un Archivo Formato Excel y seguir las instrucciones del instructivo antes mencionado. Agregar a su Código Contable (Catalogo de Cuentas) las partidas relacionadas con su nueva obligación como Agente de Retención de Impuesto al Valor Agregado (IVA): Retenciones de IVA por pagar (Cuenta de Pasivo) y Retenciones de IVA Prepagadas (Cuenta de Activo) Llevar auxiliares de Cuentas por pagar a fin de lograr un control efectivo de las operaciones con Proveedores al momento de efectuar y enterar la Retención de IVA. Es de vital importancia mencionar que los mismos deben conciliarse con los mayores analíticos de las cuentas involucradas. Emisión de Comprobantes de Retención de IVA, a través del sistema, con los requisitos previstos en el Artículo 18 de la Providencia Administrativa Nº 0056, siguiendo un correlativo consecutivo y único. Adaptar los Libros Especiales de Compra y Venta de conformidad con el Artículo 19 de la Providencia Administrativa Nº 0056, anexándole las columnas correspondientes, a saber entre otras, retenciones a terceros, retenciones de clientes, Nº comprobante de retención y Fecha de Emisión del Comprobante. Planificar de fechas de corte para el registro y pago de facturas que puedan afectar el enteramiento de dichas retenciones, se recomienda cerrar pagos uno o dos días antes de finalizar cada quincena. Evitar en la medida de lo posible que Empleados, Gerentes, Directores, Accionistas, entre otros; en el caso de efectuar erogaciones a nombre de la empresa, lo hagan mediante tarjetas de Crédito o Débito “personales”, con excepción de que dichos gastos sean menores al equivalentes en bolívares de veinte Unidades Tributarias (20 UT) (actualmente Bs. 1.520). Se recomienda para el personal directivo, el uso de tarjetas corporativas en dichos casos. (Artículo 3 Nº 5 Providencia Administrativa Nº 0056). Evitar que empleados paguen facturas a nombre de la empresa, a menos que se trate de viáticos por viaje o gastos reembolsables menores al equivalentes en bolívares de veinte Unidades Tributarias (20 UT) (Bs. 1.520). Migrar a un Sistema de Facturación acorde a las operaciones de la empresa. Emitir las Notas de Crédito o Débito por Devoluciones o Descuentos dentro del mismo período de imposición quincenal, en caso de que sea posible. Exigir a sus Proveedores facturas que cumplan con los requisitos que señala la Providencia 0257, la cual establece las Normas Generales para la emisión de Facturas y Otros Documentos. Mantener un adecuado manejo y control del Maestro de Proveedores y Clientes, integrando a su base de datos, los datos fiscales del cliente, tales como, Razón Social o Nombre, Nº de RIF, Dirección Fiscal, Condición Fiscal según el Portal del SENIAT, porcentajes de retención, entre otros. 5. Presentar la Retenciones de Impuesto Sobre La Renta por concepto de Ganancias Fortuitas o enajenación de acciones de conformidad con los plazos previstos en el Decreto 1.808 en materia de Retenciones. 6. Interponer Recursos, realizar trámites, notificación de pérdida o traslado y solicitudes de revocación de calificación, en el lugar indicado en la respectiva notificación. 7. En relación a los Sujetos Pasivos Especiales dedicados a las actividades primarias, industriales, comercialización de Hidrocarburos y operaciones conexas, los mismos se encuentran obligados a presentar declaraciones de Impuesto Sobre La Renta y sus respectivos pagos, en las Oficinas de Tesorería Nacional ubicadas en el Banco Central de Venezuela, dentro de los plazos establecidos en las Leyes y reglamentos. Asimismo, deben enviar copia de dichas manifestaciones a la Gerencia Regional de Tributos Internos de la Región Capital, dentro de los dos (2) días hábiles siguientes a la fecha de cumplimiento. 8. Los Sujetos Pasivos Especiales que en virtud de la transición de los convenios Operativos a empresas mixtas hayan asumido operaciones primarias, industriales, comercialización de Hidrocarburos y operaciones conexas, deberán presentar una declaración informativa de los ingresos, costos, deducciones y enriquecimiento neto y la proporción del Impuesto Sobre La Renta pagado, correspondiente a dicho período de transición. 9. Los Sujetos Pasivos Especiales y los Contribuyentes que reciban “Certificaciones de Débito Fiscal Exonerado”, deberán presentar las declaraciones de Impuesto al Valor Agregado correspondientes a los períodos que inicien con posterioridad al 31 de Mayo del año 2.005, así como las declaraciones que las sustituyan, únicamente a través del Portal (Providencia Administrativa Nº 0082). En vista de las nuevas obligaciones que se adquieren al ser catalogados como Sujetos Pasivos Especiales, se recomienda la creación de un departamento que se encargue de todo lo relacionado con la materia impositiva, los cuales se encargaran del cumplimiento de los deberes antes mencionados. De igual manera, surge la necesidad de establecer directrices a los departamentos de Contabilidad y Tesorería, de modo tal que se maneje de forma ordenada el registro de los proveedores y clientes en el sistema contable y administrativo, tales como: • Registrar los datos Fiscales de proveedores y Clientes (Maestro de Clientes y Proveedores), • Incluir los Porcentajes de IVA e ISLR a retener y • Verificación de todos los proveedores y clientes en el Portal del SENIAT, entre otras. Los contribuyentes catalogados como especiales deberán cancelar los tributos mediante cheque de Gerencia en las Oficinas Receptoras de Fondos Nacionales fijadas por el SENIAT a través de la Providencia Administrativa en la que se les notifico y de acuerdo a las condiciones allí establecidas. FACTURACIÓN DE LOS SUJETOS PASIVOS ESPECIALES De conformidad con las normas que rigen la emisión de facturas, órdenes de entrega o guías de despacho, notas de débito y notas de crédito, el Artículo 2 de la Providencia Nº 0257, establece lo siguiente: “…El régimen previsto en esta providencia será aplicable a: 1. Las personas jurídicas y las entidades económicas sin personalidad jurídica…” (Omissis)… En concordancia con lo anterior, el Artículo 6 establece los medios de emisión que se encuentran obligados a utilizar los contribuyentes en general para el desarrollo de sus actividades, los cuales son: • • • Formatos elaborados por Imprentas Autorizadas por el SENIAT. Formas Libres Elaboradas por Imprentas Autorizadas por el SENIAT, las cuales en ningún caso podrán emitirse de forma manual. Maquinas Fiscales. Adicionalmente, es importante mencionar que los Sujetos Pasivos Especiales se encuentran en libertad de adoptar cualquiera de los dos primeros medios antes nombrados, ya que para emitir documentos a través de Maquinas Fiscales deben concurrir las circunstancias previstas en el Artículo 8 de la mencionada providencia. Asimismo, de acuerdo con el medio de emisión que adopte el contribuyente, este deberá cumplir una cantidad específica de requisitos, los cuales son: 1) Facturas emitidas sobre Formatos o Formas Libres: Los Contribuyentes Ordinarios que opten por este medio de emisión de documentos, deberán cumplir con los requisitos establecidos en el Artículo 13 de la Providencia Nº 0257. 2) Facturas emitidas a través de Maquinas Fiscales: Los Contribuyentes Ordinarios que opten por este medio de emisión de documentos, deberán cumplir con los requisitos establecidos en el Artículo 14 de la Providencia Nº 0257. BASES LEGALES QUE SUSTENTAN LAS OBLIGACIONES DE LOS SUJETOS PASIVOS ESPECIALES: • Ley de Impuesto al Valor Agregado, publicada en Gaceta Oficial Nº 38.632, de fecha 26 de Febrero del 2.007. • Reglamento de la Ley de Impuesto al Valor Agregado, publicado en la Gaceta Oficial Nº 5.363, de fecha 12 de Julio del año 1.999. • Ley de Impuesto Sobre La Renta, publicada en la Gaceta Oficial Nº 38.628, de fecha 16 de febrero del año 2.007. • Decreto 1.808 de Retenciones de Impuesto Sobre La Renta, Gaceta Oficial Nº 36.203, de fecha 12 de Mayo del año 1.997. • Providencia Administrativa Nº 0685 sobre los Sujetos Pasivos Especiales, publicada en Gaceta Oficial Nº 38.622, de fecha 08 de Febrero del 2.006. • Providencia Administrativa Nº 0056, publicada en la Gaceta Oficial Nº 38.136, de fecha 28 de Febrero del año 2.005, mediante la cual se designan Agentes de Retención del Impuesto al Valor agregado. • Providencia Administrativa Nº 0082, publicada en la Gaceta Oficial Nº 38.423, de fecha 25 de Abril del 2.005, contentiva de la Reforma Parcial de la Providencia Nº 0503 del 20 de Junio del 2.006, por la cual se dispone que los Sujetos Pasivos calificados como especiales por el Servicio Nacional Integrado de Administración Aduanera y Tributaria (SENIAT) y los contribuyentes que reciban "Certificaciones de Débito Fiscal Exonerado", deberán presentar las declaraciones del IVA correspondientes a los períodos que se inicien con posterioridad al 31/05/2006 y las que la sustituyan, únicamente a través del Portal http://www.seniat.gov.ve. • Providencia Administrativa Nº 0299, publicada en Gaceta Oficial Nº 39.079, de fecha 12 de Diciembre del año 2.008; mediante la cual se regula la presentación de la relación anual de retenciones de Impuesto Sobre La Renta. • Providencia Administrativa Nº 00300, publicada en Gaceta Oficial Nº 39.083, de fecha 18 de Diciembre del año 2.008; mediante la cual se regula el cumplimiento de los deberes de información y enteramiento del Impuesto Sobre la Renta, retenido por los sujetos pasivos especiales. • Providencia Administrativa Nº 0034, publicada en la Gaceta Oficial Nº 39.171, de fecha 05 de Mayo del 2.009, por la cual se establece la obligación de declarar por Internet a los Sujetos Pasivos Especiales. • Providencia Administrativa Nº 0257, publicada en Gaceta Oficial Nº 38.997, de fecha 19 de Agosto del año 2.008, contentiva de las Normas Generales de Emisión de Facturas y otros Documentos. Atentamente, Eric Pérez CONAFI – Contadores Públicos & Asesores Fiscales