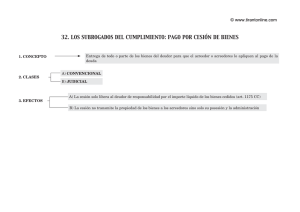

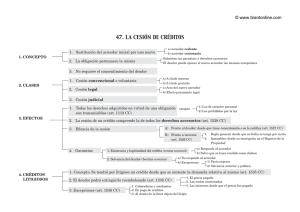

análisis jurídico del contrato de cesión de cartera de clientes y sus

Anuncio