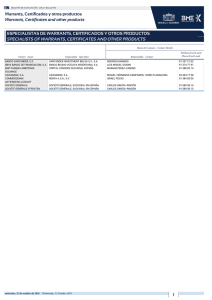

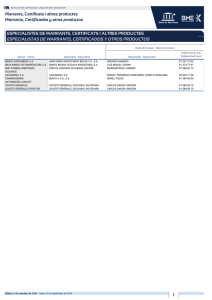

caixa d`estalvis i pensions

Anuncio