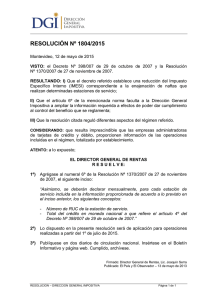

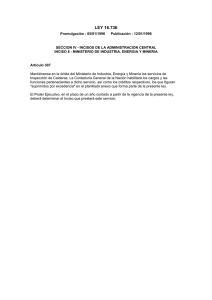

Historia de la Ley N° 18.489

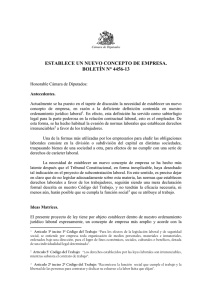

Anuncio