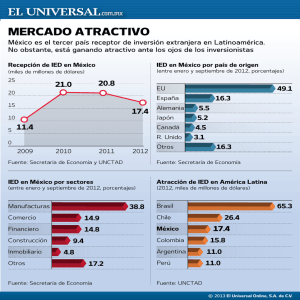

Informe sobre las inversiones en el mundo

Anuncio