Versión PDF - Boletín Fiscal

Anuncio

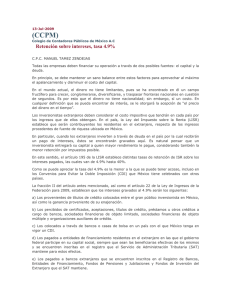

EY TAX Flash Primera Resolución de Modificaciones a la Resolución Miscelánea Fiscal 2014. Comentarios aplicables al sistema financiero. El pasado 13 de marzo se publicó en el Diario Oficial de la Federación (DOF) la Primera Resolución de Modificaciones a la Resolución Miscelánea Fiscal para 2014 (PRMRM). En otro EY Tax Flash, se comentaron diversos aspectos generales de dicha primera resolución. A continuación comentamos los aspectos más relevantes aplicables para este sector. Código Fiscal de la Federación. Opción para las instituciones de crédito, seguros y casas de bolsa de no presentar la declaración informativa de fiduciarias e información de fideicomisos que generan ingresos. Se incluye la referencia al último párrafo de la fracción VIII del artículo 32-B del Código Fiscal de la Federación (CFF), el cual señala que el Servicio de Administración Tributaria (SAT), a través de reglas de carácter general, podrá disminuir la información que deban presentar los sujetos obligados respecto a fideicomisos que generen ingresos, en los que participen como fiduciarias o podrá liberarse de su presentación a determinados tipos de ellos. Anteriormente no existía una referencia a este último párrafo, por lo cual, habrá que esperar la emisión de las reglas para conocer los requisitos para no presentar esta declaración. Personas relevadas de presentar aviso de disminución de obligaciones del IDE. Se modifica el nombre del aviso para disminuir obligaciones. Originalmente se denominó “aviso de disminución de obligaciones” para quedar ahora como “aviso de actualización de actividades económicas y obligaciones”. Información que deberán proporcionar las afianzadoras. Mediante la modificación de esta regla, se establece que las instituciones de fianzas deberán proporcionar al SAT, dentro de los primeros 15 días del mes de febrero de 2014, un reporte inicial con los nombres y domicilios de los apoderados designados en cada una de las regiones competencia de las Salas Regionales del Tribunal Federal de Justicia Fiscal y Administrativa, para recibir requerimientos de pago de pólizas de fianza. Llama la atención que la publicación de esta modificación se realice con posterioridad al cumplimiento del plazo para presentar esta información. Impuesto Sobre la Renta. Concepto de títulos valor que se colocan entre el gran público inversionista. Se establece que no se consideran acciones o títulos colocados entre el gran público inversionista, las acciones o títulos adquiridos por quienes al momento de su inscripción en el Registro Nacional de Valores ya eran accionistas o socios de la emisora de que se trate, respecto de dichas acciones, con independencia de que con posterioridad a su adquisición hayan sido transmitidos por herencia, legado o donación. En contraste, se aclara que en aquellos casos en que las acciones o títulos hubiesen sido adquiridos como consecuencia de cualquier plan de acciones, cuyas acciones coticen en bolsa de valores concesionadas, estas sí se considerarán como colocados entre el gran público inversionista. Esta regla aclara que para socios fundadores les aplique en enajenación de acciones el régimen general de Ley, es decir el pago del 35% sobre las ganancias obtenidas, sin embargo, resulta afortunado que se permita aplicar el régimen de gravamen del 10% a las ganancias derivadas de los planes de acciones. Requisitos de los fideicomisos accionarios. Cuando la fiduciaria que administre el patrimonio de los fideicomisos accionarios, genere pérdida cambiaria derivada de las coberturas contratadas en operaciones financieras derivadas, podrá disminuir dicha pérdida únicamente contra el monto de la ganancia que en su caso obtenga la fiduciaria en el mes inmediato posterior en que se registró una ganancia. Anteriormente, se tenía la regla que permitía disminuir las pérdidas cambiarias contra utilidades generadas en el mes inmediato anterior. Factor de acumulación por depósitos o inversiones en el extranjero. Se dispone que el factor de acumulación aplicable para personas físicas residentes en México, para poder determinar el ingreso acumulable por intereses y ganancia cambiaria proveniente de inversiones efectuadas en instituciones residentes en el extranjero que componen el sistema financiero será de 0.0310 al inicio del ejercicio de 2013, conforme a la opción que señala el artículo 221 del Reglamento de la Ley del Impuesto sobre la Renta (RLISR). Constancia de retención por intereses. Esta nueva regla dice que para los efectos del artículo 135, primer párrafo de la Ley del Impuesto sobre la Renta (LISR) , cuando la autoridad fiscal realice el pago de intereses a cargo del fisco por devoluciones extemporáneas de acuerdo con lo establecido en el artículo 22-A del CFF a personas físicas a las que se les tenga que retener el impuesto correspondiente, la resolución que emita la autoridad al contribuyente por la que se autorice la devolución de cantidades a su favor, se podrá considerar como constancia de retención. Intereses exentos del ISR, percibidos por sociedades cooperativas de ahorro y préstamo. La regla que se adiciona, establece que las instituciones que componen el sistema financiero no efectuarán la retención del ISR por los intereses que paguen a las sociedades cooperativas de ahorro y préstamo, siempre que cumplan con requisitos para operar como tales. No obstante, se efectuará retención por aquéllos intereses que deriven de pasivos que no sean a cargo de estas, así como cuando actúen por cuenta de terceros. Presentación del retenedor residente en México de la declaración de pagos al extranjero. Se corrige la referencia al artículo 160 de la LISR (enajenación de inmuebles), para dejar la referencia al artículo 166 (intereses) del mismo ordenamiento. De igual manera, se corrige la referencia al artículo 28 de la LISR (viáticos y gastos de viaje), por el artículo 27 (requisitos de las deducciones autorizadas) de la misma Ley. Deducción de los excedentes de las reservas preventivas globales por parte de las instituciones de crédito. Mediante la modificación de esta regla, se aclara que para la determinación del ingreso acumulable, la comparación de saldos de reservas preventivas globales se realizará en el ejercicio fiscal de 2014, respecto de los saldos de reservas preventivas globales que tuvieron las instituciones de crédito al 31 de diciembre de 2013 y al 31 de diciembre de 2012, determinados en los mismos términos que para tales efectos establecía en el artículo 53 de la Ley vigente hasta el 31 de diciembre de 2013. Impuesto al Valor Agregado. Cálculo de intereses para las entidades financieras que no están comprendidas en el sistema financiero definido en la LISR. A través de esta nueva regla, se aclara que las sociedades cooperativas de ahorro y préstamo, las sociedades financieras comunitarias y organismos de integración financiera rural y los organismos descentralizados de la Administración Pública Federal y fideicomisos de fomento económico del Gobierno Federal, podrán optar por considerar como valor para los efectos del cálculo del IVA, el valor real de los intereses devengados, en créditos otorgados a través de contratos de apertura de crédito o cuenta corriente en los que el acreditado o cuentacorrentista pueda disponer del crédito mediante el uso de tarjetas expedidas por el acreedor; y de operaciones de arrendamiento financiero. Contactos: Oscar Ortíz [email protected] Eduardo Michán [email protected] Daniel Salas [email protected] Angélica Rojas [email protected] Josefina Austria [email protected] Martha Romero [email protected] EY Aseguramiento | Asesoría | Fiscal | Transacciones Acerca de los Servicios Fiscales de EY Su negocio sólo alcanzará su verdadero potencial si lo construye sobre sólidos cimientos y lo acrecienta de manera sostenible. En EY creemos que cumplir con sus obligaciones fiscales de manera responsable y proactiva puede marcar una diferencia fundamental. Por lo tanto, nuestros 25,000 talentosos profesionales de impuestos, en más de 135 países, le ofrecen conocimiento técnico, experiencia en negocios, metodologías congruentes y un firme compromiso de brindar un servicio de calidad, en el lugar del mundo dondequiera usted se encuentre y sin importar el servicio fiscal que necesite. Así es como EY marca la diferencia. Para mayor información visite www.ey.com/mx © 2014 Mancera, S.C. Integrante de EY Global Derechos reservados EY se refiere a la organización global de firmas miembro conocida como EY Global Limited, en la que cada una de ellas actúa como una entidad legal separada. EY Global Limited no provee servicios a clientes. Este boletín ha sido preparado cuidadosamente por los profesionales de EY, contiene comentarios de carácter general sobre la aplicación de las normas fiscales, sin que en ningún momento, deba considerarse como asesoría profesional sobre el caso concreto. Por tal motivo, no se recomienda tomar medidas basadas en dicha información sin que exista la debida asesoría profesional previa. Asímismo, aunque procuramos brindarle información veráz y oportuna, no garantizamos que la contenida en este documento sea vigente y correcta al momento que se reciba o consulte, o que continuará siendo válida en el futuro; por lo que EY no se responsabiliza de eventuales errores o inexactitudes que este documento pudiera contener. Derechos reservados en trámite. Document EY - Méxicotitle Additional text