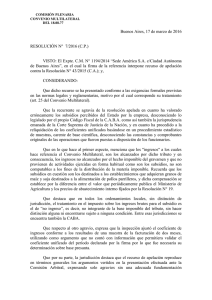

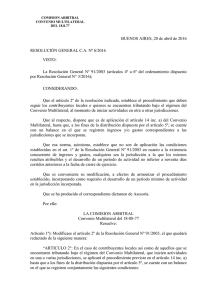

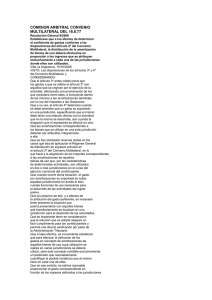

El convenio multilateral y los problemas interpretativos que acarrea

Anuncio