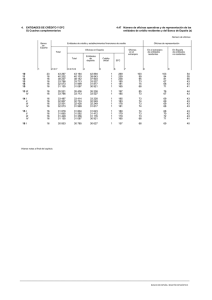

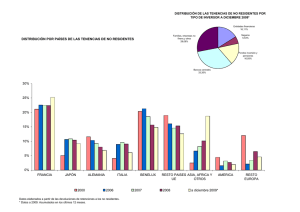

Metodología balanza pagos

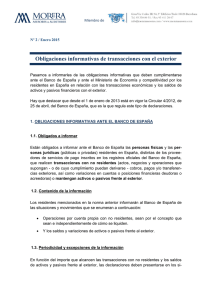

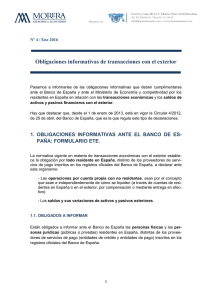

Anuncio