La respuesta a la crisis financiera internacional: medidas de

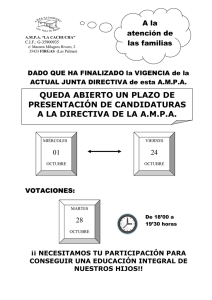

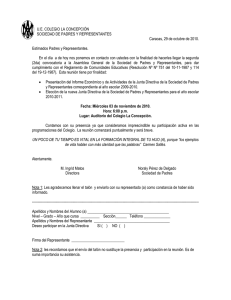

Anuncio

Presupuesto y Gasto Público 59/2010: 23-37 Secretaría General de Presupuestos y Gastos © 2010, Instituto de Estudios Fiscales La respuesta a la crisis financiera internacional: medidas de estabilización financiera y estrategias de salida SOLEDAD NÚÑEZ RAMOS Directora General del Tesoro y Política Financiera Ministerio de Economía y Hacienda Recibido: Marzo 2010 Aceptado: Mayo 2010 Resumen La crisis que ha golpeado a la economía mundial recientemente no tiene precedentes en cuanto a virulencia y capaci­ dad de contagio. El presente artículo revisa la actividad desplegada por las autoridades económicas para combatir di­ cha crisis económica. En primer lugar, se analizan las iniciativas surgidas en el ámbito de la coordinación internacio­ nal. En segundo lugar, se repasan las actuaciones del Gobierno español para mitigar el impacto de la inestabilidad en los mercados financieros internacionales sobre nuestra economía, así como el debate sobre las estrategias de salida. Finalmente se presentan algunas propuestas regulatorias que deben prevenir la repetición de crisis similares en el futuro. Palabras clave: Sistema financiero, instituciones financieras, crisis financiera, activos financieros, mercados finan­ cieros internacionales, riesgo sistémico. Abstract The last crisis suffered by the world economy has no precedent in terms of virulence and contagion. This article re­ views actions implemented by economic authorities to tackle the crisis. Firstly, proposals coming out of internatio­ nal fora are discussed. Secondly, the article introduces actions implemented by the Spanish Government in order to alleviate the impact of the instability in international financial markets on the Spanish economy, as well as the dis­ cussion on exit strategies. It assesses some regulatory proposals that might prevent the recurrence of similar crises. Key words: Financial Crises. Clasification JEL: G01. 1. Introducción La economía mundial ha atravesado, durante los dos últimos años, una crisis que no tie­ ne precedentes en cuanto a virulencia y capacidad de contagio. Lo que inicialmente era un fenómeno local, ligado a las exposiciones ante las denominadas hipotecas subprime en Esta­ dos Unidos, se ha transformado en la primera gran crisis del siglo XXI. 24 Soledad Núñez Ramos Desde el inicio de la crisis, el Gobierno español ha defendido la necesidad de buscar so­ luciones a la misma en un entorno de cooperación internacional. España ha sido, por este motivo, un agente activo en las discusiones mantenidas tanto en el seno del G-20 y de las ins­ tituciones financieras internacionales como de la propia Unión Europea. Asimismo, el Gobierno español ha desplegado una intensa actividad, destinada a limi­ tar el impacto de la crisis financiera internacional. Naturalmente, España no podía ser ajena al deterioro de la economía mundial. Pero lo cierto es que, a diferencia de los dramáticos acontecimientos registrados en otras economías desarrolladas, el sistema financiero español ha demostrado durante estos meses la solidez de sus fundamentos. La estabilidad de nuestras instituciones financieras se ha visto favorecida tanto por el prudente modelo de regulación y supervisión financiera español, como por las medidas adoptadas por el Gobierno para resta­ blecer las condiciones de liquidez en los mercados, facilitar la normal financiación de las en­ tidades de crédito y dinamizar la circulación del crédito hacia hogares y empresas. El presente artículo analiza las iniciativas destinadas a luchar contra la crisis financiera desde una triple perspectiva. La primera sección describe las propuestas de la comunidad in­ ternacional para lograr la normalización de los mercados financieros. Posteriormente se pre­ sentan las medidas desarrolladas por el Gobierno en el ámbito nacional, así como el debate sobre las denominadas estrategias de salida. Finalmente, se describen algunas iniciativas re­ gulatorias dirigidas a prevenir la repetición de episodios similares en el futuro. 2. La respuesta internacional a la crisis financiera En la cumbre de Pittsburgh, los líderes del G-20 acordaron hacer de éste el principal foro de cooperación en materia de políticas contra la crisis. El Financial Stability Board (FSB), brazo financiero del G-20, afronta en los próximos meses el desafío de reafirmar los mecanismos de coordinación internacional en las respuestas que se están adoptando para fa­ vorecer la salida de la crisis. A continuación se presentan las principales iniciativas en la agenda establecida para 2010. 2.1. Construcción de criterios de liquidez y de capital de alta calidad y suavización de la prociclicidad En diciembre de 2009, el Comité de Supervisión Bancaria de Basilea publicó varias propuestas para endurecer la regulación de capital y liquidez del sector bancario. Dichas pro­ puestas, que entrarían en vigor antes de 2012, son las siguientes: a) Medidas para aumentar la calidad, consistencia y transparencia del capital. El TIER 1, que en la actualidad está formado por capital, reservas y participaciones preferentes, debe ser redefinido. En este sentido, se propone que esté formado bási­ camente por capital y reservas. No se ha establecido cuál será el límite exigido (de momento no se está discutiendo el coeficiente de solvencia del 8%), pero un endu­ recimiento de su definición es equivalente a un aumento de los requerimientos, ya La respuesta a la crisis financiera internacional... 25 que lo que antes podría computar como recursos de primera categoría, puede que en el futuro no lo haga. b) Incrementar los requerimientos de capital por los riesgos de contrapartida en expo­ siciones de riesgo de crédito, entre las que destacan operaciones de cartera y de ti­ tulización, así como exposiciones a derivados y determinadas actividades de finan­ ciación de valores. c) Introducción de una ratio de apalancamiento como elemento disuasorio adicional al marco de Basilea II, que respete los principios de transparencia, simplicidad, aplicación en igualdad de condiciones, máximo seguimiento posible de la contabi­ lidad, minimización de excepciones y exclusiones, así como inclusión de ciertas partidas de fuera del balance al 100%. La controversia surge en torno a su conside­ ración como pilar I (y, por tanto, como suelo común obligatorio para todos los ban­ cos y todos los países) o como pilar II (y, por tanto, como una medida discrecional del supervisor); inicialmente se ha incardinado en el pilar II, aunque con vocación de migrar al pilar I. d) Introducción de un marco de capital contracíclico que promueva la acumulación de colchones de capital (buffers) en los buenos tiempos para poder mitigar el impacto de los shocks económicos y financieros. e) Un criterio mínimo de liquidez para bancos de implantación global, que incluye una ratio de cobertura de liquidez a 30 días y una nueva medición de la liquidez para los supervisores. En el primer semestre del año se llevará a cabo una evaluación del impacto de estas pro­ puestas en dos sentidos complementarios: bottom-up, para determinar cuánto aumentarán los requerimientos de capital mínimos, y top-down, para calibrar los nuevos criterios regulato­ rios de capital y liquidez, con el objetivo de asegurarse de la solvencia y la liquidez de los bancos, así como para evaluar el impacto macroeconómico a largo plazo de las nuevas medi­ das implantadas. 2.2. Disolución transnacional y SIFIs 1. Mejora de los mercados de derivados over-the-counter (OTC) Puede definirse el riesgo sistémico como una interrupción en el flujo de servicios finan­ cieros, producida por un fallo en el funcionamiento de todo o parte del sistema financiero y que puede tener consecuencias extremadamente negativas para la economía real, dadas las externalidades inherentes a la actividad financiera. Existe consenso a nivel internacional de que la importancia sistémica de los mercados y las instituciones viene dada por su volumen de negocios, la sustituibilidad de los servicios financieros provistos y la interconexión con otros elementos del sistema. Por tanto, el tamaño de una entidad, si bien es fundamental en este análisis, no debe ser el único elemento para determinar su eventual carácter sistémico. Así, existen otros criterios que han de considerarse tales como el grado de apalancamiento y de liquidez, el ajuste de vencimientos, la concentración en actividades arriesgadas, el modelo 26 Soledad Núñez Ramos de negocio, la complejidad de la estructura, la intensidad de la supervisión, la calidad de los planes de contingencia y de la gestión del riesgo y la calidad de la regulación, entre otros. España ha hecho hincapié en la importancia de la separación de las diferentes estructu­ ras que componen una determinada entidad, dado que el riesgo de contagio será menor entre las filiales y sus respectivas matrices en la medida en que unas y otras mantengan un alto gra­ do de independencia de la gestión de su capital y liquidez. En este sentido, se están poniendo sobre la mesa las políticas que deben implementarse para minimizar las repercusiones nega­ tivas del eventual fallo de una entidad que resulte too-big-to-fail, esto es, los problemas de riesgo moral derivados del apoyo a tales entidades. Así, el FSB ha planteado dos objetivos complementarios: a) Reducir la probabilidad y el impacto de la caída de una nueva entidad (enfoqueex ante o preventivo), lo que se podría conseguir a través de medidas como reforzar la capacidad de absorción de shocks por parte de las SIFIs y limitar el tamaño de la entidad. b) Mejorar la capacidad del sistema para hacer frente a las quiebras (enfoqueex post o resolutivo). Para ello, se implementarán programas para mejorar la capacidad de resolución de las autoridades así como reforzar las infraestructuras del mercado para minimizar los riesgos de contagio. La medición de la importancia sistémica de las SIFIs debe realizarse desde un punto de vista dinámico, ya que puede verse condicionada por la coyuntura del mercado. Asimismo, se debería evitar la publicación de listas de instituciones de importancia sistémica, en la me­ dida que podrían aumentar el riesgo moral y erosionar la disciplina de mercado. Es importan­ te, en todo caso, preservar la competencia en los mercados financieros. El supervisor nacio­ nal es la autoridad mejor situada tanto para determinar el carácter sistémico de una entidad, como para decidir las medidas más apropiadas que se deben tomar. La realización de stress tests para identificar problemas potenciales y la elaboración de planes de resolución y de re­ cuperación adecuados (living wills) por las propias SIFIs para gestionar una crisis de forma ordenada son herramientas muy valiosas de carácter preventivo. En cualquier caso, es esencial que finalicen los trabajos de revisión del marco de Basi­ lea II para evaluar el impacto agregado de las reformas antes de tomar nuevas medidas. Por lo que respecta a los derivados OTC, hay que destacar los esfuerzos del G-20 para incrementar la estandarización de productos, mejorar la transparencia y la información me­ diante el uso obligatorio de registros centrales de transacciones (RCT) y promover un mayor uso de la negociación mediante bolsas y plataformas y de cámaras centrales de contrapartida (CCP) para su compensación, de forma que se pase de un mercado predominantemente bila­ teral a uno más centralizado. Así, se ha propuesto que antes de finales de 2012 todos los ins­ trumentos estandarizados se negocien en CCP. No obstante, muchos productos OTC no están estandarizados y por tanto, no son elegibles para liquidarse en las CCP. Actualmente, el Co­ mité de Basilea, de una parte y CPSS 2 e IOSCO 3, de otra, están revisando estándares sobre regulación de capital, así como los correspondientes a las CCP, respectivamente, para mejo­ rar el tratamiento de los riesgos asociados a la compensación de este tipo de títulos. Como se detalla en el último apartado del artículo relativo a iniciativas regulatorias, la Unión Europea La respuesta a la crisis financiera internacional... 27 está inmersa en un proceso de cambio regulatorio para reforzar la transparencia, seguridad y resistencia de este mercado. 2.3. Reforma de las prácticas de remuneración para contribuir a la estabilidad financiera El principal objetivo es garantizar, por medio de los principios establecidos en la cum­ bre de Londres del G-20, que los esquemas de remuneración de entidades financieras no in­ centiven una asunción excesiva de riesgos; que el gobierno corporativo sea efectivo y que el horizonte temporal de los pagos sea consistente con el de los riesgos asumidos. Hasta ahora se han realizado avances significativos en áreas como gobierno, supervisión y publicación de políticas de retribución, aunque todavía queda camino por recorrer. Actualmente, el FSB está llevando a cabo una revisión temática en los países miembros con el objetivo de valorar los avances realizados en este ámbito. La Comisión Europea, por su parte, también ha elaborado dos recomendaciones respec­ to a buenas prácticas de remuneración tanto para empresas cotizadas como para el sector fi­ nanciero. La propuesta de reforma de la DAC 4 (DAC III) incorpora, de hecho, los menciona­ dos principios del FSB, en línea con sus propias recomendaciones. Por lo que respecta a España, el Anteproyecto de Ley de Economía Sostenible incluye medidas encaminadas a mejorar los requerimientos de transparencia respecto a la política de remuneración de los directivos, el voto consultivo en la junta general de accionistas respecto a la política de remuneración y las condiciones en la definición de «directivo independiente», recogidas en el Código Unificado de Buen Gobierno. Además, este código está siendo revi­ sado por la Comisión Nacional del Mercado de Valores (CNMV) y ya incorpora todas las re­ comendaciones de la Comisión Europea. 2.4. Refuerzo de adhesión a los estándares internacionales de regulación y supervisión La determinación del G-20 en conseguir que las jurisdicciones no cooperativas cum­ plan con las normas internacionales ha cristalizado en dos grupos de medidas. De una parte, el G-20 contempla iniciativas de carácter fiscal para luchar contra los paraísos fiscales, en donde destacan los trabajos realizados por la FATF 5, con objetivos como la prevención del blanqueo de capitales, la evasión fiscal, y la financiación internacional del terrorismo, entre otros. De otra parte, el FSB está impulsando un mayor grado de armonización en la aplicación de criterios financieros internacionales. Para ello, el FSB ha planteado que los Estados miembros deben liderar el proceso por medio de un compromiso claro de adscripción a estos criterios, junto con la realización y publicación de los resultados de un FSAP 6 por el Fondo Monetario Internacional (FMI) cada cinco años. Asimismo, deben someterse a revisiones pe­ riódicas (peer reviews), con el objeto de determinar el grado de implementación y efectivi­ 28 Soledad Núñez Ramos dad de los criterios financieros internacionales, así como de las políticas consensuadas en el seno del FSB. Finalmente, han de animar a otros Estados a adherirse a los criterios financie­ ros internacionales, y especialmente a las jurisdicciones no cooperativas. En particular, hay que destacar la importancia de los criterios relacionados con la cooperación internacional, los criterios de intercambio de información en la regulación bancaria, de seguros y de valo­ res, así como la supervisión por jurisdicciones con actividad financiera significativa. 2.5. Refuerzo de criterios contables Tanto el IASB 7 como el estadounidense FASB 8 continúan en sus trabajos para reducir la complejidad de los estándares relativos a los instrumentos financieros y mejorar las provi­ siones de pérdidas. Así, el IASB se encuentra inmerso en la reforma de la norma IAS39 en tres fases, que espera completar en 2010 para que entre en vigor en 2013. En primer lugar, clasificación y medición. El IASB ha aprobado la reforma relativa a los activos y no se conoce cuándo se adoptará la correspondiente a los pasivos. Esta reforma reduce las categorías de clasificación de los valores de deuda a dos: coste amortizado 9 (prin­ cipalmente para los instrumentos de renta fija) y valor razonable 10 (para el resto de instru­ mentos, como acciones, participaciones y derivados, entre otros), según el modelo de nego­ cio de cada entidad. En segundo lugar, deterioro de los activos financieros. Para valorar los activos que se hayan deteriorado, el IASB está planteando la introducción de un esquema de pérdida espe­ rada (más conservador que el actual de pérdida incurrida), que es acorde con las recomenda­ ciones del FSB y similar al aplicado por el Banco de España. La implantación de este criterio supondría la adopción de un enfoque más a largo plazo en la valoración de los activos finan­ cieros deteriorados, permitiendo reconocer de forma temprana las pérdidas de crédito así como mejorar la información disponible para los inversores. Asimismo, permitiría mitigar la prociclicidad y hacer frente a los retos derivados del enfoque de pérdida incurrida. Finalmente, las coberturas financieras, donde se esperan mayores avances a partir de abril de 2010. Alcanzar una solución adecuada en línea con los requerimientos comunitarios es clave para la Unión Europea, de tal forma que la cláusula carve-out 11 existente, deje de ser necesaria. 3. Las medidas frente a la crisis adoptadas en España El sector financiero juega un papel imprescindible en la movilización de los recursos que precisa la actividad económica. Las perturbaciones en el sistema financiero trasladan rá­ pidamente sus efectos a la economía real, de modo que las dificultades de las entidades de crédito para acceder al mercado interbancario pronto suponen la interrupción del crédito a hogares y empresas. Por este motivo, durante los dos últimos años el Gobierno español ha desarrollado una intensa actividad, traducida en una batería de medidas de política finan­ ciera, que tiene por objetivo aliviar las tensiones sufridas por nuestras instituciones financie­ 29 La respuesta a la crisis financiera internacional... ras, proteger a los ahorradores y asegurar un flujo de financiación adecuado a hogares y empresas. Así, el 10 de octubre de 2008 el Gobierno aumentó, hasta 100.000 euros y con efecto inmediato, la cobertura ofrecida por los Fondos de Garantía de Depósitos (FGD) en estable­ cimientos bancarios, cajas de ahorros y cooperativas de crédito a depositantes e inversores. También en octubre se creó un nuevo instrumento con objeto de facilitar financiación a las entidades de crédito: el Fondo para la Adquisición de Activos Financiero (FAAF) 12. La crisis generó una disrupción notable en el funcionamiento del mercado interbancario hasta drenar completamente el segmento que sirve las necesidades de liquidez a un horizonte tem­ poral más dilatado. Con la creación del FAAF se pretendía hacer frente a este fallo de merca­ do. Se trataba pues de una medida eminentemente coyuntural, que estaba destinada a cesar según se restauraran las condiciones normales del mercado. La naturaleza y operativa del FAAF le convirtieron en un instrumento pionero y genui­ no, sin parangón en otros países, ya que actuaba como contrapartida en operaciones simultá­ neas o compras en firme de activos de la máxima calidad crediticia ejecutadas con criterios de mercado a través de subastas. Para el cumplimiento de sus fines, la dotación inicial del FAAF quedó establecida en 30.000 millones de euros con cargo a los Presupuestos Generales del Estado para 2008. El FAAF llevó a cabo cuatro subastas entre finales de 2008 y principios de 2009, en las cuales adquirió cédulas hipotecarias, bonos de titulización y otros instrumentos financieros emiti­ dos por las entidades de crédito por valor de 19.341 millones de euros. Tabla 1 Resultados de las subastas del FAAF Importe Importe Tipo marginal solicitado adjudicado % Millones de euros Millones de euros Primera subasta. 20 Nov 2008 Segunda Subasta. 11 Dic 2008 Tercera Subasta. 20 Ene 2009 Cuarta Subasta. 30 Ene 2009 4.562 9.479 7.772 11.992 2.115 7.224 4.000 6.002 3,150 3,750 2,450 3,330 Tipo medio ponderado % 3,339 3,934 2,697 3,492 En la medida en que el Banco Central Europeo fue mejorando la provisión de liquidez a medio plazo a las entidades de crédito a través de sus operaciones no ortodoxas de política monetaria, la necesidad de actuaciones del FAAF fue siendo menor; en este sentido, cabe destacar la decisión de su Comité de Política Monetaria del 7 de mayo de 2009 de ampliar a un año el plazo de las operaciones de refinanciación, así como de adquirir títulos hipoteca­ rios en el mercado. El FAAF ha demostrado no sólo su utilidad para la movilización de recursos financie­ ros, sino también su compatibilidad plena con los intereses del contribuyente. Mediante la adquisición de instrumentos financieros, el FAAF devino en beneficiario de los rendimientos 30 Soledad Núñez Ramos devengados por aquellos hasta su vencimiento (en el caso de las compras en firme) o la rever­ sión de las transacciones (en el caso de las operaciones simultáneas). Por consiguiente, el re­ sultado económico neto de esta medida para las arcas públicas será positivo. Otro elemento clave para explicar la inactividad del FAAF a partir de enero de 2009 fue la puesta en marcha del programa de avales del Estado a finales de 2008 13. El estancamiento, desde los primeros compases de la crisis, del segmento de mercado dedicado a la negocia­ ción de títulos de deuda privada, y particularmente de los instrumentos respaldados por cré­ ditos de naturaleza real e hipotecaria, ha supuesto para nuestras entidades de crédito la desa­ parición de una de sus tradicionales fuentes de financiación. Con la garantía del Estado se pretendía reducir la percepción del riesgo de contrapartida de los inversores, de modo que las entidades emisoras pudieran ampliar sus fuentes de captación de recursos y reanudasen sus emisiones de deuda a medio plazo. En el ámbito de este programa, se podían avalar, con carácter irrevocable e incondicio­ nal, las obligaciones económicas resultantes de las emisiones de pagarés, bonos y obligacio­ nes de las entidades de crédito que cumpliesen determinadas condiciones. Los avales deven­ gan una comisión en favor del Estado establecida conforme a las Recomendaciones sobre Garantías Estatales a la Deuda Bancaria del BCE. El límite establecido para el otorgamiento de avales en los Presupuestos Generales del Estado para 2008 ascendía a 100.000 millones de euros. Con cargo a dicho límite, el Estado ha avalado 133 emisiones de entidades de crédito por un valor nominal de 40.714 millones de euros. Por lo que respecta al programa de 2009, con un límite máximo de 64.000 millones de euros en los Presupuestos Generales del Estado para dicho año, hasta el momento se han beneficiado del mismo 23 emisiones, con un valor nominal emitido ligeramente superior a los 10.000 millones de euros. El sistema financiero español, y particularmente sus entidades de crédito, han demos­ trado durante la crisis una significativa capacidad de resistencia, fruto de prácticas prudentes de captación de pasivos y gestión comercial por parte de las entidades, de un lado, y del otro de la dedicada tarea de regulación y supervisión que llevan a cabo la Dirección General del Tesoro y Política Financiera y el Banco de España, respectivamente. Las medidas adoptadas por el Gobierno durante los últimos dos años han contribuido a evitar que la inestabilidad de los mercados financieros internacionales pudiera debilitar lo que es en esencia un sistema es­ tructuralmente sólido. Sin embargo, la prolongación, intensidad y extensión de la crisis no pueden dejar de tener efecto sobre el entorno de competencia a que se enfrentarán nuestras entidades a medio plazo. La posible interacción de los problemas de liquidez, el aumento de la dudosidad y, muy especialmente, la disminución del negocio requiere medidas que facili­ ten la necesaria reestructuración del sector. Una vez garantizada la estabilidad de nuestro sis­ tema a corto plazo, resulta preciso disponer de herramientas suficientes para reforzar su sos­ tenibilidad, fortaleza y solvencia en un horizonte más amplio. Este es el motivo de que el Gobierno haya desplegado la estrategia contenida en el Real Decreto-ley 9/2009, de 26 de junio, sobre reestructuración bancaria y reforzamiento de los recursos propios de las entidades de crédito. Esta estrategia ha de facilitar que las entidades de crédito adecuen tanto su capacidad instalada como sus estructuras de costes a un entorno La respuesta a la crisis financiera internacional... 31 donde la demanda de servicios financieros será más moderada, mejorando así su eficiencia y viabilidad. En todo caso, el proceso prima las soluciones surgidas por iniciativa de las propias entidades, conservando para las herramientas públicas un carácter meramente sub­ sidiario. El pilar privado y dominante en esta estrategia está formado por los FGD, herramientas tradicionales de reestructuración de nuestro sistema que durante tres décadas han contribuido con notable éxito a asegurar la viabilidad de entidades con dificultades. En nuestro marco normativo, los FGD no sólo actúan como garantes de depósitos e inversiones, sino que tam­ bién están facultados para apoyar la reestructuración de una entidad mediante medidas de corte financiero, organizativo y de gestión, si bien siempre en el marco de un plan de actua­ ción aprobado y supervisado por el Banco de España. A tal fin, los FGD en establecimientos bancarios, cajas de ahorro y cooperativas de crédito disponían al término del ejercicio 2008 de un patrimonio acumulado de 2.641 millones de euros, 3.971 millones y 588 millones de euros, respectivamente, obtenidos mediante las aportaciones de las instituciones ad­ heridas 14. El Fondo de Reestructuración Ordenada Bancaria (FROB) conforma el pilar público de la reforma del sistema. Su actuación puede desencadenarse por dos supuestos. En primer lu­ gar, por la persistencia de la situación de debilidad de una entidad de crédito, dirigiéndose su intervención en este caso bien a la fusión de la entidad, bien al traspaso de su negocio me­ diante la cesión de sus activos y pasivos. Y en segundo lugar, por la necesidad de apoyar pro­ cesos de integración entre entidades que, siendo fundamentalmente viables, encuentren difi­ cultades para obtener recursos en el actual contexto de inestabilidad en los mercados. Para el cumplimiento de estas tareas, el FROB ha sido dotado con 9.000 millones de euros, de los cuales 6.750 proceden de los Presupuestos Generales del Estado y 2.250 de los FGD. Ade­ más, puede captar financiación ajena en los mercados de capitales con la garantía del Estado, hasta un importe de tres veces su dotación, ampliable a diez veces previa autorización de la Ministra de Economía y Hacienda. Así, en la emisión inicial del 12 de noviembre de 2009, el FROB colocó obligaciones a cinco años por importe de 3.000 millones de euros, con un cu­ pón anual de 3% y una rentabilidad de 25 puntos básicos sobre mid-swap. La mejora progresiva del comportamiento de los mercados financieros internacionales, en parte por efecto de las medidas adoptadas por las autoridades económicas, está haciendo retroceder en los últimos meses la incertidumbre que afectaba a nuestro sistema financiero. Parece natural que las medidas presentadas anteriormente, marcadas desde su origen por una naturaleza coyuntural, vayan replegándose según la situación económica lo permita, de modo que los esfuerzos del Gobierno se desplacen progresivamente hacia las denominadas estrategias de salida, es decir, hacia la reversión de las acciones coyunturales y el restableci­ miento de los equilibrios macroeconómicos. Llegados a este punto, los Gobiernos deben extremar la prudencia, ya que el repliegue de las medidas extraordinarias requiere flexibilidad, ponderación y serenidad 15. Tal y como han recordado diversas instituciones internacionales, entre ellas el FMI, la recuperación eco­ nómica es todavía débil y los mercados internacionales siguen afectados por la incertidum­ bre, de modo que el desmantelamiento precipitado y desordenado de las medidas adoptadas puede resultar contraproducente. Es preciso que las actuaciones de las autoridades en este 32 Soledad Núñez Ramos sentido se mantengan dentro de un escenario de cooperación internacional, puesto que las ac­ ciones unilaterales pueden desembocar fácilmente en efectos transfronterizos indeseados. El principio conductor de la estrategia de salida, tal y como es concebida por el Gobierno espa­ ñol, es el uso de mecanismos de incentivos que inciten a las instituciones de crédito a recurrir al mercado para su financiación, abandonando así de forma progresiva los apoyos desplega­ dos por el sector público. Por lo que respecta al FAAF, normativamente se estableció que no se podrían celebrar subastas más allá del 31 de diciembre de 2009, por lo que su actividad principal consiste en la gestión de sus carteras de activos. Además, sus posiciones se desharán de forma natural a medida que los activos de su cartera de operaciones en firme y las operaciones simultáneas vayan venciendo. En cuanto al programa español de avales del Estado, su extensión más allá del 30 de ju­ nio de 2010 está sujeta a la renovación de la autorización de la Comisión Europea correspon­ diente. En todo caso, las instituciones comunitarias están discutiendo activamente las pautas a seguir para una retirada gradual de los programas de garantías de manera coordinada entre los Estados miembros siempre que, efectivamente, se consolide la vuelta al normal funciona­ miento del mercado de capitales, lo cual todavía no ha sucedido. 4. Iniciativas regulatorias La crisis financiera ha puesto de manifiesto la necesidad de reorientar y mejorar múlti­ ples aspectos de la regulación y supervisión financiera. En el ámbito europeo se están desa­ rrollando un conjunto de medidas que abarcan la totalidad del sistema financiero y que pode­ mos clasificar en coyunturales y estructurales. Las primeras son las que se implementaron al inicio de la crisis con el objetivo de reducir la incertidumbre y mejorar las expectativas de los agentes. Las segundas suponen cambios profundos en la estructura institucional de los mer­ cados con el objetivo de evitar los mismos problemas en el futuro y prevenir otros nuevos. La principal medida coyuntural adoptada al inicio de la crisis fue la reforma de la Di­ rectiva de sistemas de garantía de depósitos con el fin de ampliar la cobertura de los depósi­ tos en entidades de crédito a 100.000 euros por depositante y reducir el plazo de pago, en un contexto financiero de temor del público general a perder sus ahorros ante la quiebra de de­ terminadas entidades. La medida fue bien recibida y ayudó a mantener la solvencia de las en­ tidades, al tiempo que evitó el arbitraje regulatorio por parte de algunos Estados miembros con el objetivo de atraer depósitos a expensas de la solvencia de las entidades de otros Esta­ dos. Pese a la importancia de esta reforma para la coyuntura económica, se está planteando la posibilidad de reformar de nuevo esta directiva con el objetivo de lograr un mayor grado de armonización, mejorar la protección de los depositantes y la coordinación internacional de los distintos sistemas. En relación a estas modificaciones, también se pretende reformar la Directiva de sistemas de garantía de inversiones (que normalmente se modifica en paralelo a las de los sistemas de garantía de depósitos), con el objetivo de dar respuesta adecuada a casos de fraude y estafa. La respuesta a la crisis financiera internacional... 33 En lo relativo a las medidas estructurales, afectan a la supervisión financiera, la reforma de la Directiva de adecuación de capital, la creación de mecanismos paneuropeos de gestión de crisis, la nueva Directiva de gestores de fondos de inversión alternativa, que incluye los fondos de inversión libre (hedge funds) y el capital riesgo, el Reglamento de las agencias de calificación crediticia y la reforma de las infraestructuras de los mercados de derivados. De todas estas, la más ambiciosa es la relativa a la supervisión, que supone la creación de nuevas instituciones para la macro supervisión del sistema y para la supervisión sectorial de las áreas de banca, valores y seguros. La Comisión Europea impulsó esta línea de actua­ ción a partir del informe del grupo De Larosière. Por un lado, se crea el Consejo Europeo de Riesgo Sistémico (ESRB por sus siglas en inglés) con el objetivo de realizar un seguimiento y evaluación de la estabilidad financiera, realizar una alerta temprana de posible riesgo sistémico y proponer recomendaciones para gestionar adecuadamente estos riesgos. Por otro lado, se establece un Sistema Europeo de Supervisores Financieros para la supervisión de las instituciones financieras individuales, a partir de la creación de una red de supervisores nacionales que trabajarán junto con las nuevas Autoridades Supervisoras Europeas (ESA), con el objetivo de lograr una convergencia de prácticas y normas. Dichas autoridades, EBA, ESMA y EIOPA, para banca, valores y seguros respectivamente, surgen de la transformación de los actuales comités de nivel 3, que en la actualidad no tienen fuerza vinculante. Así, las nuevas instituciones tendrán competencias en el desarrollo de estándares técnicos de obligado cumplimiento, mecanismos de solución de diferencias para determina­ das discrepancias entre supervisores, coordinación y toma de decisiones en situaciones de crisis, y recogida de información relevante para el desempeño de sus funciones. En relación al segmento de entidades de crédito, la Comisión ha propuesto modificacio­ nes a la Directiva de adecuación de capital con el objetivo de adaptar los estándares europeos a la nueva orientación establecida por el Comité de Basilea de Supervisión Bancaria a la luz de los recientes acontecimientos. Las nuevas modificaciones lograrán un mayor grado de convergencia en la aplicación de las normas, al reducir las opciones nacionales y discrecionalidades disponibles para los Estados miembros. También se pretende aumentar los requerimientos de capital para re-titu­ lizaciones, el establecimiento de parachoques de capital contracíclicos que permitan la crea­ ción de un colchón en la fase expansiva que garantice la solvencia de la entidad en la fase re­ cesiva, el establecimiento de provisiones dinámicas similares al sistema de provisiones genéricas del Banco de España y que tenga como objetivo la creación de provisiones para pérdidas esperadas que, si bien no es posible asignar a una operación concreta, sí suponen un riesgo para el conjunto de la entidad, disposiciones relativas a la política de remuneraciones que garanticen que los objetivos de los directivos estén alineados con los de los accionistas propietarios de las entidades y una posible reforma de la definición de capital regulatorio para aumentar su calidad y su capacidad para absorber pérdidas. Otras entidades que han mostrado tener riesgo sistémico son, por ejemplo, los fondos de inversión libre, que por estar dirigidos a inversores profesionales que en principio podían gestionar adecuadamente el riesgo, no estaban sujetos más que a regulaciones mínimas. La 34 Soledad Núñez Ramos evidencia muestra que este tipo de entidades debe estar sujeto a un mayor control con el ob­ jetivo de limitar su potencial impacto sistémico. Por ello, se está desarrollando en la actuali­ dad una nueva Directiva relativa a gestores de fondos de inversión de gestión alternativa (in­ cluye gestores de fondos de inversión libre, capital riesgo, inmobiliarios) que cree un marco europeo armonizado, seguro y que permita la flexibilidad necesaria que requieren estos pro­ ductos. Para lograrlo, la nueva directiva no se centra en restricciones al diseño del producto, sino en condiciones que han de cumplir los gestores de los mismos. Estarán sujetos a esta directiva los gestores de fondos alternativos considerados sistémi­ cos, así como todos aquellos gestores que lo consideren adecuado porque quieran obtener pa­ saporte para operar en Estados miembros distintos al de origen. Las medidas que pretende impulsar la directiva afectan a la exigencia de una autorización basada en el cumplimiento de requisitos organizativos, a la transparencia para el inversor y las autoridades competentes, obligaciones específicas para las peculiaridades de fondos apalancados (principalmente fon­ dos de inversión libre) y fondos que ejercen el control de una sociedad (principalmente capi­ tal riesgo), la creación de un pasaporte para la comercialización y gestión transfronteriza de fondos de inversión con el objetivo de aumentar la competencia e impulsar la integración fi­ nanciera, y disposiciones de las políticas de remuneraciones de los gestores para la conver­ gencia de sus intereses con los de los clientes. Adicionalmente a estas medidas, se pretende adoptar medidas normativas en los merca­ dos de productos derivados, tanto en los negociados al margen de los mercados organizados como en los regulados. Los derivados han permitido elevados niveles de apalancamiento e interconexión de los participantes de los mercados, amplificando los efectos de la crisis. Esto ha sido consecuencia de la opacidad del segmento OTC y de la inadecuada gestión de las ga­ rantías de los contratos. En el segmento OTC se van a regular los Registros de Operaciones, estableciendo la obligatoriedad de registrar en los mismos todas las operaciones OTC, con el objetivo de me­ jorar la transparencia principalmente para los supervisores, posibilitando así que cuenten con bases de datos adecuados para el control del riesgo sistémico. Otras medidas en este segmen­ to son las dirigidas a que los contratos OTC estén adecuadamente colateralizados de forma que se reduzca el riesgo de contraparte. Por otro lado, se van a regular a nivel europeo las Cámaras de Contrapartida Central, que realizan la función de gestión y mutualización de riesgos actuando como comprador del vendedor y vendedor del comprador. Se van a establecer requisitos de funcionamiento para garantizar su estabilidad, incluyendo mecanismos y disposiciones para la gestión del riesgo, y se va a establecer la obligación de compensar a través de CCP los contratos OTC estandari­ zados que tengan riesgo sistémico. En otro orden de cosas, la crisis ha puesto de manifiesto la incorrecta evaluación de riesgos por parte de las agencias de calificación crediticia. Por ello, se ha aprobado reciente­ mente un Reglamento, de aplicación directa por los Estados miembros, que establece un marco normativo común para la mejora de la calidad de las calificaciones crediticias, en par­ ticular de aquellas que utilicen las entidades financieras. Asimismo, un marco común evitará divergencias en las disposiciones nacionales garantizando que idénticos niveles de calidad de La respuesta a la crisis financiera internacional... 35 las calificaciones aseguren iguales niveles de protección de inversores y consumidores y per­ mitan la comparación internacional de calificaciones. Las medidas hasta ahora expuestas crean un marco regulatorio y supervisor más seguro que garantice la estabilidad del sistema. Sin embargo, las crisis financieras pueden ser impre­ visibles, lo que implica la necesidad de desarrollar mecanismos a nivel comunitario para ges­ tionarlas. Con anterioridad a la crisis actual, no existía una disposición normativa concreta para la armonización de estos temas, aunque si había referencias a la gestión de crisis en la Directiva de adecuación de capital, la Directiva de conglomerados financieros, y la Directiva de saneamiento y liquidación de entidades de crédito. La Directiva de adecuación de capital establece que tan pronto como sea posible, el su­ pervisor bancario advierta a los Bancos Centrales y a los Ministerios correspondientes de toda situación que comprometa la estabilidad financiera del sistema, y establece la obliga­ ción de cooperación entre los distintos supervisores competentes involucrados. En segundo lugar, la Directiva de conglomerados financieros exige medidas de coordi­ nación apropiadas, tanto para situaciones normales como para situaciones de emergencia, para los tres tipos de supervisores que pueden estar involucrados en el seguimiento de estas entidades, y que son los supervisores bancarios, de valores y de seguros. En tercer lugar, la Directiva de saneamiento y liquidación de entidades de crédito tiene como objetivo garantizar la aplicación de un procedimiento único de liquidación para todos los acreedores e inversores, en caso de quiebra de una entidad de crédito con sucursales en otros estados miembros de la Unión. Si bien estos mecanismos han funcionado adecuadamente, se considera necesario supe­ rar determinadas limitaciones puestas de manifiesto por la crisis. Actualmente, la Comisión trabaja en un marco común relativo a tres áreas de la gestión de crisis, que son la intervención temprana, la intervención en entidades con problemas y las cuestiones concursales derivadas de la liquidación de bancos transfronterizos. Algunas medidas concretas irán dirigidas a tra­ tar cuestiones como el desarrollo de nuevas herramientas de intervención en entidades con problemas, la supervisión de sucursales y la financiación de este tipo de medidas. Este amplio conjunto de medidas pretende mejorar el marco institucional de los merca­ dos financieros para garantizar un adecuado funcionamiento de los mismos, una mejor su­ pervisión de las entidades y altos estándares de protección de los inversores, que son los ob­ jetivos principales de la política financiera. Conclusión Durante los dos últimos el Gobierno español ha desplegado una actividad incesante para combatir la crisis económica y financiera. En el ámbito internacional, esta actividad se ha volcado en una activa participación en los distintos foros internacionales responsables de coordinar las políticas contra la crisis. En el ámbito nacional, la actuación de las autoridades se ha dirigido a restablecer las condiciones para el correcto funcionamiento de la función de intermediación de las entidades de crédito. La crisis financiera ha contribuido algunas impor­ 36 Soledad Núñez Ramos tantes lecciones de política económica. En este sentido, la actuación de las autoridades ha de dirigirse a adaptar la regulación para evitar la concentración de riesgos asumidos por las ins­ tituciones financieras, reformar el sistema de incentivos que conforma el origen de la crisis y garantizar un mayor fortalecimiento del sistema financiero en el futuro. Notas 1. Las Instituciones Financieras Sistémicamente Importantes (Systemically Important Financial Institutions, SIFIs) son entidades que realizan actividades de banca comercial, de inversión, de gestión de activos así como aseguradora y se caracterizan por su gran tamaño, por su alto grado de interconexión y, en ocasiones, por ope­ rar a nivel multinacional, lo que las dota de una importancia sistémica. 2. Committee on Payment and Settlement Systems. 3. International Organization of Securities Commissions. 4. Directiva de Adecuación de Capital. 5. Financial Action Task Force. 6. Financial Sector Assessment Program. 7. International Accounting Standards Board, se inscribe en el ámbito de la fundación IASC (International Accounting Standards Committee). Emite las IFRS (International Financial Reporting Standards), denomina­ das IAS (International Accounting Standards) antes del 2001, normas contables utilizadas en más de 100 paí­ ses, incluidos los pertenecientes a la Unión Europea. 8. Financial Accounting Standards Board, emite las US GAAP (General Accepted Accounting Principles), de aplicación en Estados Unidos. 9. El coste amortizado de un instrumento financiero es el importe en el que inicialmente fue valorado un activo financiero o un pasivo financiero, menos los reembolsos de principal que se hubieran producido, más o menos, según proceda, la parte imputada en la cuenta de pérdidas y ganancias, mediante la utilización del método del tipo de interés efectivo, de la diferencia entre el importe inicial y el valor de reembolso en el vencimiento y, para el caso de los activos financieros, más o menos cualquier variación de su valor (positiva o negativa, res­ pectivamente) derivada de la revisión de las estimaciones de los flujos de caja futuros, en un momento deter­ minado del tiempo. 10. Valor razonable es el importe por el cual puede ser intercambiado un activo o cancelado un pasivo, entre un comprador y un vendedor interesados y debidamente informados, en condiciones de independencia mutua. 11. En la UE existen algunas excepciones a la aplicación de la norma IAS 39, en lo relativo a contabilidad de co­ berturas. La norma actual del IASB sólo permite aplicar la contabilidad de coberturas sobre activos/pasivos in­ dividuales y no sobre carteras en su conjunto. Los bancos europeos alegaron que esto no tiene suficientemente en cuenta la forma en que operan su gestión de activo/pasivo particularmente en un entorno de tipos de interés fijos. Para que pudiesen aplicar la contabilidad de coberturas a sus depósitos básicos sobre una base de cartera y evitar realizar cambios desproporcionados y costosos, tanto en su gestión de activo/pasivo, como en su siste­ ma contable, la UE aprobó esta excepción o carve-out. 12. Real Decreto-ley 6/2008, de 10 de octubre, por el que se crea el Fondo para la Adquisición de Activos Finan­ cieros. 13. Real Decreto-ley 7/2008, de 13 de octubre, de Medidas Urgentes en Materia Económico-Financiera en rela­ ción con el Plan de Acción Concertada de los Países de la Zona Euro. La respuesta a la crisis financiera internacional... 37 14. Las cuotas anuales están establecidas en el 0,4 por 1.000 para cajas de ahorro, el 0,6 por 1.000 para bancos y el 0,8 por 1.000 para cooperativas de crédito, como establecen las Órdenes ECO/317/2002, de 14 de febrero; ECO/318/2002, de 14 de febrero; y ECO/2801/2003, de 3 de octubre, respectivamente. 15. Blundell-Wignal, Atkinson y Lee (2009). Bibliografía Banco Central Europeo (2008): Recommendations on Government. Guarantees on Bank Debt. Docu­ mento SEC/Gen/X/08/62, 20 de octubre de 2008. Guarantees on Bank Debt (2008): Documento SEC/Gen/X/08/62, 20 de octubre. Banco Central Europeo (2009): Governing Council Decisions on Non-Standard Measures, Monthly Bulletin, junio, pp. 9-10. Blundell-Wignall, A.; Atkinson, P. y Lee, S.H. (2009): Dealing with the Financial Crisis and Thinking about the Exit Strategy. Financial Market Trends, OECD, n.º 96, vol. 1. Fondo Monetario Internacional (2010a): The Role of Indicators in Guiding the Exit from Monetary and Financial Crisis Intervention Measures. Monetary and Capital Markets Department, 28 de enero. Fondo Monetario Internacional (2010b): Exiting from Crisis Intervention Policies. Fiscal Affairs, Mo­ netary and Capital Markets and Research Departments, 4 de febrero. www.iasb.org www.bis.org www.efrag.org www.cnmv.es