Plan económico financiero: Guía de financiación

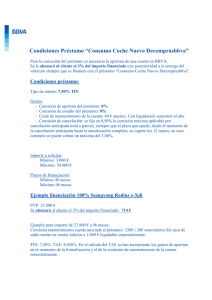

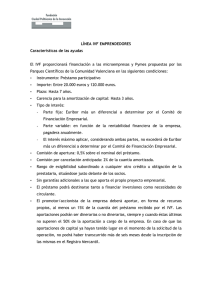

Anuncio

GUÍA DE FINANCIACIÓN 1. Fase Análisis v Elección 2. Factores a tener en cuenta en la negociación. 3. Gastos en la negociación de un Préstamos/Crédito 4. Firma de la Operación 1. Fase Análisis y Elección Necesidades de la financiación El primer paso para afrontar necesidades de financiación es calcular la liquidez de la empresa, analizando la cuenta de tesorería donde se reflejará los cobros y pagos que genera la actividad, Una vez haya sido estudiada dicha necesidad, podremos afrontar la negociación bancaria. Préstamo/Crédito Definición préstamo Un préstamo es una operación por la cual una entidad financiera pone a nuestra disposición una cantidad determinada de dinero mediante un contrato. Adquirimos la obligación de devolver ese dinero en un plazo de tiempo establecido y de pagar unas comisiones e intereses acordados. Podemos devolver el dinero en uno o varios pagos, aunque, habitualmente, la cantidad se devuelve en cuotas mensuales que incluyen las comisiones y los intereses. Definición crédito El crédito es una operación financiera en la que se pone a nuestra disposición una cantidad de dinero hasta un límite específico y durante un período de tiempo determinado. Dispondremos de ese dinero de la retirada, el ingreso o devolución del mismo, atendiendo a nuestras necesidades en cada momento. De esta manera podemos cancelar una parte o la totalidad de la deuda, con la consiguiente deducción en el pago de intereses, Guía de Financiación Elección en función Importe Carencia Aval Intereses Cuotas Anticipos Renovación Importe • En el préstamo, el banco o caja nos entrega todo el importe solicitado desde el primer momento. • En el crédito, no disponemos de ninguna cantidad en concreto, pero si tenemos derecho a disponer cuando queramos de una cantidad máxima, no existiendo obligación de utilizarlo todo, Carencia • Solicitando un préstamo, puede ser que la entidad financiera ofrezca la posibilidad que durante cierto tiempo paguemos sólo intereses. • Esta opción puede ser rentable cuando tengamos defectos de financiación. Aval • Cuando se solicite un préstamo o un crédito normalmente la entidad financiera nos puede pedir un aval para garantizar y respaldar. Intereses • En el préstamo pagamos intereses por todo el importe. • En el crédito, sólo pagaremos intereses por la parte que utilicemos, siendo el interés más elevado que en el préstamo. Cuotas • En el préstamo, las cuotas a pagar son constantes. • En el crédito, tendremos que devolver la cantidad utilizada a la financiación del plazo de vigencia. • Anticipación en el pago • En el préstamo, podemos realizar pagos anticipados de cantidades, pero suelen estar penalizadas. • En el crédito, podremos reintegrar el dinero en cualquier momento Renovación • El préstamo no es renovable. • El crédito puede ser renovado y ampliado tantas veces como acordemos con la entidad Guía de Financiación Conveniencia El préstamo, es rentable cuando • Necesitemos disponer del capital desde un principio • Realicemos operaciones a largo plazo, pudiendo conocer el período de tiempo en que vamos a poder devolver el importe • Necesitemos tener una previsión del desembolso periódico de dinero para devolver el dinero. • Cuando necesitamos disponer de cantidades elevadas de dinero. • Cuando poseamos ingresos regulares. El crédito, podría ser más ventajoso • Si realizamos inversiones a corto plazo. • Si no sabemos exactamente el capital que vamos a necesitar. • Sí necesitamos hacer frente a liquidez instantánea. • Apropiados para cantidades más moderadas de dinero. • Cuando los ingresos sean irregulares. Entidad financiera En función a las necesidades de financiación y la elección de la operación, estudiaremos la entidad bancaria que nos aporte unas condiciones más ventajosas. 2. Factores a tener en cuenta en la negociación La actividad a realizar Dependiendo de la existen diferentes bancas especializadas en determinados sectores como exportaciones, operaciones de leasing, etc. Grado de relación con la entidad La relación y confianza con la entidad bancaria es de gran importancia a la hora de la concesión de dicho tipo de crédito/préstamo, de la negociación de comisiones y gastos y tipos de interés. Rentabilidad La entidad bancaria estudiará la rentabilidad que puede aportar tu operación. Guía de Financiación Situación del mercado al que va dirigido nuestra actividad Es importante conocer cómo influye el mercado en nuestra actividad a desarrollar, ya que se podrán estudiar las desviaciones e índices correctores. Análisis del promotor Solvencia, garantías, aval, morosidad, etc. Plan de empresa o de negocio Documento que identifica, describe y analiza una oportunidad de negocio, examina la viabilidad y desarrolla los procedimientos y estrategias a seguir. Se desarrollará en fases: • Presentación del proyecto. • Plan comercial. • Área de producción. • Área de organización y gestión. • Área jurídico- fiscal. • Estudio económico-financiero: Nos plantearemos si los ingresos derivados de nuestro proyecto de negocio van a ser suficientes para hacer frente a los compromisos adquiridos, y en qué medida ese proyecto va a ser rentable. 3. Gastos en la negociación de un Préstamos/Crédito Comisiones de préstamos y créditos La comisión es una cantidad que nos cobrará la entidad financiera por las labores y servicios prestados de intermediación y gestión. Tipos: • Comisión de apertura. • Comisión de seguimiento y cobro. • Comisión de cierre y cancelación anticipada. • Comisión de subrogación. • Comisión de disponibilidad. • Comisión por excesos. Guía de Financiación Otros gastos previos a la concesión • Gastos de tasación • Seguros Otros gastos posteriores a !a concesión de un préstamo o un crédito • Notario (escritura de compraventa del bien, escritura de constitución de la hipoteca, escritura de cancelación de hipoteca). • Registro. Cuando los créditos y préstamos se garantizan con la hipoteca de bienes inmuebles, dicha hipoteca y su cancelación deberán registrarse en el registro de la propiedad. • Seguro de incendios y daños. Se suelen pedir en operaciones inmobiliarias con préstamos hipotecarios. • Impuesto de transmisiones patrimoniales y actos jurídicos documentados. • Gastos de gestoría. • Fedatario público. Intervienen en operaciones mercantiles. 4. Firma de la Operación Formalizaremos la operación, controlando todas las clausulas y condiciones. Guía de Financiación