- Ninguna Categoria

ENTRADA DE CAPITAL EXTRANJERO, AHORRO INTERNO E

Anuncio

ENTRADA DE CAPITAL EXTRANJERO, AHORRO INTERNO

E INVERSIÓN EN LA AMÉRICA LATINA: UNA HISTORIA

NEGATIVA Y PRECAUTORIA

Nathaniel H. Leff y Kazuo Sato *

I.

INTRODUCCIóN

La entrada de capital extranjero es un fenómeno importante en muchos

países latinoamericanos. Tanto para fines analíticos como de política

convendría tener un entendimiento claro de sus causas. Se nos ocurren

muchas hipótesis plausibles como posibles explicaciones de los movimientos de capital hacia la América Latina. En un trabajo anterior presentamos y sometimos a prueba una de tales hipótesis, pero vimos que carecía

de poder explicativo general.^ El tema de los movimientos de capital extranjero hacia la América Latina es demasiado importante para dejarlo

en situación confusa, de modo que este trabajo continúa el esfuerzo de

aclaración de los determinantes de los flujos de capital hacia estos países. Como lo sugiere esta introducción, nuestro trabajo difiere en tres

sentidos de otras investigaciones sobre los movimientos de capital hacia

la América Latina. Primero, se concentra en las causas más bien que en

los efectos de estos flujos. También difiere de los análisis que utilizan

un enfoque normativo más bien que positivo del tema de los movimientos

de capital extranjero. Además, desde muchas perspectivas analíticas y de

política el tema pertinente es la magnitud de las importaciones totales

de capital. En consecuencia nos concentraremos en los flujos de capital

agregados más bien que en componentes particulares tales como los préstamos bancarios, la ayuda internacional o la inversión directa.

Una cuestión relacionada se refiere a las perspectivas de aumento de

las tasas de ahorro interno en la América Latina. Esta cuestión ha interesado a los observadores preocupados por las posibles deseconomías

externas de las entradas de capital extranjero [F) en la América Latina.

Algunas veces las importaciones de capital pueden permitir que un país

* Los autores son profesores de la Escuela de Graduados en Administración de Empresas

de la Universidad de Columbia y de la Universidad de Rutgers respectivamente. Agradecemos

el apoyo otorgado al trabajo de Leff por el Programa de Investigación de los profesores de

Columbia. También agradecemos los útiles comentarios formulados a una versión anterior por

Graciela Chichilnisky, Duncan Foley. Maxwell Fry, Carlos J. Glower, Roger Me?znik, Jacob

Paroush y James Tybout. Por último, estamos en deuda con Ed Gruca por su asistencia de

investigación. La responsabilidad de las deficiencias de este ensayo es exclusivamente nuestra.

^ Ese ensayo, Leff y Sato (1985), está a disposición de quien lo solicite.

561

562

EL TRIMESTRE ECONÓMICO

menos desarrollado (PMD) alcance tasas mayores de formación de capital y de crecimiento del producto. Sin embargo, a menudo F se resiente

a causa de sus supuestas exterioridades económicas, sociales y/o políticas negativas (Hirschman, 1969). Por esta razón los elaboradores de

])olíticas pueden tratar de reducir la dependencia de sus países respecto

a la entrada de capital extranjero. La contabilidad del ingreso nacional

indica que la inversión agregada de un país es igual a la suma de su

ahorro interno y su entrada de capital extranjero:

1=S+F

(1)

En consecuencia, el objetivo de reducir la razón de la entrada de capital

extranjero al PIB sin reducir la tasa de formación de capital hace que se

plantee la cuestión de las posibilidades de incremento de las razones del

ahorro interno. En la segunda parte del trabajo nos ocuparemos de esa

cuestión, considerando las condiciones que afectan la transición hacia

tasas de ahorro mayores en la América Latina. Siguiendo una perspectiva

bien establecida en la bibliografía del desarrollo nuestro análisis se concentra en las tasas de ahorro interno total.'' Los problemas de política

envuelven a menudo las magnitudes de S, I y F agregadas. Y conceptualmente el enfoque del ahorro agregado no requiere nada más exigente que

el supuesto de que el ahorro privado y el ahorro público responden

generalmente a los mismos estímulos económicos. Nuestro análisis se aleja de algunos tratamientos anteriores en cuanto considera algunas influencias menos tradicionales sobre el comportamiento del ahorro en los PMD

(por ejemplo el gasto en armamentos, la magnitud del gasto en publicidad), así como algunas condiciones más familiares como la tasa de inflación y el sesgo en la distribución del ingreso.

II.

EXPLORACIóN DE LAS RELACIONES DE CONDUCTA

Nuestro intento anterior de explicar los determinantes de los flujos de

capital hacia la América Latina implicaba un modelo formal y una

2 Véase por ejemplo el hincapié que hizo W. Arthur Lewis (1985, pp. 225-226) en la

necesidad de que los países en desarrollo eleven sus razones de ahorro agregado. De igual

modo, el modelo de desarrollo de dos brechas analizado por Hollis Chenery y otros en numerosos trabajos también se concentra en el ahorro interno agrepado, la inversión y la entrada

de capital. Asimismo, la investigación empírica del ahorro en los países en desarrollo se ha

concentrado a menudo en los determinantes del ahorro agregado. Véase por ejemplo Friend y

Taubman (1966) y Giovannini (1983).

CAPITAL EXTRANJERO, AHORRO E INVERSIÓN

563

prueba econométrica. Los resultados poco claros de ese esfuerzo sugieren

que lo mejor que podemos hacer en este punto es utilizar un enfoque

metodológico más modesto y exploratorio. En consecuencia utilizaremos

el tipo más simple del análisis inductivo: considerar las condiciones en

materia de conducta correlacionadas con las diferencias de F/Y: las razones de la entrada de capital extranjero al producto interno bruto en los

países de la América Latina. Tal procedimiento podría denominarse "empirismo estructurado". Comprende el examen de los niveles de significación de las correlaciones de rango entre las razones medias de F/Y

y las variables sugeridas a priori como posibles determinantes de una

persistente entrega de capital. Si las variables correlacionadas no se seleccionan sobre la base de consideraciones teóricas tal investigación puede

perder fácilmente su sentido. En realidad aun si las variables se seleccionan de ese modo tal procedimiento de empirismo explícito se tiene a

veces en poca estima profesional. Pero un enfoque que utilice un empirismo explícito puede ser preferible a algunas de las opciones: el empirismo casual (sin referencia a las pruebas de significación formales) o

el apriorismo puro (sin referencia a la realidad empírica).

Los datos para este análisis de correlación provienen en su mayor

parte de los registros del International Financial Statistics (iFs), del Fondo Monetario Internacional. La cinta IFS tiene datos sobre las principales

variables macroeconómicas, entre ellas F/Y, y permite una muestra de

21 países latinoamericanos.^ Las variables especificadas se refieren generalmente a los valores medios para los países individuales en el periodo 1955-1983. En vista de la extensión del periodo estudiado es posible que estemos observando correlaciones entre valores de estado estable. El estudio busca generalizaciones válidas que se apliquen al conjunto de los países latinoamericanos. En consecuencia, nos concentramos

^ La mayoría de los datos de las variables socioeconómicas que se citan líneas abajo

proviene de la cinta del Banco Mundial. Las excepciones son los datos referentes a las tasas de dependencia demográfica, que proviene del Demographic Y'earbook de las Naciones

Unidas; el índice del gasto en publicidad, que ha sido tomado de Nathaniel IL I^eíf y John

Farley (1980). y los datos sobre la parte del PIB destinada al gasto militar, que provienen

de la Agencia de los Estados Unidos para el Control de Armas y el Desarme. El tamaño de

la muestra utilizada para las correlaciones de rango que se registran más adelante incluyó 21

países, excepto en el caso de las correlaciones de la distribución del ingreso y las variables

de la publicidad. Se dispuso para 18 países de datos referentes a la parte del ingreso recibida

por el 20 Có más pobre de la población, y en 14 países se dispuso del índice del gasto

en publicidad. Los 21 países de la muestra general son: la Argentina, Solivia, el Brasil. Chile,

Colombia, Costa Rica, la República Dominicana, El Salvador, Guatemala, Guyana, Haití, Honduras, Jamaica. México. Nicaragua, Panamá, el Paraguay, el Perú, Trinidad y Tobago, el Uruguay y Venezuela.

564

EL TRIMESTRE ECONÓMICO

en los patrones transversales entre los países en lugar de enfocar las

relaciones de conducta observadas a través del tiempo en países individuales. Estadísticamente el análisis se beneficia del hecho de que las

i^azones medias de las entradas de capital a los países de la muestra

manifiestan una gran varianza. Las observaciones de la F/Y media en

la muestra fluctúan entre 7.7 y —7.2 %. Para la muestra total la media

llega a 2.1 %, con una desviación estándar de 3.4 %.

Desde una perspectiva de política nos interesa el acceso global de

un país a las importaciones de capital para financiar la formación de capital y los déficit de cuenta corriente. En consecuencia, la variable F

incluye todas las formas de entrada de capital extranjero. Tal agregación —por ejem]iIo de préstamos bancarios, créditos de proveedores e

inversión directa— plantea problemas obvios si cada uno de los componentes de F está gobernado por determinantes muy distintos. Sin embargo es probable que las formas principales del flujo de capital hacia

estos países se muevan en función de las mismas variables: las tasas relativas de rendimiento ajustadas por el riesgo y la incertidumbre. Una

consideración adicional que justifica un análisis global es el alto grado

de complementaridad entre las diversas formas de flujo de capital hacia

la América Latina en el sistema económico y político internacional de la

posguerra.

La elección de posibles correlaciones con las razones F/Y para los

países de nuestra muestra no plantea ninguna dificultad. No escasean las

concepciones profesionales previas ni los "hechos estilizados" acerca de

las condiciones asociadas a los flujos mayores o menores que F en la

América Latina. Por ejemplo, se podrían esperar correlaciones significativas entre las razones de entrada de capital extranjero y nivel de

desarrollo económico de los países (Landau). Para los fines del análisis

de correlación se representa el "nivel de desarrollo" con y, el nivel del

ingreso per capita. El capital extranjero puede ser atraído también por

los países que experimenten una alta tasa de tendencia de crecimiento

económico, g. Además, los prestamistas y los inversionistas extranjeros

pueden considerar algunas variables asociadas a la inflación de precios,

tales como el déficit del presupuesto gubernamental y la tasa de crecimiento de la oferta monetaria. Es de presumir que tales condiciones influyan

sobre el riesgo y los rendimientos por la vía de su efecto en el nivel y

la inestabilidad de la inflación de los precios. Por esta razón se especificarán directamente las variables de la inflación. Se espera que F/Y

se relacione inversamente tanto con la tasa media de inflación de los

CAPITAL EXTRANJERO, AHORRO E INVERSIÓN

565

países, P, como en la inestabilidad de la tasa inflacionaria. Nuestra

especificación de la inestabilidad de la inflación es la desviación estándar

de P, DÉP.

Dado el papel del capital extranjero en el financiamiento del comercio de mercancías F/Y puede correlacionarse positivamente con el

grado de apertura de las economías. Se especificará esa variable, APERTURA, como la razón media de las importaciones y las exportaciones al

PiB. Además, sería de esperarse que el capital extranjero fluyera con

mayor facilidad hacia los países libres de restricciones cambiarlas. Una

buena representación de ese estado es la tasa de crecimiento real de las

importaciones, IMP. En cambio, es probable que las economías caracterizadas por un alto grado de inestabilidad de las importaciones atraigan

menos capital extranjero. La variable que se especifica para la inestabilidad de las importaciones es la desviación estándar del crecimiento

de las importaciones, DEIMP. Otra condición que puede asociarse a la

magnitud de la entrada de capital es el nivel del desarrollo financiero

interno: los movimientos internacionales del capital pueden sustituir parcialmente un sistema interno bien desarrollado de intermediación financiera (Kindleberger, 1976). Siguiendo la investigación de Raymond

Goldsmith, se representa el nivel del desarrollo financiero interno por V,

la razón de Y al acervo de crédito interno.

También podemos considerar algunas variables no tradicionales sugeridas por las teorías de la economía política internacional. Algunos

observadores esperarían una correlación positiva entre F/ y la proporción del PIB gastada en armamentos. Llamaremos ARMS esa variable. En

principio también podrían correlacionarse positivamente las razones de

la entrada de capital extranjero con la magnitud del gasto del país en

publicidad, un indicador del consumismo y la susceptibilidad a las influencias transnacionales. Disponemos de una medida del gasto en publicidad (Leff y Farley, 1980), y llamaremos PUB a esa variable. Otra

posibilidad es que el capital extranjero sea atraído hacia los países caracterizados por una distribución muy desigual del ingreso. Es posible

que tal concentración permita la existencia de mercados demasiado grandes para productos transnacionales y/o de regímenes políticos que ofrezcan incentivos favorables y menor incertidumbre para el capital extranjero. Esa perspectiva sugeriría una importante correlación positiva entre

la F/Y de países individuales y el grado de desigualdad de su distribu-

566

EL TRIMESTRE ECONÓMICO

ción del ingreso. Nuestra medida de la desigualdad es la parte del ingreso nacional que recibe el 20 % más bajo de la población del país,

BA 20. Por último, el tamaño del país puede ser también una variable

politicoeconómica importante. Los PMD más grandes pueden tener una situación geopolítica más fuerte y/o un aparato gubernamental más fuerte

que les permitan resistir las entradas de capital extranjero en términos

que consideren poco atractivos. Esta perspectiva sugiere una relación negativa entre el tamaño del país y F/Y. Se dispone de varias medidas de

la variable TAMAñO. Siguiendo a Lloyd y Sundrum (1982, p. 22), hemos

especificado esta variable como el tamaño de la población.

III. Los RESULTADOS EMPÍRICOS

Aunque existen a menudo opiniones claras acerca de las variables que

pueden estar en cuanto a conducta relacionadas con las razones de entradas de capital de la América Latina, diversos observadores pueden diferir en lo que respecta a los signos esperados de algunas de las variables. Por ejemplo, ¿se esperaría que las razones F/Y entre países se

correlacionaran en forma positiva o negativa con las tasas de crecimiento

económico de la América Latina? Diversos observadores pueden tener

diferentes experiencias al respecto. En estas circunstancias convendrá considerar las correlaciones efectivas y sus niveles de significación. El cuadro 1 presenta las correlaciones de rango entre las variables citada? y

las razones F/Y para los 21 países de nuestra muestra. Los números

entre paréntesis indican el nivel de confianza al que pueden aceptarse las

correlaciones.*

Los resultados empíricos presentados en el cuadro 1 muestran confirmaciones y divergencias frente a las prioridades que guiaron nuestra

selección de variables. La muestra indica una correlación negativa altamente significativa entre F/Y y el nivel de ingreso per capita, pero

también una correlación insignificante entre F/Y y g. Las correlaciones

para las variables de la inflación son las esperadas. Lo mismo ocurre

con los resultados de las variables del comercio internacional: la apertura y el crecimiento de las importaciones. En cambio, la inestabilidad

de la tasa de crecimiento de las importaciones muestra una correlación

^ En el caso de las correlaciones de rango con bajo=; niveles de confianza, los coeficientes

mostrados en el cuadro 1 tienen escaso significado. Los incluimos porque los lectores de una

versión anterior pidieron que se publicaran los números específicos.

CAPITAL EXTRANJERO, AHORRO E INVERSIÓN

567

1. Spearman: correlaciones de rango entre F/Y y algunas

variables en 21 países latinoamericanos, 1955-1983

CUADRO

„ .

'^""^ble

Coeficiente de correlación

y „¿j,g; ¿g confianza

y

g

— .52 (.99)

.00 (.02)

P

-.39 (.92)

DÉPr

APERTURA

—.39 (.92)

.44 (.95)

IMP

DEÍMP

V

ARMS

BA 20

PUB

TAMAÑO

NOTA

.51 (.98)

— .10

—.12

—.13

.23

— .45

— .56

(.32)

(.38)

(.44)

(.64)

(.89)

(.99)

: Véanse en el texto las definiciones de las variables.

insignificante con F/Y. Lo mismo ocurre en cuanto al nivel de desarrollo financiero interno, por lo menos en la forma especificada aquí."

Las variables no tradicionales muestran menos resultados significativos. La correlación entre F/Y y la proporción del PIB gastada en armamentos es prácticamente igual a cero. La correlación entre las razones

de entrada de capital y la parte del ingreso recibida por el 29 % más

bajo de la población del país es .23, significativa sólo en el nivel de confianza de .64. La correlación entre F/Y y el índice del gasto en publicidad es casi significativa en estándares tradicionales; pero contra lo esperado este coeficiente tiene un signo negativo. La variable tamaño tiene

el signo correcto y es altamente significativa. Sin embargo podemos interpretar este resultado en términos diferentes de la hipótesis de economía política propuesta originalmente. Las economías pequeñas tienden

también a ser economías más o menos abiertas (Kindleberger, 1962, pp.

' Es posible que la variable V muestre una correlación no significativa poríjue sea un mal

mstituto del nivel del desarrollo financiero interno. Sin embargo, los rebultados estadísticos

de V no reflejan ninguna contaminación de esta medida en virtud de una correlación posiblemente elevada con las variables de la inflación. Las correlaciones entre las variables V, P y

DEPr de la muestra no son significativas.

568

EL TRIMESTRE ECONÓMICO

32-37).* En consecuencia el término TAMAñO del cuadro 1 puede estar

reflejando en efecto la apertura económica, de modo que estaría repitiendo la conexión comercio exterior-financiamiento previamente señalada con la variable APERTURA. La importancia de las condiciones del

comercio exterior para los flujos de capital se corrobora también por la

fuerte correlación positiva entre ¥/Y y la variable crecimiento de las importaciones, IMP?

Otra característica del cuadro 1 es la fuerte correlación inversa con y,

nuestra representación del nivel de desarrollo. Así pues, el cuadro revela

en general que la entrada de capital extranjero a la América Latina es

proporcionalmente mayor en las economías subdesarrolladas pequeñas,

abiertas y menos inflacionarias. En efecto, es posible que la realidad estructural sea más simple aún: las economías abiertas pequeñas tienden

también a tener menores tasas de inflación. Por lo tanto nuestra conclusión se reduce a esto: la entrada de capital extranjero a la América Latina es proporcionalmente mayor en las economías menos desarrolladas

(pequeñas) abiertas.* Es posible que este patrón refleje la importancia

de los flujos de capital relacionados con el comercio exterior y la de las

economías de escala con la intermediación financiera extranjera en las economías pequeñas (Kindleberger, 1976).

Nos preguntamos qué tanto de la varianza en F/Y en la muestra podrá explicar esta perspectiva que hace hincapié en la apertura del comercio exterior y el nivel de desarrollo. En consecuencia hemos estimado

una ecuación de regresión con APERTURA y como las variables del miembro derecho (MD). La ecuación estimada, con las razones t entre paréntesis, es:

F/Y— .051 — .0001

(2.89)

y -f .021

(3.444)

APERTURA

(2)

(9.94)

B? = .35

* La correlación de rango entre las variables APERTURA y TAMAñO de la muestra llega a

—.85, significativa en el nivel de confianza de .99.

' Para la mayoría de los países de la muestra F constituyó una posición pequeña y variable de los ingresos totales de divisas y la capacidad para importar. Por lo tanto, no es

probable que la correlación con la variable crecimiento de las importaciones sea un artificio

estadístico.

* En esta muestra la correlación entre APERTURA y P llega a —.57, significativa en el

nivel de confianza de .99. La correlación entre TAMAñO y P llega a .48, significativa en

el nivel .97.

CAPITAL EXTRANJERO, AHORRO E INVERSIÓN

569

Considerando la forma en que se seleccionaron las variables del miembro derecho en la ecuación (2) es obvio que las razones t no tienen su

significado habitual. En el contexto actual advertimos que la ecuación (2)

explica el 35 % de la varianza con las razones de entrada de capital. Es

de presumir que una parte del residuo no explicado refleja las diferencias

entre los países en lo relativo a los rendimientos del capital ex ante que

no hemos especificado. En términos más generales, las correlaciones (significativas y no significativas) presentadas en el cuadro 1 pueden ser

útiles para la formulación de una teoría que explique un gran porcentaje

de la varianza en las razones de entrada de capital en la América Latina.

Es claro que todavía no se dispone de una tal teoría empíricamente de

importancia.

IV.

LAS PERSPECTIVAS DE MAYORES TASAS DE AHORRO INTERNO:

UN ENFOQUE DE COEFICIENTES ALEATORIOS

Hasta aquí nos hemos concentrado en las condiciones asociadas a las

diferencias entre los países en cuanto a la magnitud de las razones de

importación de capital en la América Latina. Como indicamos en la introducción, una cuestión relacionada se refiere a las perspectivas de aumento de las tasas de ahorro interno en países individuales a través del

tiempo. Esa cuestión es pertinente no sólo por sus implicaciones para la

reducción de la dependencia respecto al capital extranjero sino también

por otras razones. En algunos países de la América Latina es posible

que la miopía y las distorsiones conduzcan a tasas de inversión y de

crecimiento económico que no lleguen al óptimo social. Como antes vimos, las mayores tasas de ahorro interno pueden permitir a un país

acelerar su formación de capital y su crecimiento económico. En términos

más generales, en muchos modelos del desarrollo a largo plazo ocurre

que el ritmo del crecimiento del ingreso y del cambio estructural es impulsado por la acumulación de capital y —en ausencia de grandes importaciones de capital— por el ahorro interno. Este tema es de obvia

importancia, pero los economistas no han logrado explicar de modo concluyente el comportamiento del ahorro en los países en desarrollo." Por

lo tanto quizá convenga investigar más este asunto.

" Por ejemplo, un intento de explicación del comportamiento del ahorro en una muestra

(ie 40 PMD durante los años setenta reveló que sólo 3 de las 7 variables del miembro derecho

tenían un parámetro estimado mayor que su error estándar (Singh, 1985, p. 228). Además,

aunque algunas de las variables de regresión especificadas pueden ser "más asociativas que

causales"' (p. 220), sólo obtuvo una R* de .45 en la ecuación del ahorro ampliada.

570

EL TRIMESTRE ECONÓMICO

A fin de analizar las perspectivas de incremento de las tasas de

ahorro interno, debemos empezar por especificar una función de ahorro

y estimar sus parámetros con datos de series de tiempo para cada uno

de los 21 países de nuestra muestra. Ya hemos completado esa tarea en

im ensayo que está a disposición de quien lo solicite (Leff y Sato, 1985).

La función de ahorro desarrollada en él considera el ahorro de los PMD

en términos metzlerianos típicos, como un proceso de acumulación de

riqueza dirigido a las razones riqueza-ingreso deseadas, W*. Por lo tanto

el ahorro corriente es una función del camhio ocurrido en el ingreso corriente, A y. Sin embargo, rigideces económicas o sociales pueden restringir la tasa de ajuste efectivo del ahorro a los niveles deseados. Por

esta razón consideramos un proceso de ajuste parcial y especificamos S—i

en la función de ahorro. El parámetro estimado para este término se

relaciona estrechamente con (1 — k), donde k mide la rapidez del ajuste

del ahorro efectivo al ahorro deseado. Por último, el ahorro de los países

latinoamericanos es afectado también por la tasa de interés real esperada,

una variable en la que influye fuertemente la tasa de inflación esperada. En consecuencia incluimos esa variable, P*, en la función de ahorro.

Añadiendo un término estocástico, u, tenemos:

S = ao + (hAY + (l — k)S--, + a,P' + u

(3)

Como señalamos antes, condiciones distintas de la meta razones de riqueza-ingreso y de la inflación esperada pueden afectar también los niveles

del ahorro en la América Latina. Por razones conceptuales vemos que

esas condiciones ejercen su efecto por medio de la magnitud de los parámetros de la función de ahorro (3) en lugar de entrar a la ecuación

en forma aditiva, como regresores carentes de base teórica.

En este contexto nuestro enfoque son las perspectivas de aumento de

las tasas de ahorro en países individuales a través del tiempo. Un factor

decisivo aquí es el comportamiento del ahorro con respecto al crecimiento

del ingreso corriente: el aumento de S/Y requiere un valor alto de

3S/3Ay. Este es por supuesto el término Oi de la ecuación (3). Las

estimaciones del parámetro de ese término presentan una variación considerable entre los países de nuestra muestra.^" Por lo tanto, tomando la

'" Las estimaciones de á, en nuestra muestra fluctúan entre L465 y 0.104. La media es

.522 y la desviación estándar es .333. Para 3 países de la muestra la estimación del parámetro

para a, fue menor que su error estándar. Sin embargo, estas estimaciones se incluyeron en el

análisis de la correlación de rango porque tienen la mejor información disponible sobre la

magnitud de o^ en esos países.

CAPITAL EXTRANJERO, AHORRO E INVERSIÓN

571

perspectiva de un modelo de coeficientes aleatorios tratamos las estimaciones del parámetro de áj derivadas del comportamiento de las series

de tiempo en países individuales como observaciones de 3S/3AF en

una muestra internacional. Podemos entonces investigar las condiciones

asociadas en materia de conducta a un Cj mayor o menor, y que por

tanto pueden conducir a mayores tasas de ahorro en países individuales

a través del tiempo. El desarrollo económico puede considerarse como

un proceso en el que los parámetros estructurales clave de una economía

modifican sus valores numéricos a través del tiempo. Esa es la perspectiva que estamos siguiendo aquí. Aplicaremos el enfoque analizando las

condiciones asociadas a la variación en los parámetros de la función de

ahorro agregada entre los países latinoamericanos. Nos concentramos en

los determinantes del comportamiento marginal del ahorro más bien que

en los determinantes del promedio. Desde el punto de vista del cambio

económico los marginales son los importantes, porque son los que alteran

la magnitud de los promedios a través del tiempo.

V.

LA RESPUESTA DEL AHORRO AL CRECIMIENTO DEL INGRESO

La teoría económica y la bibliografía del desarrollo económico sugieren

numerosas condiciones antecedentes que podrían promover o inhibir la

sensibilidad del ahorro al crecimiento del ingreso corriente en los países

en desarrollo. Construyendo algunas medidas de tales condiciones podremos analizar las correlaciones entre esas variables y la muestra de ói

obtenida al estimar los parámetros de la ecuación (3). Tales correlaciones deberán proporcionar información acerca de la medida en que pueda

esperarse que los cambios de la política económica y/o el propio proceso

de desarrollo generen una mayor respuesta del ahorro al crecimiento del

ingreso, y por tanto mayores tasas de ahorro interno en los países latinoamericanos. Examinamos en primer término las razones para la elección de las variables y luego presentamos los resultados empíricos que se

han obtenido.

Se nos ocurren numerosas variables como posibles determinantes de

Oj. Y la lista de posibles variables correlacionadas se extiende más aún

cuando añadimos las variables sustitutas que debemos usar porque no

se dispone de las medidas deseadas. Una condición que tiende a asociarse a las diferencias entre los países en cuanto a la sensibilidad del

ahorro es la magnitud de las razones riqueza-ingreso deseadas, JF*. Éstas pueden computarse a partir de las estimaciones de los parámetros

572

EL TRIMESTRE ECONÓMICO

de la ecuación (3) para países individuales (Leff y Sato, 1975, pp. 12191223). Sería de esperarse que las estimaciones muéstrales de 3S/3Ay

se correlacionaran positivamente con W*. La tasa de rendimiento del

capital, r, es otra variable que puede correlacionarse con la mayor sensibilidad del ahorro sugerida sobre bases teóricas muy rectas.^^ Sustituiremos esa variable por algunas condiciones que tienden a asociarse

con r en los países latinoamericanos. Una de ellas es la tasa de crecimiento del producto agregado a largo plazo, g, una variable que puede correlacionarse con la presión sobre la capacidad productiva y por tanto

con el rendimiento del capital (Glower). Otro sustituto es IMP, una variable que refleja el crecimiento de la disponibilidad de un insumo complementario fundamental que en las condiciones latinoamericanas tenderá a elevar la productividad marginal del capital. Esperamos que exista

una correlación positiva entre r e IMP, y una correlación negativa con la

inestabilidad en la disponibilidad de importaciones, DEIMP.

Otro posible determinante de la respuesta del ahorro es el grado

de desigualdad en la distribución del ingreso. Es de esperarse que en

los países que tienen una distribución muy desigual del ingreso se dedique al ahorro una porción mayor del crecimiento del ingreso corriente.

Representamos la desigualdad con la parte del ingreso recibido por el

20% más pobre de la población (BA 20). Otra condición antecedente

que puede afectar la respuesta del ahorro al crecimiento del ingreso es

la extensión de la intermediación financiera interna. Como indicamos

antes, representamos el nivel de intermediación financiera con F, la razón de y al acervo del crédito interno. La respuesta del ahorro puede

ser también restringida por las condiciones de dependencia demográfica

(Fry y Masón). Especificamos esa variable, DEP, como el porcentaje

de la población del país de 14 años o menos. Por último, se ha sugerido

a veces que la decisión de ahorrar está estrechamente condicionada en

la América Latina por la decisión de invertir. Esa concepción sugeriría

una alta correlación positiva entre ái y S//3Ay, Se disopne de estimáis Nos concentramos en r, la tasa de rendimiento del capital, y no en i, la tasa de interés nacional. Diversos investigadores (Fry, Ortemeyer, De Meló y Tybout, Giovannini) han

llegado a conclusiones diferentes acerca de los efectos del aumento de i sobre el ahorro de los

PMD. No es esa la cuestión que nos interesa aquí. Por lo contrario, nos concentramos en la

tasa de rendimiento del capital porque reí pueden moverse muy diferentemente en los mercadas de capital regulados y distorsionados. Y en las economías donde la falta de intermediación financiera conduce a una situación donde gran parte de la inversión es autofinanciada,

r es en especial de importancia como un determinante de la conducta del ahorro.

CAPITAL EXTRANJERO, AHORRO E INVERSIÓN

573

ciones empíricas de ese término (Leff y Sato, 1985). Denotándolas por

A

¿1, las podremos usar aquí para nuestro análisis de correlación.

La mayor sensibilidad del ahorro en los países menos desarrollados

puede asociarse también con mayores niveles de ingreso per capita (Mikesell y Zinser, pp. 3-7). Esa asociación puede ocurrir ya sea por razones económicas (Gersovitz), o porque y represente la "modernización"

(Landau). De igual modo algunos observadores esperarían que la sensibilidad del ahorro aumentara con el acervo de capital humano. Representaremos esto último con la tasa de alfabetismo de adultos, LIT. Otra

hipótesis hace hincapié en la importancia del gasto militar para el comportamiento del ahorro en los PDM (Eshag, 1983, pp. 81-88). Utilizando

recursos que podrían destinarse de otro modo al ahorro el gasto en

armamentos puede restringir el ahorro interno. Por esta razón especificamos la porción del ingreso nacional destinada al gasto militar, ARMS.

De igual modo, la publicidad estimula el conocimiento de nuevos bienes

de consumo y puede inducir a los habitantes de los PMD a canalizar desproporcionadamente el aumento de sus ingresos hacia el gasto en consumo. Nuestra representación para este "efecto demostración" es un índice

del nivel del gasto en publicidad, PUB. Por último, se ha sugerido a veces

que la entrada de capital extranjero puede inhibir el espíritu de empresa

nacional, lo que reducirá la sensibilidad del ahorro en los PMD (Hirschman, 1969). En consecuencia incluimos la razón de entrada de capital

(F/Y), como una posible variable correlacionada. El cuadro 2 presenta

las correlaciones de rango entre estas 13 variables y los términos 'dS/d^Y

para los países de nuestra muestra.

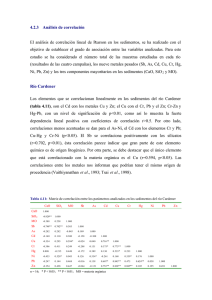

La variable de la riqueza deseada que aparece en el cuadro 2 tiene

el signo positivo esperado y es altamente significativa." En cambio, nuestras representaciones para la tasa de rendimiento del capital dan una imagen confusa. Los términos de g y del crecimiento de las importaciones no

son estadísticamente significativos. Pero la inestabilidad de la oferta de

importaciones es altamente significativa y tiene el signo esperado. Vemos

luego, en el cuadro 2, varios resultados de correlaciones que no son

significativos a los niveles de confianza tradicionales. Ese es el caso de

las variables especificadas debido a nuestras previsiones acerca de los

efectos probables de la desigualdad del ingreso, el desarrollo financiero

^* En vista del procedimiento utilizado en la computación de la serie de íT* nos preocupó

que la correlación citada en el texto pudiera ser un artificio estadístico. Nos tranquilizó a este

respecto el hecho de que la correlación entre la k de la ecuación (3) y W* —que se u'a

para derivar la serie de ÍT*— haya sido significativamente negativa: —.71 (.99).

EL TRIMESTRE ECONÓMICO

574

2. Spearman: Correlaciones de rango entre 3S/3AY y algunas

variables seleccionadas en 21 países latinoamericanos, 1955-1983

CUADRO

Coeficiente de correlación

y nivel de confianza

Variable

NOTA:

W*

.76 (.99)

S

.27 (.77)

IMP

.08 (.28)

DEÍMP

.57 (.99)

BA20

.27 (.73)

V

.10 (.33)

DEP

.09 (.29)

LIT

,18 (.56)

y

.14 (.46)

k

.55 (.99)

ARMS

.34 (.86)

PUB

.01 (.02)

F/Y

,01 (.04)

Para la definición de las variables véase el texto.

interno, la dependencia demográfica y el alfabetismo de adultos. De igual

modo, los resultados del término y ofrecen escaso apoyo para una presunción de que la elevación del ingreso per capita hará aumentar por

sí sola la sensibilidad del ahorro en la América Latina.

A

La correlación de lugar del término 6i (es decir con 3//3Ay) es

altamente significativa, sin embargo sus implicaciones analíticas son ambiguas. En efecto, puede reflejar una situación especial de los PMD donde

la decisión de ahorrar está condicionada por la decisión de invertir.

Pero la correlación se considera equivalente a una realidad donde la capacidad de invertir está restringida por la capacidad de ahorrar. Tal situación "clásica" es especialmente probable en las economías que carecen de

una intermediación financiera extensa, de modo que los inversionistas

deben recurrir en gran medida a su propio ahorro. La variable ARMS

CAPITAL EXTRANJERO, AHORRO E INVERSIÓN

575

tiene el signo negativo esperado, y es casi aceptable según estándares

tradicionales. En cambio, estos resultados no apoyan la idea de que la

respuesta del ahorro al crecimiento del ingreso corriente en la América

Latina es obstaculizada por los altos niveles de publicidad. Tampoco

hay aquí alguna prueba de que la entrada de capital extranjero inhiba la

sensibilidad del ahorro interno. En total los resultados presentados en

el cuadro 2 confirman algunas de nuestras nociones a priori acerca de

las condiciones asociadas al boyante comportamiento del ahorro en los

países en desarrollo y refutan otras.^^

Un resultado empírico que quizá no se habría esperado con certeza completa en un contexto de PMD es la significación estadística

de la variable de la riqueza deseada, W*. En vista de esta prueba de

la importancia de ÍF* en el proceso de ahorro de estos países, uno

quisiera saber más acerca de las condiciones que influyen sobre las

metas de las razones activos-ingresos en la América Latina. Una posibilidad obvia es la tasa de rendimiento del capital. Podemos someter a

prueba esta hipótesis para nuestra muestra estimando una regresión transversal en la que W* es la variable dependiente, y las condiciones mencionadas antes como variables correlacionadas significativas (o casi significativas) de r son las variables del miembro derecho.^* La ecuación

estimada, con las razones t entre paréntesis, es:

W* = .458 + 39.676 g— 4.615

(0.51)

(3.39)

(1.45)

DE'IMP

(4)

R^ — .41

La ecuación explica una porción no trivial de la varianza de W* en

la muestra. Desde el punto de vista analítico es más importante el hecho

de que los mayores rendimientos del capital aumentan aparentemente la

■" Para redondear el entendimiento de la respuesta del ahorro a las condiciones macroeconómicas actuales en los países de la América Latina, presentamos también información

acerca de las condiciones asociadas con la respuesta del ahorro a los cambios ocurridos en

la inflación esperada, P'. Estas son las variables correlacionadas de las estimaciones muéstrales del parámetro Oj de la ecuación (3). Los coeficientes de correlación de rango (y los

niveles de confianza) con ZSfd P' son: 3//3 P', M (.99): P. —.56 (.92), y DEPr, —.49

(.98). Las fuertes correlaciones negativas con las variables de inflación de precios no corroboran la hipótesis de que una inflación más alta provoque mayores tasas de ahorro agregado

en la América Latina.

^* Es digno de mención el hecho de que ninguna de las otras variables económicas o sociofconómicas de los cuadros 1 o 2 mostró una correlación de rango significativa con JF*.

576

EL TRIMESTRE ECONÓMICO

demanda de riqueza en esta muestra. Los signos de nuestras representaciones de r indican que el efecto sustitución domina al efecto ingreso asociado

al aumento de los rendimientos en estos países en desarrollo. Ese resultado se ha observado también en un estudio cuidadosamente especificado

para un país en desarrollo: Corea (Ortemeyer).

VI.

LA VELOCIDAD DE AJUSTE DEL AHORRO EFECTIVO

AL AHORRO DESEADO

Otra condición importante del movimiento hacia mayores razones de

ahorro es la rapidez con la que el ahorro efectivo se ajuste al ahorro deseado. Este rasgo se relaciona con la magnitud de las estimaciones para

k, el parámetro relacionado con la velocidad del ajuste en la ecuación (3).

Ahora analizamos las condiciones asociadas en términos de conducta con

A

una k mayor o menor —con un movimiento más rápido o más lento de

los niveles del ahorro efectivo a los niveles del ahorro deseado— en nuestra muestra. Es clara la selección de las condiciones que pueden correlacionarse con k. Son claramente pertinentes las condiciones que inhiben

o facilitan el ajuste. Las condiciones que en potencia lo facilitan son la

extensión del alfabetismo, la intermediación financiera, el "nivel de desarrollo" y una distribución sesgada del ingreso. Entre las posibles restricciones o rigideces se encuentran las tasas de dependencia demográfica, el gasto militar, la entrada de capital extranjero y la intensidad de

la publicidad. Además, sería de esperarse que la magnitud de k variara

inversamente con g. Cuando el crecimiento rápido del ingreso crea una

brecha mayor entre los niveles efectivos y los niveles deseados del ahorro

el ritmo del ajuste es relativamente lento. Por último consideramos las

condiciones que elevan los costos o reducen los rendimientos del equilibrio del ahorro. Estas condiciones incluyen la tasa inflacionaria y su

inestabilidad. En el cuadro 3 aparecen las correlaciones de rango enA

Ire estas variables y las estimaciones de k en nuestra muestra.

El cuadro 3 es de escaso apoyo para nuestras concepciones a priori

sobre las condiciones que facilitan o inhiben el rápido ajuste del ahorro.

Aunque los signos de los coeficientes son de ordinario correctos, pocas

de las correlaciones son significativas en niveles de confianza aceptables.

En algunos casos la pobre correspondencia con nuestras expectativas teóricas puede reflejar problemas de medición. Así puede ocurrir, por ejemplo, con nuestra representación para nivel de la intermediación financie-

CAPITAL EXTRANJERO, AHORRO E INVERSIÓN

577

A

CUADRO

3. Spearman: correlaciones de rango entre k y algunas variables

seleccionadas en 21 países latinoamericanos, 1955-1983

Variable

LLIT

V

y

.20 (.61)

—.01 (.02)

.14 (.44)

BA 20

—.07 (.21)

DEP

—.30 (.82)

ARMS

F/Y

PUB

g

NOTA:

Coeficiente de correlación

y nivel de confianza

.17 (.55)

—.26 (.75)

.50 (.93)

—.79 (.99)

P

.29 (.79)

DÉPr

.44 (.95)

Véase en el texto la definición de las variables.

ra, V. Sin embargo en algunos casos (como el del alfabetismo) es probable que no exista una gran brecha entre lo que la variable está midiendo

efectivamente y la construcción teórica que trata de medir.

Entre los otros resultados presentados en el cuadro 3 están las correlaciones positivas entre el parámetro de la rapidez del ajuste y las

variables de la inflación: la tasa media de inflación y su desviación estándar. Estas dos condiciones implican mayores costos de estar fuera de

equilibrio en el ahorro. En tales circunstancias la gente encuentra aparentemente algunos caminos para ajustarse con relativa rapidez. Al igual

que ocurre con los resultados del cuadro 2, por lo menos algunas de las

correlaciones presentadas en el cuadro 3 son estadísticamente aceptables.

Sin embargo, desde el punto de vista de un elaborador de políticas o

de un observador interesado estos resultados no son todavía muy útiles.

Incluso las correlaciones estadísticamente significativas del cuadro 3 ofrecen una base escueta para medidas de política o para proyecciones de

las perspectivas para la elevación de las tasas del ahorro agregado en la

América Latina.

578

EL TRIMESTRE ECONÓMICO

VIL

LA EXPERIENCIA EFECTIVA CON LAS TENDENCIAS DEL AHORRO

AGREGADO, LA INVERSIÓN Y LAS RAZONES DE ENTRADA DE CAPITAL

En efecto, muchos países latinoamericanos experimentaron tendencias estadísticamente significativas en sus razones de ahorro agregado entre

1955 yl983. En el cuadro 4 aparece alguna información sobre este fenómeno y sobre tendencias relacionadas. Nueve países experimentaron

tendencias crecientes en S/Y estadísticamente significativas. Es posible

que estos desplazamientos a largo plazo agraden a los observadores que

ven ventajas importantes en las crecientes tasas de ahorro agregado en

la América Latina. Sin embargo los desplazamientos indican también

un conocimiento limitado acerca de los determinantes del comportamiento del ahorro en la América Latina. Las consideraciones a priori y los

resultados estadísticos presentados antes nos daban una base escueta para

la previsión de estas tendencias.

La ecuación (1) indicaba que las más altas razones del ahorro pueden asociarse con una reducida dependencia respecto a la entrada de

capital extranjero y/o con el aumento de las tasas de formación de capital ¿Cuál es el recurso que siguieron los países de nuestra muestra

con respecto a estas opciones? El cuadro 4 presenta también algunas estimaciones de las tendencias de I/Y y F'/Y para los países individuales

de la muestra. En general los países parecen haberse ajustado a un cambio

en una variable con cambios en las otras dos variables interdependientes.

Por ejemplo, tasas de ahorro más altas en países individuales se asociaron generalmente con una combinación de mayor inversión y más bajas

tasas netas de entrada de capital. La correlación de rango entre las tendencias de S/Y e I/Y llega a .72, significativa en el nivel de .99. La

correlación entre las tendencias de S/Y y la tendencia implícita en F/Y

es —.41, significativa en el nivel de .93.

Por desgracia las correlaciones de rango que acabamos de citar ilustran también las limitaciones de los conocimientos actuales acerca de

la entrada de capital extranjero y el ahorro y la inversión nacionales en la

América Latina. Estas correlaciones se presentaron según el supuesto de

que los cambios en el ahorro interno modificaron la inversión y la entrada de capital. En realidad la causalidad podría partir también de

cualesquiera de las tres variables interdependientes de la ecuación (1).

Son grandes las implicaciones analíticas y prácticas de tales diferencias

de causalidad. Sin embargo los modelos econométricos utilizados para

proveer los datos utilizados en la discusión de estas cuestiones permiten

CAPITAL EXTRANJERO, AHORRO E INVERSIÓN

CUADRO

579

4. Tendencias de S/Y, I/Y y F/Y en 21 países

latinoamericanos, 1955-1982

Tasa de cambio anual en:

D_;_

I/Y

S/Y

Argentina

Bolivia

Brasil

Colombia

Costa Rica

Chile

El Salvador

Guatemala

Guyana

Haití

Honduras

Jamaica

México

Nicaragua

Panamá

Paraguay

Perú

República Dominicana

Trinidad y Tobago

Uruguay

Venezuela

.014

.014

.021

.003

.013

— .009

.002

.015

— .032

.052

.006

— .028

.023

.010

.032

.034

— .008

— .001

.032

— .008

-.003

(5.78)

(1.69)

(3.67)

(1.24)

(2.15)

(0.87)

(0.41)

(3.64)

(3.49)

(2.15)

(1.32)

(3.31)

(16.31)

(1.52)

(7.67)

(6.16)

(1.04)

(0.16)

(3.38)

(1.22)

(1.23)

—

—

—

—

.011

.002

.019

.004

.020

.000

.017

.023

.023

.077

.017

.008

.022

.008

.032

.047

.005

.017

.020

.000

.008

(4.87)

(0.36)

(3.71)

(2.22)

(6.82)

(0.01)

(3.66)

(5.61)

(4.02)

(8.89)

(5.03)

(0.95)

(15.2)

(0.82)

(10.1)

(11.8)

(0.83)

(3.44)

(2.75)

(0.02)

(1.75)

NOTA: Las tendencias de S/Y e I/Y para cada país se computaron mediante una

logarítmica. Los valores absolutos de las razones t para los términos de la tendencia

entre paréntesis. En virtud de que F/Y es a veces negativa no pudieron estimarse

gresiones para esa variable. Las cifras presentadas se computaron a partir de la

I/Y = S/Y + F/Y.

F/Y

-.002

— .012

-.002

.001

.008

.009

.015

.008

.055

.025

.011

.021

— .001

— .002

.000

.013

.003

.018

— .012

.008

.011

regresión

aparecen

tales reecuación

raras veces que los investigadores disciernan la estructura económica

subyacente."

Además, los datos disponibles en los enfoques de la medición actualmente no nos permiten evaluar la relevancia empírica de una hipótesis

importante en esta área. Algunos teóricos del desarrollo (como Taylor,

198.S, p. 184) han sugerido que no se asigna a inversión toda la entrada

de capital a los PMD. No importan aquí las implicaciones de tales transacciones para el bienestar; es posible que la optimación intertemporal

'* En el apéndice de Leff y Sato (1985) se discuten los problemas de especificación o

identificación que afectan gran parte del trabajo empírico realizado en esta esfera.

580

EL TRIMESTRE ECONÓMICO

incluya algunos préstamos de consumo (Brecher y Bhag^vati). Lo que

importa aquí es el problema analítico. Sin embargo las cuentas del ingreso nacional según los datos del cuadro 4 y sus correlaciones se han reunido sobre la base de un marco cambiante que supone que I ^ S -{- F. En

efecto, esa expresión se usa a menudo para estimar una de las tres series. Por lo tanto los cambios en S se restringen para que se asocien a

cambios iguales, compensatorios, en / y/o en F. Así pues, por la forma

en que se reunieron estos datos no pueden reflejar el uso posible de F

para financiar los incrementos en el consumo y no en la inversión.

VIII.

CONCLUSIONES

En este trabajo hemos investigado las condiciones en materia de conducta

asociadas con la entrada del capital extranjero y con el comportamiento

del ahorro interno en la América Latina. Conviene destacar tres rasgos

metodológicos en la forma en que hemos abordado estos tópicos. Uno es

el enfoque estadístico simple utilizado para analizar las diferencias internacionales en las razones de entrada de capital extranjero. Dado el

estado actual del conocimiento empíricamente de importancia en esta esfera quizá resulte útil tal enfoque exploratorio. Otro rasgo ha sido la inclusión de variables no tradicionales, tales como el gasto en armamentos

y en publicidad, al lado de variables económicas tradicionales como la

intermediación financiera y la tasa de inflación. Una tercera característica metodológica ha sido la aplicación de un enfoque de coeficientes aleatorios: tratando los parámetros estimados en el análisis de series de tiempo para países individuales como observaciones tomadas de una sección

transversal internacional. El análisis de correlación podría usarse entonces para aclarar las condiciones asociadas a las diferencias entre los países en cuanto a los parámetros del ahorro.

El análisis empírico reveló numerosas variables significativas y no

significativas correlacionadas con la entrada de capital extranjero y el

comportamiento del ahorro interno en la América Latina. No tenemos

que repetir tales correlaciones aquí; el lector deberá consultar los cuadros individuales. Un resultado general de esta investigación es que muchas de las concepciones analíticas previas con las que iniciamos el estudio

no se confirmaron. La mala actuación de esos hechos estilizados puede

interpretarse de tres maneras (por supuesto estas interpretaciones no son

mutuamente excluyentes). Primero, es posible que el limitado éxito empírico de nuestras expectativas a priori refleje la debilidad de la meto-

CAPITAL EXTRANJERO, AHORRO E INVERSIÓN

581

dología usada. Segundo, una parte del asunto puede encontrarse en el nivel muy agregado al que hemos analizado la entrada de capital y el

ahorro interno. Como antes vimos, la bibliografía del desarrollo tiene

una larga tradición de enfoque del ahorro agregado, la inversión y la

entrada de capital. Sin embargo, los malos resultados evidentes para algunas de las hipótesis pueden significar que un enfoque agregado no es

fructífero para algunos propósitos analíticos. Por último, el escaso poder

explicativo sugiere que algunas concepciones previas plausibles acerca

de los flujos del ahorro interno y el capital extranjero no son válidas

en realidad para el conjunto de los países latinoamericanos. En virtud

de diversas características históricas e institucionales, las oportunidades y las restricciones económicas difieren entre los países. En consecuencia, los patrones de respuesta difieren en diversas economías, e

ideas útiles acerca del comportamiento del ahorro en países individuales

no siempre aportan generalizaciones que podemos utilizar para explicar

el comportamiento de diversos países.

En la medida en que la mala actuación de nuestra hipótesis refleje

su débil base empírica son claras las implicaciones de este análisis. El

conocimiento actual acerca de los determinantes de los movimientos de

capital y el ahorro interno en la América Latina es menos sólido de lo

que pudiera creerse. Esa conclusión puede ser útil porque dota a los

investigadores de información referente a algunas hipótesis específicas

y de una perspectiva sobre el estado general del conocimiento en este

campo. Como lo ha subrayado Thomas Mayer (p. 175), es posible que

la publicación de resultados estadísticamente no significativos sea necesaria para el progreso de la economía, por lo menos para plantear cuestiones acerca de la importancia empírica de supuestos que de otro modo

podrían tomarse como verdades evidentes. Además, los resultados "negativos" pueden conducir a una precaución muy justificada, que ayudaría

a mejorar el análisis subsecuente. El apriorismo mal informado no ayudará al análisis económico de los países menos desarrollados.

Sin embargo son desalentadoras las implicaciones de este estado del

conocimiento para la elaboración de políticas. El análisis no sugiere muchas opciones de política con base empírica que los tomadores de decisiones puedan considerar si desean implantar un nuevo régimen de mayores tasas de ahorro interno y/o menor dependencia respecto a la entrada de capital extranjero en un país latinoamericano." Esta situación

" En efecto, aparte de la liberalización financiera los economistas no han tenido mncho

que recomendar a los gobiernos de los PMD que tratan de elevar las tasas de ahorro ínter-

582

EL TRIMESTRE ECONÓMICO

es en especial humillante si se considera que la investigación sobre estos

temas se ha venido realizando durante más de una generación. Por fortuna nuestro trabajo ofrece también algunas sugerencias positivas para el

progreso de la investigación en este campo. Como se ha indicado, es

posible que los estudios futuros sean más fructíferos si utilizan un enfoque desagregado del comportamiento del ahorro y si se concentran más

en los estudios de países individuales que en el análisis de sección transversal." Otro paso útil podría ser una conceptuación diferente del problema. La investigación de los flujos de ahorro o de capital en los países

en desarrollo se ha concentrado de ordinario en 5 o en F considerados

aisladamente, con una que otra variable considerada exógena. Otro enfoque conceptual que no se ha aplicado a menudo en el contexto de los

PMD ha resultado útil en el análisis de los países económicamente más

avanzados. Ese enfoque considera el ahorro interno y la entrada de capital extranjero como determinados simultáneamente con la inversión

nacional, mientras que esta última se mueve con los cambios ocurridos

en la tasa de rendimiento del capital."

REFERENCIAS BIBLIOGRáFICAS

Agencia de Control de Armas y Desarme de los Estados Unidos, World Müitary

Expenditures and Arms Transfers, Washington, D. C, varios años.

Brecher, Richard, y Jagdish Bhagwati, "Immiserizing Transfers from Abroad",

Journal of International Economics 13, agosto de 1982, pp. 353-364.

Corbo, Vittorio, Jaime de Meló y James Tybout, "What Went Wrong -with the

Recent Reforms in the Southern Cone?", Economic Development and Cultural

Change, 1986.

Chcnery, Hollis B., y Peter Eckstein, "Development Alternatives for Latin America", Journal of Political Economy 78, julio-agosto de 1970, Suplemento,

pp. 353-364.

no. En realidad la experiencia de la Argentina, Chile y el Uruguay a principios de los años

ochenta sugiere que inchiso e?a recomendación puede requerir una especificación más completa

para que se alcancen los resultados deseados. Víase Díaz-Alejandro Í198,5), Edwards (1985),

Corbo y otros, y Sundararajan (1985). En el contexto de Corea del Sur. .Tcffrey William-on (citado en Ortemeyer, p. 589) propuso elevadas tasas marginales de impuestos a las ganancias

de capital como una medida para elevar las tasas de ahorro interno. Es posible que esa

propuesta no sea viable en todos los PDM en términos políticos y administrativos.

" Véase en Ortemeyer (1985) un ejemplo excelente del trabajo según estos lineamientos.

^' El estudio de Williamson (1981) ha llegado lejos en esta dirección. En ese trabajo

F conduce el modelo cambiando la tasa de rendimiento del capital. Sin embargo, F se determina en forma exógena, no en forma simultánea con I y S.

CAPITAL EXTRANJERO, AHORRO E INVERSIÓN

583

De Meló, Jaime, y James Tybout, "The Effects of Financial Liberalization on

Savings and Investment in Uruguay", Economic Development and Cultural

Change, 1986.

Díaz-Alejandro, Carlos F., "Good-Bye Financial Repression, Helio Financial

Crash", Journal of Development Economics, 1985.

Edwards, S., "Stabilization with Liberalization: An Evaluation of Ten Years of

Chile's Experiment with Free-Market Policies, 1973-1983", Economic Development and Cultural Change, 33, 2, enero de 1985, pp. 223-254.

Eshag, E., Fiscal and Monetary Policies and Problems in Developing Countries,

Cambridge, Cambridge University Press, 1983.

Friend, I., y P. Taubman, "The Aggregate Propensity to Save: Some Concepts

and Their Application to International Data", Review of Economics and

Statistics 48, mayo de 1966, pp. 113-123.

Fry, Maxwell J., "Money and Capital or Financial Deepening in Economic Development", Journal of Money, Credit, and Banking, 1978, pp. 464-475.

, y Andrew Masón, "The Variable Rate-of-Growth Effect in the Life-Cycle

Savings Model", Economic Inquiry 20, 3, julio de 1982, pp. 426-441.

Gersovitz, Mark, "Savings and Nutrition at Low Incomes", Journal of Political

Economy 91, 6, octubre de 1983, pp. 841-855.

Giovarmini, Alberto, "The Interest Elasticity of Savings in Developing Countries:

The Existing Evidence", World Development (1983), pp. 601-607.

Glower, Carlos J., "Variations of Saving Ratios in Latin America", raimeografiado, México, CEMLA, 1984.

Goldsmith, R. W., Financial Structure and Development, Nueva Haven, Yale

University Press, 1969.

Hirschman, Albert O., How to Divest in Latin America, and Why. Princeton Essays in International Finance, Universidad de Princeton, noviembre de 1969.

Kindleberger, Charles P., Foreign Trade and the National Economy, Nueva

Haven, Yale University Press, 1962.

, "International Finjmcial Intermediation for Developing Countries", Ronald

I. McKinnon (comp.), Money and Finance in Economic Growth and Development, Nueva York, Dekker, 1976.

Landau, Luis, "Savings Fimctions for Latin America", H. B. Chenery (comp.),

Studies in Development Planning, Cambridge, Mass., Harvard University Press,

1971, pp. 299-321.

Leff, Nathaniel, y John Farley, "Advertising in Developing Countries", Journal

of International Business Studies, otoño de 1980, pp. 64-79.

, y Kazuo Sato, "A Simultaneous-Equations Model of Saving in Developing

Countries", Journal of Political Economy, 1975 (83, 6), pp. 1217-1228.

, y

, "Specifying the Demand for Capital Imports in Developing Countries", mimeografiado. Universidad de Columbia, 1985.

Lewis, W. Arthur, The Theory of Economic Growth, Londres, Alien and Unwin,

1955.

Lloyd, P. J., y R. M. Sundrum, "Characteristics of Small Economics", B. Jalan

(comp.), Problems and Policies in Smaü Economics, Londres, Croom Helm,

1982, pp. 17-38.

584

EL TRIMESTRE ECONÓMICO

Mayer, Thomas, "Economics as a Hard Science: Realistíc Goal or Wishful

Thinking?", Economic Inquiry (1980), pp. 165-178.

Mikesell, Raymond F., y James Zinser, "The Nature of the Savings Function in

Developing Countries: A Survey of the Theoretical and Empirical Literatura",

JouTTial of Economic Literature, XI, marzo de 1973, pp. 1-26.

Ortemeyer, David L., "A Portfolio Model of Korean Household Saving Behavior,

1962-1976", Economic Devehpment and Cultural Changa, 34, 3, abril de

1985, pp. 575-600.

Sing, Ram D., "State Intervention, Foreign Economic Aid, Savings, and Growth

in LDc's: Some Recent Evidence", Kyklos 38, julio de 1985, pp. 216-232.

Sundararajan, V., "Debt-Equity Ratios of Firnis and Interest Rate Policy: Macroeconomic Effects of High Leverage in Developing Countries", International

Monetary Fund Staff Papers 32, septiembre de 1985, pp. 430-474.

Taylor, Lance, Structuralist Macroeconomics: Applicable Models for the Third

World, Nueva York, Basic Books, 1983.

Williamson, Jeffrey G., "Why Do Koreans Save 'So Little'?", Journal of Development Economics, 6, 1979, pp. 343-362.

Anuncio

Descargar

Anuncio

Añadir este documento a la recogida (s)

Puede agregar este documento a su colección de estudio (s)

Iniciar sesión Disponible sólo para usuarios autorizadosAñadir a este documento guardado

Puede agregar este documento a su lista guardada

Iniciar sesión Disponible sólo para usuarios autorizados